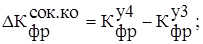

где  - краткосрочная просроченная задолженность (форма 5 «Приложение к бухгалтерскому балансу», графа 6, сумма стр. 020, 040, 210);

- краткосрочная просроченная задолженность (форма 5 «Приложение к бухгалтерскому балансу», графа 6, сумма стр. 020, 040, 210);

- долгосрочная просроченная задолженность (форма 5 «Приложение к бухгалтерскому», графа 5, сумма стр. 020, 040, 210).

- долгосрочная просроченная задолженность (форма 5 «Приложение к бухгалтерскому», графа 5, сумма стр. 020, 040, 210).

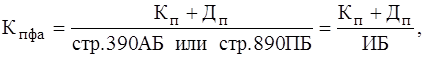

3. Коэффициент текущей задолженности  – отношениекраткосрочных финансовых обязательств

– отношениекраткосрочных финансовых обязательств  к общей валюте баланса ИБ:

к общей валюте баланса ИБ:

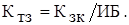

4. Коэффициент финансовой устойчивости  - отношение собственного и долгосрочного заемного капитала

- отношение собственного и долгосрочного заемного капитала  к общей валюте баланса ИБ:

к общей валюте баланса ИБ:

.

.

5. Коэффициент платежеспособности  отношения собственного капитала СК к заемному ЗК:

отношения собственного капитала СК к заемному ЗК:

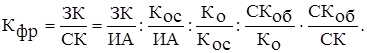

6. Коэффициент финансового риска (или плечо финансового рычага)  или коэффициент финансового левериджа – отношение заемного капитала к собственному:

или коэффициент финансового левериджа – отношение заемного капитала к собственному:

Показывает сколько заёмных средств привлекло предприятие на 1 рубль собственных средств, вложенных в активы.

Чем выше уровень первого, четвёртого и пятого показателей и ниже второго, третьего и шестого, тем устойчивее финансовое состояние предприятия.

К показателям, характеризующим состояние оборотных средств (оборотного капитала) относятся:

1. Коэффициент обеспеченности материальных оборотных средств плановыми источниками финансирования  - отношениеплановых источников финансирования

- отношениеплановых источников финансирования  к сумме материальных активов (запасов и затрат)

к сумме материальных активов (запасов и затрат)

.

.

Уровень этого коэффициент оценивается в зависимости от состояния материальных запасов. Поэтому его значение может быть меньше 1, если фактические материальные запасы превышают нормальные потребности производства, или больше 1, при их недостатке для осуществления нормального процесса производства (но это в данном случае не свидетельствует об устойчивости финансового состояния). Его нормальное ограничение, получаемое на основе усреднённых статистических данных хозяйственной практики, имеет вид:

.

.

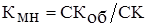

2. Коэффициент маневренности собственных средств  - отношение собственного оборотного капитала

- отношение собственного оборотного капитала  к общей его сумме СК:

к общей его сумме СК:

.

.

Показывает какая часть собственного капитала находится в обороте, т.е. в той форме, которая позволяет свободно маневрировать этими средствами. С точки зрения финансового состояния предприятий, чем выше этот коэффициент, тем лучше. Каких либо устоявшихся нормальных значений показателя в практике не существует, а в специальной литературе в качестве оптимальной величины коэффициента рекомендуется 0,5.

3. Доли собственного и заемного капитала в формировании оборотных активов – отношения соответственного собственного СК и заемного капитала ЗК к сумме оборотных активов (стр. 290 АБ).

4. Коэффициент обеспеченности собственными оборотными средствами

Характеризует наличие собственных оборотных средств, необходимых для финансовой деятельности организации. Оптимальное значение – 0,3.

Состояние основного капитала (основных средств) характеризуют:

1. Доля внеоборотных активов (стр. 190 АБ) в собственных источниках средств СК.

Отражает на сколько внеоборотные активы сформированы за счёт собственных средств. Чем выше этот коэффициент, тем надёжнее считается деловой партнёр.

2. Доля долгосрочных кредитов и займов и собственного капитала в формировании внебюджетных активов – отношения долгосрочных финансовых обязательств ( ) и собственного капитала СК к общей сумме внеоборотных активов (стр. 190 АБ).

) и собственного капитала СК к общей сумме внеоборотных активов (стр. 190 АБ).

Анализ относительных показателей финансовой устойчивости предприятия осуществляется путем сравнения их фактических значений с установленными базовыми величинами, а также изучения динамики их изменений за определённый период.

Среди рассмотренных относительных показателей финансовой устойчивости предприятия наиболее обобщающим является коэффициент финансового риска  (плечо финансового рычага или коэффициент финансового левериджа). Все остальные показатели в той или иной мере определяют его величину.

(плечо финансового рычага или коэффициент финансового левериджа). Все остальные показатели в той или иной мере определяют его величину.

Изменение величины коэффициента финансового риска (плеча финансового рычага) на уровне предприятия зависит от:

доли заемного капитала ЗК в общей сумме активов ИА;

доли основного капитала  в общей сумме активов;

в общей сумме активов;

соотношения оборотного капитала  и основного капитала

и основного капитала  ;

;

доли собственного оборотного капитала  в формировании оборотных активов;

в формировании оборотных активов;

доли собственного оборотного капитала  в общей сумме собственного капитала СК (коэффициента маневренности собственного оборотного капитала):

в общей сумме собственного капитала СК (коэффициента маневренности собственного оборотного капитала):

Расчёт влияния данных факторов на изменение коэффициента финансового риска (плеча финансового рычага) производится способом цепных подстановок.

Общее изменение коэффициента финансового риска за отчётный период:

,

,

в том числе за счёт изменения:доли заемного капитала в общей сумме актов:

доли основного капитала в общей сумме активов:

соотношения оборотного и основного капитала (оборотных и внеоборотных активов)

доли собственного оборотного капитала в формировании оборотных активов

коэффициента маневренности собственного оборотного капитала

ЛИТЕРАТУРА

1. Экономика предприятия (фирмы): Учебник / Под. ред. проф. О.И.Волкова. – М.: ИНФРА-М, 2005. – 601 с.

2. Грузинов В.П., Грибов В.Д. Экономика предприятия: Учеб. пособие – М.: Финансы и статистика, 2005. – 208 с.

3. Сергеев И.В. Экономика предприятия. Учеб. пособие. – М.: Финансы и статистика, 2005. – 304 с.

4. Экономика предприятия / Под ред. Е.Л.Кантора. – СПб.: Питер, 2006. – 352 с.

5. Экономика предприятия: Учеб. пособие / Под ред. Г.З.Суша. – М.: Новое знание, 2004. – 384 с.

6. Экономика предприятия / В.Я.Хрипач, Г.З.Суша, Г.К.Оноприенко; Под ред. В.Я.Хрипача. – 2-е изд. стереотип. – Мн.: Экономпресс, 2001. – 464 с.

7. Попова Р.Г., Самонова И.Н., Добросердова И.И. Финансы предприятия. – СПб.: Питер, 2002. – 224 с.