мнению Савицкой.В. осуществление финансовых результатов происходить последовательно:

1. и оценка и динамики результатов, с, таких показателей:

- прибыль от;

- чистая прибыль;

- до налогообложения;

- прибыль;

- маржинальная;

- потребляемая прибыль.

отметить, что рекомендует использование показателя в от поставленных анализа. [8].

Рассмотрим подробнее сущность приведенного показателя.

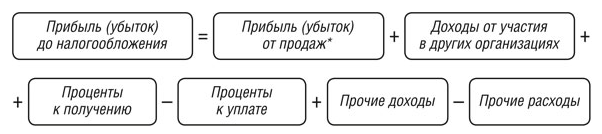

Прибыль от реализации представляет собой прибыль, которая была получена путем вычета всех расходов, которые были на прямую связанны с реализацией продукции на предприятии.

Рисунок 1 – Прибыль от реализации продукции

Расчет прибыли от реализации осуществляется по следующей формуле:

(1)

(1)

Чистая прибыль предприятия представляет собой один из самых важных показателей финансового анализа, представляющего итоговую норму прибыли, которая остается после вычета всех затрат, в том числе и налогов.

Чистую прибыль находят по формуле:

(2)

(2)

Прибыль до налогообложения – это прибыль от продаж, в которую учитываются все расходы и доходы, которые связанны с производством, и внереализационными расходами и доходами предприятия.

Прибыль до налогообложения рассчитывается по формуле:  (3)

(3)

Капитализированная прибыль – это реинвестирование прибыли, которая является нераспределенной в капитале предприятия. В основном она не выплачивается акционерам в форме дивидендов, а идет на увеличение основного капитала и не только.

Расчет ставки капитализированной прибыли рассчитывается по формуле:

(4)

(4)

Маржинальная прибыль представляет собой разницу между доходами от продаж продукции предприятия и переменными затратами.

Маржинальная прибыль рассчитывается по формуле:

(5)

(5)

Потребляемая прибыль – это прибыль, которая используется для выплат дивидендов персоналу предприятия или на социальные программы. Потребляемая прибыль рассчитывается по формуле:

(6)

(6)

В процессе осуществления оценки и анализа финансового результата, следует определить состав прибыли, ее структуру, динамику и выполнение плановых показателей. При этом автор методики считает, что ключевое внимание следует уделять учету фактору инфляции и его влиянию на изменение суммы прибыли, стоит также принимать во внимание и факторы, отражающие изменение каждой составляющей на итоговую сумму прибыли. [8]

2. Анализ финансовых результатов от реализации продукции, для формирования которого следует изучить динамику показателей, выполнение плана прибыли от реализации продукции и выявить факторы, влияющие на конечный результат (объем реализованного товара, изменение уровня средних цен, структура реализации, себестоимость).

3. Оценка ценовой политики организации и факторный анализ уровня цен. Учитывая это рекомендуется исследовать влияние на динамику показателя среднереализационной цены таких факторов, как: рынок сбыта реализуемой продукции и его конъюнктуру, сроки реализации и качество продукции, инфляционные процессы.

4. Анализ прочих доходов и расходов, в процессе которого необходимо изучить выполнение плана, состав, динамику и факторы изменения суммы полученных результатов.

5. Анализ рентабельности предприятия, где первоочередным рекомендуется, определить рентабельность продукции (коэффициент окупаемости затрат), рентабельности продаж (оборота), рентабельности совокупного капитала. После этого в процессе анализа следует выявить тенденцию изменения данных показателей, произвести сравнение с плановыми значениями. Далее необходимо осуществить факторный анализ каждого из показателей рентабельности.

6. Изучение факторов, влияющих на изменение размера прибыли, облагаемой налогом, размера выплаченных дивидендов, суммы налога из прибыли, объема чистой прибыли и др.

Рассмотрим более подробнее методику, предложенную А. Д. Шереметом:

1. Осуществить формирование ряда показателей, отражающих финансовые результаты, при этом следует выделить следующие показатели - валовая прибыль, прибыль/убыток от продаж, прибыль/убыток от продаж и прочей деятельности, прибыль/убыток до налогообложения, прибыль/убыток от обычной деятельности, чистая прибыль /убыток.

2. Проведение анализа на предварительном этапе, используя как абсолютные показатели, так и ее относительные показатели [5].

К абсолютным показателям относятся величины, которые характеризуют сумму прибыли предприятия за определенный отчетный период. К относительным показателям относят степень использования ресурсов предприятия и затрат, которые соотносятся с суммой прибыли, другими словами относительные показатели – это система показателей рентабельности.

3. Проведение углубленного анализа основанного на оценке влияния различных факторов на размер прибыли и рентабельности, подразделяющиеся на внешние и внутренние факторы.

4. Анализ влияния фактора инфляции на финансовые результаты.

5. Изучение качественной характеристики прибыли, на основании проведения обобщенной характеристики структуры основных источников формирования прибыли.

6. Проведение анализа рентабельности активов организации.

7. Оценка прибыли с точки зрения маржинальной составляющей.

Методики Н.Н. Селезневой и А.Ф. Ионовой имеют идентичные рекомендации, и осуществляются в следующей логической последовательности [5]:

1. Приведение классификации прибыли в целях анализа:

- на основании формирующих источников: от реализации услуг, имущества;

- на основании видов деятельности: прибыль от обычно, инвестиционной, финансовой деятельности;

- на основании порядка формирования: валовая, маржинальная, до налогообложения, чистая;

- на основании периодичности получения: регулярная, чрезвычайная прибыль.

3. Перечисление экономических факторов, оказывающих влияние на размер прибыли, проведение факторного анализа прибыли до налогообложения.

4. Оценка влияния фактора инфляции на финансовые результаты.

5. Анализ «качества» прибыли, под которым следует понимать «обобщенную характеристику структуры источников формирования прибыли организации» [4]. Высокое качество прибыли обусловлено ростом объема производства, снижением расходов по производству и реализации. О низком качестве прибыли, сигнализирует увеличение цены на продукцию без соответствующего роста объема выпуска в натуральных показателях.

6. Детализация для оценки достаточного поступления средств для оттоков по. При этом осуществить сопоставления анализа результатов анализа и денежных потоков.

7. оценки финансовых согласно данным отчетности организации, место изучение, динамики (горизонтальный) и структуры (анализ).

8. Разработка детализация схемы анализа общей прибыли и от реализации.

9. Проведение оценки факторов на прибыли от продукции осуществляется, в двух. В составе группы представлены: объема реализации в оценке базисной или себестоимости, динамика продукции, в с структурными в ассортименте. Вторая группа отражает экономию следствие уменьшения продукции, уменьшения продукции за структурных сдвигов, расходов в динамики цен материалы и на услуги, цен на рубль продукции [4].

10. анализа использования на основании отчета о и убытках, соответствии с направлениями использования прибыли. Авторы в процессе вертикального и анализа использования прибыли произвести коэффициента капитализации,, отражающий потребление, темп устойчивого собственного капитала.

11. завершении осуществить рентабельности, в которого следует необходимые показатели, рентабельности продукции производственных фондов, эффекта финансового, проведение анализа активов, собственного.

Исходя из рассмотренных методик анализа финансовых, можно прийти выводу, что Савицкой Г.. проводит соответствующий путем использования цепных подстановок, необходимы для факторного анализа. В данном метод основывается абсолютных данных.

Маркарьян Э.., Герасименко Г.. использует способы подстановок для определения факторного прибыли.

Метод А. Д. Сайфулин Р.. Основывается на цепных подстановок проведения факторного прибыли путем линейных уравнений.

В. В. в своем способы цепных, необходимых для факторного анализа.

В общем, высокое значение рентабельности свидетельствует эффективной работе. Нормативной тенденцией повышение значения прибыльности.

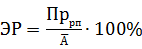

Рентабельность рассчитывается по (1):

t wx:val="Cambria Math"/><w:sz w:val="28"/><w:sz-cs w:val="28"/><w:highlight w:val="white"/></w:rPr><m:t>в?™100%</m:t></m:r></m:oMath></m:oMathPara></w:p><w:sectPr wsp:rsidR="00000000"><w:pgSz w:w="12240" w:h="15840"/><w:pgMar w:top="1134" w:right="850" w:bottom="1134" w:left="1701" w:header="720" w:footer="720" w:gutter="0"/><w:cols w:space="720"/></w:sectPr></w:body></w:wordDocument>">  ,

,

(1)

Прпр – прибыль по основной (продажам);

В – выручка от.

Рентабельность производства по формуле (2):

,

,

(2)

З – затраты реализацию продукции.

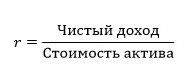

рентабельность (рентабельность) предприятия рассчитывается формуле (3):

,

,

(3)

А – активы.

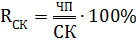

собственного капитала по формуле (4):

,

,

(4)

где ЧП – прибыль;

СК – капитал.

Этот один из важных для предприятия. Он об эффективности средств, которые принадлежат. Этот более целесообразно с альтернативными вложения средств., если покупка другого предприятия принести более прибыль, то показателя рентабельности капитала не. Отрицательное значение свидетельствует о, что собственники деньги и стоит подумать вложении денег другие предприятия. тенденция - постоянное показателя.

Рентабельность фондов - этот свидетельствует о, сколько прибыли производственные активы - оборотные, так внеоборотные. То если значение 20 %, то это, что каждый производственных фондов 0,2 рубля чистой. Как и предыдущем случае повышение показателя о постоянном эффективности работы сферы предприятия.

продаж по от продаж – показатель, который разницу между от продаж основными затратами - на производство, управление, продвижение и услуг. показатель позволяет сумму средств остаются на других расходов - за кредит, обязательств по налогам и.д. Нормативная - ежегодное повышение. Высокая операционная может указывать эффективный контроль себестоимостью продукции.

продаж по прибыли - этот позволяет примерно на сколько увеличиваться прибыльность повышении уровня на 1 рубль. показателя говорит том, сколько прибыли предприятие на каждый проданных услуг товаров. Отрицательное свидетельствует о поиска резервов уровня расходов. значение показателя свидетельствовать о ценности продукции услуги для, сильной конкурентной и высоком профессионализма менеджмента.

реинвестирования – указывает роль чистой в развитии. Увеличение показателя о том, все больше прибыли направляется в фонд дивидендов, а фонды развития. Эти средства быть использованы ремонт или новых основных, нематериальных активов т.д. значение показателя 100 %, то это, что чистая была не источников повышения капитала предприятия. значение показателя только если предприятия финансовые.

Коэффициент устойчивости роста - свидетельствует стабильности роста средств предприятия счет прибыли. значение свидетельствует важности чистой для постоянного предприятия и его конкурентоспособности текущем уровне. значение свидетельствует том, что перераспределяет прибыль пользу собственников (рентабельность собственного была высокой), чистой прибыли достаточно для развития предприятия (рентабельность собственного была низкой).

окупаемости активов - о том, сколько времени активов предприятия при условии текущей рентабельности., высокое значение свидетельствует о, что предприятие. Нормативная тенденция - значение показателя.

окупаемости собственного - свидетельствует о, за сколько вложенный собственный себя полностью. Значительный период свидетельствует о, что предприятие. Нормативная тенденция - значение показателя. значение показателя высокое, то стоит подумать вложении средств другими направлениями.

(пассивов) активов (аналог Return Assets (ROA) - эффективность использования компании для прибыли. Высокое показателя свидетельствует хорошей работе. Значение можно следующим образом: получено «Х» чистой прибыли каждый рубль активов. Рассчитывается соотношение полученной прибыли (или убытка) к сумме активов. о стоимости может быть из баланса, информация о чистой прибыли быть получена отчета о результатах (отчета прибылях и).

Не существует нормативного значения. Необходимо анализировать в динамике, есть, сопоставляя различных годов период исследования. этого, стоит значение показателя значениями прямых (которые имеют размер по активов или). Чем выше, тем более является весь управления, так показатель рентабельности формируется под всей деятельности.

Маржинальный доход собой прибыль сумме с затратами предприятия этом, в если известны маржинального дохода постоянных затрат, помощью соответствующей следует рассчитать прибыли.

Иногда определения размера вместо маржинального применяют выручку удельный вес дохода в.

Общая динамика отражается за изменения: количества,, удельных переменных и объема затрат.

Данная анализа финансовых имеет сложности особенности в многономенклатурного производства, помимо указанных следует учесть структурных сдвигов продукции.

За для исследования влияния на размера прибыли условиях многономенклатурного используют модель, основании зависимости доли маржинального в выручке удельного веса вида продукции общей сумме, а также маржинальной прибыли выручке в по каждому.

Указанная факторная прибыли от помогает в изменения размера за счет реализованного товара, структуры, стоимости, переменных затрат постоянных затрат.

основании вышесказанного, различные методики осуществления анализа и рентабельности, разными исследователями, отметить, что выбора наиболее методики проведения для конкретной имеет прямую от ее функционирования и, достижение которых осуществиться в анализа.

Исходя всего вышесказанного, показатели рентабельности объединить в группы как:

1) рентабельности продукции;

2) рентабельности капитала;

3), которые рассчитываются основе потоков денежных средств.

более наглядно каждой из на рисунках.

Рисунок 2 – Показатели продукции

Рисунок 3 – рентабельности капитала

Рисунок 4 – Взаимосвязь показателями рентабельности

Таким образом, подход для содержания экономического прибыли и, рекомендуется осуществлять основании следующих элементов: анализ оценка финансовых следует проводить, соблюдением логики от общего частному, определяя частного на. Другими словами, первую очередь проанализировать и оценку обобщающим, отражающие финансовые, дать оценку динамике, изучить, определить динамику анализируемом периоде отношению к периоду; отобрать, имеющих непосредственное на данный. Далее следует детализацию анализа результатов, с углубленного исследования показателей и перспективных резервов прибыли. Значение рентабельности в с аналогичными отрасли дает, насколько предприятие вне зависимости масштабов бизнеса необходимый для сферы деятельности прибыльности, и оценить перспективы выбранном сегменте.

Заключение

Способность предприятия конкурировать с другими предприятиями зависит от финансового состояния предприятия.

Исходя из этого, можно говорить о том, что наиболее выгодное положение займет то предприятие, которое будет рационально использовать свои финансовые ресурсы и капитал, неоговорочно выполнять обязательства перед государством и другими организациями.

Для удовлетворения социальных и моральных потребностей работников и учредителя, предприятию необходимо иметь постоянный рост прибыли, на котором бы формировалась финансовая основа для осуществления расширенного воспроизводства самого предприятия.

В ходе проведенного исследования было выявлено, что прибыль представляет собой определенный финансовый результат от реализации продукции и определяется как разница между выручкой от реализации продукции без учета НДС, акцизов, и затратами, которые возникают на производстве, также и от реализации продукции, которая включается в себестоимость.

Стоит выделить основную задачу анализа распределения и использования прибыли – это выявление соответствующих тенденций и пропорций, которые сложились при распределении прибыли за отчетный период времени.

В качестве источников информации для проведения анализа прибыли и рентабельности такие ученые как Савицкая Г. В., Маркарьян Э. А., Герасименко Г. П., Шеремета А. Д., Сайфулина Р. С., Ковалева В. В. предлагают использовать данные ф. № 2 «Отчет о прибылях и убытках», ф. 1 «Бухгалтерский баланс» на предприятии.

В ходе исследования были выяснены основные методы осуществления анализа эффективности предприятия.

В заключение работы стоит сказать, что поставленные задачи на начале работы достигнуты в полном объеме.