Анализируя показатели размеров организации, можно говорить об уменьшении числа работников на 240 чел. с 2010 г. по 2013 г. Денежная выручка увеличивается за три года на 697565 тыс. руб., что в процентном соотношении составляет 28,5%. Аналогично прогрессирующим показателем выступает среднегодовая стоимость оборотных средств, с 210423 тыс. руб. в 2010 г. до размера в 332196 тыс. руб. в 2013 г. Среднегодовая стоимость основных средств варьировалась в пределах 3,7% и составила в 2013 г. 332196 тыс. руб.

Таблица 1. Показатели размеров ООО «Ареола»

| Показатель | 2010 г. | 2011 г. | 2011 г. к 2010 г.% | 2012 г. | 2012 г. к 2011 г.% |

| Выручка от продажи товаров, продукции, работ, услуг, тыс. руб. | 141,1 | 128,5 | |||

| Среднегодовая численность работников, чел. | 94,3 | 59,1 | |||

| Среднегодовая стоимость основных средств, тыс. руб. | 96,2 | 99,9 | |||

| Среднегодовая стоимость оборотных средств, тыс. руб. | 143,7 | 157,9 |

Рассматривая размеры организации необходимо рассмотреть и структуру товарной продукции организации в таблице 2.

Таблица 2. Структура товарной продукции ООО «Ареола»

| Показатель | 2011 г. | 2012 г. | 2013 г. | В среднем за три года | ||||

| денежная выручка, тыс. руб. | в% к итогу | денежная выручка, тыс. руб. | в% к итогу | денежная выручка, тыс. руб. | в% к итогу | денежная выручка, тыс. руб. | в% к итогу | |

| Оптовая торговля | 73,2 | 69,5 | 85,6 | 933409,67 | 77,3 | |||

| Розничная торговля | 26,8 | 30,5 | 14,4 | 274133,67 | 22,7 | |||

| Всего по организации | 100,0 | 100,0 | 100,0 | 1207543,34 | 100,0 |

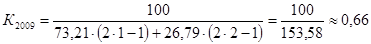

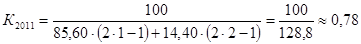

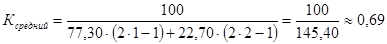

Рассчитаем коэффициент специализации по формуле 1:

экономический бухгалтер документация

где, Кс - коэффициент специализации;

Д - сумма удельных весов товарной продукции, в ее общем объеме начиная с наивысшего (%);

п - порядковый номер удельного веса товарной продукции, начиная с наивысшего.

Общество имеет высокий коэффициент специализации (Кс=0,69), который обусловлен тем, что организация специализируется на оптовой торговле.

Также, можно отметить, что по всем показателям за исследуемый период наблюдается увеличение реализации. По оптовой торговле рост денежной выручки в 2013 г. по сравнению с 2010 г. составил 703314 тыс. руб. или 212,00%. Наибольшая выручка от реализации наблюдается в 2012 г. Рост выручки по розничной торговле с 2010 по 2011 гг. составляет 139056 тыс. руб. или 160,54% (в процентном соотношении). Таким образом, в среднем за 3 года наиболее выгодной была работа в оптовой торговле (77,30% от всей реализации в организации) и 22,70% в общем итоге составляет реализация товаров в рознице.

О размерах организации можно судить по показателям, таким как: численность работников, стоимость основных производственных фондов, рентабельность реализованной продукции и т.д. С помощью этих показателей можно более точно определить размеры общества, а чтобы определить происходящие в нем изменения, сравним их в динамике.

Характеристика размеров организации отражена в таблице 3.

Таблица 3. Основные экономические показатели деятельности ООО «Ареола»

| Показатель | 2011 г. | 2012 г. | 2013 г. | 2013 г. в% к 2011 |

| Выручка от продажи товаров, продукции, работ, услуг, тыс. руб. | 181,34 | |||

| Себестоимость проданных товаров, продукции, работ, услуг, тыс. руб. | 187,25 | |||

| Валовая прибыль, тыс. руб. | 144,37 | |||

| Прибыль (убыток) от продаж, тыс. руб. | 51,59 | |||

| Прибыль (убыток) до налогообложения, тыс. руб. | 83,73 | |||

| Прибыль (убыток) от обычной деятельности, тыс. руб. | (844) | -6,97 | ||

| Чистая прибыль (убыток) отчетного периода, тыс. руб. | (844) | -6,97 | ||

| Среднесписочная численность работников, чел. | 55,72 | |||

| Среднегодовая стоимость основных средств, тыс. руб. | 96,07 | |||

| Среднегодовая стоимость оборотных средств, тыс. руб. | 226,89 | |||

| Фондоотдача | 7,41 | 10,86 | 13,98 | - |

| Фондоемкость | 0,14 | 0,09 | 0,07 | - |

| Фондорентабельность | 1,06 | 1,48 | 1,53 | - |

| Рентабельность реализованной продукции (основной деятельности), % | 0,56 | 1,21 | 0,98 | - |

Анализируя данные таблицы 3 можно отметить, что стоимость основных производственных фондов в 2013 году, по сравнению с 2011 годом, уменьшилась на 4550 тыс. руб. или 3,93%. За этот же период уменьшается и среднесписочная численность работников на 240 человек и 44,2% соответственно, а стоимость оборотных средств увеличилась 76,15%. Самым перспективным показателем с точки зрения роста выступает увеличении выручки от продаж на 697565 тыс. руб. Это связано с расширением розничной сети аптек и как следствие увеличение объемов продаж. Отрицательным моментом можно считать рост себестоимости проданных товаров: в 2011 году сумма составляет 739416 тыс. руб., а в 2013 году - 1384530.

При эффективном использовании основных производственных фондов фондорентабельность растет - это произойдет, если темпы роста прибыли опережают темпы роста основных производственных фондов.

Анализ показателей эффективности использования основных производственных фондов показал, что основные фонды на предприятии используются эффективно, так как в отчетном периоде, фондоотдача увеличивается на 6,57 и составляет 13,98, а фондоемкость снизилась в два раза и составила 0,07 - это считается положительным для компании. Из таблицы также видно, что фондорентабельность, в отчетном году по сравнению с 2011 годом увеличилась на 0,47 и составила 1,53. Это произошло потому, что темпы ростов прибыли 144,37% опережают темпы роста основных производственных фондов 96,07%. Это считается положительным явлением и говорит о том, что: увеличивается прибыль за счет, увеличения выручки и снижения себестоимости, а также снижается стоимость основных фондов за счет списания ненужных, неиспользуемых основных производственных фондов.

Подводя итог, можно отметить, что в целом размер фирмы за анализируемый период увеличивается. Организация получает прибыль, и рентабельность за три исследуемых года достигает положительных значений. Однако чистая прибыль по данным отчета о прибылях и убытках составила за 2013 г. - 844 тыс. руб. Очень важно, что фирма работает, не только стабильно, но и совершенствует свои показатели от года к году, а это хороший задел к росту выручки, достойной заработной плате и новых возможностей роста на рынке.

Основными показателями, характеризующими финансовое состояние компании ООО «Ареола», является: обеспеченность собственными оборотными средствами и их сохранность; состояние нормируемых запасов материальных ценностей; эффективность использования банковского кредита и его материальное обеспечение; оценка устойчивости платежеспособности предприятия. Анализ факторов, определяющих финансовое состояние, способствует выявлению резервов и росту эффективности производства.

Финансовое состояние зависит от всех сторон деятельности объединений (предприятий): от выполнения производственных планов, снижения себестоимости продукции и увеличения прибыли, роста эффективности производства, а также факторов, действующих в сфере обращения и связанных с организацией оборота товарных и денежных фондов - улучшения взаимосвязей с поставщиками сырья и материалов, покупателями продукции, совершенствования процессов реализации и расчетов. При анализе необходимо выявит причины неустойчивости состояния предприятия, и наметить путь его улучшения (устранения).

Анализ финансового состояния предполагает предварительную подготовку информации:

· сквозная проверка данных, содержащихся в отчетном периоде с помощью стыковок одних и тех же показателей по различным формам;

· приведение данных отчетности к сопоставимому виду;

· подготовка аналитического баланса НЕТТО, позволяющего одновременно провести горизонтальный, вертикальный, коэффициентный и факторный анализ.

Источниками анализа является стандартные формы статистической и бухгалтерской отчетности: бухгалтерский баланс (форма №1), отчет прибылях и убытках (форма №2), отчет о движении капитала (форма №3), отчет о движении денежных средствах (форма №4), приложения к бухгалтерскому балансу (форма №5). Используется также информации из учредительных документах, приказ об учетной политике, нормативные законодательные акты по вопросам формирования и использования финансовых ресурсов предприятия.

Основным источником информации для анализа финансового состояния служит баланс предприятия.

Баланс предприятия - система показателей, характеризующая поступление расходование средств путем их сравнения.

Все подлежащее учета рассматривается с двух позиций:

. Что представляет собой данный объект учета;

. За счет, каких источников он был приобретен.

Баланс является формой отчетности предприятия перед его участниками, перед налоговой инспекцией и т.д., поскольку показывает в обобщенном виде его финансовое состояние.

Баланс составляется на определенную дату, как правило, на начало квартала, что обусловлено требованиям, предъявляемым к отчетности.

Баланс показывает состояние хозяйственных средств и их источников на данный момент. Они постоянно изменяются и находятся в движении. Это движение отражается на счетах с помощью двойной записи.

Финансовое состояние предприятия выражается в соотношении структуры его активов и пассивов, т.е. средств предприятия и их источников.

В процессе функционирования компании ООО «Ареола» величина активов и их структура постоянно изменяется. Общее представление о качественных изменениях в структуре средств и их источниках, а также динамики изменений можно получить при помощи вертикального и горизонтального анализа.

Вертикальный анализ позволяет определить структуру отдельных статей актива и пассива баланса, а также изменение ее в динамике.

Горизонтальный анализ позволяет определить изменения статей баланса, как в абсолютном, так и в относительном выражении динамики за ряд периодов.

Горизонтальный и вертикальный анализ дополняют друг друга, поэтому на их основе строятся сравнительный аналитический баланс, он характеризует как структуру баланса, так и динамику отдельных его показателей (таблица 4).

Горизонтальный анализ сравнительного аналитического баланса, представленный в таблице 4 показал, что за отчетный период стоимость имущества увеличилась на 146201 тыс. руб. или на 53,17%. Данное изменение произошло за счет увеличения стоимости оборотных активов на 147862 тыс. руб. или 57,25%. На рост стоимости оборотных активов в наибольшей степени повлияло увеличение дебиторской задолженности на 122573 тыс. или 108,62%.

В свою очередь, рост дебиторской задолженности вызвал увеличение кредиторской задолженности в отчетном периоде на 79554 тыс. руб. или 50,09%.

Анализ сравнительного баланса показал, что за отчетный период сумма источников выросла на 53,17%, что в сумме составило 146201 тыс. руб.

Таблица 4. Динамика сравнительного аналитического баланса компании ООО «Ареола»

| Наименование статей баланса | На конец 2012 г. | На конец 2013 г. | Абсолютные изменения (+/-) | Темпы роста (%) |

| АКТИВ: | ||||

| Внеоборотные активы | -1661 | 90,07 | ||

| Оборотные активы | +147862 | 157,25 | ||

| а) запасы | +37383 | 136,38 | ||

| б) дебиторская задолженность | +122573 | 208,62 | ||

| в) краткосрочные финансовые вложения | -8620 | 72,48 | ||

| г) денежные средства | -2612 | 72,14 | ||

| д) прочие оборотные активы | -862 | 56,24 | ||

| БАЛАНС | +146201 | 153,17 | ||

| ПАССИВ | ||||

| Капитал и резервы | -3798 | 87,39 | ||

| Долгосрочные обязательства | -964 | 87,52 | ||

| Краткосрочные обязательства | +150963 | 163,66 | ||

| Займы и кредиты | +71448 | 192,13 | ||

| Кредиторская задолженность | +79554 | 150,09 | ||

| а) поставщики и подрядчики | +89313 | 169,49 | ||

| б) расчеты перед персоналом | +1871 | 155,78 | ||

| в) разные кредиторы | -11630 | 56,85 | ||

| г) прочие краткосрочные обязательства | -39 | 94,90 | ||

| БАЛАНС | +146201 | 153,17 |

В пассивной части баланса увеличение вызвано резким ростом краткосрочных обязательств на 63,66%, в части кредиторской задолженности на 50,09% и заемных средств на 92,13% - это указывает в виде краткосрочных кредитов в размере 150693 тыс. руб., выросла также кредиторская задолженность перед поставщиками на 89313 тыс. руб., а также задолженность перед персоналом на 1871 тыс. руб.

При условии погашения дебиторской задолженности покупателями, предприятие сможет произвести частичную оплату по своим обязательствам.

Таблице 5. Структура сравнительного аналитического баланса

| Наименование статей баланса | На конец 2012 г. (%) | На конец 2013 г. (%) | Абсолютные изменения (+/-) |

| АКТИВ: | |||

| Внеоборотные активы | 6,08 | 3,58 | -2,5 |

| Оборотные активы | 93,92 | 96,42 | +2,5 |

| а) запасы | 37,37 | 33,27 | -4,1 |

| б) дебиторская задолженность | 41,04 | 55,89 | +14,85 |

| в) краткосрочные финансовые вложения | 11,39 | 5,39 | -6,0 |

| г) денежные средства | 3,4 | 1,61 | -1,79 |

| д) прочие оборотные активы | 0,72 | 0,26 | -0,46 |

| БАЛАНС | - | ||

| ПАССИВ | |||

| Капитал и резервы | 10,95 | 6,25 | -4,7 |

| Долгосрочные обязательства | 2,81 | 1,60 | -1,21 |

| Краткосрочные обязательства | 86,24 | 92,15 | +5,91 |

| Займы и кредиты | 28,20 | 35,38 | +7,18 |

| Кредиторская задолженность | 57,76 | 56,60 | -1,16 |

| а) поставщики и подрядчики | 46,74 | 51,72 | +4,98 |

| б) расчеты перед персоналом | 1,22 | 1,24 | +0,02 |

| в) разные кредиторы | 9,8 | 3,64 | -6,16 |

| г) прочие краткосрочные обязательства | 0,28 | 0,17 | -0,11 |

| БАЛАНС | - |

Анализ структуры сравнительного аналитического баланса показал, что в активе баланса за 2 года наибольший удельный вес занимают оборотные активы 93,92% и 96,42% соответственно.

В структуре оборотных средств в 2012 и 2013 гг. наибольший удельный вес занимает дебиторская задолженность. В 2012 году она составила 41,04% в 2013 году она выросла на 14,85% и составила 55,89%.

В структуре пассива баланса также произошли изменения. Наибольший удельный вес в отчетном году, как и в прошлом, составляют краткосрочные обязательства. В 2012 году данный показатель составлял 86,24%, а в 2013 году 92,15%. Данное увеличение произошло за счет роста доли займов и кредитов в общем объеме краткосрочных обязательств в отчетном году на 7,18%, что составило 35,38%.

Чтобы обеспечить «выживание» компании ООО «Ареола», как и любого другого предприятия в условиях рынка, управленческому персоналу требуется оценивать возможности и целесообразные темпы его развития с позиции финансового обеспечения, выявить доступные источники средств, способствуя тем самым устойчивым положением и развитию хозяйствующих субъектов. Определение устойчивости развития коммерческих отношений необходимо не только для самих организаций, но и для их партнеров, которые справедливо желают обладать информацией о стабильности, финансовом благополучии и надежности своего заказчика или клиента. Поэтому все большее количество контрагентов начинает вовлекаться в исследования и оценку устойчивости конкретной организации.

Идея расчета показателей финансовой устойчивости предприятия состоит в том, чтобы оценить риск, связанные с финансированием его деятельности с помощью привлеченных источников средств.

Исходные данные, необходимые для расчета, сведем в Таблице 6.

Таблица 6. Данные для расчета финансовой устойчивости, тыс. руб.

| п/п № | Показатель | 2011 г. | 2012 г. | 2013 г. |

| Дебиторская задолженность (230+240) | ||||

| Заемные средства (590+610+620+630+660) | ||||

| Собственные оборотные средства (490-190) | ||||

| Собственный капитал (490) | ||||

| Материальные запасы (210+220) | ||||

| Оборотные средства (290) | ||||

| Валюта баланса |

Финансовая устойчивость является отражением стабильного превышения доходов над расходами, обеспечивает свободно маневрирование денежными средствами организации и путем эффективного их использования способствует бесперебойному процессу производства и реализации товаров.

Оценка финансовой устойчивости компании представлена в таблице 7.

Таблица 7. Динамика финансовых коэффициентов организации

| п/п № | Показатель | Номинальное значение | На конец 2011 г. | На конец 2012 г. | На конец 2013 г. |

| Коэффициент автономии (независимости) | 0,50 - 0,60 | 0,15 | 0,11 | 0,06 | |

| Удельный вес заемных средств в стоимости имущества | < или = 40% | 84,53 | 85,50 | 93,51 | |

| Коэффициент соотношения заемных и собственных средств | < или = 1,0 | 5,47 | 8,13 | 15,0 | |

| Удельный вес дебиторской задолженности в стоимости имущества | < или = 40% | 39,47 | 41,04 | 55,89 | |

| Коэффициент обеспеченности собственными оборотными средствами | > 0,1 | 0,29 | 0,05 | 0,03 | |

| Коэффициент обеспеченности материальных запасов собственными оборотными средствами | 0,50 - 1 | 0,69 | 0,13 | 0,08 | |

| Коэффициент маневренности | 0,50 - 0,60 | 1,7 | 0,44 | 0,43 |

Как видно из таблицы 7 коэффициент автономии очень низкий - это говорит о том, что предприятие испытывает затруднения при погашении обязательств. Удельный вес заемных средств очень высок - это свидетельствует о том, что предприятие существует за счет заемных средств. Он довольно сильно превысил свой критический уровень, что представляет серьезную угрозу для кредиторов, банков и т.д., т.к. и коэффициент задолженности очень высок. Удельный вес дебиторской задолженности также больше оптимального значения. Он превышает рекомендуемое значение, но пока не является опасным, потому что доля дебиторской задолженности в текущих активах составляет менее 70%. Коэффициент обеспеченности материальных запасов собственными оборотами средствами очень низкий и составляет 0,08, значение критическое и говорит о том, что при формировании материальных запасов, предприятие зависит от внешних источников финансирования. Так же отрицательное значение имеет и коэффициент маневренности, при норме 0,5 - 0,6 он составляет 0,43. Данный коэффициент показал, что именно эта часть находится в свободной форме, позволяющая относительно свободно маневрировать этими средствами.

ООО «Ареола» является организацией высокой степени риска и финансовая устойчивость организации находится на низком уровне, но организация может привлечь заемные средства со стороны, если у нее имеется соответствующий имидж в деловом мире и достаточно высокий уровень инвестиционной привлекательности.

Анализируя финансовое состояние компании ООО «Ареола», необходимо провести оценку показателей ликвидности и платежеспособности.

Необходимо различать следующие категории: ликвидность баланса, ликвидность организации и платежеспособность организации. Связь, между которыми можно сравнить с многоэтажным домом, где все этажи равнозначны и один без другого не могут существовать, то есть прослеживается причинно - следственная связь. Ликвидность баланса является основной (фундаментом) ликвидность организации и платежеспособности организации, то есть если бухгалтерский баланс организации ликвиден, тогда и организация ликвидная и платежеспособна, и в свою очередь наоборот - если организация имеет высокий имидж и постоянно является платежеспособной, следовательно, она является ликвидной. От степени ликвидности баланса зависит платежеспособность и ликвидность организации.

В экономической литературе ликвидность средств (активов) определяется, как способность их превращаться в денежные средства, а степень ликвидности - скоростью превращения денежные средства.

Ликвидность баланса (баланса платежеспособности) определяется как степень покрытия обязательств компании ООО «Ареола» своими активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. Ликвидность баланса - показывает способность организации погашать все виды обязательств (как краткосрочных, так и долгосрочных) то есть в ближайший период (текущий период) и на перспективу. Ликвидность баланса предполагает изыскание платежных средств только за счет внутренних источников (реализация активов).

Ликвидность компании достигается тем, что она должна поддерживать определенное соотношение между сроками превращения текущих активов в денежные средства и сроками погашения текущих (краткосрочных) обязательств.

Платежеспособность ООО «Ареола» - это способность фирмы своевременно и полностью рассчитывать по краткосрочным (текущим) обязательствам своими текущими (оборотными) активами, то есть характеризует текущее состояние. Платежеспособность является внешним проявлением финансовой устойчивости и термин «платежеспособности» несколько шире, так как он включает в себя не только и не столько способность погашать свои обязательства, сколько способность их своевременного и полного погашения как за счет внутренних, так и за счет внешних источников.

В зависимости по степени ликвидности, то есть скорости превращения в денежные средства, активы предприятия разделяются на следующие группы:

А1 - наиболее ликвидные активы: денежные средства и краткосрочные финансовые вложения.

А2 - быстрореализуемые активы: дебиторская задолженность, платежи по которым ожидаются в течение 12 месяцев и прочие оборотный активы.

А3 - медленно реализуемые активы: материальные запасы, НДС, дебиторская задолженность (платежи после 12 месяцев), долгосрочные финансовые вложения. В материальные запасы не включаются расходы будущих периодов.

А4 - труднореализуемые активы: статьи раздела 1 актива за исключением долгосрочных вложений.

Пассивы баланса группируются по степени срочности их оплаты:

П1 - наиболее срочные обязательства: кредиторская задолженность.

П2 - краткосрочные пассивы: краткосрочные кредиты и займы, прочие краткосрочные пассивы.

П3 - долгосрочные пассивы: долгосрочные кредиты и займы, доходы будущих периодов, фонды потребления, резервы предстоящих расходов и платежей.

П4 - постоянные пассивы за исключением расходов будущих периодов.

Для определения ликвидности баланса следует сопоставить итого определенных групп по активу и пассиву.

1. Абсолютная ликвидность

А1> П1, А2 > П2, А3 > П3, П4 > А4

Четвертое неравенство носит «балансирующий» характер и в тоже время имеется глубокий экономический смысл: его выполнение свидетельствует о соблюдении минимального условия финансовой устойчивости - наличие у предприятия собственных оборотных средств.

2. Текущая ликвидность

А1 + А2 > П1 + П2 П4 > А4

Это свидетельствует о платежеспособности и неплатежеспособности организации на ближайший период времени.

3. Перспективная ликвидность

А1 + А2 < П1 + П2 А3 > П3 П4 > А4

Это указывает на возможность организации оплатить свои текущие долговые обязательства за счет продажи долгосрочных финансовых вложений и активов, но ограничивает деловые возможности и свободу действий администрации при получении выгодных контрактов.

4. Недостаточный уровень перспективной ликвидности

А1 + А2 < П1 + П2 А3 < П3 П4 > А4

Это говорит о наличии собственных средств, но свои обязательства организации не может погасить за счет имеющихся активов.

5. Баланс организации неликвиден

П4< А4

Это значит, что предприятие не имеет собственных оборотных средств.

Данные для анализа ликвидности представлены в таблице 8.

Таблица 8. Показатели ликвидности баланса ООО «Ареола», тыс. руб.

| Актив | На начало периода | На конец периода | Пассив | На начало периода | На конец периода |

| А1 | П1 | ||||

| А2 | П2 | ||||

| А3 | П3 | ||||

| А4 | П4 | ||||

| Баланс | Баланс |

Анализ расчета показал, что анализирующая организация - ООО «Ареола» имеет:

перспективную ликвидность, так как

А1 + А2 < П1 + П2 А3 > П3 П4 > А4

на начало года 145034 < 237148 114642 > 7723 29480 > 14675

на конец года 255629 < 388111 158086 > 6759 25215 > 6370

Анализируя полученные данные можно сказать о том, что организации сможет погасить свои текущие долговые обязательства только за счет продажи долгосрочных финансовых вложений и активов, но ограничивает деловые возможности и свободу действий администрации при получении выгодных контрактов.

Рассмотренный выше общий показатель ликвидности баланса выражает способность предприятия осуществлять расчеты по всем видам обязательств, как по ближайшим, так и по отдельным.

Это показатели не дают оценки платежеспособности предприятия в плане погашения именно краткосрочных обязательств, поэтому для оценки платежеспособности предприятие используются три относительных показателя ликвидности, различающихся набором ликвидности средств, рассматриваемых в качестве покрытия краткосрочных обязательств.

Различные показатели ликвидности не только дают разностороннюю характеристику устойчивости финансового состояния предприятия при разной степени учета ликвидных средств, но и отвечают интересам различных внешних показателей аналитической информации.

А). Коэффициент абсолютной ликвидности.

Рассчитывается как отношение суммы денежных средств, краткосрочных вложений к краткосрочным обязательствам.

Коэффициент абсолютной ликвидности = А1 / П1+П2

Норма min 0,2 - 0,25

Коэффициент абсолютной ликвидности характеризует мгновенную платежеспособность и показывает, какую часть краткосрочной задолженности предприятие может погашать ежедневно за счет имеющихся денежных средств и краткосрочных финансовых вложений, быстрореализуемых в случае необходимости.

Б). Коэффициент срочности ликвидности.

Рассчитывается как отношение суммы денежных средств, краткосрочных финансовых вложений, дебиторской задолженности к краткосрочным обязательствам.

Коэффициент срочной ликвидности = А1+А2 / П1+П2

Норма 0,7 - 0,8

Коэффициент срочности ликвидности характеризует ожидаемую платежеспособность на период равный средней продолжительности одного оборота дебиторской задолженности и показывает, какую часть краткосрочных обязательств, предприятие может погасить в ближайшее время при условии погашения дебиторской задолженности и имеющихся денежных средств, а также реализации краткосрочных финансовых вложений.

В). Коэффициент текущей ликвидности.

Рассчитывается как отношение суммы краткосрочных вложений, материальных запасов, денежных средств, дебиторской задолженности, прочих оборотных активов и краткосрочным обязательствам.

Коэффициент текущий ликвидности = А1+А2+А3 / П1+П2

Норма 2,0 - 2,5

Коэффициент текущей ликвидности показывает перспективную платежеспособность на период равный средней продолжительности одного оборота всех оборотных средств, и характеризует платежи возможности предприятия при условии погашения дебиторской задолженности и реализации материальных оборотных средств.

Г). Коэффициент общей платежеспособности.

Рассчитывается как отношение собственного капитала к сумме краткосрочной и долгосрочной задолженности.

Коэффициент должен быть всегда меньше 1.

Данный коэффициент характеризует перспективную платежеспособность, то есть способность организации погасить всю внешнюю задолженность за счет собственного капитала.

Расчеты коэффициентов представлены в таблице 9.

Таблица 9. Показатели оценки платежеспособности и ликвидности предприятия, тыс. руб.

| Показатели | 2011 г. | 2012 г. | 2013 г. |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) (240) | |||

| Краткосрочные финансовые вложения (250) | |||

| Денежный средства (260) | |||

| Запасы (210) | |||

| Расходы будущих периодов (216) | |||

| Прочие оборотные активы (270) | |||

| НДС по приобретенным ценностям (220) | |||

| Долгосрочные финансовые вложения (140) | |||

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) (230) | - | ||

| Капитал и резервы (490) | |||

| Долгосрочные пассивы (590) | |||

| Займы и кредиты (610) | |||

| Кредиторская задолженность (620) | |||

| Прочие краткосрочные обязательства (660) | |||

| Коэффициент абсолютной ликвидности | 0,15 | 0,17 | 0,08 |

| Коэффициент срочной ликвидности | 0,65 | 1,08 | 1,86 |

| Коэффициент текущей ликвидности | 1,09 | 1,08 | 1,04 |

| Коэффициент общей платежеспособности | 0,18 | 0,20 | 0,18 |

Чтобы точнее определить ликвиден баланс или нет, рассмотрим результаты расчетов таблицы 9, в которой рассчитаны коэффициенты, влияющие на ликвидность баланса:

. Коэффициент текущей ликвидности очень низкий, ежегодно он снижается. В 2013 году данный коэффициент составил 1,04, что ниже нормы, это говорит о том, что компания, при условии погашения дебиторской задолженности и реализации оборотных средств, не сможет погасить все свои обязательства перед кредиторами.

. По полученным расчетам видно, что если в 2011 году коэффициент срочной ликвидности ниже нормы и составил 0,65 (это говорит о том, что предприятие не могло покрыть своих долгов), то в 2012 и 2013 годах он увеличится и составляет в 2010 году - 1,08, а в 2012 году - 1,86, что выше нормы. По данным расчетам можно сказать, что может фирма погасить свои краткосрочные обязательства в ближайшее время, при условии того, что клиентами будет погашена дебиторская задолженность, будут реализованы все краткосрочные финансовые вложения.

. Коэффициент абсолютной ликвидности за период с 2011 года по 2013 год снижается. В 2013 году данный показатель составил 0,08, что ниже нормы. Это говорит о том, что предприятие может погашать ежедневно достаточно малую часть своих обязательств, за счет имеющихся денежных средств и краткосрочных финансовых вложений, быстрореализуемых в случае необходимости.

. Коэффициент общей платежеспособности в течение трех лет варьирует в пределах 0,18 - 0,20, что ниже нормы. Это говорит о том, что предприятие не сможет погасить внешнюю задолженность за счет собственного капитала.

По результатам анализа ликвидности предприятия можно сделать вывод о том, что ситуация близка к критической - ликвидным предприятие назвать нельзя. Поэтому руководству фирмы, а также финансово-экономической службе, необходимо контролировать сложившуюся ситуацию на предприятии, так как не принятые во время управленческие решения, могут негативно сказаться на деятельности предприятия.

Заключение

В ходе прохождения практики был рассмотрен один сегмент работы бухгалтерии. Работа бухгалтерии полностью автоматизирована, что позволяет уменьшить количество возможных ошибок. По результатам проведенного исследования можно сделать вывод, что предприятие совершенствует свою систему бухгалтерского учета, что, несомненно, приводит к более эффективной работе бухгалтерии. Учетная политика содержит необходимые важные пункты организации бухгалтерского учета на предприятии и на данный момент не требует никаких весомых изменений.

Главный бухгалтер полностью справляется со своими обязанностями и не нуждается в расширении штата бухгалтерии. В целом организация бухгалтерского учета предприятия находится на достойном уровне, постоянно совершенствуется, а главное, полностью соответствует установленным нормам.