В работе предпринимателя едва ли не самым важным вопросом является оценка целесообразности использования капитала именно в данном конкретном бизнесе, а не где-то еще. Как же оценить отдачу капитала, вложенного в дело?

Доходность капиталовложений исчисляется как отношение величины операционного дохода (ОД) к сумме основного (Косн) и материального оборотного капитала (Кмоб)

Ось окупаемости проекта характеризует конкретное время, начиная с которого вся чистая прибыль идет на цели дальнейшего развития бизнеса, стимулирование инициаторов проекта и инвесторов. Это время определяется тождеством.

Завершающим этапом бизнес-планирования является оформление инвестиционного предложения. Инвестиционное предложение — это анкета установленной формы, в которой инициатор проекта излагает основные сведения, способные заинтересовать инвестора и убедить его в целесообразности вложения капитала. В этой анкете указываются основные сведения об инициаторе проекта (фамилия, почтовые реквизиты фирмы, юридический статус компании, ее организационно-правовая форма), краткая характеристика объекта капиталовложений, финансовые ожидания (доходность ка-)

Операционным доходом обычно считают доход от основной деятельности компании (обычной для фирмы) и до вычета процентов за кредит и налогов. Операционный доход можно определить и как разность между суммой выручки от реализации продукции и величиной всех издержек, вызванных производством, хранением и реализацией продукции. Чем больше величина показателя доходности капиталовложений, тем эффективнее используются активы предприятия. Многие эксперты на основании этого показателя судят о способности персонала фирмы, включая руководство, приносить доход. Между выручкой от реализации продукции (В), операционным доходам (ОД) и издержками (И) существует взаимосвязь, и ее можно представить двумя

показателями:

Отметим, что для предпринимателя особенно важный интерес представляет показатель ВО, ибо он характеризует приток наличных денежных средств в компанию от продажи ее основной продукции. Важность в том, что определенный период хозяйственной деятельности компания не всегда завершает с чистой прибылью. В краткосрочном периоде возможны и убытки. Однако в случае значительного притока денежной наличности в компанию возможны реорганизация ее деятельности, сокращение неэффективно работающих звеньев, экономия материальных и иных ресурсов. В результате ряд затрат в составе притекающей в компанию наличности вполне реально превратить (трансформировать) в элементы прибыли (дохода). А после достижения точки безубыточности весь остаток поступающей в компанию наличности становится притоком валовой прибыли (прибыли, исчисляемой до вычета процентов по кредитам, налогов и иных обязательных расчетов с партнерами по бизнесу и с бюджетами всех уровней).

На основе показателя ВО рассчитывается показатель, который в литературе нередко называют нормой вклада. Показатель нормы вклада в рассчитывается как отношение выручки от реализации продукции за вычетом переменных издержек ВО к общей сумме выручки В ции продукции; ВО — выручка за вычетом переменных издержек; Ипер — переменные издержки; Ипер./ед. — переменные издержки на единицу продукции; Ц — цена единицы продукции.

Формула нормы вклада приводит к двум важным выводам:

· каждый дополнительный рубль выручки увеличивает объем операционного дохода на один рубль, по множенный на норму вклада;

· каждый процент увеличения выручки дает гораздо больший процентный рост дохода.

Явление, которое лежит в основе двух указанных выводов, получило название операционного рычага. На этой основе определяют показатель, называемый силой операционного рычага (СОР). Сила операционного рычага рассчитывается как отношение величины прироста операционного дохода к величине прироста выручки (в процентах)

Таким образом, доходность капиталовложений может быть представлена как следствие взаимовлияния ряда факторов

Для факторного анализа влияния причин изменения доходности капиталовложений полезно записать формулу СФР несколько иначе:

На основании этой формулы предприниматель может сделать прогноз доходности своего бизнеса при различных уровнях объема производства. Он в состоянии также оценить влияние различных стратегий менеджмента, маркетинга, финансирования проектов на альтернативность способов выхода компании на требуемый уровень доходности капиталовложений. Так, если компания испытывает нехватку элементов основного капитала, это можно компенсировать более действенным управлением издержки, оборачиваемостью и структурой финансовых средств.

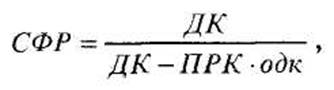

Еще один важный показатель — это сила финансового рычага (СФР). Сила финансового рычага является отношением прироста суммы чистой прибыли (то есть прибыли всех налоговых и иных обязательных платежей партнерам по бизнесу) к приросту операционного дохода:

где АЧП% — прирост чистой прибыли в процентах. В целом существуют два уровня показателя СФР:

где КР — сумма, выплаченная предприятием за пользование кредитом.

· если у компании нет долгов и она не выплачивает никаких налогов, то теоретически СФР = 1, ибоЛЧ77% = = АОД%;

· если компания имеет долги и уплачивает налоги, то СФР меньше единицы. Формулу СФР можно записать и так:

где ПРК — норма процентной ставки за пользование кредитом (в долях единицы); одк — отношение суммы долга компании (заемных средств) к сумме основного и материального оборотного капитала (одк — Д/К).