| Вид налога | Ставка, % | Общий режим | УСН |

| Налог на прибыль | + | — | |

| Налог на имущество | 2,2 (max) | + | — |

| ЕСН | + | — | |

| НДС | 10; 18 | + | — |

| Страховые взносы в ПФР | + | + | |

| НДС, уплачиваемый на таможне | 10; 18 | + | + |

| Обязанности налогового агента | + | + | |

| ЕНВД | 6; 15 | - | + |

| Иные установленные налоги | + | + |

Малые предприятия, имеющие прибыль от предпринимательской деятельности, уплату в бюджет налога на прибыль производят ежеквартально исходя из фактически полученной прибыли за предшествующий отчётный период.

ЗАКЛЮЧЕНИЕ

На основе вышесказанного можно сделать вывод, что поиск путей повышения эффективности российской системы налогов просто необходим, что совершенствование налоговых отношений – наиболее трудная область деятельности правительственных органов РФ. Налоги – это отношение собственности, а поскольку именно проблемы собственности вызывают в настоящее время противостояние между ветвями законодательной и исполнительной власти и тем более нет единства мнений и в составе самого правительства и парламента, то к решению чисто экономических проблем примешиваются и политические интересы. Разрешение экономикой политических противоречий требует длительного времени и усилий всех заинтересованных лиц, начиная от верхних эшелонов власти и заканчивая каждым конкретным человеком. Все это свидетельствует о том, что в настоящее время не могут быть созданы налоговые отношения, отвечающие мировым стандартам. Более того, они не могут быть идентичны этим стандартам, поскольку каждой стране присущи свои индивидуальные особенности политического и экономического развития.

Все вышесказанное обуславливает объективную необходимость пристального внимания к современному состоянию налогообложения. Необходим и методологический, и методический пересмотр основ налогообложения с целью выведения налоговой системы на оптимальный уровень. Налоги должны стать не только орудием обеспечения сбалансированного бюджета, но и мощным стимулом развития народного хозяйства страны. Они должны способствовать структурно-технологическому совершенствованию производства, сбалансированию экономических интересов, укреплению всех форм собственности.

Наша страна постепенно продвигается к демократическому обществу с социально ориентированной экономикой. В новых условиях развития изменяется характер государственных расходов, их доля снижается в направлении финансирования народного хозяйства. Предприятия, приобретая все большие экономические свободы, способны самостоятельно решить большинство задач своего хозяйственного развития. Все это способствует формированию такого состава и структуры государственных расходов, которые позволяют решить в свою очередь три основные задачи: финансирование потребностей социально незащищенных слоев населения; обеспечение потребностей фундаментальных научных исследований; финансирование систем управления и обороны страны в пределах разумной достаточности.

Однако, переходный период к рынку требует специфических затрат, обеспечивающих структурную переориентацию предприятий и отраслей, поддержание территориальных пропорций хозяйствования, предотвращение последствий неминуемо наступающей безработицы, поддержание резко снижающегося уровня жизни незащищенных слоев населения. Все выше названные следствия ломки старых политических и экономических устоев в нашей стране являются исходной основой, предопределяющим условием для отработки оптимального уровня налогообложения: сокращение государственных расходов до оптимального уровня за счет отмены различного рода финансовых вливаний в неэффективные предприятия и отрасли и выделение федеральных бюджетных кредитов тем регионам, которые обеспечивают поступательное продвижение к рынку и рост благосостояния граждан; создание налоговой системы, стимулирующей развитие экономического базиса, а это – снижение налогового бремени для предприятий – производителей конкурентоспособных товаров, услуг; государственное стимулирование инвестиций различными методами (ценообразование, кредитование, валютное финансирование и др.).

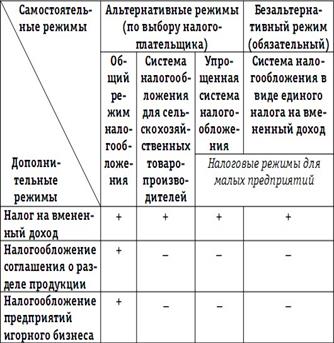

Субъекты малого предпринимательства при осуществлении хозяйственной деятельности могут применять общую систему налогообложения либо специальные налоговые режимы (упрощенную систему налогообложения и единый налог на вмененный доход).

Первое, что интересует руководителей при выборе системы налогообложения, - это уровень налоговой нагрузки. Анализируя этот показатель при разных режимах налогообложения, можно сделать выбор в пользу той или иной системы налогообложения.

С 2004 г. субъекты малого бизнеса могут уплачивать налоги по следующим налоговым режимам:

1) система налогообложения в виде единого налога на вмененный доход (ЕНВД);

2) упрощенная система налогообложения (УСН);

3) упрощенная система налогообложения наряду с системой налогообложения в виде единого налога на вмененный доход;

4) обычная система налогообложения (ОСН);

5) обычная система налогообложения наряду с системой налогообложения в виде единого налога на вмененный доход;

Каждый из них оказывает свое, весьма отличающееся от других влияние на организацию бухгалтерского учета у хозяйствующего субъекта.

Рассмотрев указанные способы организации получения данных для налогообложения в системе бухгалтерского учета, хотелось бы отметить, что выбор конкретного способа зависит от специфики деятельности конкретной организации. Каждый из описанных способов обладает своими достоинствами и недостатками, которые по-разному будут проявляться в конкретной практической ситуации.

Предприятие ООО «АвтоПромСтрой» по всем показателям соответствует критерию СМП, следовательно оно соответствует по всем показателям и требованиям для перехода на УСНО (выручка, среднесписочная численность и т.д..), и имеет полное право для этого перехода (как альтернативную систему налогообложения).

Применение ЕНВД невозможно, т.к. предприятие по виду деятельности не попадает под данный вид налогообложения, и в связи с тем, что данная система имеет ряд преимуществ в связи с простотой и облегчением своего применения (минимум исчисляемых налогов и т.д.), а также в связи проведенным анализом налоговой нагрузки УСНО. Но имеет преимущество перед традиционной системой налогообложения, на которой в данный момент находится предприятие - налоговая нагрузка значительно ниже существующей. Но несмотря на предложенную альтернативную систему налогообложения (УСНО), необходимо отметить её минусы, которые являются проблемой налогообложения СМП - трудоемкость исчисления и т.д.

В своих обращениях к государственной думе, а также на различных пресс-конференциях Президент РФ очень часто обращал внимание на проблемы СМП. Он неоднократно обещал оказывать всяческую поддержку этому сектору экономики. Но несмотря на все это реальная государственная поддержка СМП в России оставляет желать лучшего.

Таким образом, совершенствование налогообложения неразрывно связано с созданием прочного экономического базиса и стабильных политических условий общественного развития. От того, как скоро это будет создано, зависит формирование устойчивых предпосылок для постепенного превращения системы налогообложения в фактор экономического роста.

СПИСОК ЛИТЕРАТУРЫ

1. Налоговый кодекс РФ. Часть I (с дополнениями и изменениями).

2. Налоговый кодекс РФ. Часть II (с дополнениями и изменениями).

3. Гражданский кодекс РФ.

4. Бюджетный кодекс РФ.

5. Федеральный закон №137-ФЗ от 27.07.2006г. «О внесении изменений и дополнений в часть первую и часть вторую Налогового кодекса РФ и в отдельные законодательные акты Российской Федерации в связи с осуществлением мер по совершенствованию налогового администрирования».

6. Федеральный закон №144-ФЗ от 27.07.2006г. «О внесении изменений и дополнений в часть вторую Налогового кодекса РФ в части создания благоприятных условий для налогоплательщиков, осуществляющих деятельность в области информационных технологий, а также внесении других изменений, направленных на повышение эффективности налоговой системы».

7. Закон РФ от 30.12.2001 г. №195-ФЗ «Кодекс РФ об административных правонарушениях».

8. Акимов О.Ю. Малый и средний бизнес: эволюция понятий, рыночная среда, проблемы развития. – М.: Финансы и статистика, 2004. – 192 с.: ил.

9. Аронов А.В. Налоговая политика и налоговое администрирование: учеб. Пособие. – М.: Экономистъ, 2006. – 591с.

10. Безруков Г.Г., Казак А.Ю., Привалова С.Г. Налоговый контроль в условиях реформирования экономики. Екатеринбург: Изд-во АМБ, 2003.

11. Блюменфельд В. “Большие проблемы малого бизнеса”: Экономика и жизнь, 2007 г.

12. Брюк Р., Калинкин Е.,Виане Ж., Десхулместер Д. Малый бизнес – М.: ЗАО «Изд-во «Экономика»»», 2001. – 214 с.

13. Веретенникова О.Б. Финансы предприятий: Учеб. пособие/Под ред. акад. А.Ю. Казака. – Екатеринбург: Изд-во АМБ, 2004.

14. Горфинкель В.Я., Швандар В.А. – Малый бизнес. Организация, экономика, управление: учеб. пособие - 3-е изд., перераб. и доп. – М.: Юнити-Дана, 2007.-495 с.

15. Казак А.Ю., Князева Е.Г., Окунева Л.А., Смородина Е.А., Шадурская М. М. Налоги и налогообложение: Учеб. пособие – Екатеринбург: Изд-во Урал. ун-та, 2005. – 293с.

16. Казак А.Ю., Веретенникова О.Б., Ростовцев К.В., Толмачева О.В. Финансовый менеджмент: учеб. Пособие. – Екатеринбург: Изд-во Урал. гос. экон. ун-та, 2006. – 286 с.

17. Касьянова Г.Ю. “Учет-2000: бухгалтерский и налоговый”, Москва: Издательско-консультационная компания “Статус-Кво”, 2008 г.

18. Камаев В.Д. “Экономика и бизнес” - М.: Издательство МГТУ им. Н. Э. Баумана, 2007 г.

19. Лившиц А.Я., И. Н. Никулина “Введение в рыночную экономику”: Москва, Высшая школа, 2008 г.

20. Львов Ю.. “Основы экономики и организации бизнеса” - Спб.: ГМП “Фармико”, 20077 г.

21. Налоги и налогообложение. Учебное пособие/ А.Ю. Казак, Е.Г. Князева, Л.А. Окунева, Е.А. Смородина, М.М. Шадурская. – Екат-г: Изд-во Урал. ун-та, 2005. – 293 с.

22. Масальская М.Л. “Бухгалтерский учет и налогообложение на малых предприятиях”, справочное пособие: Москва, АО “ДИС”, 2008 г.

23. Пансков В.Г. Налоги и налоговая система Российской Федерации: Учебник. – М.: Финансы и статистика, 2005. – 464 с.: ил.

24. Прудников В.М. “Налоговая система РФ”: Сборник нормативных документов, М: ИНФРА-М, 2008 г.

25. Райзберг Б.А. “Курс экономики”: ИНФРА-М, 2008 г.

26. Романовский М.В., Врублевская О.В.-под ред. Налоги и налогообложение. 6-е изд. – СПб.: Питер, 2007. – 496 с.:ил. – (Серия «Учебники для вузов»).

27. Е.В. Чипуренко Налоговая нагрузка предприятия: анализ, расчет, управление 2007

28. Черник Д.Г., Павлова Л.П., Князев В.Г. Налоги и налогообложение: Учебник- 3-е издание. – М.: МЦФР, 2006. – 528 с.

29. Юткина Т.Ф. “Налоги и налогообложение”: Москва, ИНФРА-М, 2008 г.

30. Еженедельная профессиональная газета «Учет. Налоги. Право».

31. Журнал «Налоговая политика и практика».

32. Журнал «Практическое налоговое планирование».

33. Журнал «Российский налоговый курьер».

34. Справочная правовая система "Консультант-плюс" (Законодательство России; налогообложение; бухгалтерский учет).

35. www.1gl.ru

36. www.consultant.ru

37. www.garant.ru

38. www.government.ru/content

39. www.klerk.ru

40. www.minfin.ru

41. www.nalog.ru

ПРИЛОЖЕНИЕ А

Налоговые режимы Российской Федерации и их совмещение в хозяйственной деятельности предприятия

ПРИЛОЖЕНИЕ Б