Основная цель анализа – выявление наиболее сложных проблем управления корпорацией в целом и его финансовыми ресурсами в частности.

Основные задачи анализа финансово-хозяйственной деятельности корпорации:

- оценка динамики структуры и состава активов, их состояния и движения;

- оценка динамики структуры и состава источников собственного и заемного капиталов, их состояния и изменения;

- оценка платежеспособности предприятия и оценка ликвидности баланса;

- анализ относительных и абсолютных показателей финансовой устойчивости предприятия, оценка изменения ее уровня;

- оценка эффективности использования средств и ресурсов предприятия.

Таблица 1 - Методы оценки и анализа финансово-экономического состояния корпорации

| Анализ абсолютных показателей | изучение данных, представленных в бухгалтерской отчетности на основании которых определяется состав имущества, структура финансовых вложений. Источники формирования собственного капитала, оценивается размер заемных средств, объем выручки от реализации, размер прибыли |

| Горизонтальный анализ | сравнение каждой позиции отчетности с предыдущим периодом, что позволяет выявить тенденции изменения статей баланса или их групп и на основании этого исчислить базисные темпы роста (прироста). |

| Вертикальный анализ | проводится в целях определения структуры итоговых финансовых показателей, т.е. выявление удельного веса отдельных статей отчетности в общем итоговом показателе. |

| Расчет финансовых коэффициентов | расчет соотношений между отдельными позициями отчета или позициями разных форм отчетности, определение их взаимосвязи. Относительные показатели финансово-экономического анализа объединяют в группы: ликвидности, платежеспособности, финансовой устойчивости, деловой активности и рентабельности. |

| Трендовый анализ | основан на сравнении каждой позиции отчетности за ряд лет и в определении тренда, с помощью тренда проводится перспективный, прогнозный анализ. |

| Сравнительный анализ | внутрихозяйственный анализ сводных показателей отчетности по отдельным показателям предприятия, дочерний компаний, подразделений, цехов, а также межхозяйственный анализ показателей предприятия с показателями конкурентов, среднеотраслевыми показателями. |

|

|

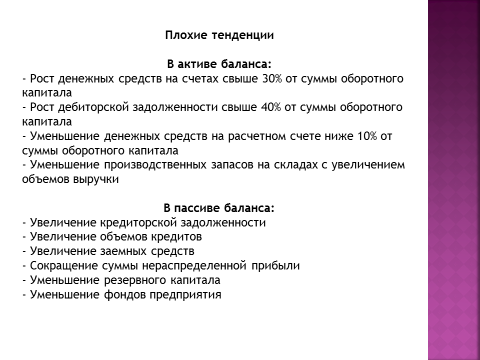

Первым этапом анализа финансово-экономического состояния корпорации является общая характеристика состава и структуры актива и пассива баланса.

Анализ актива баланса дает возможности установить основные показатели, характеризующие производственно-хозяйственную деятельность корпорации: 1) стоимость всего имущества корпорации; 2) стоимость внеоборотных активов; 3) стоимость оборотных активов.

С помощью горизонтального и вертикального анализа можно получить наиболее общее представление об имевших место качественных изменений в структуре актива, а также динамики этих изменений. Для более детального изучения динамики состава и структуры имущества компании необходимо проанализировать и дать оценку состоянию каждой из групп активов: основных средств и нематериальных активов, запасов, дебиторской задолженности, денежных средств.

Для общей оценки имущественного потенциала компании проводится анализ динамики состава и структуры пассива баланса. Особое внимание уделяется ряду важнейших показателей характеризующих финансово-экономической состояние: стоимость собственного капитала корпорации, долгосрочные заемные средства, краткосрочные заемные средства, кредиторская задолженность.

|

|

Горизонтальный и вертикальный анализы дополняют друг друга. Поэтому на практике аналитические таблицы, отражают как структуру бухгалтерской отчетности, так и динамику отдельных ее показателей.

Одной из основных задач анализа финансово-экономического состояния является исследование показателей, характеризующих финансовую устойчивость корпорации. Финансовая устойчивость определяется степенью обеспечения запасов и затрат собственными и заемными источниками их формирования и характеризуется системой абсолютных и относительных показателей.

В ходе производственной деятельности происходит постоянное формирование запасов товарно-материальных ценностей, для этого используются как собственные оборотные средства, так и заемные. Анализируя излишек или недостаток средств для формирования запасов и затрат, определяют абсолютные показатели финансовой устойчивости.

Таблица 2 - Анализ финансовой устойчивости

| Показатель | Способ расчета |

| 1. Источники собственных средств (И с) | Итог раздела IV «Капитал и резервы» |

| 2. Внеоборотные активы (F) | Итог раздела I «Внеоборотные активы» |

| 3. Собственные оборотные средства (Е с) | И с – F |

| 4. Долгосрочные кредиты и заемные средства (K Т) | Итог раздела V «Долгосрочные обязательства» |

| 5. Наличие собственных оборотных средств и долгосрочных заемных источников для формирования запасов и затрат (E Т) | Е с + К Т |

| 6. Краткосрочные кредиты и займы (K t) | Итог раздела VI «Краткосрочные обязательства» |

| 7. Общая величина основных источников формирования запасов и затрат (Е∑) | E Т + K t |

| 8. Величина запасов и затрат (Z) | Стр. 1210 «Запасы» раздела II «Оборотные активы» |

| 9. Излишек (недостаток) собственных оборотных средств для формирования запасов и затрат (±Е с) | Е с – Z |

| 10. Излишек (недостаток) собственных оборотных средств и долгосрочных заемных средств для формирования запасов и затрат (±E Т) | E Т – Z |

| 11. Излишек (недостаток) общей величины основных источников формирования запасов и затрат (±Е∑) | Е∑ – Z |

| 12. Трехмерный показатель типа финансовой устойчивости | [±Е с; ±E t; ±Е∑] |

|

|

Выделяют четыре основных типа финансовой устойчивости: абсолютная финансовая устойчивость, нормальная финансовая устойчивость, неустойчивое финансовое состояние, кризисное финансовое состояние (таблица 3).

Таблица 3 - Тип финансовой устойчивости

| Тип финансовой устойчивости | Трехмерный показатель | Характеристика |

| Абсолютная финансовая устойчивость | ±Е с ≥ 0 ±E Т ≥ 0 ±Е∑ ≥ 0 S=(1;1;1) | Высокая платежеспособность, предприятие не зависит от кредиторов, запасы и затраты полностью покрываются за счет собственных оборотных средств. |

| Нормальная устойчивость финансового состояния | ±Е с < 0 ±E Т ≥ 0 ±Е∑ ≥ 0 S=(0;1;1) | Нормальная платежеспособность, предприятия оптимально использует собственные и заемные ресурсы, высокая доходность производственной деятельности. |

| Неустойчивое финансовое состояние | ±Е с < 0 ±E Т < 0 ±Е∑ ≥ 0 S=(0;0;1) | Нарушение платежеспособности, необходимость привлечения дополнительных источников, снижение доходности производства. |

| Кризисное финансовое состояние | ±Е с < 0 ±E Т < 0 ±Е∑ < 0 S=(0;0;0) | Неплатежеспособность предприятия, наличие просроченных дебиторской и кредиторской задолженностей. |

Финансовая устойчивость характеризуется состоянием собственных и заемных средств и анализируется с помощью системы финансовых коэффициентов. Анализ проводится посредством расчета и сравнения полученных значений коэффициентов с установленными базисными величинами, а также изучения динамики их изменений за определенный период. Оценка финансовой устойчивости проводится с помощью относительных финансовых коэффициентов (таблица 4).

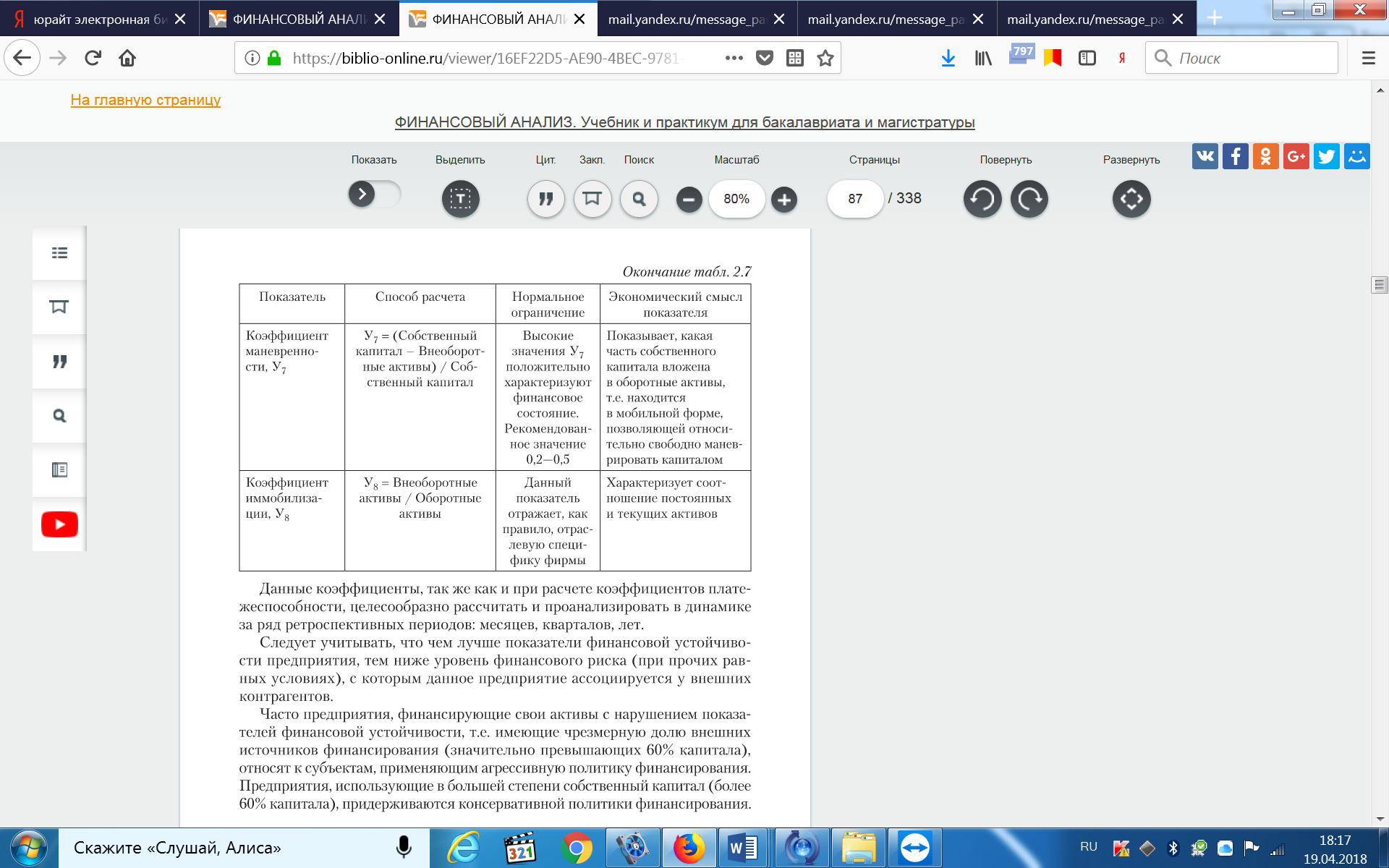

Таблица 4 - Финансовые коэффициенты оценки финансовой устойчивости[1]

| Коэффициент | Способ расчета | Характеристика |

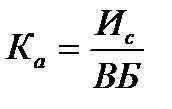

| 1. Коэффициент автономии (финансовой независимости) |  ,

где:

ВБ-валюта баланса. ,

где:

ВБ-валюта баланса.

| Характеризует независимость от заемных средств. Минимальное пороговое значение 0,5, превышение указывает на увеличение финансовой независимости. |

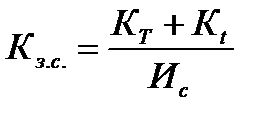

| 2. Коэффициент соотношения заемных и собственных средств |

| Показывает сколько заемных средств было привлечено на 1 руб вложенных в активы собственных средств. К з.с. <0,7 превышение указанной границы означает зависимость от внешних источников, потерю финансовой устойчивости. |

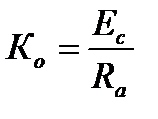

| 3. Коэффициент обеспеченности собственными средствами |  ,

где:

R а – оборотные активы. ,

где:

R а – оборотные активы.

| Показывает наличие собственных оборотных средств, необходимых для его финансовой устойчивости. К о ≥0,1 чем выше показатель, тем лучше финансовое состояние. |

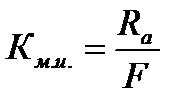

| 4. Коэффициент маневренности |

| Характеризует способность поддерживать уровень собственного оборотного капитала и пополнять оборотные средства за счет собственных источников. 0,2 – 0,5 чем ближе значение показателя к верхней границе, тем больше возможность финансового маневра. |

| 5. Коэффициент соотношения мобильных и иммобилизованных средств |

| показывает сколько оборотного капитала предприятия приходится на внеоборотные активы. Если показатель больше 1, это означает, что на предприятии доминируют оборотные активы, если меньше 1 значит на предприятии большую часть занимают внеоборотные активы. Чем выше значение данного коэффициента, тем больше предприятие вкладывается в оборотные активы. Чем выше значение показателя, тем больше средств вложено в оборотные активы. |

| Коэффициент финансовой устойчивости |

| Показатель отражающий способность предприятия устойчиво финансировать производственный процесс в долгосрочной перспективе. Данный коэффициент оценивает степень зависимости предприятия от заемщиков. Рекомендуемое значение показателя находится в интервале 0,8-0,9. Снижение данного показателя снижает возможность компании (бизнеса) своевременно расплачиваться по своим обязательствам в краткосрочном периоде и повышает риск банкротства. Данные нормативные значения могут корректироваться в зависимости от отрасли. Чем более материалоемко производство, тем выше может быть значение коэффициента и аналогично наоборот. При расчете показателя следует не только оценивать его текущее значение, но также рассматривать тенденцию и динамику его изменения. |

или

Расчет и анализ относительных коэффициентов существенно дополняет оценку абсолютных показателей финансовой устойчивости.

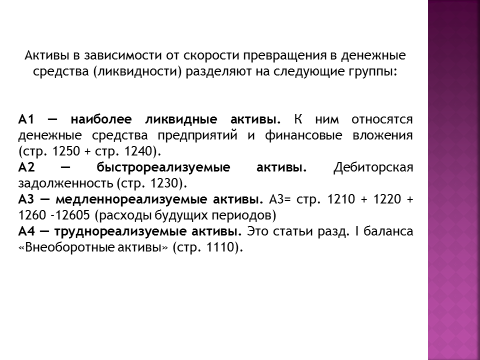

Финансовое состояние корпорации с позиции краткосрочной перспективы оценивается показателями ликвидности и платежеспособности, характеризующими способность своевременно и в полном объеме произвести расчеты по своим краткосрочным обязательствам.

Ликвидность и платежеспособность – это различные, хотя и взаимосвязанные, характеристики. Под ликвидностьюкакого-либо актива понимают способность его трансформироваться в денежные средства, а степень ликвидности определяется продолжительностью временного периода, в течение которого эта трансформация может быть осуществлена.

Ликвидность предприятия (корпорации) – это наличие оборотных средств в размере достаточном для погашения краткосрочных обязательств, т.е. ликвидность означает превышение оборотных активов над краткосрочными обязательствами.

Платежеспособность означает наличие денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения. Таким образом, основными признаками платежеспособности являются наличие в достаточном объеме средств на расчетном счете и отсутствие просроченной кредиторской задолженности. Ликвидность и платежеспособность могут оцениваться с помощью ряда абсолютных и относительных показателей.

Для оценки платежеспособности и ликвидности используются следующие методы:

- анализ ликвидности баланса;

- расчет финансовых коэффициентов ликвидности;

- анализ движения денежных средств.

При анализе ликвидности баланса проводится сравнение активов, сгруппированных по степени их ликвидности, с обязательствами по пассиву, сгруппированных по срокам погашения. Главная задача оценки ликвидности баланса – определить величину покрытия обязательств корпорации активами, срок обращения которых в денежную форму соответствует сроку погашения обязательств.

b IzxTNcqae4i5zihZhrjYL9TLhQKyZkFa8YtdIhOHYa30KHAl24JikfjtgpQOICJKdFfRPSUDtX6z 3MTBRPKCb2nKWyQMzKBi3Dr8aQy8o6RDBRfUvV0xEJSoZxpJPzlOszFKPhrHk+xkQgkcepaHHqY5 Qg29ksFY+GFRVhZk3eBbaWRBm3McVSUjiw917QaMOo3k7nYqLMKhHaMeNn/+CwAA//8DAFBLAwQU AAYACAAAACEAEd2wqN8AAAALAQAADwAAAGRycy9kb3ducmV2LnhtbEyPy07DMBBF90j8gzVI7KjT PCoU4lQICbGouiCtYOvGQxw1Hkexm4a/Z1jB8mqOzr1TbRc3iBmn0HtSsF4lIJBab3rqFBwPrw+P IELUZPTgCRV8Y4BtfXtT6dL4K73j3MROsIRCqRXYGMdSytBadDqs/IjEty8/OR05Tp00k76y3A0y TZKNdLonbrB6xBeL7bm5OLY0b5/e7Z31s90d5nP+sds3qVL3d8vzE4iIS/yD4Xc+T4eaN538hUwQ A+d1kjOqIM/SAgQT2SbNQJwUFHlSgKwr+f+H+gcAAP//AwBQSwECLQAUAAYACAAAACEAtoM4kv4A AADhAQAAEwAAAAAAAAAAAAAAAAAAAAAAW0NvbnRlbnRfVHlwZXNdLnhtbFBLAQItABQABgAIAAAA IQA4/SH/1gAAAJQBAAALAAAAAAAAAAAAAAAAAC8BAABfcmVscy8ucmVsc1BLAQItABQABgAIAAAA IQApVuUlTgIAAEEEAAAOAAAAAAAAAAAAAAAAAC4CAABkcnMvZTJvRG9jLnhtbFBLAQItABQABgAI AAAAIQAR3bCo3wAAAAsBAAAPAAAAAAAAAAAAAAAAAKgEAABkcnMvZG93bnJldi54bWxQSwUGAAAA AAQABADzAAAAtAUAAAAA " filled="f">

b IzxTNcqae4i5zihZhrjYL9TLhQKyZkFa8YtdIhOHYa30KHAl24JikfjtgpQOICJKdFfRPSUDtX6z 3MTBRPKCb2nKWyQMzKBi3Dr8aQy8o6RDBRfUvV0xEJSoZxpJPzlOszFKPhrHk+xkQgkcepaHHqY5 Qg29ksFY+GFRVhZk3eBbaWRBm3McVSUjiw917QaMOo3k7nYqLMKhHaMeNn/+CwAA//8DAFBLAwQU AAYACAAAACEAEd2wqN8AAAALAQAADwAAAGRycy9kb3ducmV2LnhtbEyPy07DMBBF90j8gzVI7KjT PCoU4lQICbGouiCtYOvGQxw1Hkexm4a/Z1jB8mqOzr1TbRc3iBmn0HtSsF4lIJBab3rqFBwPrw+P IELUZPTgCRV8Y4BtfXtT6dL4K73j3MROsIRCqRXYGMdSytBadDqs/IjEty8/OR05Tp00k76y3A0y TZKNdLonbrB6xBeL7bm5OLY0b5/e7Z31s90d5nP+sds3qVL3d8vzE4iIS/yD4Xc+T4eaN538hUwQ A+d1kjOqIM/SAgQT2SbNQJwUFHlSgKwr+f+H+gcAAP//AwBQSwECLQAUAAYACAAAACEAtoM4kv4A AADhAQAAEwAAAAAAAAAAAAAAAAAAAAAAW0NvbnRlbnRfVHlwZXNdLnhtbFBLAQItABQABgAIAAAA IQA4/SH/1gAAAJQBAAALAAAAAAAAAAAAAAAAAC8BAABfcmVscy8ucmVsc1BLAQItABQABgAIAAAA IQApVuUlTgIAAEEEAAAOAAAAAAAAAAAAAAAAAC4CAABkcnMvZTJvRG9jLnhtbFBLAQItABQABgAI AAAAIQAR3bCo3wAAAAsBAAAPAAAAAAAAAAAAAAAAAKgEAABkcnMvZG93bnJldi54bWxQSwUGAAAA AAQABADzAAAAtAUAAAAA " filled="f">

| А4 Трудно реализуемые активы |

| П4 Постоянные пассивы |

| Высокая |

| Высокая |

| А1 Наиболее ликвидные активы |

| А2 Быстро реализуемые активы |

| А3 Медленно реализуемые активы |

| П1 Наиболее краткосрочные обязательства |

| П2 Краткосрочные обязательства |

| П3 Долгосрочные обязательства |

| Сравнение |

| Низкая |

| Низкая |

Рисунок 1 – Методика проведения анализ ликвидности баланса

Результатом такой группировки является необходимость сравнения полученных результатов для определения получившихся неравенств.

Данное неравенство говорит об абсолютной ликвидности бухгалтерского баланса организации:

А1 ≥ П1;

А2 ≥ П2;

А3 ≥ П3;

А4 ≤ П4.

Сопоставление А1 – П1 и А2 – П2 позволяет выявить текущую ликвидность, сравнение А3 – П3 отражает перспективную ликвидность. Четвертое неравенство носит балансирующий характер, его выполнение свидетельствует о наличии собственных оборотных средств.

Оценка ликвидности баланса:

• Если А1 больше П1, предприятие имеет возможность погашения наиболее срочных обязательств при помощи активов, обладающих едва ли не абсолютной ликвидностью;

• Если А2 больше П2, организация имеет возможность рассчитаться с кредиторами активами с быстрой степенью реализации;

• Если А3 больше П3, предприятие способно погашать займы с длительным сроком, используя медленно реализуемые активы;

• Если А4 меньше или равно П2, значит прочие неравенства, описанные выше, соблюдены. Предприятие обладает максимальной степенью платежеспособности и может погасить все имеющиеся обязательства соответствующими средствами.

Обеспечение выполнения первых трех неравенств (и четвертого – автоматически) свидетельствует о его платежеспособности предприятия и ликвидности его баланса. Несоблюдение четвертого условия свидетельствует о неликвидности баланса и наличии проблем с платежеспособностью предприятия.

https://sprintinvest.ru/analiz-likvidnosti-balansa-predpriyatiya

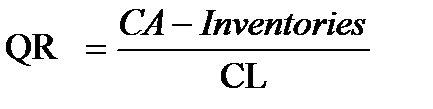

Расчет и анализ коэффициентов ликвидности позволяет выявить степень обеспеченности текущих обязательств ликвидными средствами. Цель расчета – оценить соотношение имеющихся активов, как предназначенных для реализации, так и задействованных в технологическом процессе, с целью их последующей реализации и возмещения вложенных средств и существующих обязательств, которые должны быть погашены в предстоящем периоде (таблица 5).

Таблица 5 - Финансовые коэффициенты, применяемые для оценки ликвидности

| Коэффициент | Способ расчета | Характеристика | |

| Коэффициент текущей ликвидности (Current Ratio, CR) |

CR= стр.1200/стр.1500

Коэффициент не должен быть меньше 1, однако рекомендованные значения могут существенно меняться в зависимости от отрасли, страны и других условий

CR= стр.1200/стр.1500

Коэффициент не должен быть меньше 1, однако рекомендованные значения могут существенно меняться в зависимости от отрасли, страны и других условий

| Коэффициент показывает может ли компания вовремя расплатиться по краткосрочным долгам путем применения оборотных средств. Чем выше уровень коэффициента, тем лучшей платежеспособностью может похвастаться предприятие. При этом анализ актуален не только на текущий момент времени, но и на случай чрезвычайных ситуаций. | |

| Коэффициент быстрой ликвидности (коэф. лакмусовой бумажки, Quick Ratio, Acid Test Ratio, QR) |  QR= (стр.1250+стр. 1230+стр.1240)/ стр.1500

Значение показателя меньше 0,7, говорит об утрате платежеспособности. Компания не способна погасить свои текущие обязательства за счет ликвидных оборотных активов.

Рекомендуемый интервал показателя от 0,7 до 1,5.

Значение показателя сверх 1,5 свидетельствует о нерациональном неоправданном росте дебиторской задолженности.

QR= (стр.1250+стр. 1230+стр.1240)/ стр.1500

Значение показателя меньше 0,7, говорит об утрате платежеспособности. Компания не способна погасить свои текущие обязательства за счет ликвидных оборотных активов.

Рекомендуемый интервал показателя от 0,7 до 1,5.

Значение показателя сверх 1,5 свидетельствует о нерациональном неоправданном росте дебиторской задолженности.

| Финансовый коэффициент, рассчитывается как отношение высоколиквидных текущих активов (текущие активы за вычетом запасов) к текущим обязательствам компании. Коэффициент позволяет оценить, какую часть своих обязательств компания может покрыть за счет капитала на различных счетах и путем использования кредиторских долгов или продажи краткосрочных ценных бумаг. | |

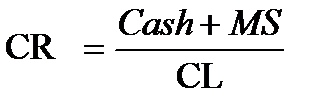

| Коэффициент абсолютной ликвидности (Cash Ratio, CR) |

CR=(стр. 1250+ стр. 1240)/стр. 1500

Значение показателя меньше 0,2, говорит об утрате платежеспособности. Компания не способна погасить свои текущие обязательства за счет ликвидных оборотных активов.

Рекомендуемый интервал показателя от 0,2 до 0,5.

Значение показателя сверх 0,5 свидетельствует о наличии невостребованных денежных сумм на счетах.

CR=(стр. 1250+ стр. 1240)/стр. 1500

Значение показателя меньше 0,2, говорит об утрате платежеспособности. Компания не способна погасить свои текущие обязательства за счет ликвидных оборотных активов.

Рекомендуемый интервал показателя от 0,2 до 0,5.

Значение показателя сверх 0,5 свидетельствует о наличии невостребованных денежных сумм на счетах.

| Характеризует способность компании погашать текущие обязательства за счёт ликвидных оборотных активов, таких как денежные средства. Рассчитывается как отношение денежных средств и финансовых вложений в высоколиквидные ценные бумаги к текущим обязательствам. | |

| Чистый оборотный капитал (Net Working Capital, NWC) |  NWC= стр.1200-стр.1500

Если у компании оборотные средства превышают краткосрочные обязательствами это означает, что она в состоянии рассчитаться по долгам и имеет возможности для дальнейшего развития.

Значение показателя меньше 0, говорит об утрате платежеспособности.

Рост показателя NWC означает повышение ликвидности компании и увеличение ее кредитоспособности.

NWC= стр.1200-стр.1500

Если у компании оборотные средства превышают краткосрочные обязательствами это означает, что она в состоянии рассчитаться по долгам и имеет возможности для дальнейшего развития.

Значение показателя меньше 0, говорит об утрате платежеспособности.

Рост показателя NWC означает повышение ликвидности компании и увеличение ее кредитоспособности.

| Показатель характеризует величину оборотного капитала, свободного от краткосрочных обязательств. Чистый оборотный капитал необходим для поддержания финансовой устойчивости компании. Рассчитывается как разность между текущими активами и текущими обязательствами компании. | |

Завершающим этапом анализа финансово-экономического состояния является оценка эффективности хозяйственной деятельности. Эффективность хозяйственной деятельности характеризуется двумя показателями:

- деловой активностью, отражающей результативность работы относительно величины авансированных ресурсов или величины их потребления в процессе производства;

- рентабельностью, отражающей полученный эффект относительно ресурсов или затрат, использованных для достижения эффекта.

Деловую активность можно представить, как систему качественных и количественных критериев.

Качественные критерии - это широта рынков сбыта, репутация, конкурентоспособность и т.п.

Количественные критерии определяются абсолютными и относительными показателями. Среди абсолютных показателей можно выделить объем реализации произведенной продукции, прибыль, величину авансированного капитала. Относительные показатели деловой активности характеризуют уровень эффективности использования ресурсов (материальных, трудовых, финансовых).

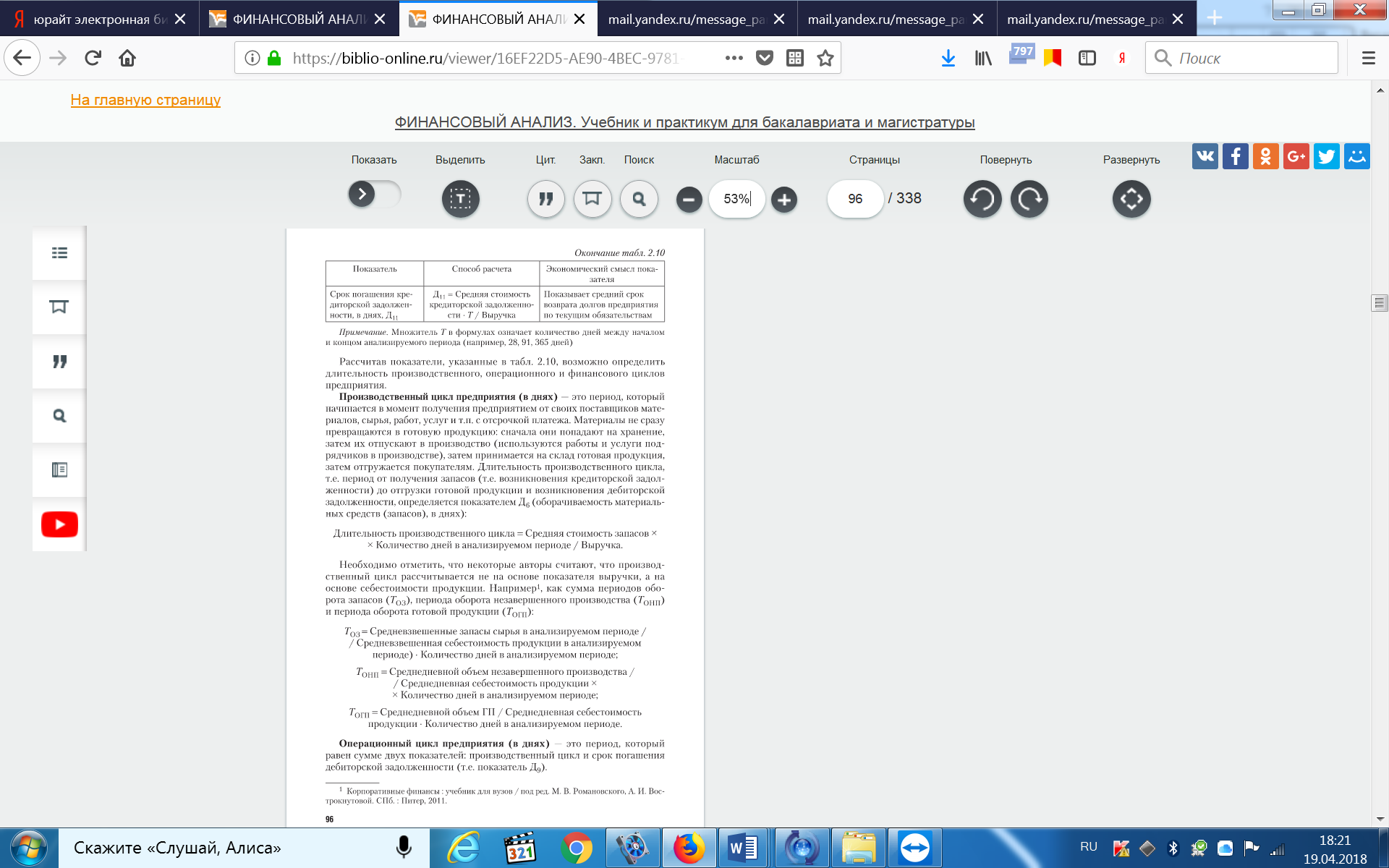

Текущее управление финансами подчинено требованию эффективного использования имеющихся оборотных средств, контроль за этим осуществляется путем расчета показателей оборачиваемости. Расчет показателей оборачиваемости позволяет определить эффективность использование оборотного капитала. Обоснованное сокращение продолжительности оборота может привести к высвобождению средств, и их дополнительному вовлечению в финансово-хозяйственный оборот и, как следствие, к повышению эффективности текущей работы. Полученные оценки следует сравнивать в динамике, а также с аналогичными оценками в среднем по отрасли или группе родственных предприятий (таблица 6).

Таблица 6 - Расчет показателей оборачиваемости

| Показатель | Способ расчета | Комментарий |

| Коэффициент оборачиваемости дебиторской задолженности (Receivables Turnover, RT) |  Низкое значение показателя сигнализирует о проблемах с оплатой у покупателей, но как вариант может быть связано с тактикой компании завоевать новый рынок предоставлением клиентам товарных кредитов. Чем ниже оборачиваемость дебиторской задолженности, тем выше будут потребности компании в оборотном капитале.

Низкое значение показателя сигнализирует о проблемах с оплатой у покупателей, но как вариант может быть связано с тактикой компании завоевать новый рынок предоставлением клиентам товарных кредитов. Чем ниже оборачиваемость дебиторской задолженности, тем выше будут потребности компании в оборотном капитале.

| Рассчитывается как отношение выручки к среднегодовой величине дебиторской задолженности. |

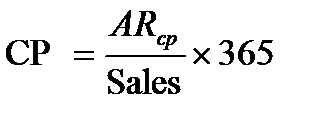

| Период сбора дебиторской задолженности (Collection Period, CP) |  Чем ниже показатель, тем быстрее с компанией рассчитываются покупатели. Высокий показатель оборачиваемости показывает, что компании необходимо пересмотреть свое отношение к товарным кредитам и предоставлению отсрочек платежа, если это не противоречит тактики работы с клиентами.

Чем ниже показатель, тем быстрее с компанией рассчитываются покупатели. Высокий показатель оборачиваемости показывает, что компании необходимо пересмотреть свое отношение к товарным кредитам и предоставлению отсрочек платежа, если это не противоречит тактики работы с клиентами.

| Показатель отражающий оборачиваемость дебиторской задолженности как среднее число дней, в течение которых компания собирает долги с покупателей. |

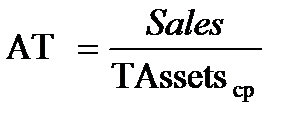

| Коэффициент оборачиваемости активов (Assets Turnover, АТ) |  Чем выше коэффициент, тем быстрее оборачиваются имеющиеся в распоряжении компании средства. Показывает сколько раз за год, совершается полный цикл производства и обращения, эффективность использования компанией всех имеющихся ресурсов, независимо от источников их привлечения.

Чем выше коэффициент, тем быстрее оборачиваются имеющиеся в распоряжении компании средства. Показывает сколько раз за год, совершается полный цикл производства и обращения, эффективность использования компанией всех имеющихся ресурсов, независимо от источников их привлечения.

| Рассчитывается как отношение выручки к среднегодовой стоимости активов компании. |

| Assets Turnover – ATt |  Чем ниже коэффициент, тем быстрее оборачиваются имеющиеся в распоряжении предприятия средства.

Чем ниже коэффициент, тем быстрее оборачиваются имеющиеся в распоряжении предприятия средства.

| Показатель характеризует скорость одного полного цикла производства и обращения в днях. |

Окончание таблицы 6

| Показатель | Способ расчета | Комментарий |

| Коэффициент оборачиваемости кредиторской задолженности (Payables Turnover, PT) |  Чем выше показатель, тем быстрее компания рассчитывается со своими поставщиками. Низкий показатель оборачиваемости показывает, что у компании проблемы с оплатой счетов.

Чем выше показатель, тем быстрее компания рассчитывается со своими поставщиками. Низкий показатель оборачиваемости показывает, что у компании проблемы с оплатой счетов.

| Рассчитывается как отношение выручки к среднегодовой величине кредиторской задолженности. |

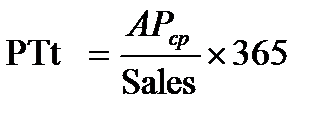

| Период сбора кредиторской задолженности |  Чем ниже показатель, тем быстрее компания рассчитывается со своими поставщиками. Высокий показатель оборачиваемости показывает, что у компании проблемы с оплатой счетов.

Чем ниже показатель, тем быстрее компания рассчитывается со своими поставщиками. Высокий показатель оборачиваемости показывает, что у компании проблемы с оплатой счетов.

| Показатель отражающий оборачиваемость кредиторской задолженности как среднее число дней, в течение которых компания оплачивает свои долги поставщикам. |

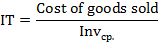

| Оборачиваемость запасов (Inventory Turnover) |

Чем выше оборачиваемость запасов компании, тем более эффективным является производство и тем меньше потребность в оборотном капитале для его организации.

Чем выше оборачиваемость запасов компании, тем более эффективным является производство и тем меньше потребность в оборотном капитале для его организации.

| Показатель отражает процесс обновления и замены товарно - материальных ценностей посредством их перемещения из категории запасов в производственный или реализационный процесс. |

| Обратный показатель оборачиваемости – ITt |  Чем меньше ITt (количество дней), тем быстрее происходит возврат денежных средств, вложенных в запасы, в форме выручки от реализации готовой продукции. Чем меньше ITt (количество дней), тем быстрее происходит возврат денежных средств, вложенных в запасы, в форме выручки от реализации готовой продукции.

| Показатель характеризует скорость обновления запасов компании (т.е. – количество дней, за которое полностью обновляются запасы компании) рассчитывается, также, как среднее число дней, в течение которого запасы находятся на складе. |

ИЛИ

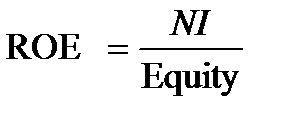

Эффективность деятельности корпорации в можно оценить с помощью показателей прибыли и рентабельности. Эти показатели зависят от многих факторов, основными из которых являются объем реализованной продукции, уровень и структура затрат. Вычитая из выручки (объем реализованной продукции в стоимостном выражении) затраты, определяется величина получаемой прибыли. Показатели прибыли это абсолютные показатели, являющиеся наиболее распространенными обобщенными характеристиками успешности деятельности корпорации.

Рентабельность – один из основных стоимостных качественных показателей эффективности производства, характеризующий уровень отдачи затрат и степень использования средств в процессе производства и реализации продукции.

Основные показатели рентабельности можно объединить в группы.

1. Показатели доходности продукции, рассчитываются на основе выручки от реализации продукции (работ, услуг) и затрат на производство.

2. Показатели доходности имущества, формируются на основе расчета уровня рентабельности, в зависимости от изменения размера имущества.

3. Показатели доходности используемого капитала. Рассчитываются на базе инвестируемого капитала.

Значения показателей рентабельности имеют отличия по отраслям, регионам, отдельным хозяйствующим субъектам, поэтому при оценке эффективности работы корпорации целесообразно проводить сравнение полученных результатов с результатами деятельности корпораций со схожими характеристиками.

Таблица7 - Расчет показателей рентабельности

| Показатель | Способ расчета | Комментарий |

| Рентабельность продаж (Return on sales) |  ,

где:

EBIT– прибыль от реализации;

Sales – объем выручки за отчетный период. ,

где:

EBIT– прибыль от реализации;

Sales – объем выручки за отчетный период.

| Показывает, какой процент прибыли содержится в цене реализованной продукции. |

| Рентабельность активов (Return on assets) |  ,

где:

EBIT– прибыль от реализации;

TAssets – величина активов. ,

где:

EBIT– прибыль от реализации;

TAssets – величина активов.

| Показывает способность активов компании приносить прибыль. |

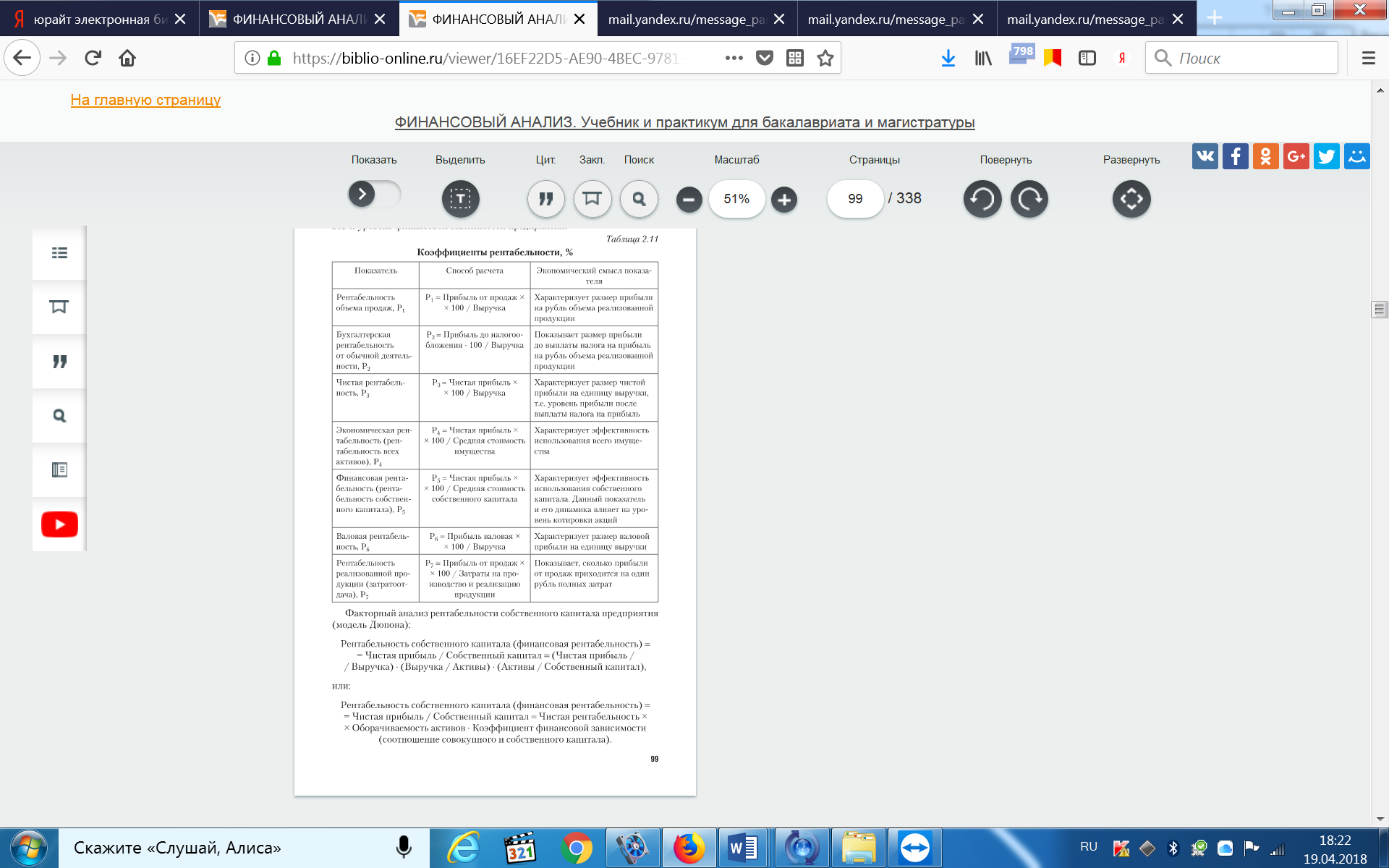

| Рентабельность акционерного капитала (Return on equity) |  ,

где:

NI– прибыль после уплаты налогов и процентов;

Equity – величина акционерного капитала. ,

где:

NI– прибыль после уплаты налогов и процентов;

Equity – величина акционерного капитала.

| Показывает отдачу на инвестиции акционеров с точки зрения учетной прибыли. |

ИЛИ

| Наименование статьи | Код строки | Начало периода | Конец периода | Изменение | Уд. вес, % | Темп роста= (конец/ начало)*100% | Темп прироста = ((конец-начало)/ (Начало))*100% | |

| в абс. | Начало периода | Конец периода | ||||||

| Актив | ||||||||

| Пассив | ||||||||

[1] Быкадоров В.Л., Елексеев П.Д. Финансово-экономическое состояние предприятия: Практическое пособие – М.: «Издательство ПРИОР», 2001. – 96 с.