Смирнов И.Г., доктор геогр. наук, профессор,Киевский национальный университет имени Тараса Шевченко

Постановка научной проблемы. Динамичное развитие логистики как новейшего научного направления и молодого вида бизнеса в настоящее время вызывает повышенное внимание. Особенно это касается интеграционных объединений государств, где эффективные логистические стратегии обеспечивают высокую результативность не только в экономической, но и в социальной сферах. Значительное внимание зарубежных и украинских исследователей получили логистические стратегии Европейского союза, известные под общим названием еврологистики. Последняя рассматривается как инфраструктурная основа и интегральная составляющая процессов евроинтеграции, включает ряд программ и проектов. Логистика играет важную роль и в другом крупнейшем интеграционном объединении мира — Северо-Американской зоне свободной торговли (НАФТА), но детального освещения в литературе эти процессы пока не нашли.

Научные источники и публикации по теме исследования включают труды «классиков» мировой логистики Д. Бауерсока и Д. Клосса [1], Дж. Стока и Д. Ламберта [2] и других преимущественно зарубежных авторов [3, 4, 5, 6]. Статья также продолжает исследования и публикации автора по глобальной и международной логистике [7, 8; 9; 10]. При подготовке статьи также были использованы материалы американских логистических научных журналов [11; 12; 13; 14] и Интернет-источники [15; 16; 17; 18; 19; 20].

Целью статьи является характеристика развития и современного состояния рынка логистических услуг в странах НАФТА — как по основным компонентам логистики (транспорт и складское хозяйство), так и по странам-участницам Северо-Американской зоны свободной торговли — США, Канаде, Мексике.

Изложение основного материала. Первый шаг к экономической интеграции в рамках североамериканского региона был сделан 1 января 1989 года принятием Соглашения о свободной торговле между Канадой и США (ФТА — Canada-US Free Trade Agreement), которое продолжило тенденции увеличения объемов взаимной торговли, инвестиций и коммерческого кооперирования. Одним из важнейших пунктов Соглашения стала отмена всех тарифов в торговле между США и Канадой в 1998 г, что весьма существенно, учитывая то, что канадские таможенные тарифы были одними из самых высоких среди промышленно развитых стран мира.

ФТА расширила возможности США и Канады продавать товары по заказам федеральной власти обеих стран. Целью подписания соглашения также было уменьшение продолжительности задержек грузов во время их перевозки, упрощение процессов перемещения сырьевых ресурсов и компонентов непосредственно к местам производства. Кроме того, Соглашение закрепило относительно либеральные правила регулирования сферы услуг и взаимных инвестиций двух стран: фактически она коснулась более 150 сервисных отраслей, обслуживающих многие сектора экономики. Учитывая тот факт, что 70% экспорта Канады приходится на США, канадские грузоотправители значительно сократили свои логистические расходы за счет упрощения экспортно-импортных операций. Грузоотправители и грузополучатели США также смогли воспользоваться выгодами от свободной торговли, главным образом сократив продолжительность логистических циклов.

Следующим шагом в экономической интеграции региона стало подписание трехстороннего соглашения о создании Североамериканской зоны свободной торговли — НАФТА (the North American Free Trade Agreement) между США, Канадой и Мексикой. 1 января 1994 г., после ратификации законодательными органами трех стран, североамериканское соглашение о свободной торговле вступило в силу. НАФТА предусматривала поэтапную отмену в течение 15-летнего периода всех таможенных тарифов и нетарифных ограничений в трехсторонней торговле и создание зоны свободной торговли, которая простирается от Юкона до Юкатана.

Целью двух соглашений (особенно НАФТА) есть повышение конкурентоспособности североамериканского региона по сравнению с Европой и Азией путем: 1) улучшения инвестиционного и торгового климата в регионе; 2) сокращения административных расходов и таможенных процедур во взаимной торговле. Для достижения этой цели создаются новые транспортные пути и стратегические альтернативы, а также новые партнерства, облегчающие движение грузопотоков.

НАФТА по-разному повлияла на логистическую интеграцию в США Канаде и Мексике. Ранее производители США организовывали в Канаде местные предприятия, прежде всего, для создания эффекта присутствия на рынке. Исходя из выше перечисленного, НАФТА предусматривает развитие торговых и транспортных потоков в Канаде главным образом в направлении север-юг. Ожидается, что развитие такого направления позволит эффективно обслуживать больше рынков меньшим количеством логистических предприятий, причем последние могут сэкономить за счет масштабов деятельности. Разработка направления север-юг открывает компаниям более широкий доступ на массовые рынки по обе стороны канадско-американской границы. Однако большинство канадских компаний все еще больше нацелены на повышение производственной эффективности, чем на развитие логистики. Проведенные исследования указывают на некоторые изменения в логистическом обслуживании производства и дистрибуции. Так, усиление конкуренции вследствие деятельности НАФТА побуждает канадские компании к восстановлению и перенятию из США лучших примеров логистической практики, а также приводит к развитию интеграции между Канадой и США. Существенная интеграция достигнута в сфере транспорта. В предвидении обострения конкуренции на рынке, некоторые канадские грузоперевозчики прибегли к стратегическому маневру, дополнив свои традиционные маршруты «восток-запад» маршрутами «север-юг». Канадская железнодорожная компания Canadian National Railway объединила три свои подразделения в США, для усиления рыночных и операционных возможностей на Среднем Западе и в восточных штатах. Кроме того, она также вступила в стратегический союз с американскими компаниями Burlington Northern и Norfolk Southern, обеспечивающих железнодорожное сообщение в северных и южных штатах США. Другая канадская фирма Canadian Pacific Rail System приобрела несколько железных дорог в США и теперь является седьмой по величине железнодорожной компанией в Северной Америке, обеспечивая сообщение между канадскими побережьями и занимая лидирующую позицию на рынке США. Некоторые перевозчики груза в США и Канаде заключили соглашения, позволяющие обслуживать автомобильным транспортом больше географических зон Канады. С расширением присутствия на канадском рынке американских фирм United Parcel Service и Roadway Package System, здесь возросла конкуренция между мелкими (почтовыми) грузоотправителями.

Что касается Мексики, то компании США создают в Мексике предприятия, стремясь использовать дешевую рабочую силу и получить доступ на обширный потребительский рынок, половина которого приходится на людей в возрасте до 20 лет. Основная производственная база в Мексике находится вблизи границы с США, тогда как основная покупательская способность сосредоточена в центральных районах страны. Именно поэтому главный потенциал роста розничной торговли Мексики, включая дистрибуции и складское хозяйство, сконцентрирован в центральных районах страны. Пока что транспортная инфраструктура Мексики не способна обслуживать должным образом крупные товарные потоки между США и центральными районами страны. Под влиянием перечисленных обстоятельств компании США и Канады, имеющие производственные мощности в Мексике, сейчас начинают активно организовывать здесь логистические цепи и управлять ими. Следствием этого является то, что большинство поставщиков останутся в Соединенных Штатах, производственные предприятия «макиладорас» будут размещаться в приграничных районах Мексики, а для распределения готовой продукции будут использоваться мощности юго-западных и центральных штатов США. Автомобильные транспортные компании США, согласно НАФТА, получили право на осуществление международных грузоперевозок сначала в приграничных штатах Мексики, а начиная с 1999 года — по всей территории страны. Мексиканские грузоперевозчики получили право на аналогичные операции в США. Кроме того, Соглашение предусматривает поэтапное устранение барьеров в автобусном сообщении и в потоках иностранных инвестиций транспортных фирм, а также значительно расширяет возможности американских железных дорог в Мексике. Некоторые специализированные сервисные фирмы начали предоставлять комплексные брокерские услуги. В Мексике построены крупные распределительные центры.

Интеграционные процессы затронули и водный транспорт. Так в условиях интеграции в общую логистическую систему медленные речные суда начали использоваться как передвижные склады. Совершенствование ледокольного оборудование сняло сезонные ограничения для судоходства. В последнее время значительно повысился спрос на выход в залив Святого Лаврентия для связи между рынками и производителями в Мексике, на Среднем Западе США и в канадских городах Торонто и Монреаль.

Интеграция всех видов транспортно-логистической деятельности в рамках североамериканского континента происходит параллельно с созданием единой логистической информационной системой. Так для упрощения процесса торговли между странами крупнейшие промышленные и логистические компании Канады и Соединенных Штатов начали сотрудничать с таможенными органами в вопросах организации электронного обмена информацией на основе стандарта EDIFACT. Сейчас наиболее часто в EDI используются коммуникационные стандарты ASC Х.12 (стандарт Американского комитета стандартов Х.12), стандарты UN / EDIFACT, TDK / EDIA и другие. Стандарт ASC Х.12 используется в основном в США, тогда как EDIFACT играет главную роль на региональном и глобальном рынке логистики.

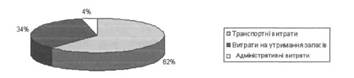

Логистика получила наибольшее практическое развитие на Североамериканском континенте, прежде всего, в США (рис. 1). Поэтому и общий рынок логистических услуг стран НАФТА достиг значительного развития и в 2ОО6 г. его общая емкость оценивалась в 1310 млрд. долл. США (тогда как в 1997 г. показатель составлял 1035 млрд. долл. США), что составляло примерно 9, 9 % ВВП стран Северной Америки. Распределение затрат по видам деятельности — следующее: 809 млрд. долл. США — транспортные услуги; 446 млрд. долл. США — услуги складирования, 55 млрд. долл. США — административные расходы (рис. 2). При этом объем рынка логистических услуг Северной Америки, предоставляемых крупнейшими специализированными компаниями на условиях аутсорсинга, составлял в 2ОО6 г. около 113, 6 млрд. долл. США (тогда как в 2003г. — 76, 9 млрд. долл. США).

Факторы роста спроса на логистические услуги на мировом рынке

Структура расходов на логистику в экономике стран НАФТА в 2006 г.

Рассмотрим подробнее составные части (компоненты) транспортно-логистической деятельности в странах НАФТА. Транспортные услуги. Северная Америка имеет достаточно хорошо развитую транспортную систему (рис. 3). Представлены все современные виды транспорта, которые в полной мере обеспечивают потребности хозяйства, как на региональном, так и на мировом уровне. Общая протяженность железных дорог стран НАФТА — достигает 388, 8 тыс. км (транзитные дороги США и Канада имеют протяженность 7, 2 тыс. км); автодорог — 8, 05 млн. км, внутренних водных путей — 9, 662 тыс. км (Великие озера) и 44, 826 (судоходные реки США и Канады), трубопроводов — 2, 69 млн. км. Важнейшие системы морских портов сформировались вокруг Нью-Йорка, Хьюстона и Лос-Анджелеса. Транспортные услуги на рынке логистики предоставляют многочисленные специализированные перевозчики, использующие только один вид транспортных средств (железнодорожные, автомобильные, воздушные, водные и др.), перевозчики, практикующие смешанные формы перевозок (мультимодальные) и посредники (брокеры, экспедиторы и т.п.). Пик развития мультимодальных перевозок пришелся на 1950-е годы, когда наряду с демонополизацией транспорта, появились контрейлеры — синтез железнодорожного и автомобильного транспорта. Такая форма транспортировки является весьма эффективной и экономной, ведь она предусматривает сочетание выгодных характеристик каждого вида транспорта для оптимизации перевозок, например, сочетание дешевых железнодорожных перевозок на большие расстояния с гибкостью автомобильного транспорта на коротких маршрутах. Выделяют следующие виды смешанных (контрейлерных) перевозок: автопоезд — железная дорога; наземно-водные перевозки (эта форма перевозок используется как на внутренних водных путях, так и на прибрежных линиях судоходства и при перемещении груза между Великими озерами и портами на атлантическом побережье США).

После 1980 г. в сфере грузоперевозок Северной Америки уже четко выделились три сегмента: перевозки с полной транзитной нормой (когда вес груза превышает 15 тыс. фунтов), перевозки меньше транзитной нормы (вес меньше 15 тыс. фунтов) и специализированные перевозки (доставка посылок и др.).

Прибыли и объемы перевозок каждым видам транспорта в странах НАФТА определяют с помощью стандартного показателя грузооборота, (тонно-километр) который содержит информацию, как об объеме грузопотока (в тоннах), так и о расстоянии перевозок (в километрах). Величину этого показателя получают при умножении веса груза в каждом рейсе на длину маршрута.

Транспортная система стран НАФТА

С 1970-х гг. на рынке транспортных услуг Северной Америки начали свою деятельность специализированные почтовые компании, осуществлявшие доставку посылок и мелких грузов. Сейчас это крупные компании, способные обеспечить мультимодальные перевозки. При этом в доставке тарно-штучных грузов различают стандартное (базовое) и срочное обслуживание на особых условиях. Базовые услуги по доставке мелких грузов предоставляют многие компании в коммерческих зонах, прилегающих к большим городам (метрополиям). Другие компании осуществляют доставку мелких грузов внутри штатов и между штатами. Среди наиболее известных в США — United Parcel Service (UPS), Почтовая служба США (US. Postal Service), Roadway Package System, OH Logistics и др. Предоставление базовых услуг дает возможность осуществлять торговлю по каталогам, когда покупатели делают заказы по почте, по телефону или через Интернет и получают товары прямо домой. На североамериканском рынке логистики такие услуги предоставляют UPS и Почтовая служба США.

Особые услуги по доставке мелких грузов с 1970-х гг. начали предоставлять несколько перевозчиков, среди которых Federal Express (Fed Ex), Roadway, Emery Worldwide и DHL. Большинство компаний, оказывающих стандартные услуги, предлагают также и специальные услуги. Так, компания UPS осуществляет доставку в течение суток-двух после отправки, а Почтовая служба США предоставляет возможность приоритетной доставки. В 1973 г. компания Federal Express первой занялась доставкой мелких грузов «на следующий день» (англ. overnight) после сдачи посылки в любую точку страны. Впоследствии кроме специализированных фирм, таких как FedEx, UPS, Emery Worldwide, Airborne Courier и Purolator Courier, такие услуги начали предоставлять крупные авто- и авиакомпании. Они работают по следующему принципу: все грузы свозятся на узловой сортировочный центр, а оттуда рассылаются по адресам в разных направлениях.

Услуги складирования. В трех секторах рынка складских услуг Северной Америки действуют компании, занимающиеся дистрибуцией и складированием, это — частные центры распределения (дистрибьюторские центры), 3PL-провайдеры и рефрижераторные склады. Емкость североамериканского коммерческого рынка складских услуг, предоставляемых 3PL-операторами, оценивается в 32, 8 млрд. долл. США чистого дохода (2007г.). Насчитывается около 900 операторов складских услуг с общим размером складских помещений 957 млн. квадратных футов (1 фут = 30, 48 см). Крупнейшие 25 из них представлены в табл. 1. Более 66% американского рынка приходится на контрактное складирование, при этом 54% контрактов заключается на три года, 22% — на пять лет. Контрактный склад сочетает в себе лучшие черты частных складов и складов общего пользования. Стоимость услуг является более дешевой по сравнению со складами общего пользования, что обусловлено продолжительностью отношений и совместным участием в рисках. Также могут предоставляться преимущества, связанные с экономией за счет масштабов деятельности. Как правило, контрактные склады обслуживают клиентов одной отрасли (торговля бакалейными товарами и т.п.).

Таблица 1.

Крупнейшие компании Северной Америки, предоставляющие услуги складирования (упорядоченные по величине складской площади) [18]

| Ранг | Компания | Количество складов | Общая складская площадь в пределах Северной Америки в 2006 году (млн. футов. кв.) | Средняя площадь склада (млн. кв. футов) | Валовой доход в 2006 году (млн. долл. США) | Средний доход на 1 млн. кв. футов (млн. долл. США) |

| DHL/Exel | 143.0 | 0.25 | ||||

| Landstar | 72.0 | 0.65 | ||||

| Total Logistics Control | 37.0 | 0.45 | ||||

| UPS SCS | 35.0 | 0.03 | ||||

| Caterpillar Logistics | 27.0 | 0.26 | ||||

| UTi Worldwide | 26.0 | 0.12 | ||||

| GENCO | 24.8 | 0.29 | ||||

| APL Logistics | 24.5 | 0.15 | ||||

| AmeriCold Logistics | 23.0 | 0.23 | ||||

| Ozburn-Hessey | 21.4 | 0.23 | ||||

| 1 1 | Kenco | 21.0 | 0.22 | |||

| MBX Logistics | 20.0 | 0.39 | ||||

| BAX Global | 19.0 | 0.33 | ||||

| Jacobson | 18.5 | 0.19 | ||||

| Ryder System | 18.3 | 0.10 | ||||

| CEVA | 17.9 | 0.24 | ||||

| Nippon Express USA | 15.0 | 0.10 | ||||

| Eagle Global Logistics | 15.0 | 0.17 | ||||

| Warehouse Specialists | 15.0 | 0.32 | ||||

| DSC Logistics | 15.0 | 0.43 | ||||

| NFI Industries | 14.5 | 0.21 | ||||

| Kuehne & Nagel NA | 14.0 | 0.23 | ||||

| Menlo Worldwide | 13.0 | 0.15 | ||||

| Penske Logistics | 10.5 | 0.08 | ||||

| Nissin Int’l Transport USA | 10.0 | 0.13 | ||||

| Всего | 4, 062 | 670.4 | 0.16 |

Операторы контрактных составов значительно расширяют круг своих услуг, включая в него, кроме собственно складирования, большое количество других логистических операций: транспортировку, управление запасами, обслуживание потребителей и утилизацию возвращенной продукции. Глобализация торговли и увеличения длины маршрутов транспортировки товаров значительно увеличивают значимость складских услуг с добавленной стоимостью. Сервис с добавленной стоимостью может ориентироваться главным образом на упаковку (собственно упаковка, замена тары) и (или) производство (осуществление завершающих этапов производства, доработка конечной продукции согласно специальных требований заказчика, улучшения ее технических характеристик). Еще одна разновидность услуг с добавленной стоимостью — управление температурным режимом хранения продукции и защита коммерческой тайны.

Таким образом, на североамериканском рынке логистических услуг специализированные фирмы выполняют несколько базовых функций: во-первых, они непосредственно осуществляют предоставление складских и транспортных услуг, для чего им нужны складские комплексы, терминалы и подвижной состав; во-вторых, они занимаются организацией логистического процесса в зависимости от потребностей конкретного клиента. По классификационной схеме американской

Консалтинговой компании Armstrong & Associates Inc, в логистическом бизнесе аутсорсинга Северной Америки выделяют несколько типов логистических провайдеров (классификация относится к компаниям, которые зарегистрированы в Северной Америке):

Non-asset domestic transportation management (DTM-NA) — транспортные компании, которые организуют перевозку в пределах Северной Америки и не владеют реальными активами;

Non-asset international transportation management (ITM-NA) транспортные компании, которые организуют перевозку между Северной Америкой и другими регионами мира и не владеют реальными активами;

Asset-based (U.S.) dedicated contract carriage (DCC-AB) — транспортные компании, владеющие подвижным составом и имеющие в штате водителей и транспортных менеджеров (обычно работают по договорам сроком от 1 до 7 лет);

Asset-based value-added warehousing/distribution (VAWD-AB) — складские компании, обладающие складскими терминалами и дистрибутивными центрами (обычно работают на основе долгосрочных договоров);

Software – компании провайдеры программного обеспечения.

Компании, владеющие реальными активами, будь то складские комплексы или подвижной состав; специализируются в основном на предоставлении соответствующих складских и транспортных услуг. При этом компании, которые не владеют реальными активами, занимаются не только экспедированием, так они часто берут на себя функции создания и оптимизации интегрированной логистической цепи.

Первые специализированные компании, которые профессионально занимались оказанием логистических услуг в Северной Америке, появились в 1980-х гг. С тех пор объемы продаж логистических услуг неуклонно росли. Например, в 2000 г., емкость рынка выросла на 24%, по сравнению с 1999г. Увеличение объема продаж логистических услуг специализированных фирм на североамериканском рынке показано на рис. 4. Как видим, суммарный объем продаж логистических услуг в Северной Америке в 2003 г. составил 76, 9 млрд. долл. США, а в 2006 г., по сравнению с 2003 годом, этот показатель вырос на 32, 3%, и достиг 113, 6 млрд. долл. США. Распределение этого объема по типам логистических провайдеров имеет следующий вид (рис.5), из чего можно сделать вывод, что наибольшую прибыль получают компании, которые не имеют реальных активов. Именно на их долю приходится значительная часть дохода, что свидетельствует об успехе этого вида бизнеса в странах НАФТА.

Динамика объема Североамериканского рынка логистических услуг, млрд. долл. США

Динамика объема рынка логистических услуг стран НАФТА по типам логистических провайдеров, млрд. долл. США

На Североамериканском рынке логистических услуг все более распространенной становится деятельность 4РL-компаний, не обладающих материальными активами, но координирующих деятельность ЗРL-компаний. Основными факторами, способствующими развитию североамериканского рынка 4РL-услуг, является увеличение потребности в более сложных логистических услугах, расширение спроса на профессиональные логистические знания и эффективные методы, глобализация мировой экономики и стремление заказчиков к разделению рисков (и доходов соответственно) с провайдером услуг. 4РL-услуги могут предоставлять ЗРL-компании, фирмы консалтингового и технологического профиля.

Консалтинговая фирма Armstrong & Associates Inc. оценивает емкость Североамериканского рынка логистических услуг, предоставляемых специализированными компаниями на условиях аутсорсинга, в 113, 6 млрд. долл. США. Крупнейшими специализированными фирмами в данной сфере деятельности являются следующие фирмы США: UPS Supply Chain Solutions, С. Н. Robinson Worldwide, Menlo Worldwide, Expeditors International of Washington Inc. и Penske Logistics. Общий оборот перечисленных пяти компаний в 2002 г. составил 19, 3 млрд. долл. США, а 2006 г. вырос до 24, 6 млрд. долл. США (это примерно четвертая часть объема всего рынка логистических услуг США). По данным Канадского бюро статистики, рынок ЗРL-провайдеров Северной Америки в течение следующих 5 лет будет расти на 10-15 %.

Приводим список 12 крупнейших по объему валового дохода 3PL-провайдеров, действующих на рынке логистических услуг Северной Америки, с указанием их валового и чистого дохода от логистики за 2006 г. в млн. долл. США (табл. 2).

Таблица 2.

Крупнейшие ЗРL-провайдеры Северной Америки по величине доходов от логистики (2006 г.) [18]

| № | Компания | Валовой доход от логистики, млн. долл. США | Чистый доход от логистики, млн. долл. США |

| UPS Supply Chain Solutions | 8, 931 | 5, 681 | |

| DHL & Exel Logistics (The Americas) | 8, 200 | 6, 800 | |

| С. Н. Robinson Worldwide | 6, 600 | 1, 100 | |

| Expeditors Int’l of Washington, Inc. | 4, 626 | 1, 283 | |

| UTi Worldwide Inc. | 3, 561 | 1, 224 | |

| EGL Eagle Global Logistics | 3, 200 | 1, 010 | |

| Penske Logistics | 3, 050 | 0, 899 | |

| Kuehne + Nagel Contract Logistics, North America | 2, 812 | 0, 625 | |

| Ryder | 2, 597 | 1, 732 | |

| Caterpillar Logistics Services, Inc. | 2, 400 | 1, 600 | |

| Schenker, Inc. (N.A.) | 2, 140 | 0, 600 | |

| Schneider Dedicated Operations | 1, 556 | 1, 556 | |

| Всего | 49, 673 | 24, 110 |

По мнению западных специалистов, единственной 4РL-компанией в узком смысле является Vector SCM — совместное предприятие General Motors Corp. i Menlo Worldwide (филиалы CNF, Inc.). В настоящее время она управляет всеми логистическими операциями General Motors (около 6 млрд. USD ежегодно), осуществляет операции в более чем 200 странах, работает с более чем 12 тыс. поставщиков и обслуживает 70 автосборочных заводов и 12, 5 тыс. дилеров по всему миру. Ежедневно Vector SCM обрабатывает потоки материалов и комплектующих в объеме 82 тыс. т, а также 5, 3 тыс. отгрузок запчастей для вторичного рынка и 35 тыс. готовых автомобилей. Ежегодный оборот компании составляет около 120 млн. долл. США, ее доходы определяются как процент от экономии логистических затрат General Motors. Наряду с Vector SCM крупнейшими компаниями такого рода являются UPS, FedEx, DHL и Exel, а также логистические подразделения таких груп, как Penske, Ryder, Schneider, TNT, APL, Maersk и Caterpillar.

Касается транспортных услуг, то услуги перевозки грузов с полной транзитной нормой предоставляют такие крупные фирмы, как B. Hunt и Schielder National; с неполной транзитной нормой — Yellow Freight, Consolidated Freightways, TNT Freightways. Сегмент специализированных перевозок представляют компании, занимающиеся доставкой посылок и других почтовых отправлений, такие как UPS и FedEx. На рынке авиаперевозок стран НАФТА ведущие позиции принадлежат компаниям FedEx и UPS Overnight, а на рынке железнодорожных перевозок лидирует Union Pacific, Canada North и Canada Pacific.

На Североамериканском рынке складских услуг на сегодняшний день компании United Parcel Service (UPS) и Caterpillar остаются лидерами среди частных складских операторов, DHL-Exel Supply Chain, (ранее известная как Exel) — крупнейшим ЗРL-оператором (с общим доходом в области контрактной логистики 3, 4 млрд. долл. США в год), а фирма AmeriCold Logistics все еще располагает крупнейшими объемами рефрижераторных складов. Среди крупнейших канадских операторов — Congebec, находящийся в Квебеке; мексиканских — Frialsa Frigorificos (обе компании являются операторами рефрижераторных складов). В последнее время значительно распространены услуги так называемых промежуточных складов (англ. — Cross-dock warehouses), которые, главным образом, используются для перегрузки груза с одного транспортного средства на другое. К операторам, предоставляющим подобные услуги принадлежат компании ВАХ, EGL, Inc. and Expeditors.

Средняя площадь складов общего пользования в Северной Америке составляет 315 тыс. кв. футов. В отдельных регионах Соединенных Штатов площадь колеблется от 265, 000 до 375, 000 квадратных футов. Наибольший спрос на складские услуги характерен для Центрального и Западного регионов США, а также для региона Среднего Запада.

Особенности использования геопространственного и картографического подхода в транспортно-логистической деятельности американских 3PL-провайдеров можно рассмотреть на примере компании Ozburn-Hessey Logistic. Корпоративную территориальную организацию ее логистической системы, а именно: прохождение логистических коммуникаций и размещение логистических терминалов на территории Соединенных Штатов, отражают корпоративные карты минимальных сроков перевозок с неполной транзитной нормой (LTL Transit), который осуществляет компания ОН Logistics (рис. 6, 7), от главного дистрибуционного центра в Чикаго.

Минимальные сроки перевозок с неполной транзитной нормой (LTL Transit), который осуществляет компания ОН Logistics, от главного дистрибуционного центра в Чикаго

Сроки доставки мелких грузов, которая входит в число базовых транспортно-логистических услуг, иллюстрирует картосхема минимальных сроков доставки посылок компанией ОН Logistics от главного дистрибуционного центра в Чикаго (рис. 7). Из картосхемы видно, что компания установила минимальные сроки доставки посылок в пределах страны от одного до семи дней. Наибольшую продолжительность имеет доставка посылок на Гавайи.

Минимальные сроки доставки посылок компанией ОН Logistics от главного дистрибуционного центра в Чикаго

Рассмотрим особенности развития логистики в странах-участницах НАФТА. По данным американских специалистов по операционному менеджменту отраслевая структура экономики США выглядит следующим образом: обрабатывающая промышленность – 18 %, аграрные добывающие отрасли и строительство – 6 %, сфера услуг – 76 % (сюда относится государственно-управленческий сектор, сектор питания, риэлтерский, страховой, торговля, транспорт, медицина, ремонт и обслуживание).

США. Результаты исследований, проведенных американскими специалистами по логистическому менеджменту, позволяют сделать вывод, что операции связанные с логистикой, занимают в обрабатывающей промышленности от 24% до 32%, в строительстве, горнодобывающей и других отраслях — от 17 до 26 %, в сфере услуг — четвертую часть. Компании США были первыми в мире по применению логистических подходов с целью оптимизации взаимосвязей своих предприятий с партнерами по бизнесу. Так, еще в 1920-х гг. элементы современной логистической системы «Точно в срок» (JIT) применялись на заводах Форда в Детройте с полным циклом производства автомобилей.

Современное развитие рынка логистических услуг в США несколько отличается от Европы, где логистические фирмы ищут пути развития в условиях евроинтеграции, и Азии, где государственные границы еще сильно влияют на логистические решения. После создания НАФТА образовался самый большой по территории регион мира со свободным движением товаров. Это создало хозяйственную среду, в которой компании могут без всяких ограничений выбирать оптимальные варианты размещения производственных мощностей и сбытовых зон, и, таким образом, стимулировало поиск эффективных логистических решений. Перед производителями США встал вопрос — выполнять логистические операции самостоятельно или обратится к услугам специализированных логистических фирм. По словам Дж.Т.Менцера, профессора логистики университета Теннесси, компании обнаружили, что применяя эффективные логистические решения, они могут сократить объем запасов на 40%. Поэтому все больше американских промышленных и торговых корпораций инвестируют в логистику.

По данным Совета по логистическому менеджменту более 70% крупнейших корпораций США пользуются услугами специализированных логистических фирм. Причем компании ищут единого логистического оператора, которому можно было бы доверить всю совокупность операций по поставке или сбыту определенных товаров. Поэтому на логистическом рынке США также происходит слияние фирм и образование более мощных структур, примером чего является приобретение компанией «Federal Express» фирмы «Caliber System» вместе с ее логистическим подразделением за 2, 7 млрд. долл. США. Еще одна причина, почему промышленные и торговые компании США все чаще прибегают к услугам специализированных логистических фирм, — растущая сложность логистических решений в условиях применения электронной техники и Интернет.

Классификация логистических услуг предложенная Комиссией США по международной торговле (United States International Trade Commission)

Поэтому в США активно развивается следующая ступень развития логистических услуг — это фирмы-консультанты по вопросам логистики (или 4PL). Классификация логистических услуг согласно Комиссии США по международной торговле представлена на рис. 8.

По результатам исследований Armstong & Associates и Piper Jaffray общие логистические затраты в США в 1998 году составляли 898 млрд. долл. США, из них примерно две трети можно было потенциально передать специализированным логистическим фирмам или ЗРL-провайдерам. То есть наявный и потенциальный рынок аутсорсинга (3PL) в США составлял на 1998г. 606 млрд. долл. США. Структура рынка логистики в США представлена на рис. 9. Доходы 3PL провайдеров в 2001г. по данным Armstrong and Associates составили 56 млрд. долл. США. На протяжении последних 20 лет доходы 3PL провайдеров выросли в 27 раз. По оценкам экспертов, динамика роста рынка 3PL услуг в США составляет 18% - 22% в год.

Структура рынка логистики США

Расходы на логистику в бизнес-секторе национальной экономики США сопоставимы с расходами на здравоохранение. Они еще в 2000 г. превысили 1 трлн. долл. США, и, несмотря на снижение в 2001-2003 гг., имеют общую тенденцию к дальнейшему росту. Так 2004 г. они составили 1027 млрд. долл. США, а в 2005 г., по сравнению с 1998 г, выросли на 22, 1 % и достигли 1183 млрд. долл. США (табл. 3)

Таблица 3.

Абсолютные и относительные затраты на логистику в экономике США в 1990-2005 гг. (в текущих ценах) [11]

| Год | ВВП США, млрд. долл. | Расходы на логистику, млрд. долл. дол. США | Доля расходов на логистику в ВВП (%) |

| 11, 4 | |||

| 10, 6 | |||

| 10, 0 | |||

| 9, 9 | |||

| 10, 1 | |||

| 10, 4 | |||

| 10, 2 | |||

| 10, 2 | |||

| 10, 1 | |||

| 9, 9 | |||

| 10, 3 | |||

| 9, 5 | |||

| 8, 7 | |||

| 8, 6 | |||

| 8, 8 | |||

| 9, 5 |

Наибольший удельный вес в структуре логистических издержек в экономике США приходится на расходы по содержанию запасов и транспортные расходы, на которые, начиная с 1990 г., вместе приходится более 95 %. Так, в 2005 г. доля логистических затрат на содержание запасов составила — 33, 2 %, транспортных — 62, 9 %, (вместе 96, 1 %), административных — 3, 9 %. Динамику структуры логистических издержек в США можно проиллюстрировать с помощью графической интерпретации статистических данных (рис. 10).

Динамика структуры расходов на логистику в экономике США с 1990 по 2005 гг.

В аутсорсинговом логистическом бизнесе США, равно как и в других странах мира, действуют две основные группы специализированных фирм: с собственным парком транспортных средств, п<