Для анализа устойчивости финансового положения предприятия целесообразно рассчитать показатели оценки ликвидности и платежеспособности.

Коэффициенты платежеспособности и ликвидности отражают способность предприятия погасить свои краткосрочные обязательства легкореализуемыми средствами.

Для анализа ликвидности необходимо рассмотреть следующие коэффициенты:

Коэффициент текущей ликвидности характеризует общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и погашения его срочных обязательств.

К т.л.

(6)

(6)

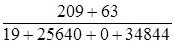

К т.л. =  = 0,86 на 2003 г. (7)

= 0,86 на 2003 г. (7)

К т.л. =  = 0,77 на 2004 г. (8)

= 0,77 на 2004 г. (8)

К т.л. =  = 0,79 на 2005 г. (9)

= 0,79 на 2005 г. (9)

Нормальный уровень данного коэффициента считается равным 2. Невыполнение установленного норматива говорит об угрозе финансовой нестабильности ввиду различной степени ликвидности активов и невозможности их срочной реализации в случае одновременного обращения кредиторов.

Коэффициент критической ликвидности по смысловому значению аналогичен коэффициенту текущей ликвидности, однако исчисляется по более узкому кругу активов, когда из расчета исключена наименее ликвидная их часть – запасы:

К к.л. =  (10)

(10)

К к.л. =  = 0,32 на 2003 г. (11)

= 0,32 на 2003 г. (11)

К к.л. =  = 0,17 на 2004 г. (12)

= 0,17 на 2004 г. (12)

К к.л. =  = 0,17 на 2005 г. (13)

= 0,17 на 2005 г. (13)

Коэффициент критической ликвидности отражает прогнозируемые платежные способности организации при условии своевременного проведения расчетов с дебиторами. Теоретически оправданное значение этого коэффициента ≈ 0,8. На БОЗ «НА» этот показатель значительно меньше норматива.

Коэффициент абсолютной ликвидности показывает, какая часть текущей задолженности может быть погашена в ближайшее к моменту составления баланса время, что является одним из условий платежеспособности. Нормальное значение коэффициента абсолютной ликвидности: 0,2 – 0,5.

К а.л. =  (14)

(14)

К а.л. =  = 0,004 на 2003 г. (15)

= 0,004 на 2003 г. (15)

К а.л. =  = 0,002 на 2004 г. (16)

= 0,002 на 2004 г. (16)

К а.л. =  = 0,003 на 2005 г. (17)

= 0,003 на 2005 г. (17)

На основе всех этих коэффициентов можно сказать, что предприятие не может погасить краткосрочную задолженность за счет оборотных активов, предприятие является не платежеспособным.

Одна из важнейших характеристик финансового состояния предприятия – стабильность его деятельности в свете долгосрочной перспективы.

Величина собственных оборотных средств предприятия (СОС):

СОС = стр.(490 - 190) (18)

СОС = 18245 – 24519 = -6274 на 2003 г. (19)

СОС = 17300 – 25368 = -8068 на 2004 г. (20)

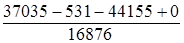

СОС = 16876 – 23996 = -7120 на 2005 г. (21)

Этот показатель характеризует ту часть собственного капитала предприятия, которая является источником покрытия оборотных активов предприятия. По БОЗ «НА» это показатель является отрицательным, это говорит о том, что оборотные активы предприятия собственным капиталом не покрываются, а финансируются за счет кредиторов.

Для оценки финансовой устойчивости применяется система коэффициентов:

Коэффициент автономии показывает долю собственных средств в общем объеме ресурсов предприятия. Оптимальное его значение – 0,5.

Ка. =  (22)

(22)

Ка. =  = 0,23 на 2003 г. (23)

= 0,23 на 2003 г. (23)

Ка. =  = 0,25 на 2004 г. (24)

= 0,25 на 2004 г. (24)

Ка. =  = 0,27 на 2005 г. (25)

= 0,27 на 2005 г. (25)

По данным приведенного баланса коэффициент автономии в 2003 году составил 0,23, в 2004 – 0,25, в 2005 – 0,27. Таким образом, менее 50 % активов предприятия сформированы за счет собственного капитала. Следовательно, предприятие не обладает достаточной независимостью и возможностями для проведения независимой финансовой политики.

Коэффициент финансовой зависимости:

Кф.з. =  (26)

(26)

Кф.з. =  = 3 на 2003 г. (27)

= 3 на 2003 г. (27)

Кф.з. =  = 2 на 2004 г. (28)

= 2 на 2004 г. (28)

Кф.з. =  = 2 на 2005 г. (29)

= 2 на 2005 г. (29)

Коэффициент финансовой зависимости показывает, что на один рубль собственного капитала предприятие привлекало от 3 до 2 рублей заемного капитала, то есть в основном в финансировании предприятия участвуют кредиторы. Зависимость предприятия от внешних источников велика.

Коэффициент маневренности:

Км. =  (30)

(30)

Км. =  = - 0,38 на 2003 г. (31)

= - 0,38 на 2003 г. (31)

Км. =  = - 0,49 на 2004 г. (32)

= - 0,49 на 2004 г. (32)

Км. =  = -0,45 на 2005 г. (33)

= -0,45 на 2005 г. (33)

Рассматривая коэффициент маневренности собственного капитала, делаем вывод, что предприятие не использует в финансировании текущей деятельности собственный капитал т.к. является филиалом.

Об эффективности использования предприятием своих средств судят по различным показателям деловой активности:

Коэффициент оборачиваемости активов:

Ко.а. =  (34)

(34)

Ко.а. =  = 0,03 на 2003 г. (35)

= 0,03 на 2003 г. (35)

Ко.а. =  = 0,07 на 2004 г. (36)

= 0,07 на 2004 г. (36)

Ко.а. =  = 0,17 на 2005 г. (37)

= 0,17 на 2005 г. (37)

Данный коэффициент измеряет оборачиваемость средств, вложенных в активы, и показывает, эффективно ли используются активы для получения дохода и прибыли. Он означает, что на данном предприятии каждый рубль активов оборачивается менее одного раза в году.

Коэффициент оборачиваемости дебиторской задолженности:

Ко.д.з. =  (38)

(38)

Ко.д.з. =  = 1,24 на 2003 г. (39)

= 1,24 на 2003 г. (39)

Ко.д.з. =  = 0,59 на 2004 г. (40)

= 0,59 на 2004 г. (40)

Ко.д.з. =  = 1,40 на 2005 г. (41)

= 1,40 на 2005 г. (41)

Коэффициент показывает, сколько раз в год взыскивается дебиторская задолженность. То, что дебиторская задолженность уменьшилась в 2004 году – является для предприятия неблагоприятным показателем.

Фондоотдача:

Ф. =  (42)

(42)

Ф. =  = 2,86 на 2003 г. (43)

= 2,86 на 2003 г. (43)

Ф. =  = 0,50 на 2004 г. (44)

= 0,50 на 2004 г. (44)

Ф. =  = 0,74 на 2005 г. (45)

= 0,74 на 2005 г. (45)

Показатель указывает на то, сколько выручки получено на рубль основных фондов.

Об интенсивности использования ресурсов предприятия, способности получать прибыль судят по показателям рентабельности:

Рентабельность собственного капитала:

Рс.к. =  (46)

(46)

Рс.к. =  = -0,76 на 2003 г. (47)

= -0,76 на 2003 г. (47)

Рс.к. =  = -0,76 на 2004 г. (48)

= -0,76 на 2004 г. (48)

Рс.к. =  = -0,97 на 2005 г. (49)

= -0,97 на 2005 г. (49)

Данный коэффициент показывает, какова эффективность использования акционерного капитала, отражает окупаемость капитальных вложений акционеров.

Рентабельность текущих затрат:

Рт.з. =  (50)

(50)

Рт.з. =  = -0,31 на 2003 г. (51)

= -0,31 на 2003 г. (51)

Рт.з. =  = -0,77 на 2004 г. (52)

= -0,77 на 2004 г. (52)

Рт.з. =  = -0,60 на 2005 г. (53)

= -0,60 на 2005 г. (53)

Коэффициент показывает, какова эффективность затрат, осуществленных на производство продукции. Динамика показателя свидетельствует о необходимости пересмотра цен или усиления контроля за себестоимостью продукции.

Рентабельность реализации:

Рр. =  (54)

(54)

Рр. =  = -0,46 на 2003 г. (55)

= -0,46 на 2003 г. (55)

Рр. =  = -3,36 на 2004 г. (56)

= -3,36 на 2004 г. (56)

Рр. =  = -1,50 на 2005 г. (57)

= -1,50 на 2005 г. (57)

Коэффициент показывает, какова прибыль от операционной деятельности.

Анализ активов и пассивов бухгалтерского баланса предназначен для общей характеристики финансовых показателей предприятия, определения их динамики и отклонений за отчетный период.

Актив баланса содержит сведения о размещении капитала, имеющегося в распоряжении предприятия, то есть о вложениях в конкретное имущество и материальные ценности, о расходах предприятия на производство и реализацию продукции и об остатках свободной денежной наличности.

Если в активе баланса отражаются средства предприятия, то в пассиве – источники их образования. Финансовое состояние предприятия во многом зависит от того, какие средства оно имеет в своем распоряжении и куда они вложены.

Таблица2

| Наименование статей | 2003 г | % к итогу | 2004 г | % к итогу | 2005 г | % к итогу | А.О. 2003 – 2004г.г. | А.О. 2004 – 2005г.г. |

| Актив Внеоборотные активы | 0,31 | 0,38 | 0,39 | -1372 | ||||

| Оборотные активы | 0,68 | 0,61 | 0,60 | -12969 | -4225 | |||

| Запасы | 0,41 | 0,44 | 0,44 | -2710 | -2549 | |||

| ДЗ | 0,24 | 0,12 | 0,12 | -10935 | -594 | |||

| Денежные средства | 0,001 | 0,001 | ||||||

| Баланс | -12120 | -55597 | ||||||

| Пассив Капитал и резервы | 0,23 | 0,25 | 0,27 | -945 | -424 | |||

| Краткоср. обязательства | 0,76 | 0,74 | 0,72 | -11183 | -5165 | |||

| Баланс | -12120 | -55597 |

Данные показывают, что оборот хозяйственных средств (валюта баланса) с каждым годом все больше снижается. В 2004 году снизился на 12120 тысяч рублей, а в 2005 на 55597 тысяч рублей. На это могло повлиять снижение денежных средств предприятия, а так же общее снижение оборотных активов. Доля внеоборотных средств в общих активах составила 0,38% на 2004 год и 0,39% на 2005 год. Произошло снижение дебиторской задолженности на 10935 тысяч рублей в 2004 году и на 594 тысячи рублей в 2005 году, что является положительной тенденцией, так как означает, что заемщики расплачиваются по своим долгам с предприятием. Рассмотрев структуру пассивов, можно увидеть, что доля инвестированного капитала в общих пассивах снизилась по сравнению с предыдущим годом. Это произошло за счет снижения краткосрочных обязательств.

Из проведенных расчетов видно, что анализируемое предприятие не может погасить краткосрочную задолженность за счет оборотных активов, платежеспособность предприятия находится на критическом уровне.

Соотношение собственных и заемных средств на предприятии не является оптимальным, то есть предприятие зависит от кредиторов. Происходит снижение рентабельности.

3. Совершенствование финансового планирования на предприятии