Разные виды и типы рисков тесно связаны между собой и представляют целостную систему, при этом взаимно завися друг от друга.

Поскольку риски связанные с экономической деятельностью объективно неизбежны, то первое условие управления ими – умение предусмотреть их и снизить до максимально возможного уровня.

Для этого необходимо – знать общие и конкретные причины определенного вида риска, определить обстоятельства, при которых он возникает, оценить вероятность его появления, сопоставить выгоду и риск.

Выявление причин и обстоятельств появления рисков в деятельности компании предусматривает отделение объективных независимых факторов (наличие конкурентов, инфляция, качество действующего законодательства и др.), от субъективных (уровень организации производства и труда, качество форм и систем заработной платы и т.п.).

Лишь после этого можно наметить оптимальные направления деятельности, следовательно, рационально контролировать риск [27. С. 85].

Управление риском или иными словами риск-менеджмент – это системный процесс принятия и выполнения управленческих решений, направленных на преодоление негативных событий вызванных случайно, которые минимизируют неблагоприятное влияние на организацию факторов неопределенности альтернативного выбора, сокращения возможных потерь, обусловленных риском [29. С. 105].

Методы управления рисками весьма разнообразны.

Из сложившейся на настоящий момент практики достаточно четко видно, что у российских специалистов с одной стороны, и западных исследователей — с другой, сложились вполне четкие предпочтения в отношении методов управления рисками.

Наличие подобных предпочтений обусловлено в первую очередь, характером экономического развития государства и, как следствие, группами рассматриваемых рисков.

|

|

Однако, несмотря на различия в предпочтениях, следует учитывать, что развитие экономических отношений в России способствует внедрению западного опыта и, как следствие, сближению российского и западного подходов к управлению и исследованию рисков.

Как считают эксперты, у многих российских менеджеров слово «риск» ассоциируется только со словом «страхование».

Однако управленцы постепенно отказываются от традиционного для нашей страны подхода к минимизации рисков хозяйственной деятельности путем эпизодического страхования некоторых типов имущества.

С развитием корпоративного управления в США, Великобритании, Германии и других странах Европы, которое простимулировали крупные скандалы в компаниях Enron, WorldCom, Global Crossing, Adelphia Communications, Parmalat, Arthur Andersen и др., в корпоративную жизнь постепенно входит понятие культуры управления рисками.

Оно связано и с бенчмаркингом — применением наилучшей практики, тиражируемой регуляторами рынков в Великобритании, и с концепцией интегрированной системы управления рисками закрепленной в немецком законодательстве.

В США и в Европе необходимость внедрения корпоративной системы внутреннего контроля закреплена законодательно.

Например, закон Сарбейнса- Оксли (принятый в США в 2002 г.) предусматривает ответственность менеджеров, совершивших корпоративное мошенничество, и предписывает корпорациям внедрять политики и процедуры для обеспечения достоверности финансовой отчетности и адекватности системы внутреннего контроля.

|

|

В частности, генеральный и финансовый директора компании несут ответственность за правдивость отчетов, которые предоставляются контролирующим органам.

В предоставляемой отчетности должна быть показана информация о всевозможных недостатках внутренних процедур контроля, принятых в компании, которые могут повлиять на точность финансовых показателей, а также обо всех выявленных случаях мошенничества руководства или ключевых сотрудников компании.

Менеджеры, управляющие акционерными обществами, отвечают за введение и соблюдение процедур внутреннего контроля при составлении финансовой отчетности.

Несмотря на то, что в большинстве американских компаний выполнение требований этого закона возложено на правовой и финансовый департаменты, очевидно, что большинство рисков связано с людьми.

Вследствие этого, вышеупомянутый закон обязывает руководство компании жестко контролировать не только процедуры финансового контроля, но и осуществлять защиту всех активов компании, включая человеческий капитал.

В качестве риска, связанного с человеческим капиталом, американские риск-менеджеры рассматривают переход ключевых сотрудников к конкурентам, вследствие чего компания рискует потерять не только профессионалов, но зачастую и клиентов.

HR-служба может способствовать минимизации последствий такого риска, включая в контракты о найме пункт о неразглашении конфиденциальной информации, в том числе информации о клиентах и специфике ведения бизнеса с каждым из них.

|

|

Сведения, хранимые в электронном виде, могут быть одним из наиболее значимых активов компании, а в случае судебного разбирательства иметь решающее значение.

Их потеря также рассматривается как риск, с которым необходимо работать.

В соответствии с требованиями американского законодательства, принятыми постановлениями судебных инстанций различного уровня, HR-службы и отделы по управлению рисками должны совместно разработать в компаниях правила и процедуры, способствующие эффективной защите важных электронных данных от умышленного или неумышленного распространения.

В качестве серьезных рисков, способных нанести урон благосостоянию акционеров рассматриваются мошенничество внутри компании, и не информирование контролирующих органов о случаях недобросовестного поведения менеджеров компании.

Распределение риска между партнерами и снижение его уровня для каждого партнера создается при взаимном владении акциями в условиях объединений, корпораций, финансово-промышленных групп.

Используется новый взгляд на отношения с конкурентами. Крупные автомобильные корпорации США: «Форд», «Крайслер», «Дженерал Моторс» идут на взаимовыгодное сотрудничество и интеграцию в автомобильном бизнесе.

В зарубежной практике информация о потенциальном партере, конкуренте или клиенте содержится в бизнес-справках, предоставляемых рынков информационных услуг.

Для оценки риска взаимоотношений представляют интерес неформальные контакты, встречи «без галстука», которые позволяют получить информацию о потенциальном партнере и своевременно разработать стратегию поведения с минимизацией риска.

Управление рисками регулируется такими основными международными актами, известными в России, как:

- интегрированная модель управления рисками, принятая Комитетом спонсорских организаций Комиссии Тредвея (модель COSO–ERM);

- стандарт управления рисками Федерации европейских ассоциаций риск менеджеров (FERMA) – модель RMS;

- международная конвергенция измерения достаточности капитала и стандартов капитала, принятая Банком международных расчетов (Basel II). [44. С. 5].

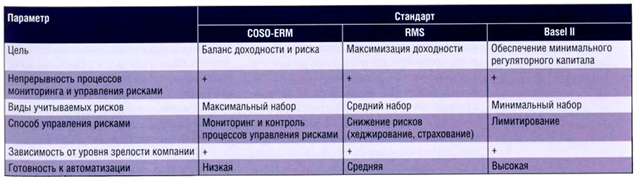

Не смотря на рекомендательный характер, каждый из перечисленных документов широко используются для описания методологии управления рисками и ориентирован на достижение определенной цели.

Если Basel II устанавливает четкие ограничения на минимальный размер регуляторного капитала, то RMS преследует получение максимальной доходности, и только стандарт COSO–ERM отражает стремление к балансу между доходностью и риском.

Отсюда и разброс в типах рассматриваемых каждым стандартом рисков: максимальный набор у COSO–ERM, средний – в стандарте RMS, минимальный – в стандарте Basel II.

Несмотря на различия в целях и методах управления рисками, каждый стандарт утверждает необходимость непрерывности процессов мониторинга и контроля рисками.

Рисунок 1.1 – Параметры стандартов качества управления рисками

В общем случае выбор в компании того или иного стандарта в качестве основного – задача непростая и трудноразрешимая.

Зачастую фирма пользуется несколькими стандартами одновременно, что приводит к неопределенностям в процессах управления рисками.

Выбор стандарта управления рисками или его сбалансированное расширение требует, во-первых, детального понимания требований каждого стандарта и способов их практического применения, во- вторых, существенно зависит от уровня зрелости как процессов управления рисками, так и процессов управления информационными технологиями в компании [30. С. 146].

Многие российские компании все шире используют интернациональный подход и лучшую мировую практику в области управления рисками.

Лидеры российского бизнеса заинтересованы в создании комплексных систем управления рисками, по своей сложности приближающихся к системам управления рисками крупных кредитных институтов.

В штате компаний появляется должность директора по рискам.

Ярким примером применения риск-менеджмента в практике российского бизнеса может быть выход «Альфа-банка» из кризисной ситуации летом 2004г., когда многие банки прекратили выплаты наличности по кредитным картам, закрыли кредитные линии, а потом закрылись и сами — как «Гута банк».

Работа с кредитными и операционными рисками, проявившимися в период банковского кризиса 2004 года была проделана еще задолго до началабанковской паники.

У банка было несколько планов действий, заранее смоделированных для угроз разного уровня.

Планы предусматривали различные действия для каждого уровня угрозы.

В результате, риск-менеджеры банка смогли предсказать панику за два дня до ее начала, а во время «паники» постоянно делали экспертные оценки ее уровня.

С этой целью управление рисками заранее разработало систему индикаторов кризиса.

В итоге, банку удалось избежать закрытия и быстро восстановить нормальный режим работы [10].

Рейтинговое агентство «Эксперт Р.А.» шесть лет ведет проект «Практика внедрения и использования систем риск-менеджмента российскими компаниями».

Участниками проекта являются крупнейшие промышленные компании, банки, страховые, аудиторские и консалтинговые компании РФ, такие как РАО «ЕЭС России», «Газпром» «Северсталь», «Норильский никель»,

«Аэрофлот», «Билайн», «Сибнефть», Банк «Уралсиб», СОГАЗ, РОСНО, MARSH, Ernst&Young, Energy Consulting.

Победителем конкурса «Лучший пример построения комплексной системы риск-менеджмента в промышленных компаниях» 2005 года стал Аэрофлот, где после создания департамента риск-менеджмента каждый сотрудник компании стал рассматривать управление рисками как часть своей работы. Сейчас управлением рисками буквально "пропитана" вся работа "Аэрофлота", а риск- менеджмент стал частью внутрикорпоративной культуры.

Решение вопросов, связанных с риск-менеджментом, разделяется здесь на несколько уровней: совет директоров и специальные комитеты (например, по аудиту и рискам), топ-менеджмент компании и внутренние комитеты, департамент риск- менеджмента.

В 2006г. Магнитогорский металлургический комбинат стал победителем конкурса «Лучший проект по управлению рисками в российских компаниях»

ОАО «ММК» уделяет большое внимание управлению рисками.

Комбинат стал первым из предприятий черной металлургии, на котором утверждена политика в области управления рисками и реализуется проект по внедрению комплексной системы управления рисками.

В период с 1998 по 2005 гг.. здесь разработаны и утверждены Политика в области управления рисками, Стандарт предприятия в области управления рисками, внедрены такие составляющие комплексной системы управления рисками, как система страховой защиты имущественных интересов ОАО "ММК", система управления риском залогового портфеля ОАО "ММК", система управления риском инвестиционных проектов, система управления кредитным риском ОАО "ММК", система управления валютным риском ОАО "ММК".

В целях оптимизации действующей системы управления рисками и приведения ее в соответствие с требованиями лучших мировых практик на заседании Совета директоров принято решение о разработке и реализации проекта высшего уровня по внедрению комплексной системы управления рисками на всех уровнях управления по всем направлениям деятельности компании.

В практике отечественного бизнеса это, по сути, первый случай, когда российская компания не только декларирует то, что она осознает и управляет рисками, но и разработала систему мониторинга и контроля над всеми стратегическими рисками.

Подобная отчетность позволяет своевременно и полно информировать руководство и сотрудников компании, о том какие риски воздействуют на компанию и каким образом она управляет этими рисками, что является еще одним шагом по повышению эффективности управления компанией [10].

Снижение инвестиционных и предпринимательских рисков нашло отражение в Концепции долгосрочного социально-экономического развития РФ на период до 2020г.

Риски в концепции предложено снижать за счет защиты прав собственности и повышения предсказуемости экономической политики государства, обеспечения макроэкономической стабильности, развития финансовых институтов и частно-государственного партнерства.

Помимо этого планируется развивать инфраструктуру информационного обеспечения и ситуационного анализа рисков, обеспечивать рациональное разделение рисков между государством, наукой и бизнесом их страхования

Не смотря на снижение за последние годы в стране политических и экономических рисков, высокие риски ведения предпринимательской деятельности в России остаются, в том числе в связи с наличием коррупции, излишними административными барьерами, недостаточным уровнем защиты прав собственности, непрозрачностью системы земельных отношений, низкой корпоративной культурой.

В части корпоративного управления в концепции говорится о повышении качества и прозрачности корпоративной отчетности, развитии саморегулирования и повышении ответственности аудиторов и оценщиков, развитии практики привлечения независимых корпоративных директоров, в том числе на предприятиях с государственным участием.

Предполагается также обеспечение баланса прав миноритарных и мажоритарных акционеров, большей гибкости при построении системы корпоративного управления, законодательное регулирование и судебная защита акционерных соглашений [13].

Аналогичная стратегия развития р.Коми до 2020г. отражает местную специфику региона в разработке и реализации мер по снижению экономических рисков и созданию прозрачного отраслевого корпоративного управления.

Одним из основных факторов экономического роста в Республике Коми в этот период станет реализация ОАО «Монди СЛПК» приоритетного инвестиционного проекта «СТЕП», делающий вклад в развитие энергосистемы и лесопромышленного комплекса республики [44].