1. Заемный капитал субъекта хозяйствования и характеристика его составляющих.

2. Оценка стоимости заемного капитала.

3. Виды банковского и небанковского кредитования предприятия.

-1-

В процессе функционирования предприятия могут возникнуть ситуации, когда его собственных финансовых ресурсов начинает нехватать для финансового обеспечения операционной, финансовой и инвестиционной деятельности, что обусловливает потребность привлечения внешних финансовых ресурсов.

В состав заемного капитала предприятия включаются следующие элементы:

1) краткосрочные обязательства (краткосрочные кредиты и займы, текущая задолженность по долгосрочным обязательствам, векселя выданные, срок погашения которых не превышает 1 год, кредиторская задолженность (выступает в форме привлеченных средств);

2) долгосрочные обязательства (долгосрочные кредиты и займы, долгосрочные обязатеьства по выпущенным векселям, отсроченные налоговые обязательства, долгосрочные векселя выданные, долгосрочные обязательства по финансовой аренде и арендецелостных имущественных комплексов);

3) доходы будущих периодов (доходы, полученные на протяжении текущего или предыдущих периодов, которые будут использованы в будущем: доходы в виде полученных авансовых платежей за сданные в аренду основные средства, выручка за грузовые перевозки, выручка от продажи транспортных билетов и театрально - зрелищных предприятий, абонентная плата за пользование средствами связи).

Основными факторами, которые обусловливают возникновение кредитных отношений, являются:

А) общеэкономические факторы (товарное производство, товарообмен, коммерческие расчеты в деятельности предприятий);

|

|

Б) специфические факторы (сезонный характер производства, разница между имеющимися и необходимыми оборотными средствами);

Одни из факторов имеют объективный характер (товарообмен, сезонность производства, неравномерность кругооборота средств), а другие – субъективный (организация производства, снабжение и сбыт, развитие товарного рынка).

Предприятия привлекают кредитные ресурсы для того, чтобы пополнить оборотные средства, необходимые для финансирования своей текущей деятельности (увеличение производственных запасов, объемов незавершенного производства, затрат будущих периодов), а также для реализации инвестиционных проектов.

Небходимый объем привлечения предприятием кредитных ресурсов определяется:

К пр = Ко – Кс.об.ср. – Кп + Ккр.

где Кпр – необходимый объем привлечения кредитных ресурсов в плановом периоде, грн.;

Ко – общая потребность в оборотных средствах предприятия в плановом периоде;

Кс.об.ср. – объем собственных оборотных средств на начало планового периода, грн.;

Кп – объем пополнения собственных оборотных средств за счет прибыли предприятия в плановом периоде, грн.;

Ккр – объем снижения кредиторской задолженности предприятия в плановом периоде по сравнению с отчетным, грн.

Краткосрочные кредиты и займы служат источником покрытия оборотных активов.

Долгосрочный привлеченный капитал (в форме кредитов и займов) направляется на финансирование необоротных и части оборотных активов.

-2-

Использование заемного капитала дает возможность предприятию наращивать экономический потенциал, обеспечивать эффективное использование собственного капитала, а также повысить рыночную стоимость предприятия.

|

|

Разные источники и условия формирования капитала заемными средствами обусловливают целесообразность проведения сравнительной оценки эффективности заемных средств. Основой такой оценки является расчет стоимости отдельных элементов заемных средств. Оценка стоимости заемного капитала имеет ряд особенностей:

- привлечение дополнительного капитала всегда сопровождается увеличением исходящих денежных потоков на предприятии. Это увеличение связано с уплатой процентов за кредит и с погашением основного долга.

- стоимость заемного капитала связана с оценкой кредитоспособности заемщика со стороны банка. Чем выше кредитоспособность предприятия по оценке банка, тем ниже стоимость заемного капитала.

Заемный капитал может формироваться их внутренних источников (средства для обеспечения будущих затрат и платежей) и внешних (банковские кредиты, коммерческие кредиты, облигационные займы, кредиторская задолженность, финансовый лизинг).

Стоимость заемного капитала в форме банковского кредита опредляется:

ЗКб.к. =

где ЗКб.к. – заемный капитал в форме банковского кредита, %;

%б.к. – ставка процента за банковский кредит, %;

НП – ставка налога на прибыль, %;

Уб.к. – уровень затрат по банковскому кредиту,%.

Стоимость заемного капитала за счет эмиссии корпоративных облигаций определяется на основе ставки купонного процента, по которой формируется сумма периодических купонных выплат, либо на основе суммы дисконта, которая выплачивается во время погашения.

|

|

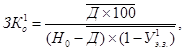

ЗКо =  (1)

(1)

где ЗКо – стоимость заемного капиатла за счет эмиссии облигаций, %.

Ск.п. – ставка купонного процента по облигации, %;

Нп – ставка налогоа на прибыль, %;

Уэ.з. – уровень эмиссионных затрат в объеме эмиссии.

где  - стоимость заемного капитала за счет эмиссии облигаций, %.

- стоимость заемного капитала за счет эмиссии облигаций, %.

- средняя сумма дисконта (процента) по облигациям, грн.;

- средняя сумма дисконта (процента) по облигациям, грн.;

Н0 – номинальная облигация, грн.;

- уровень эмиссионных затрат за счет эмиссии.

- уровень эмиссионных затрат за счет эмиссии.

Однако, в условиях современного отечественного рынка эмиссия облигаций пока что выгодна для высокорентабельных АО.

Внутренняя кредиторская задолженность представляет собой бесплатный источник финансирования предприятия. Сумма этой задолженности условно может быть приравнена к собственному капиталу.

Стоимость финансового лизинга определяется на основе ставки лизинговых платежей. Стоимость финансового лизинга, с одной стороны, не должна превышать стоимость банковского кредита, а с другой, использование финансового лизинга может сопровождаться снижением его стоимости.

-3-

Виды банковского и небанковского кредитования предприятия.

Банковский кредит – это основная форма кредита, при которой банк предоставляет клиенту во временное пользование часть собственного или заемного капитала на условиях срочности, возвратности и платности.

Банковский кредит классифицируется по следующим признакам:

- по целевому назначению: кредит для пополнения основного капитала предприятия, кредит для пополнения оборотного капитала предприятия, кредит для выкупа имущества при приватизации. Запрещается выдача кредита для покрытия убытков; уплаты налогов в бюджет и целевые фонды; для увеличения уставного капитала, при наличии у предприятия просроченной задолженности; предприятиям-банкротам.

- в зависимости от процентных ставок: кредиты с плавающей процентной ставкой; кредиты с фиксированной процентной ставкой.

- В зависимости от валюты: кредит в национальной валюте и кредит в иностранной валюте.

- в зависимости от обеспечения: обеспеченные (поручительством, ценными бумагами, товарно-материальными ценностями, нематериальными активами); необеспеченные – предоставляемые только финансово устойчивым предприятиям на короткий срок (от одного до десяти месяцев).

- в зависимости от срока погашения: погашающиеся по первому требованию; краткосрочные(до одного года); среднесрочные (от года до пяти лет); долгосрочные (свыше пяти лет).

- по характеру погашения: кредит – погашается одноразовым взносом; дисконтный кредит – погашается постепенно.

- по видам обслуживания: Кредит на срок – это кредит, который предоставляется полностью сразу же после заключения кредитной сделки. Кредитная линия – это оформленная договором соглашение о предоставлении банком заемщику кредита на протяжении определенного времени (одного года) в размерах, которые не превышают заранее оговоренной суммы (лимита кредита). Овердрафт -

это вид банковского кредита в национальной или иностранной валюте, который предоставляется надежному клиенту сверх остатка его средств на текущем счете в банке. Учетный кредит – это краткосрочный кредит (сроком до 90 дней), который банковское учреждение предоставляет предъявителю векселя. Банк выплачивает предъявителю векселя номинальную стоимость за минусом дисконта. Акцептный кредит – один из видов краткосрочного кредита, связанный с вексельным обращением. Он предоставляется векселедателю. Банк акцептует вексель на условиях, если до наступления срока платежа по векселю предприятие-векселедатель внесет в банк сумму, необходимую для его погашения. Для предприятия акцептный кредит считается дешевым, так как за него следует платить только комиссионные. Авальный кредит – это кредит, предназначенный для уплаты банком по обязательствам клиента в том случае, если сам клиент не может этого сделать в форме поручительства или гаранта.

К банковским услугам кредитного характера также относится и факторинг. Факторинг – это система финансирования, в соответствии с которой банк скупает права требования относительно выплат по финансовым обязательствам, приобретенных у разных лиц. Больше всего банк скупает дебиторскую задолженность за поставленные товары или предоставленные услуги.

Факторинговая сделка предусматривает, что предприятие-поставщик уступает банку-посреднику право получения платежей от плательщиков за поставленные товары, оказанные услуги. Банк-посредник в день подачи на инкассо платежных требований оплачивает их поставщику и сам завершает расчеты с покупателями.

Таким образом, поступление выручки от реализации продукции не зависит от платежеспособности плательщиков, срока оборачиваемости средств в расчетах. Банк может оплатить поставщику и платежные требования, отправленные в банки плательщиков раньше.

Клиент, продавший дебиторскую задолженность, получает от банка средства в размере 80-90% от суммы долга. 10-20% от суммы долга банк временно забирает как компенсацию за риск до погашения долга После погашения долга банк возвращает недостающую сумму клиенту (минус комиссионные и % за факторинговый кредит). Факторинговая операция дает возможность предприятию-продавцу в короткие сроки рефинансировать дебиторскую задолженность.

Содержание и последовательность факторинговой операции представлено на рисунке.

Плата за осуществление факторинговой операции включает сумму процентов за пользование факторинговым кредитом и комиссионное вознаграждение.

Основными видами небанковского кредитования предприятий являются коммерческие, лизинговые и государственные кредиты.

Коммерческий кредит – это краткосрочный кредит, который предоставляется производителем продукции покупателю в форме отсрочки оплаты за проданные товары, выполненные работы, оказанные услуги. Его оформляют переводным векселем.

На практике используют три вида коммерческого кредита:

- кредит с фиксированным сроком погашения;

- консигнация – погашение кредита осуществляется после фактической реализации товаров.

- кредитование по открытому счету – поставка следующей партии товаров возможна до момента погашения предыдущей задолженности.

Данный вид кредита является более дешевым чем банковский, однако существуют ограничения в объемах и сроках предоставления.

Лизинговый кредит – это кредит, который предоставляется в товарной форме лизингодателем (кредитором) лизингополучателю.

Лизинг - это форма долгосрочной аренды, которая предусматривает передачу права пользования имуществом другому субъекту предпринимательской деятельности на платной основе и на определенный договором срок. Объектом лизинга являются материальные ценности, которые входят в состав основных фондов. В лизинговой сделке принимают участие три стороны: предприятие – производитель (поставщик) машин и оборудования; лизинговая фирма (предприятие - арендодатель), арендатор, получающий недвижимое имущество и пользующийся им на протяжении определенного периода. Существует два вида лизинга: финансовый и оперативный. Финансовый лизинг предусматривает выплату поставщику (лизинговой фирме) стоимости оборудования, заказанного арендатором, и передачу его в аренду. При финансовом лизинге срок аренды оборудования соответствует периоду его амортизации. Финансовый лизинг имеет также название лизинга имущества с полной окупаемостью или полной выплатой. Это означает, что лизингодатель в течение договора возвращает себе всю стоимость имущества и получает прибыль от лизинговой операции. После окончания срока действия договора арендатор может выкупить объект лизинга по остаточной стоимости или вернуть его лизингодателю, или заключить новый договор на /аренду? Оперативный лизинг заключается, как правило, на период, меньше чем амортизационный период имущества. После окончания договора объект лизинга возвращается лизингодателю или вновь сдается в аренду. Важным аспектом лизингового договора является лизинговая плата, которая зависит от вида основных средств, срока лизинга и других условий договора. Как правило, сумма лизинговой платы является фиксированной и вносится равными частями в течение всего срока действия договора. Однако в условиях высокой инфляции в договоре можно предусматривать возможность периодического увеличения лизингового процента.

Государственный кредит – это экономические отношения, которые возникают между предприятием и государством в результате приобретения предприятием госудпрственных ценных бумаг, а также вследствие получения предприятием бюджетных и внебюджетных кредитов.

Бюджетные займы могут выдаваться органам исполнительной власти через учреждения Казначейства Украины и уполномоченные банки для финансирования технического перевооружения и реконструкции особо важным предприятиям, для нового строительства в приоритетных отраслях экономики. Перечень объектов финансирования определяется Министерством экономикии министерством финансов. Перечень подается на утверждение кабинету Министров Украины в составе Государственной программы экономического и социального развития Украины на плановый период.

Государственное кредитование может осуществляться также через Фонд государственного имущества Украины для обеспечения послеприватизационной поддержки предприятий.

Отечественные предприятия имеют возможность получать кредиты в международных финансовых и кредитных учреждениях.