Инструменты инвестирования

На рынке представлено большое количество финансовых инструментов, и вопрос правильной структуризации портфеля актуален как никогда. На этом уроке мы рассмотрим с вами такие инструменты, как

· акции

· облигации

· БПИФы и ETF

· валюта

· драгоценные металлы

Акции

Наиболее популярным видом финансовых инструментов является акция — ценная бумага, закрепляющая права ее владельца на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации. Проще говоря, акция – это ценная бумага, которая дает право на долю в бизнесе компании. Чем больше у вас акций, тем больше вы можете влиять на управление компанией.

Владелец акций может зарабатывать двумя способами: на разнице стоимости (купил по низкой цене, а продал — по более высокой) и на дивидендах — части прибыли, которой компания делится с акционерами.

Акции бывают обыкновенные и привилегированные. Права владельцев обыкновенных и привилегированных акций отличаются: привилегированные акции не дают права голоса, но, как правило, по ним заранее известен размер дивиденда и выплаты происходят в первую очередь. Обыкновенные акции, напротив, дают право голоса, но размер дивидендов заранее неизвестен.

| Обыкновенные | Привилегированные | |

| Объем выпуска | 75-100% | 0-25% |

| Управление | Да | Нет (исключение – вопросы, непосредственно касающиеся владельцев) |

| Дивиденды | Не гарантированы | Фиксирован, выплаты происходят в первую очередь. |

| Возмещение при банкротстве компании | После выплат по префам | В приоритете |

| Ликвидность | Выше | Ниже |

| Дивидендная доходность | Ниже | Выше |

И по обыкновенным, и по привилегированным акциям дивиденды не гарантированы. Как правило, дивиденды не выплачиваются, если компания по итогам года получила убыток. Владелец акции получает доход за счет дивидендов и/или за счет роста стоимости акции.

| Плюсы | Минусы |

| Высокая ликвидность: инвестор может быстро продать бумаги по рыночной цене. | Доход не гарантирован. Выплаты дивидендов тоже не гарантированы. |

| Потенциально высокая доходность. | Взаимосвязь между разными элементами рыночной системы почти невозможно просчитать. Например, кризис в металлургической отрасли будет влиять на стоимость акций компаний в других отраслях. Это называется корреляция. |

| Инвестировать можно даже небольшой капитал. | Акции — это высокорисковый инструмент. Чем больше потенциальный доход, тем больше вы рискуете. |

Кому подойдёт:

Инвесторам, которые хотят получить большую доходность за счёт принятия большего риска и которые готовы глубоко погружаться в тему.

Облигации

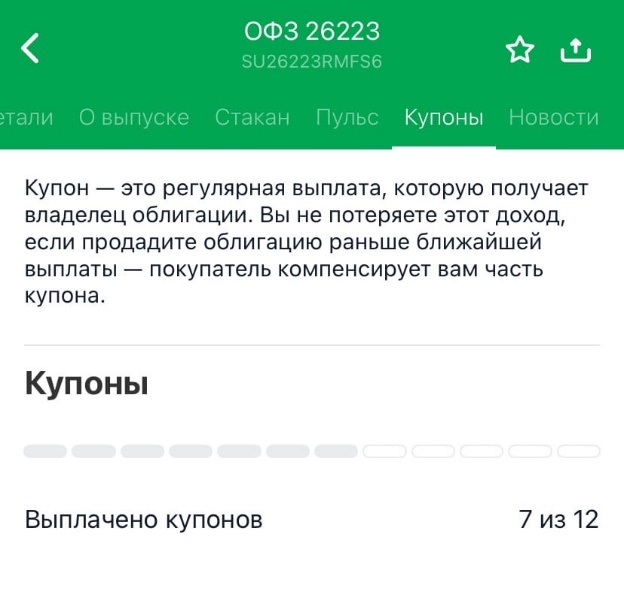

Среди более консервативных инвесторов довольно популярны облигации, которые представляют собой долговые ценные бумаги, владельцы которых имеют право получить от эмитента ее номинальную стоимость и проценты за их использование (купоны). Приобретая облигации, вы, по сути, даете в долг эмитенту, а он вам за это платит проценты. То, как часто будут выплачиваться проценты, устанавливает компания перед началом продаж. Обычно их выплачивают 2-4 раза в год.

Среди более консервативных инвесторов довольно популярны облигации, которые представляют собой долговые ценные бумаги, владельцы которых имеют право получить от эмитента ее номинальную стоимость и проценты за их использование (купоны). Приобретая облигации, вы, по сути, даете в долг эмитенту, а он вам за это платит проценты. То, как часто будут выплачиваться проценты, устанавливает компания перед началом продаж. Обычно их выплачивают 2-4 раза в год.

Облигации могут быть дисконтные (ее владелец не получает процентных выплат, но зарабатывает за счет того, что покупает ее дешевле номинальной стоимости) и процентные, по которым регулярно выплачивается доход. Как правило, в России можно купить именно процентные облигации.

Облигации бывают:

| Вид облигации | Характеристика |

| Государственные (ОФЗ) | Государственные долговые бумаги. Их выпускает Министерство финансов РФ. Облигации этого типа считаются самыми надёжными: выплаты по ним гарантированы государством. средний купон по ОФЗ составляет около 7 % годовых. |

| Муниципальные (субфедеральные) | Долговые бумаги российских регионов и муниципалитетов. Средний купон по ним чуть выше (около 9% годовых), а уровень надёжности также высок: если у региона возникнут проблемы, его долги поможет погасить государство. |

| Корпоративные | Их выпускают компании. Разброс купонных ставок здесь велик: от 4 до 18% годовых, и риски тоже велики. |

| Еврооблигации | Долговые ценные бумаги, выпущенные в иностранной валюте. Купонная ставка по еврооблигациям Министерства финансов РФ варьируется от 4,5% до 12,75% годовых в долларах и около 3% в евро. |

По способу выплаты купонного дохода облигации тоже отличаются. Купон может быть:

· фиксированным;

· переменным (заранее известна величина купона в каждую дату выплаты, но величина купона может отличаться);

· плавающим (когда ставка привязана к какому-то изменяющемуся индикатору, например, ключевой ставки ЦБ РФ).

Доход по облигациям владелец этой ценной бумаги получает в виде купонных выплат и/или разницы между ценой покупки и продажи. Каждая облигация выпускается на определенный срок (3, 5, 10 и более лет). Когда наступит дата погашения, эмитент полностью вернёт вам номинал облигации. Если вы хотите вернуть деньги раньше, облигацию можно продать другому инвестору, сохранив часть купона. Купонный доход по облигации начисляется ежедневно, поэтому покупатель возместит вам накопленные проценты с последней даты выплаты. Эти проценты (накопленный купонный доход) прибавляются к текущей рыночной цене облигации. Это отличает облигации от депозитов, по которым, как правило, при досрочном закрытии депозита накопленный процент сгорает.

| Плюсы | Минусы |

| Надежность и стабильность | Не застрахованы АСВ (Агентство по страхованию вкладов), данная организации вообще не страхует активы на брокерских счетах. |

| При покупке облигаций сразу известно, какую сумму вы получите. | Облигации не предполагают быстрого увеличения доходности. Она определена в момент выпуска облигации и не будет сильно меняться, если экономика в целом и предприятие в частности не будет испытывать шоков. |

| Владелец облигации имеет право продать свои ценные бумаги до срока полного погашения обязательств. | Доходность ниже, чем по другим более рисковым инструментам. |

| Это консервативный и надежный инструмент, который помогает именно сохранить вложения, к тому же, ставка выше, чем по рублевым депозитам. |

Кому подойдёт:

Инвесторам, которые ценят стабильность и не склонны к большим рискам.

ETF и биржевые паевые инвестиционные фонды

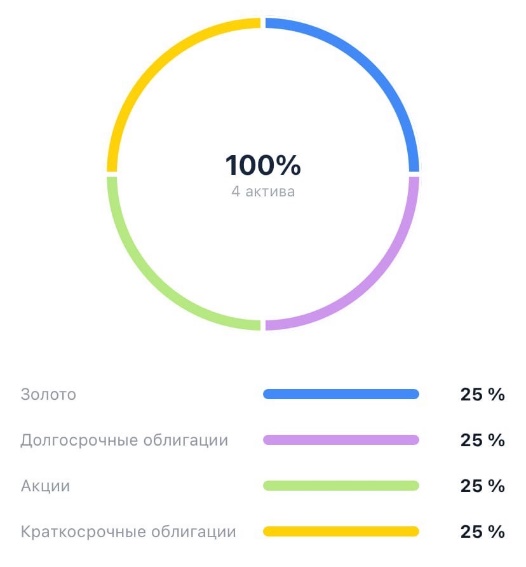

ETF (Exchange Traded Funds) — это готовые портфели ценных бумаг или других активов.

Инвестиционный фонд закупает объёмный диверсифицированный портфель активов, а затем продает его по частям. Для этого фонд выпускает собственные акции. Получается, что, купив одну акцию ETF, инвестор владеет долей всех активов фонда.

Фонды могут состоять как из акций и облигаций, так и из обоих инструментов в равных пропорциях. Существуют фонды, которые вкладываются в товары — например, в золото.

Владелец акций ETF может зарабатывать не только на подорожании акций, но и на дивидендах, если фонд их выплачивает. Однако, большинство фондов, торгующихся на Московской бирже, реинвестируют выплаты — то есть используют их для покупки дополнительных активов.

| Плюсы | Минусы |

| Это выгодно: акции фонда стоят заметно меньше, чем отдельные акции компаний. Например, одна акция компании Apple на Санкт-Петербургской бирже стоит $149,97 (10 960,50 руб). Но есть биржевой фонд FXIT ETF, в состав которого входят акции не только Apple, но и таких гигантов, как Visa, Microsoft, Intel и других крупнейших компаний IT-сектора США. Акция фонда стоит заметно меньше — 5 366 рублей. | Российские ETF фонды в основном не платят дивидендов. |

| Можно вкладывать в акции компаний, которые нельзя купить на Московской бирже по отдельности: например, в австралийские или японские. | |

| Распределение средств по разным активам — то есть диверсификация портфеля — помогает снизить риски. Инвестировать в фонды безопаснее, чем в отдельные ценные бумаги. | |

| Вознаграждение управляющей компании включено в стоимость акций фонда на бирже, поэтому дополнительно оплачивать её услуги не нужно. |

Кому подойдёт:

Долгосрочным инвесторам, которые хотят получать доход выше, чем по банковским вкладам, но не готовы углубляться в изучение рынка.

Валюта

Вложение денег в валюту — это хороший способ разнообразить портфель активов, снизить риск убытков и увеличить доходность.

Это выгоднее, чем менять деньги в банке: они, как и обменные пункты зарабатывают на разнице между ценой покупки и продажи, покупая валюту дешевле и продавая ее дороже. Чем больше разница, тем выше комиссия за обслуживание.

На бирже купля-продажа происходит по ценам, которые выставляют брокеры или трейдеры. Таким образом, обмен происходит между двумя агентами без посредника в лице обменного пункта или банка. Открывая брокерский счет с доступом на валютную биржу, вы получаете возможность продавать и покупать валюту без дополнительных комиссий.

Краткосрочные инвестиции (трейдинг): инвестор получает прибыль за счёт разницы курсов: купил дешевле, продал дороже. Торговать валютой можно через брокера на Московской бирже. За рубли на валютном рынке можно купить доллар США, евро, британский фунт, швейцарский франк, гонконгский доллар, китайский юань.

Долгосрочные инвестиции: для работы с долгосрочными инвестициями существует несколько инструментов: банковский вклад, иностранные акции, еврооблигации (евробонды), ETF в иностранной валюте.

Драгоценные металлы

Во время кризиса инвесторы активно покупают драгоценные металлы, поскольку эти инструменты обеспечены конкретным товаром. Вероятность, что стоимость металлов приблизится к нулю, незначительна, поэтому риск потерять все инвестированные деньги тоже небольшой.

Самые популярные драгоценные металлы — это золото, серебро, палладий и платина. Их разделяют на 2 группы:

· Золото (сохранение денег)

· Промышленные драгметаллы (палладий, платина, серебро используются в производстве электроники, химии, медицине, военной промышленности)

Как инвестировать в драгоценные металлы?

· Слитки (20% НДС, плата за хранение в ячейке, низкая ликвидность)

· Монеты (без НДС, от 1000 руб, уход)

· ОМС (обезличенные металлические счета – виртуальные счета)

· ПИФы и ETF

· Акции компаний, добывающих драгметаллы (Лензолото, Полюс, Полиметалл)

· Фьючерсные контракты (обязуетесь выкупить у продавца товар по заранее оговорённой цене. Если рыночная цена на дату исполнения договора окажется выше фьючерсной, то зарабатывает покупатель: забирает товар и получает разницу).

Домашнее задание: небольшое сообщение от 2-х человек про фьючерсы и опционы.