В аналитическом бухгалтерском учете и местах хранения готовой продукции могут применяться учетные цены.

В качестве учетных цен на готовую продукцию могут применяться:

а) фактическая себестоимость;

б) нормативная себестоимость;

б) планово-расчетные цены.

Выбор конкретного варианта оценки готовой продукции в аналитическом (текущем) учете принадлежит организации и утверждается в учетной политике.

Учет выпуска из производства готовой продукции ведется: с использованием счета 40 «Выпуск готовой продукции» или на счете 43 «Готовая продукция». Выбранный вариант учета готовой продукции должен быть закреплен в учетной политике организации.

Учет готовой продукции по учетным ценам без использования счета 40 «Выпуск продукции». При учете готовой продукции на счете 43 «Готовая продукция» по фактической себестоимости в аналитическом учете движения ее отдельных наименований можно отражать по учетным ценам (нормативной или плановой себестоимости) с выделением отклонений фактической себестоимости от их стоимости по учетным ценам. Такие отклонения учитываются в разрезе номенклатуры, либо по однородным группам готовой продукции на отдельном субсчете «Отклонения фактической себестоимости готовой продукции от учетной стоимости».

При передаче на склад готовой продукции в бухгалтерском учете делают запись:

Дебет счета 43 «Готовая продукция»

Кредит счета 20 «Основное производство» или 23 «Вспомогательное производство» — оприходована готовая продукция по учетным ценам.

В конце месяца, после определения фактической себестоимости выпущенной из производства готовой продукции, определяют отклонение учетной стоимости выпущенной продукции от ее фактической себестоимости. В бухгалтерском учете делают запись:

Дебет счета 43 «Готовая продукция»

Кредит счета 20 «Основное производство» или 23 «Вспомогательное производство» — отражено отклонение учетной стоимости выпущенной продукции от ее фактической себестоимости.

Списание готовой продукции (при отгрузке, отпуске и т. д.) может производиться по учетным ценам. Одновременно на счета учета продаж списываются отклонения, относящиеся к проданной готовой продукции. Сумма отклонений равна произведению учетной цены на процент отклонения фактической себестоимости от учетной цены. Процент отклонения определяется следующим образом:

♦ Определяется сумма отклонения по готовой продукции на начало месяца и отклонения по готовой продукции, поступившей на склад в отчетном месяце.

♦ Определяется стоимость готовой продукции по учетной цене на начало месяца и стоимости готовой продукции по учетной цене поступившей на склад в отчетном месяце.

♦ Определяется отношение пункта 1 к пункту 2 и умножается на 100 процентов. Полученный результат является процентом отклонения фактической себестоимости продукции от ее учетной цены.

Сумма отклонений списывается на те же счета, на которые списывается себестоимость готовой продукции по учетным ценам.

Отклонения, относящиеся к остаткам готовой продукции, остаются на счете «Готовая продукции» (субсчете «Отклонения фактической себестоимости готовой продукции от учетной стоимости»).

Если учетная цена готовой продукции ниже фактической себестоимости, в бухгалтерском учете делают запись:

Дебет счета 90 «Продажи», субсчет 2 «Себестоимость продаж»

Кредит счета 43 «Готовая продукция» — увеличена стоимость готовой продукции на сумму отклонений (перерасход).

Если учетная цена оказалась выше фактической себестоимости в бухгалтерском учете делают запись:

Дебет счета 90 «Продажи», субсчет 2 «Себестоимость продаж» или 45 «Готовая продукция»

Кредит счета 43 «Готовая продукция» — сторнирована разница между учетной ценой и себестоимостью готовой продукции (экономия).

Независимо от метода определения учетных цен общая стоимость готовой продукции (учетная стоимость плюс отклонения) равняется фактической производственной себестоимости этой продукции.

В случаях перехода от одного вида учетной цены к другому, а также изменений величины учетных цен может производиться пересчет остатков готовой продукции к моменту изменения учетной цены с тем, чтобы вся готовая продукция по данной номенклатуре учитывалась по единой (новой) учетной цене. Указанный пересчет осуществляется не чаще одного раза в год по состоянию на 31 декабря отчетного года.

Пересчет учетной стоимости остатков готовой продукции в связи с изменением учетных цен может не производиться. В этом случае каждая партия готовой продукции списывается по тем учетным ценам, по которым она была оприходована.

Пересчет учетной стоимости готовой продукции не квалифицируется как переоценка готовой продукции.

Учет готовой продукции с применением счета 40 «Выпуск продукции (работ, услуг). Счет 40 «Выпуск продукции (работ, услуг)» предназначен для обобщения информации о выпущенной продукции, сданных заказчикам работах и оказанных услугах за отчетный период, а также выявления отклонений фактической производственной себестоимости этой продукции, работ, услуг от учетных цен.

По дебету счета 40 «Выпуск продукции (работ, услуг)» отражается фактическая производственная себестоимость (отдельно по учетным ценам и на сумму отклонений фактической производственной себестоимости от стоимости по учетным ценам), а по кредиту эти обороты относятся на стоимость принятой на учет готовой продукции (работ, услуг) по учетным ценам и на увеличение (уменьшение) себестоимости проданной продукции.

В бухгалтерском учете делают следующие записи:

Дебет счета 43 «Готовая продукция»

Кредит счета 40 «Выпуск продукции (работ, услуг)» — оприходована на склад (или другие объекты складирования) готовая продукция, сданная соответствующими подразделениями, в оценке по учетным ценам;

Дебет счета 40 «Выпуск продукции (работ, услуг)»

Кредит счета 20 «Основное производство», 23 «Вспомогательное производство» — оценивается выпуск готовой продукции по фактической себестоимости. Бухгалтерская запись делается с разбивкой на стоимость готовой продукции по учетным ценам и на сумму отклонений фактической производственной себестоимости фактического выпуска от его стоимости по учетным ценам.

Сопоставлением дебетового и кредитового оборотов по счету 40 «Выпуск продукции (работ, услуг)» на последнее число месяца определяется отклонение фактической производственной себестоимости произведенной продукции, сданных работ и оказанных услуг от нормативной (плановой) себестоимости.

Экономия, то есть превышение нормативной (плановой) себестоимости над фактической отражается бухгалтерской записью:

Дебет счета 90 «Продажи», субсчет 2 «Себестоимость продаж» Кредит счета 40 «Выпуск продукции (работ, услуг)» — сторнировано превышение нормативной (плановой) себестоимости выпущенной продукции над ее фактической себестоимостью.

Перерасход, то есть превышение фактической себестоимости над стоимостью по учетным ценам в бухгалтерском учете отражается записью: Дебет 90 «Продажи», субсчет 2 «Себестоимость продаж»

Кредит 40 «Выпуск продукции (работ, услуг)» — списано превышение фактической себестоимости выпушенной продукции над стоимостью по учетным ценам.

Счет 40 «Выпуск продукции (работ, услуг)» закрывается и сальдо на отчетную дату не имеет независимо от того, вся ли выпущенная продукция была реализована.

Если организация на конец отчетного периода (месяца) реализовала не всю выпущенную продукцию, то ее остаток на складе отражается в балансе по нормативной себестоимости. При этом проведение корректировок на сумму отклонений не производится.

Порядок оценки готовой продукции в налоговом учете установлен пунктом 2 статьи 319 Налогового кодекса РФ.

Оценка остатков готовой продукции на складе на конец текущего месяца производится налогоплательщиком на основании данных первичных учетных документов о движении и об остатках готовой продукции на складе (в количественном выражении) и суммы прямых расходов осуществленных в текущем месяце, уменьшенных на сумму прямых расходов, относящуюся к остаткам НЗП.

Оценка остатков готовой продукции на складе определяется налогоплательщиком как разница между суммой прямых расходов, приходящихся на остатки готовой продукции на начало текущего месяца, увеличенной на сумму прямых расходов, приходящихся на выпуск продукции в текущем месяце (за минусом суммы прямых расходов, приходящихся на остаток НЗП), и суммой прямых расходов, приходящихся на отгруженную в текущем месяце продукцию.

Перечень прямых расходов установлен в пункте 1 статьи 318 Налогового кодекса РФ. К прямым расходам могут быть отнесены, в частности:

♦ сырье и материалы, упаковка, топливо, вода и электроэнергия всех видов, используемые при изготовлении продукции (выполнении работ, оказания услуг);

♦ расходы на оплату труда персонала, участвующего в процессе производства товаров, выполнения работ, оказания услуг, а также суммы единого социального налога и расходов на обязательное пенсионное страхование, идущие на финансирование страховой и накопительной части трудовой пенсии, начисленные на указанные суммы расходов на оплату труда;

♦ суммы начисленной амортизации по основным средствам, используем при производстве товаров, работ, услуг.

Налогоплательщик самостоятельно определяет в учетной политике для целей налогообложения перечень прямых расходов, связанных с производством продукции (выполнении работ, оказанием услуг).

Для взаимосвязи бухгалтерского и налогового учета в учетной политике для целей бухгалтерского учета можно утвердить перечень прямых расходов, который совпадает с требованиями статьи 318 Налогового кодекса РФ.

В связи с тем, что порядок оценки готовой продукции в бухгалтерском учете отличается от учета для целей налогообложения, могут возникать постоянные и временные разницы.

Согласно п. 4 ПБУ 18/02 под постоянными разницами понимаются расходы, которые формируют балансовую прибыль (убыток), но исключаются из расчета налогооблагаемой базы по налогу на прибыль как отчетного, так и последующих отчетных периодов.

Постоянные разницы возникают в результате превышения фактических расходов, учитываемых при формировании бухгалтерской прибыли (убытка), над расходами, принимаемыми для целей налогообложения, по которым предусмотрены ограничения по расходам.

К таким расходам могут быть отнесены, в частности:

♦ оплата суточных сверх нормы, установленной Правительством РФ;

♦ компенсация за использование для служебных поездок личных легковых автомобилей и мотоциклов сверх норм, установленных Правительством РФ;

представительские расходы в части, превышающей 4 процента от расходов на оплату труда за отчетный (налоговый) период, а также расходы на организацию развлечений, отдыха, профилактику и лечение заболеваний во время представительского мероприятия;

♦ расходы, связанные с организацией развлечения, отдыха или лечения в период подготовки и переподготовки кадров, а также расходы, связанные с содержанием образовательных учреждений или оказанием им бесплатных услуг, с оплатой обучения в высших и средних специальных учебных заведениях работников при получении высшего и среднего специального образования;

♦ расходы на приобретение (изготовление) призов, вручаемых победителям розыгрышей таких призов во время проведения массовых рекламных кампаний, а также на иные виды рекламы, не предусмотренные пунктом 4 статьи 264 Налогового Кодекса РФ, сверх нормы — 1 процент от выручки;

♦ проценты по кредитам и займам сверх сумм, признаваемых расходами в целях налогообложения, в соответствии со статьей 269 Налогового Кодекса РФ;

♦ взносы на добровольное страхование, кроме взносов, указанных в статьях 255 и 263 Налогового Кодекса РФ;

♦ взносы на негосударственное пенсионное обеспечение, кроме взносов, указанных в статье 255 Налогового Кодекса;

♦ разница в оценке готовой продукции и незавершенного производства на начало отчетного периода в бухгалтерском и налоговом учете.

Перечень постоянных разниц открытый.

Постоянной разнице в бухгалтерском учете соответствует постоянное налоговое обязательство, под которым понимается сумма налога, приводящая к увеличению налоговых платежей по налогу на прибыль в отчетном периоде. Она определяется как произведение постоянной разницы, возникшей в отчетном периоде, на ставку налога на прибыль, установленную законодательством РФ о налогах и сборах и действующую на отчетную дату. Постоянное налоговое обязательство отражается записью:

Дебет счета 99 «Прибыли и убытки»

Кредит счета 68 «Расчеты по налогам и сборам».

Под временными разницами понимаются такие расходы, которые формируют бухгалтерскую прибыль (убыток) в одном отчетном периоде, а налоговую базу в других отчетных периодах. Временные разницы, в свою очередь, подразделяются в зависимости от характера влияния на прибыль:

♦ вычитаемые временные разницы;

♦ налогооблагаемые временные разницы.

Вычитаемые временные разницы имеют место в том случае, когда в текущем отчетном периоде прибыль, сформированная по правилам бухгалтерского учета, получилась меньше, чем налогооблагаемая прибыль.

От суммы вычитаемых временных разниц определяют отложенный налоговый актив, который определяется как произведение суммы вычитаемых временных разниц на ставку налога на прибыль, установленную законодательством РФ о налогах и сборах и действующую на отчетную дату. Отложенный налоговый актив отражается в бухгалтерском учете:

Дебет счета 09 «Отложенные налоговые активы»

Кредит счета 68 «Расчеты по налогам и сборам».

В отличие от вычитаемых налогооблагаемые временные разницы образуются тогда, когда для целей бухгалтерского учета операции признаются в меньшей сумме, чем для налогового учета.

От суммы налогооблагаемых временных разниц определяют отложенное налоговое обязательство, которое определяется как произведение суммы налогооблагаемых временных разниц на ставку налога на прибыль, установленную законодательством РФ о налогах и сборах и действующую на отчетную дату. Отложенное налоговое обязательство отражается в бухгалтерском учете:

Дебет счета 68 «Расчеты по налогам и сборам»

Кредит счета 77 «Отложенные налоговые обязательства».

Причинами возникновения временных разниц могут быть:

♦ различия в сроке полезного использования основных средств, в том числе по основным средствам, приобретенным до 1 января 2002 года;

♦ различия в оценке стоимости амортизируемого имущества;

♦ различия в оценке стоимости товарно-материальных запасов;

♦ различия в оценке остатков незавершенного производства и готовой продукции на складе в бухгалтерском и налоговом учете и др.

Постоянные и временные разницы могут учитываться по первичным документам, в бухгалтерских регистрах, либо в ином порядке, определяемом организацией самостоятельно.

Пример на определение себестоимости реализованной продукции, остатка готовой продукции на конец отчетного периода, формирование финансового результата в бухгалтерском и налоговом учете и применение ПБУ 18/02. Данные:

1. Остаток готовой продукции на начало отчетного периода составил — 1000 кг. Себестоимость остатка готовой продукции в бухгалтерском учете — 50 000 руб., в налоговом учете — 42 000 руб.;

2. 2.За отчетный период выпущено 4000 кг продукции;

3. Реализовано 3000 кг по цене 65 рублей за 1кг на сумму 195 000 руб. (без НДС);

4. Забраковано 100 кг продукции;

5. Взято на анализ 5 кг;

6. Использовано на рекламу 30 кг;

7. Расходы на производство продукции составили (в рублях) — см. табл. 12.

Решение:

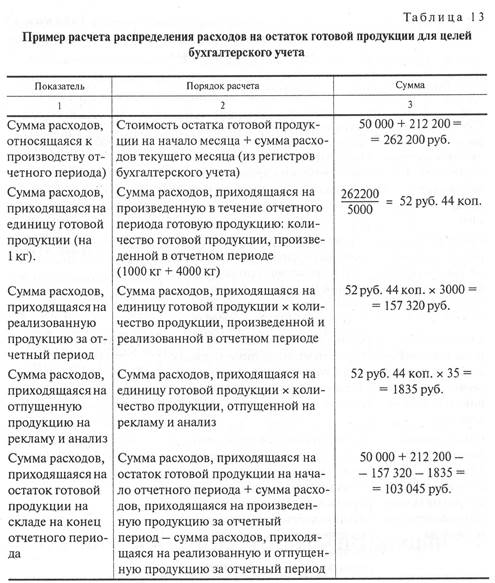

1. Составляем расчет распределения расходов на остаток готовой продукции для целей бухгалтерского учета (табл. 13).

2. Определяем финансовый результат по данным бухгалтерского учета:

a. 195 000 - 157 320 - 1835 = 35 845 руб. (прибыль).

3. Определяем условный налог:

a. 35 845 • 24 % = 8603 руб.

4. Определяем сумму прямых расходов для целей налогообложения:

a. 100 000 + 20 000 + 5200 + 15 000 = 140 200 руб.

5. Определяем сумму косвенных расходов для целей налогообложения:

a. 40 000 + 10 000 + 5000 + 2000 = 57 000 руб.

6. Составляем расчет распределения прямых расходов на остаток готовой продукции для целей налогообложения прибыли (табл. 14).

7. Определяем финансовый результат для целей налогообложения:

195 ООО - 114 239 - 57 000 = 23 761 руб. (прибыль).

8. Определяем текущий налог:

23 61 -24% = 5703 руб.

9.Определяем постоянные разницы:

♦ Разница между суммой прямых расходов, приходящихся на остаток готовой продукции на складе на начало отчетного периода по табл. 13 и табл. 14, является постоянной разницей, от которой определяется постоянное налоговое обязательство.

В нашем примере, постоянная разница составляет 8000 руб., постоянное налоговое обязательство — 8000 • 24% = 1920 руб. (Следует иметь в виду, что постоянная разница в оценке готовой продукции по правилам бухгалтерского и налогового учета определяется только на дату начала применения ПБУ-18);

♦ Разница между суммой командировочных расходов для целей бухгалтерского учета и налогообложения является постоянной разницей, от которой определяется постоянное налоговое обязательство. В нашем примере постоянная разница составляет 20 000 руб. (30 000 — 10 000), постоянное налоговое обязательство равно 20 000 ■ 24 % = 4800 руб.

1. Определяем временные разницы:

♦ Разница между суммой начисленной амортизации для целей бухгалтерского учета и налогообложения в нашем примере является налогооблагаемой временной разницей и составляет 5000 руб. (15 000 - 10 000), отложенное налоговое обязательство равно 5000 • 24 % = 1200 руб.;

♦ Разница между суммой прямых расходов приходящихся на остаток готовой продукции на конец отчетного периода считается временной налогооблагаемой разницей, от которой определяется отложенное налоговое обязательство. В нашем примере, временная налогооблагаемая разница составляет 35 084 руб. (103 045 — 67 961), отложенное налоговое обязательство составит 8420 руб. (35 084 • 24 %).

В бухгалтерском учете будут сделаны следующие записи:

Дебет 99, Кредит 68— 8603 руб. — начислен условный налог;

Дебет 99, Кредит 68 — 6720 руб. — начислено постоянное налоговое обязательство;

Дебет 68, Кредит 77 — 9620 руб. — начислено отложенное налоговое обязательство.

Сальдо по счету 68 должно быть равно сумме текущего налога на прибыль. В нашем примере эта сумма составляет 5703 рублей.