Переход к рыночным отношениям требует рационального управления всеми ресурсами, включая финансы, роль которых в воспроизводственном процессе постоянно растет.

Под действием процессов реформирования экономики, в Украине складывается новая финансовая система, которая должна рассматриваться как подсистема социально-экономической системы и включает разнообразные финансовые отношения, связанные с созданием и использованием денежных ресурсов, а также совокупность финансовых подразделений страны.

Таким образом, финансовый менеджмент – это система управления финансовыми ресурсами, которая включает процесс разработки целей управления финансами предприятия или организации и влияние на них с использованием принципов, методов и инструментов финансового механизма.

Финансовый менеджмент предприятий и объединений состоит из двух частей (подсистем): управляемой подсистемы и управляющей. Объектами управления выступают: денежный оборот – движение совместных фондов в денежной форме в процессе производства; кругооборот капитала, который включает последовательно его авансирования, использования в производстве, реализацию изготовленного товара и возвращение капитала к исходной форме; финансовые ресурсы и их источника; финансовые отношения, которые возникают между предприятием и государственными учреждениями, а также отношения с торговыми, коммерческими и другими структурами.

Субъектом управления финансами, кроме первого руководителя предприятия, есть планово-финансовая (финансовая) служба и финансовые менеджеры, которые осуществляют функции планирования и проектирования, организации, регулирования и координирования, стимулирования, контроля и аудита.

|

|

Планирование и прогнозирование финансов, прежде всего связано с принятием стратегических решений по долгосрочному финансированию, управлением процессами создания, распределения, перераспределения и использования собственных, одолженных и привлеченных ресурсов. В процессе планирования используются несколько методов определения финансовых потребностей предприятия, и здесь очень важно, чтобы менеджер осуществлял хотя бы приблизительную оценку потребностей не менее чем на год.

Эффективное управление финансами обеспечивается реализацией ряда принципов: интеграции с общей системой управления предприятия, ориентации на стратегические целые, комплексный - характер формирования управленческих решений, вариантный подход к разработке решений и др. Среди методов на практике чаще всего используются: метод баланса денежных поступлений, метод учета оборотности денег, метод процента от товарооборота.

Баланс денежных доходов и затрат предприятия отображается в его финансовом плане, используя который, финансовый менеджер следит за тем, чтобы постоянно обеспечивать ликвидность предприятия - наличие необходимой суммы денег на счете. Этот метод оказывается эффективным, если обеспечивается реальность расчетов выручки от реализации товаров, оплаты счетов дебиторами, поступлений дивидендов (от инвестиций), продажи старого оборудования и доходов от аренды. Не менее важно правильно рассчитать возможные расходы: платежи за купленные товары, уплата кредиторской задолженности, заработной платы, арендная плата, страховые взносы, выплата дивидендов и прочие операционные затраты.

|

|

Метод учета оборотности денег- определение минимальной суммы денег, необходимых предприятию для осуществления своих операций на основе деления годовых операционных (производственных) затрат на оборотность денег. В свою очередь, оборотность денег рассчитывается как отношения количества дней за год (365) к циклу оборота средства - количества дней между куплей сырья и поступлением выручки от продажи готового товара.

Менее распространенным есть метод процента товарооборота, суть которого состоит в том, чтобы на основе анализа предыдущих финансовых отчетов определить зависимость разных активов и пассивов от объема продажи товаров. Так, если планируется увеличения продажи товаров, то предприятие требует больше денег в обороте, больших запасов сырья и готовой продукции. Не исключенный также прирост неуплаченных счетов дебиторов. Другая ситуация, когда намечается спад объема продажи товаров: запасы товарно-материальных ценностей должны уменьшаться. Изменение объема товарообороту влияет на величину долгов предприятия. В частности, когда товарооборот возрастает, то предприятие, как правило, берет взаймы больше денег, в результате чего возрастает его кредиторская задолженность.

Функция организации в финансовом менеджменте состоит в создании и усовершенствовании определенной структуры управления финансами, отборе квалифицированных кадров, распределении между ними обязанностей и полномочий, отладке эффективных взаимоотношений предприятия с бюджетом и кредитной системой, установления взаимосвязи между управленческими подразделами, разработке норм, нормативов, методик и рекомендаций.

|

|

В процессе оперативного регулирования уточняются статьи и очередность финансирования отдельных мероприятий, пересматриваются отдельные нормы, нормативы и плановые задачи для структурных подразделов. В то же время координация обеспечивает согласованность в работе персонала финансового менеджмента, их правильные взаимоотношения с работниками других подразделений.

Стимулирование в финансовом менеджменте состоит в использовании методов материального и морального стимулирования финансовых менеджеров и других работников к высоким показателям в работе: обеспечения условий для возрастания финансовых ресурсов и рационального их использование.

Финансовый контроль и аудит - это форма государственного контроля над созданием, распределением и использованием денежных ресурсов во всех частях финансовой системы страны. Осуществляется финансовый контроль путем изучения эффективности финансовой политики государства, проверки соблюдения установленных законом правильности и целесообразности деятельности разнообразных структур и должностных лиц в финансовой сфере.

В процессе изучения рассчитываются четыре базовых группы финансовых показателей: ликвидность, платежеспособность, деятельность и прибыльность.

Аудит представляет собой институт независимого внешнего финансового контроля, который осуществляется при условиях рыночной экономики аудиторской службой на договорной основе.

Аудиторы дают выводы про финансовое положение предприятия или организации, высказывают компетентную мысль относительно фактического состояния дел и подтверждают правомерность осуществленных хозяйственных операций. Как правило, к аудиторским услугам прибегают предприятия тогда, когда речь идет об отношениях с налоговыми службами, банками, об отчете руководства перед акционерами.

Функции финансового менеджмента реализуются через финансовый механизм, в состав которого входят финансовые методы, финансовые рычаги, правовое, нормативное и информативное обеспечение.

Задача №1

Принято решение реорганизовать АО «Капитал» присоединив его к АО «Альфа». Соотношение, в соответствии с которым обмениваются корпоративные права в случае присоединения составляют, 3:4. Как доплату к корпоративным правам АО «Альфа» выплачивает в пользу акционеров АО «Капитал» компенсацию в размере 3 грн. за каждую акцию номинальной стоимостью 56 грн.

Вычислить на сколько увеличится уставной фонд АО «Альфа» и составить баланс АО «Альфа» после присоединения к нему ОА»Капитал», если балансы обоих предприятий до реорганизации имели такой вид:

| АО «Капитал», т.грн. | АО «Альфа», т.грн. | ||||||

| Актив | Сумма | Пассив | Сумма | Актив | Сумма | Пассив | Сумма |

| Осн. Ср-ва | УФ | Осн. Ср-ва | УФ | ||||

| Запасы и затраты | Доп. Кап | Запасы и затраты | Доп. Кап | ||||

| Дебит. Задолж. | Резервный фонд | Дебит. Задолж. | Резервный фонд | ||||

| Денежные средства | Обязате-льства | Денежные средства | Обязате-льства | ||||

| Баланс | Баланс | Баланс | Баланс |

Решение:

Определяем прирост УФ АО «Альфа» после реорганизации (3/4)-пропорции обмена

тогда прирост АО «Альфа» определяется следующим образом:

тогда УФ АО «Альфа» составит: 720000 + 435000 = 1155000 грн.

Определяем компенсацию выплат, которые производит АО «Альфа» в пользу акционеров АО «Капитал»

Размер компенсационных выплат составит: 10357,14 * 3 грн. = 31071,43 грн.

Определяем прирост чистой стоимости АО «Альфа»

Прирост = УФ + Доп.к-л + Резерв.фонд. – Размер компенс.выплат –

- Ст-ть корпоративных прав

Прирост = 580000 + 103000 + 64000 – 31071,43 – 435000 = 280928,57 грн.

Эта величина будет присоединена к величине дополнительного капитала АО «Альфа».

Денежные средства после реорганизации составят сумму

68 + 150 – 31071,43 = 186928,57 грн.~187 т.грн

Дополнительный капитал АО «Альфа» после реорганизации составит

305000+280928,57 = 585928,57 грн. ~586 т.грн

По таким статьям как: Основные средства, запасы и затраты, дебиторская задолженность, обязательства – производится суммирование.

Составим баланс АО «Альфа» после реорганизации.

| Актив | Сумма | Пассив | Сумма |

| Основные средства | УФ | ||

| Запасы и затраты | Дополнительный капитал | ||

| Дебиторская задолженность | Резервный фонд | ||

| Денежные средства | Обязательства | ||

| Баланс | Баланс |

Резервный фонд: Баланс – УФ – Доп.к-л – Обяз-ва = 97 т.грн.

Задача №2

За период 91-95г.г. предприятие «Омега» получило прибыль:

1991 – 10000 грн.

1992 – 10500 грн.

1993 – 11000 грн.

1994 – 11600 грн.

1995 – 13700 грн.

Ставка дисконтирования 10%, количество корпоративных прав – 110.

Определить стоимость 1 корпоративного права.

Решение:

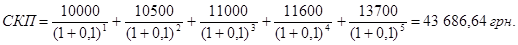

1. Определяем стоимость корпоративного права на начало 1991 г.

-

-

- стоимость всех корпоративных прав.

Стоимость одного корпоративного права:

2. Определяем стоимость корпоративного права на конец 1995 г.

Стоимость одного корпоративного права:

Задача №3

Маржинальная прибыль на единицу реализованной продукции – 6 грн., условно-переменные затраты на единицу продукции – 5,4 грн., условно-постоянные затраты на производство товарной продукции – 610 т.грн.

Определить объем реализации и выручку от реализации продукции в точке безубыточности.

Решение:

Выручка от реализации в точке безубыточности определяется по формуле:

,

,

F – условно-постоянные затраты

v – условно-переменные затраты

p – цена реализованной продукции

a – маржинальная прибыль

Объем реализации в точке безубыточности определяется по формуле:

р = 6 + 5,4 = 11,4

р = 6 + 5,4 = 11,4

Тесты

5.1. Управление денежными потоками предприятия является важной составной частью:

а) управления финансовым состоянием работников предприятия;

б) управления финансовым состоянием предприятия;

в) распределения чистой прибыли;

г) управления финансовым состоянием руководителя предприятия.

5.2. К нематериальным активам относят:

а)результаты интеллектуальной работы;

б) здания и сооружения;

в) машины и оборудования;

г) различные права пользования.

5.3. Отрицательные последствия дефицитного денежного потока проявляются в следующем:

а) снижении ликвидности и платёжеспособности предприятия;

б) потере реальной стоимости временно не использованных денежных средств в связи с инфляцией;

в) росте кредиторской задолженности предприятия;

г) снижении рентабельности использования собственного капитала и активов предприятия.

5.4. Общая потребность в собственных финансовых ресурсах определяется по формуле:

а) Пс ф р =Пк*Уск / 100 – СКн + Пр;

б) Пс ф р =Пк*Уск – СКн + Пр;

в) Пс ф р =Пк* Пр / 100 – СКн + Уск;

г) Пс ф р =Пк*Уск / 100 –Пр+ СКн.

5.5. Денежный поток предприятия представляет собой:

а) совокупность распределенных во времени поступлений и выплат денежных средств, генерируемых его хозяйственной деятельностью;

б) совокупность положительных и отрицательных потоков денежных средств, генерируемых его хозяйственной деятельностью;

в) совокупность избыточных и дефицитных денежных средств, генерируемых его хозяйственной деятельностью;

г) совокупность денежных потоков по операционной и инвестиционной деятельности, генерируемых его хозяйственной деятельностью.

Литература

1. О.Е. Кузьмин «Основы менеджмента», 2006 г.