Согласно Методическому положению по оценке финансового состояния предприятия (№31-р от12.08.1994) оценка неудовлетворительной структуры баланса проводилась на основе трех показателей:

- коэффициент текущей ликвидности;

- коэффициент обеспеченности собственными средствами;

- коэффициент утраты (восстановления) платежеспособности.

Учитывая многообразие показателей финансовой устойчивости, различие в уровне их критических оценок и возникающие в связи с этим сложности в оценке риска банкротства, многие отечественные и зарубежные экономисты рекомендуют производить интегральную балльную оценку финансовой устойчивости.

Сущность этой методики заключается в классификации предприятий по степени риска исходя из фактического уровня показателей финансовой устойчивости и рейтинга каждого показателя, выраженного в баллах. В частности, в работе Л.В. Донцовой и Н.А. Никифоровой предложена следующая система показателей и их рейтинговая оценка, выраженная в баллах, которую мы приводим в несколько измененном виде.

Сущность такой методики заключается в классификации организаций по уровню финансового риска, то есть любая анализируемая организация может быть отнесена к определенному классу в зависимости от «набранного» количества баллов, исходя из фактических значений ее финансовых коэффициентов.

1-й класс–это организации с абсолютной финансовой устойчивостью и абсолютно платежеспособные, чье финансовое состояние позволяет быть уверенными в своевременном выполнении обязательств в соответствии с договорами. Это организации, имеющие рациональную структуру имущества и его источников, и, как правило, довольно прибыльные.

2-й класс–это организации с нормальным финансовым состоянием. Их финансовые показатели в целом находятся очень близко к оптимальным, но по отдельным коэффициентам допущено некоторое отставание. У этих организаций, как правило, неоптимальное соотношение собственных и заемных источников финансирования, сдвинутое в пользу заемного капитала. При этом наблюдается опережающий прирост кредиторской задолженности по сравнению с приростом других заемных источников, а также по сравнению с приростом дебиторской задолженности. Обычно это рентабельные организации.

3-й класс–это организации, финансовое состояние которых можно оценить как среднее. При анализе бухгалтерского баланса обнаруживается «слабость» отдельных финансовых показателей. У них либо платежеспособность находится на границе минимально допустимого уровня, а финансовая устойчивость нормальная, либо наоборот - неустойчивое финансовое состояние из-за преобладания заемных источников финансирования, но есть некоторая текущая платежеспособность. При взаимоотношениях с такими организациями вряд ли существует угроза потери средств, но выполнение обязательств в срок представляется сомнительным.

4-й класс–это организации с неустойчивым финансовым состоянием. При взаимоотношениях с ними имеется определенный финансовый риск. У них неудовлетворительная структура капитала, а платежеспособность находится на нижней границе допустимых значений. Прибыль у таких организаций, как правило, отсутствует вовсе или очень незначительная, достаточная только для обязательных платежей в бюджет.

5-й класс–это организации с кризисным финансовым состоянием. Они неплатежеспособны и абсолютно неустойчивы с финансовой точки зрения. Эти предприятия убыточные.

Таблица 3 Оценка риска наступления банкротства по рейтинговой методике

| Показатели финансового состояния | Годы | |||

| коэффициент | балл | коэффициент | балл | |

| Коэффициент абсолютной ликвидности | 1,38 | 0,3 | ||

| Коэффициент быстрой ликвидности | 1,86 | 1,18 | ||

| Коэффициент текущей ликвидности | 3,2 | 1,78 | ||

| Доля оборотных средств в активах | 73,1 | 58,8 | ||

| Коэффициент обеспеченности собственными средствами | – 0,16 | – 0,3 | ||

| Коэффициент капитализации | 5,72 | 3,25 | ||

| Коэффициент автономии | 0,15 | 0,24 | ||

| Коэффициент финансовой устойчивости | 0,74 | 0,57 | ||

| Границы классов | 59/3 класс | 48/3 класс |

В зарубежных странах для оценки риска банкротства используют факторные модели Альтмана, Лиса, Таффлера, Тишоу и др.

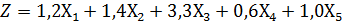

Впервые в 1968 году профессор Нью-Йоркского университета Альтман исследовал 22 финансовых коэффициента и выбрал из них 5 для включения в окончательную модель определения кредитоспособности субъектов хозяйствования.

|

где Х1 – собственный оборотный капитал / сумма активов;

Х2 – нераспределенная (реинвестированная) прибыль / сумма активов;

Х3 – прибыль до уплаты процентов / сумма активов;

Х4 – рыночная стоимость собственного капитала / заемный капитал;

Х5 – объем продаж (выручка) / сумма активов.

Если значение Z<1,81, то это признак высокой вероятности банкротства, тогда как значение Z >2,7 и более свидетельствует о малой его вероятности.

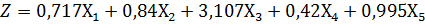

Позднее в 1983 году Альтман получил модифицированный вариант своей формулы для компаний, акции которых не котировались на бирже:

, ,

|

где Х4 – балансовая стоимость собственного капитала/заемный капитал.

Константа сравнения составляет 1,23. Если значение Z< 1,23, то это признак высокой вероятности банкротства. Если значение Z>1,23 и более свидетельствует о малой вероятности банкротства.

Данную модель могут использовать любые производственные предприятия.