В мировой практике существует два основных вида аренды: оперативная и финансовая - "operating lease" и "financial lease". Терминологически в англо-саксонском праве финансовая аренда, в широком смысле, трактуется как лизинговая сделка, при которой полная стоимость оборудования выплачивается в течение срока аренды. Таким образом, финансовая аренда, как правило, означает приобретение оборудования, т.е. является альтернативной формой финансирования. Напротив, "operating lease" или аренда, как правило, используется для приобретения права пользования средством в течение определенного периода времени без приобретения самого средства; следовательно, при аренде арендатор избегает большей части рисков, связанных с оборудованием.

Дифференциация видов лизинговых соглашений приведена в табл.4.

По объектам сделок лизинг подразделяется на лизинг движимого и недвижимого имущества. При лизинге недвижимости лизингодатель строит или покупает недвижимость по поручению арендатора и предоставляет ему право использования в коммерческих и производственных целях. Так же, как и в сделках с движимым имуществом, контракт заключается обычно на срок меньший или равный амортизационному периоду объекта; арендатор несет все риски, расходы и налоги во время действия контракта.

По сфере рынка выделяют три типа лизинга: внутренний, международный и транзитный. К сделкам международного лизинга относятся договоры, лизингодатель и лизингополучатель которых находятся в разных государствах. В данном случае не имеет значения местонахождение продавца имущества. Под местонахождением имеется в виду местонахождение юридического лица, но не его филиала или представительства, даже если оно зарегистрировано либо аккредитовано на территории другого государства.

Таблица 4

Классификация видов лизинга

| № п/п | Классификационные признаки | Виды лизинга |

| Форма организации сделки | Прямой Косвенный Возвратный Леверидж | |

| Объект | Лизинг движимого имущества Лизинг недвижимости | |

| Продолжительность сделки | Оперативный Возобновляемый Револьверный Финансовый Леверидж-лизинг Групповой | |

| Объем обслуживания | Чистый Полный Комплексный Генеральный | |

| Сфера рынка | Внутренний Международный Транзитный | |

| Условия амортизации | С полной амортизацией С неполной амортизацией | |

| Тип лизинговых платежей | Денежный Компенсационный Комбинированный | |

| Отношение к налоговым льготам | Фиктивный Действительный |

Источник табл.: «Эксперт РА» www.raexpert.ru

По объему обслуживания можно выделить договор чистого лизинга, полного, комплексного и генерального. При чистом лизинге дополнительные расходы по обслуживанию арендуемого имущества берет на себя лизингополучатель, а при полном лизинге лизингодатель может брать на себя техническое обслуживание, ремонт, страхование, подготовку персонала и другие расходы, связанные с использованием объекта сделки. Основное преимущество полного лизинга состоит в предоставлении широкого спектра услуг, оказываемых лизингодателем (возможно даже с привлечением производителя).

Комплексный лизинг предполагает, что кроме оплаты передаваемого имущества лизингодатель осуществляет дополнительные инвестиции, связанные с объектом лизинга и необходимые для организации процесса производства (закупка сырья, комплектующих, расходных материалов). В зарубежной практике применяется генеральный лизинг, в договоре которого предусматривается право дополнять заявку на имущество для передачи в лизинг без заключения новых договоров.

По форме организации выделяется прямой лизинг, когда изготовитель или владелец имущества выступает в качестве лица, сдающего его в аренду, и косвенный, при котором между поставщиком (производителем) и пользователем присутствует посредник – лизингодатель. В основе большинства сделок лежит процедура косвенного лизинга (рис.3).

| |||

|

|  | ||

Рис. 3. Схема косвенного лизинга

Источник рис.: Составлено лично автором

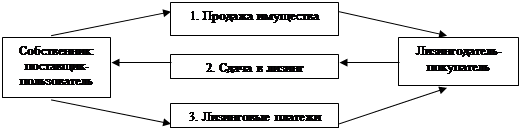

Возвратный лизинг (lease-back) заключается в продаже промышленным предприятием части его собственного имущества лизинговой компании с одновременным подписанием договора об его аренде (рис.4). В такой операции только два участника: арендатор имущества (бывший владелец) и лизинговая компания (новый владелец). Такая сделка дает возможность предприятию получить денежные средства за счет продажи средств производства, не прекращая их эксплуатацию, и использовать их для новых капитальных вложений. Рентабельность данной операции будет тем выше, чем доходы от новых инвестиций больше суммы арендных платежей.

Так как часто лизинговой компании не хватает собственных средств для осуществления лизинговых операций, она может привлекать другие лизинговые компании для участия в проекте. В этом случае основной лизингодатель оплачивает лишь часть стоимости имущества, а на остальную сумму привлекает другие компании. При этом собственником имущества становится основной лизингодатель.

Операции возвратного лизинга дают возможность предприятию временно высвобождать связанный капитал за счет продажи имущества и одновременно продолжать им фактически пользоваться, выравнивать баланс путем продажи имущества не по балансовой, а по часто опережающей рыночной стоимости.

|

Рис. 4. Схема возвратного лизинга

Источник рис.: Составлено лично автором

Оперативный (операционный) лизинг – вид лизинга, при котором объект передается лизингополучателю на срок, значительно меньший нормативного срока службы объекта. По окончании срока лизингового договора лизингополучатель может продлить его, возвратить объект лизинга лизингодателю или же приобрести его у лизингодателя. Таким образом, лизингодатель, приобретая объект по заявке будущего лизингополучателя, несет определенный риск, связанный с дальнейшим использованием объекта в случае его возврата. Лизингодателю не гарантирован возврат инвестированных средств.

Выделение оперативного лизинга в отдельный вид лизинга в условиях России оценивается неоднозначно. В гражданском законодательстве нет определения оперативного лизинга. В последней редакции Федерального закона «О финансовой аренде (лизинге)» от 29 января 2002 г. оперативный лизинг исключен как вид лизинга. Оперативный лизинг имеет большее сходство с простыми арендными отношениями и регулируется общими нормами ГК РФ об аренде, не относящимися к финансовой аренде (лизингу).

Револьверный лизинг – вид лизинга, при котором лизингополучателю предоставляется право по истечении определенного срока обменять имущество, полученное по лизингу, на другое, которое в соответствии с технологическими особенностями процесса производства последовательно необходимо ему.

Возобновляемый лизинг предполагает периодическую замену имущества по заявке лизингополучателя новыми, более совершенными образцами того же рода.

Финансовый лизинг – наиболее распространенный вид лизинга, предусматривающий сдачу в лизинг имущества на длительный срок, сопоставимый со сроком его амортизации.

К отличительным особенностям финансового лизинга можно отнести следующие:

· право выбора имущества и его продавца, как правило, принадлежит лизингополучателю;

· имущество приобретается с уведомлением продавца о цели его приобретения;

· риск случайной гибели, порчи, утраты лизингового имущества переходит к лизингополучателю после подписания акта (протокола) приемки-передачи;

· претензии по качеству, комплектности и т.д. в гарантийный срок лизингополучатель направляет непосредственно продавцу имущества;

· сервисное обслуживание и страхование объекта лизинга входят, как правило, в обязанности лизингополучателя, если иное не предусмотрено договором лизинга;

· продолжительность лизингового договора близка к нормативному сроку службы и окупаемости объекта лизинга;

· учет объекта лизинга осуществляется на балансе лизингодателя или на забалансовом счете 001 лизингополучателя по соглашению сторон.

Леверидж-лизинг – вид финансового лизинга, особенность которого состоит в объединении нескольких кредитных организаций для финансирования крупных лизинговых проектов. Как правило, лизингодателем привлекается долгосрочный заем у одного или нескольких кредиторов в размере 70-80 % от стоимости объекта лизинга.

При данном виде лизинга лизингодатель может и не нести полной ответственности за возврат ссуды, и лизингополучатель в таком случае погашает ссуду (или часть ссуды) напрямую кредиторам. Данный вид лизинга может встречаться под названиями: раздельный лизинг, кредитный лизинг.

Групповой лизинг предполагает объединение группы участников (акционеров) в корпорацию для инвестирования средств в лизинговые сделки. При этом они выбирают или назначают доверенное лицо – лизингодателя, который в дальнейшем совершает необходимые операции по лизинговым отношениям. Объем финансирования, в отличие от левередж-лизинга, может достигать и 100% от стоимости объекта лизинга.

Денежный лизингимеет место, когда все лизинговые платежи производятся в денежной форме.

Компенсационный лизинг предусматривает выплату лизинговых платежей в форме готовой продукции, произведенной на лизинговом оборудовании, или оказания встречных услуг.

Комбинированный лизингпозволяет совмещать элементы денежного и компенсационного лизинга, т.е. оплата обязательств лизингополучателем может осуществляться частично в денежной форме и в форме товаров и встречных услуг.

Фиктивный лизинг носит спекулятивный характер и рассчитан на использование налоговых и прочих льгот, действующих в стране, при этом по своей экономической сущности он не является лизинговой сделкой, а скорее всего представляет собой сделку купли-продажи имущества в рассрочку.

Действительный лизинг в правовом отношении соответствует действующему законодательству и экономическому содержанию лизинговой операции.

Проблема определения действительного соответствия сделки лизингу существует во многих странах. В условиях Российской Федерации не определены достаточно четко принципы отличия лизинговых сделок от замаскированных фиктивных операций, и тем не менее можно выделить следующие критерии определения действительного лизинга:

· в договоре лизинга должно быть зафиксировано инвестирование средств в объект лизинга;

· юридическим собственником в течение сделки остается лизингодатель, а экономическим – лизингополучатель;

· имеет место передача объекта лизинга лизингополучателю;

· объект лизинга используется только для предпринимательских целей;

· нормальный среднерыночный уровень прибыли лизингодателя;

· стоимость дополнительных услуг лизингополучателю включается в лизинговые платежи;

· лизингополучатель может выкупить имущество по окончании срока действия договора лизинга;

· имеет место наличие двух договоров: договора лизинга и договора купли-продажи.