Методика У. Бивера

Первая модель прогнозирования банкротства была предложена в 1966 году Бивером. Данная модель основывалась на расчете финансовых коэффициентов и давала относительно точный прогноз будущего статуса фирмы, модель Бивера вызвала множество критических замечаний, но в тоже время дала огромный толчок для развития исследований в этой области.

Известный финансовый аналитик Уильям Бивер предложил свою систему показателей для оценки финансового состояния предприятия с целью диагностики банкротства - пятифакторную систему, содержащую следующие индикаторы:

- рентабельность активов;

- удельный вес заёмных средств в пассивах;

- коэффициент текущей ликвидности;

- доля чистого оборотного капитала в активах;

- коэффициент Бивера (отношение суммы чистой прибыли и амортизации к заёмным средствам).

Весовые коэффициенты для индикаторов в модели У. Бивера не предусмотрены и итоговый коэффициент вероятности банкротства не рассчитывается. Полученные значения данных показателей сравниваются с их нормативными значениями для трёх состояний фирмы, рассчитанными У. Бивером для благополучных компаний, для компаний, обанкротившихся в течение года, и для фирм, ставших банкротами в течение пяти лет. Система показателей У. Бивера и их значения для диагностики банкротства представлены в таблице 2.1.1.

Таблица 2.1.1 – Система показателей У. Бивера для диагностики банкротства

Методика Э.Альтмана

Среди качественных методик уделяется наибольшее внимание рассмотрению трех моделей Э. Альтмана.

Первая модель – двухфакторная – отличается простотой и возможностью ее применения в условиях ограниченного объема информации о предприятии, что как раз и имеет место в нашей стране. Но данная модель не обеспечивает высокую точность прогнозирования банкротства, так как учитывает влияние на финансовое состояние предприятия коэффициента покрытия (характеризует ликвидность) и коэффициента финансовой зависимости (характеризует финансовую устойчивость) и не учитывает влияния других важных показателей (рентабельности, отдачи активов, деловой активности предприятия). В связи с этим велика ошибка прогноза. Кроме того, про весовые значения коэффициентов и постоянную величину, фигурирующую в данной модели, известно лишь то, что они найдены эмпирическим путем. Так, двухфакторная модель была разработана Э.Альтманом на основе анализа финансового состояния 19 предприятий США, пятифакторная модель банкротства была построена им на основе изучения данных 66 фирм, половина из которых обанкротилась в 1946-1965 гг., что также несет в себе ошибки экстраполяции процессов, актуальных для 40-60-х гг., на современную действительность. В связи с этим они не соответствуют современной специфике экономической ситуации и организации бизнеса в России, в том числе отличающейся системе бухгалтерского учета и налогового законодательства и т. д.

На основе анализа западной практики были выявлены весовые коэффициенты для каждого из этих факторов. Для США данная модель выглядит следующим образом:

Z=- 0, 3877-1, 0736*K1+0, 0579*K2, где

K1 – коэффициент покрытия;

K2 – коэффициент финансовой зависимости.

K1=текущие активы/текущие обязательства;

K2=заемные средства/общая величина пассивов.

По рассчитанным показателям определяется вероятность банкротства для исследуемого предприятия (таблица 2.1.1).

Таблица 2.1.1 – Определение степени вероятности банкротства по двухфакторной модели Альтмана

| Значение расчетного индекса Z для конкретного предприятия | Вероятность банкротства |

| Z<0 | Меньше 50% |

| Z=0 | 50% |

| Z>0 | Больше 50% |

Ошибка прогноза с помощью двухфакторной модели оценивается интервалом ΔZ=±0,65. Российские предприятия функционируют в других условиях, что не позволяет перенести механическое использование коэффициентов. Если бы имелась достаточно представительная информация о финансовом состоянии российских предприятий-банкротов, то можно было бы применить эту модель, но с другими числовыми значениями.

Применение данной модели для российских условий было исследовано в работах М.А. Федотовой, которая считает, что весовые коэффициенты следует скорректировать применительно к местным условиям и что точность прогноза двухфакторной модели увеличится, если добавить к ней третий показатель - рентабельность активов.

Однако, новые весовые коэффициенты для отечественных предприятий ввиду отсутствия статистических данных по организациям - банкротам в России не были определены.

Следующая модель Альтмана - пятифакторная - также не лишена недостатков в плане применимости в России, тем не менее, на ее основе в нашей стране разработана и используется на практике компьютерная модель прогнозирования вероятности банкротства. Здесь по-прежнему ничего не известно о базе расчета весовых значений коэффициентов.

Таким образом, индекс Альтмана представляет собой функцию от некоторых показателей, характеризующих экономический потенциал предприятия и результаты его работы за истекший период. В общем виде индекс кредитоспособности (Z) имеет вид:

Z = 3,3 • К1, + 1,0 • К2 + 0,6 • К3 + 1,4 • К4 + 1,2 • К5,

где показатели К1, К2, К3, К4, К5 рассчитываются по следующим алгоритмам:

К1 = Прибыль до выплаты процентов и налогов / Всего активов

К2 = Выручка от реализации / Всего активов

К3 = Собственный капитал (рыночная оценка) / Привлеченный капитал (балансовая оценка)

К4 = Нераспределенная прибыль / Всего активов

К5 = Чистый оборотный капитал (собственные оборотные средства) / Всего активов

Критическое значение индекса Z рассчитывалось Альтманом по данным статистической выборки изучаемой им совокупности предприятий и составило 2,675. Расчетное значение индекса кредитоспособности каждого предприятия сопоставляется с критической величиной, и определяется степень возможного банкротства.

Если расчетный индекс анализируемого предприятия больше критического (Z > 2,675), то оно имеет достаточно устойчивое финансовое положение, если ниже критического (Z < 2,675), вероятность банкротства существенна.

Степень вероятности банкротства на основании индекса Альтмана может быть детализирована в зависимости от его уровня (таблица 2.1.2).

Таблица 2.1.2 – Значения Z-показателя Э.Альтмана

| Значение Z | Вероятность банкротства |

| менее 1,8 | очень высокая |

| от 1,81 до 2,7 | высокая |

| от 2,71 до 2,99 | средняя |

| от 3,0 | низкая |

Значимость методики Альтмана определяется не столько приведенным в ней критериальным значением показателя Z, сколько собственно техникой оценивания. Применение критерия Z для российских компаний если и возможно, то с очень большими оговорками. Причин тому несколько. Во-первых, модель построена по данным американских компаний, вместе с тем очевидно, что любая страна имеет свою специфику организации бизнеса (об этом, кстати, свидетельствует и исследование британских ученых). Во-вторых, критерий Z построен в основном по данным 50-х годов; за истекшие годы экономическая ситуация изменилась во всем мире, поэтому совершенно не очевидно, что повторение анализа по методике Альтмана на более поздних данных оставило бы структурный состав модели без изменения. В-третьих, по сути, модель Альтмана может быть реализована лишь в отношении крупных компаний, котирующих свои акции на биржах. Именно для таких компаний можно получить объективную рыночную оценку собственного капитала.

Отсутствие в России статистических материалов по организациям-банкротам не позволяет скорректировать методику исчисления весовых коэффициентов и пороговых значений с учетом российских экономических условий. Кроме того, в настоящий момент в Российской Федерации отсутствует информация о рыночной стоимости акций большинства предприятий, да и в условиях неразвитости вторичного рынка российских, ценных бумаг у большинства организаций данный показатель теряет свой смысл.

Экономист Ю.В. Адамов предлагает заменить рыночную стоимость акций на сумму уставного и добавочного капитала, так как увеличение стоимости активов предприятия приводит либо к увеличению его уставного капитала (увеличение номинала или дополнительный выпуск акций), либо к росту добавочного капитала (повышение курсовой стоимости акций в силу роста их надежности). Однако, и такая коррекция не лишена недостатка, т. к. в этом случае не учитывается возможное колебание курса акций под влиянием внешних факторов и поведение инвесторов, которые могут расценить дополнительный выпуск акций как приближение их эмитента к банкротству и отказаться от их приобретении, снижая тем самым их рыночную стоимость.

Но многие экономисты также считают, что применение прочих коэффициентов в данной модели представляет большую проблему для российских предприятий. Таким образом, различия в специфике экономической ситуации и в организации бизнеса между Россией и развитыми рыночными экономиками оказывают влияние и на сам набор финансовых показателей, используемых в моделях зарубежных авторов.

Методика Таффлера

Британский ученый Таффлер (Taffler) предложил в 1977 г. четырехфакторную прогнозную модель, при разработке которой использовал следующий подход.

При использовании компьютерной техники на первой стадии вычисляются 80 отношений по данным обанкротившихся и платежеспособных компаний. Затем, используя статистический метод, известный как анализ многомерного дискриминанта, можно построить модель платежеспособности, определяя частные соотношения, которые наилучшим образом выделяют две группы компаний и их коэффициенты. Такой выборочный подсчет соотношений является типичным для определения некоторых ключевых измерений деятельности корпорации, таких, как прибыльность, соответствие оборотного капитала, финансовый риск и ликвидность. Объединяя эти показатели и сводя их соответствующим образом воедино, модель платежеспособности производит точную картину финансового состояния корпорации. Типичная модель для анализа компаний, акции которых котируются на биржах, принимает форму:

Z=0,53*X1+0,13*X2+0,18*X3+0,16*X4, где

X1 = прибыль до уплаты налога/текущие обязательства;

X2 = текущие активы/общая сумма обязательств;

X3 = текущие обязательства/общая сумма активов;

X4 = отсутствие интервала кредитования.

Если величина Z – счета больше 0,3, это говорит о том, что у фирмы неплохие долгосрочные перспективы, если меньше 0,2, то банкротство более чем вероятно.

Модель R – счета

Учеными Иркутской государственной экономической академии предложена своя четырехфакторная модель прогноза риска банкротства (модель R), которая имеет следующий вид:

K=8,38*K1+K2+0,054*K3+0,063*K4, где

K1 = оборотный капитал/актив;

K2 = чистая прибыль/собственный капитал;

K3 = выручка от реализации/актив;

K4 = чистая прибыль/интегральные затраты.

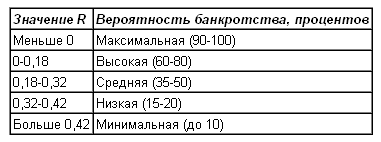

Вероятность банкротства предприятия в соответствии со значением модели R определяется следующим образом (таблица 2.4.1):

Таблица 2.4.1 – Оценка вероятности банкротства по модели Иркутской государственной академии

Методика Аргенти

Согласно данной методике, исследование начинается с предположений, что (а) идет процесс, ведущий к банкротству, (б) процесс этот для своего завершения требует нескольких лет и (в) процесс может быть разделен на три стадии.

Недостатки. Компании, скатывающиеся к банкротству, годами демонстрируют ряд недостатков, очевидных задолго до фактического банкротства.

Основным достоинством показателя Аргенти является то, что в нем впервые была предпринята попытка упорядочивания и систематизации показателей, по которым описаны в так называемых списках обанкротившиеся компании на Западе. Поскольку опыт применения этого метода в нашей стране еще не велик, сложно говорить как о его недостатках, так и о достоинствах.

Ошибки. Вследствие накопления этих недостатков компания может совершить ошибку, ведущую к банкротству (компании, не имеющие недостатков, не совершают ошибок, ведущих к банкротству).

Симптомы. Совершенные компанией ошибки начинают выявлять все известные симптомы приближающейся неплатежеспособности: ухудшение показателей (скрытое при помощи "творческих" расчетов), признаки недостатка денег. Эти симптомы проявляются в последние два или три года процесса, ведущего к банкротству, который часто растягивается на срок от пяти до десяти лет.

При расчете А-счета конкретной компании необходимо ставить либо количество баллов согласно Аргенти, либо 0 – промежуточные значения не допускаются. Каждому фактору каждой стадии присваивают определенное количество баллов и рассчитывают агрегированный показатель – А-счет (таблица 2.5.1).

Таблица 2.5.1 – Метод А-счета для предсказания банкротства.

| Недостатки | Ваш балл | Балл согласно Аргенти |

| Директор-автократ | ||

| Председатель совета директоров является также директором | ||

| Пассивность совета директоров | ||

| Внутренние противоречия в совете директоров (из-за различия в знаниях и навыках) | ||

| Слабый финансовый директор | ||

| Недостаток профессиональных менеджеров среднего и нижнего звена (вне совета директоров) | ||

| Недостатки системы учета: Отсутствие бюджетного контроля | ||

| Отсутствие прогноза денежных потоков | ||

| Отсутствие системы управленческого учета затрат | ||

| Вялая реакция на изменения (появление новых продуктов, технологий, рынков, методов организации труда и т.д.) | ||

| Максимально возможная сумма баллов | ||

| “Проходной балл” | ||

| Если сумма больше 10, недостатки в управлении могут привести к серьезным ошибкам | ||

| Ошибки | ||

| Слишком высокая доля заемного капитала | ||

| Недостаток оборотных средств из-за слишком быстрого роста бизнеса | ||

| Наличие крупного проекта (провал такого проекта подвергает фирму серьезной опасности) | ||

| Максимально возможная сумма баллов | ||

| “Проходной балл” | ||

| Если сумма баллов на этой стадии больше или равна 25, компания подвергается определенному риску | ||

| Симптомы | ||

| Ухудшение финансовых показателей | ||

| Использование “творческого бухучета” | ||

| Нефинансовые признаки неблагополучия (ухудшение качества, падение “боевого духа” сотрудников, снижение доли рынка) | ||

| Окончательные симптомы кризиса (судебные иски, скандалы, отставки) | ||

| Максимально возможная сумма баллов | ||

| Максимально возможный А-счет | ||

| “Проходной балл” | ||

| Большинство успешных компаний | 5-18 | |

| Компании, испытывающие серьезные затруднения | 35-70 |

Методика Д. Дюрана

Многие отечественные и зарубежные экономисты рекомендуют использовать третий метод диагностики вероятности банкротства — интегральную оценку финансовой устойчивости на основе скорингового анализа. Методика кредитного скоринга впервые была предложена американским экономистом Д. Дюраном в начале 40-х гг. Сущность этой методики - классификация предприятий по степени риска исходя из фактического уровня показателей финансовой устойчивости и рейтинга каждого показателя, выраженного в баллах на основе экспертных оценок.

Простая скоринговая модель с тремя балансовыми показателями представлена в таблице 2.6.1.

Таблица 2.6.1 – Группировка предприятий на классы по уровню платежеспособности

| Показатель | Границы классов согласно критериям | ||||

| 1-й класс | 2-й класс | 3-й класс | 4-й класс | 5-й класс | |

| Коэффициент текущей ликвидности | 2,0 и выше (30 баллов) | 1,98-1,7 (29,9-20 баллов) | 1,69-1,4 (19,9-10 баллов) | 1,39-1,1 (9,9-1 балл) | 1 и ниже (0 баллов) |

| Коэффициент финансовой независимости | 0,7 и выше (20 баллов) | 0,69-0,45 (19,9-10 баллов) | 0,44-0,3 (9,9-5 баллов) | 0,29-0,2 (5-1 балл) | Менее 0,2 (0 баллов) |

| Рентабельность совокупного капитала, % | 30 и выше (50 баллов) | 29,9-20 (49,9-35 баллов) | 19,9-10 (34,9-20 баллов) | 9,9-1 (19,9-5 баллов) | Менее 1 (0 баллов) |

| Границы классов | 100 баллов и выше | 99-65 баллов | 64-35 баллов | 34-6 баллов | 0 баллов |

Первый класс - предприятия с хорошим запасом финансовой устойчивости, позволяющим быть уверенным в возврате заемных средств;

Второй класс - предприятия, демонстрирующие некоторую степень риска по задолженности, но еще не рассматривающиеся как рискованные;

Третий класс - проблемные предприятия;

Четвертый класс - предприятия с высоким риском банкротства даже после принятия мер по финансовому оздоровлению (Кредиторы рискуют потерять свои средства и проценты);

Пятый класс - предприятия высочайшего риска, практически несостоятельные.

После проведения анализа финансового состояния организации, определения класса предприятия по уровню платежеспособности обобщаются и уточняются выводы, дается общая оценка финансового состояния организации, его изменение за анализируемый период. Констатируется финансовое состояние, изменение структуры активов и пассивов организации, зависимость от заемного капитала, финансовый результат деятельности, рентабельность и инвестиционная политика.