ЗАДАНИЕ

на курсовую работу студента

Иванова Ивана Ивановича

Группа ЭУ-ХХХ

1 Дисциплина «Финансовый менеджмент»

2 Тема работы «Финансовый анализ ПАО «Вымпелком»»

3 Срок сдачи студентом законченной работы Для заочников время зимней сессии

4 Перечень вопросов, подлежащих разработке

В теоретической части:

– финансовый план как составная часть бизнес-плана; (из списка вопросов, данных преподавателем для группы)

– методики, инструменты, критерии оценки финансового состояния предприятия.

(Для всех студентов этот пункт одинаков, но каждый студент пишет свой подход к вопросу)

В практической части:

– анализ финансового состояния ПАО «Вымпелком»;

– рекомендации по улучшению финансового состояния предприятия.

5 Календарный план

| Наименование разделов курсовой работы | Срок выполнения разделов работы | Отметка о выполнении руководителя |

| Оглавление, введение | ||

| Глава 1 Параграф 1, 2 | ||

| Глава 2 Параграф 1,2 | ||

| Заключение | ||

| Защита |

Руководитель работы_____________________________/Тишин П.Я./

Студент___________________________________/Иванов И.И./

РЕФЕРАТ

Иванов И.И. Финансовый анализ

ПАО «Вымпелком».

– Челябинск: ЮУрГУ, ЭУ-ХХХ, 2017.

– 50 стр., 12 ил.,

4 табл., библиографический список – 12 наим., 3 прил.

Объектом исследования является финансово-хозяйственная деятельность

ПАО «Вымпелком».

Целью настоящей работы является разработка рекомендаций по улучшению финансового состояния ПАО «Вымпелком» на основе проведенного финансового анализа деятельности ПАО «Вымпелком».

В работе рассмотрены следующие вопросы:

– рассмотрен финансовый план как составная часть бизнес-плана;

– рассмотрены теоретические аспекты проведения финансового анализа предприятия;

– оценено финансовое состояние ПАО «Вымпелком»;

– разработаны рекомендации по улучшению финансового состояния

ПАО «Вымпелком» и оценена их эффективность с построением прогнозного отчета о финансовых результатах и прогнозного баланса.

Источником информации послужили бухгалтерская и финансовая отчетность ПАО «Вымпелком».

ОГЛАВЛЕНИЕ

| ВВЕДЕНИЕ ……………………………………………………………………. | |||

| ТЕОРЕТИЧЕСКАЯ ЧАСТЬ ………………………………………………. | |||

| 1.1 | Финансовый план как составная часть бизнес-плана………………. | ||

| 1.2 | Методики, инструменты, критерии оценки финансового состояния предприятия……………………………………………... | ||

| ПРАКТИЧЕСКАЯ ЧАСТЬ…………………………………………….…. | |||

| 2.1 | Анализ финансового состояния ПАО «Вымпелком» ……………. | ||

| 2.2 | Построение прогнозного баланса и экономическая оценка реализации предлагаемых мероприятий …………………………… | ||

| ЗАКЛЮЧЕНИЕ ………………………………………………………………... | |||

| БИБЛИОГРАФИЧЕСКИЙ СПИСОК ………………………………………... | |||

| ПРИЛОЖЕНИЕ А «Бухгалтерский баланс ПАО «Вымпелком» на 31.12.2014, 31.12.2015, 31.12.2016 годы»…………………………………. | |||

| ПРИЛОЖЕНИЕ Б «Отчёт о финансовых результатах ПАО «Вымпелком» за 2014, 2015, 2016 годы»……………………………………………………. | |||

| ПРИЛОЖЕНИЕ В (могут быть любые материалы, не вошедшие в основной текст работы)………………. |

ВВЕДЕНИЕ

Актуальность изучения вопросов финансового анализа обусловлена тем, что результаты данного метода исследования дают необходимую информацию о состоянии предприятия (объекта анализа) и служат основой для принятия соответствующих управленческих решений.

Исходя из актуальности определены объект исследования – ПАО «Вымпелком» и его финансово – хозяйственная деятельность, предмет исследования – финансовое состояние предприятия и пути его улучшения.

Актуальность, объект и предмет работы обусловили цель настоящей курсовой работы и задачи по ее достижению.

Цель работы – проведение финансового анализа деятельности ПАО «Вымпелком» с целью разработки рекомендаций по улучшению его финансовых показателей.

Задачи работы:

– рассмотреть финансовый план как составную часть бизнес-плана;

– рассмотреть теоретические аспекты финансового анализа предприятия;

– оценить финансовое состояние ПАО «Вымпелком»;

– разработать рекомендации по улучшению финансового состояния

ПАО «Вымпелком» и оценить их влияние на прогнозное финансовое состояние предприятия с построением прогнозного отчета о финансовых результатах и прогнозного баланса.

Теоретическими вопросами послужили труды российских и зарубежных авторов, таких как ДБ……, В.В….., В.В.…., В.Е.….., Е.С. ….., К.Н….…, ОГ…., [1,2,3,4….]и других. Источниками информации послужила бухгалтерская финансовая отчетность объекта исследования. При выполнении настоящей курсовой работы использовались методы: монографический, структурного анализа, группировки, сравнения, табличный, графический… и другие.

1 ТЕОРЕТИЧЕСКАЯ ЧАСТЬ

1.1 Финансовый план как составная часть бизнес-плана

Бизнес-план – основной документ, разрабатываемый предприятием и представляемый инвестору(кредитору) по реальному инвестиционному проекту или проекту санации данного предприятия при угрозе его банкротства; программа деятельности предприятия, план конкретных мер по достижению конкретных целей его деятельности, включающий оценку ожидаемых расходов и доходов. Разрабатывается на основе маркетинговых исследований.[11]

Финансовый план – обобщающий финансовый документ, отражающий прогноз поступления и расходования денежных средств на текущий (до 1 года) и долгосрочный (свыше 1 года) периоды.

Процессом разработки системы финансовых планов и нормативных показателей в целях обеспечения предприятия и его развития необходимыми финансовыми ресурсами и повышению эффективности ее деятельности называется финансовое планирование.

Финансовое планирование является неотъемлемой частью любого бизнес-планирования, так как при разработке любого проекта, первым вопросом, который необходимо решить руководству предприятия, является вопрос обеспечения предприятия финансовыми ресурсами, необходимыми для достижения поставленной цели и осуществления проекта. Именно финансовое планирование является составной частью внутрифирменного планирования и помогает решать такие проблемы, как:

– обеспечение финансовыми ресурсами финансово-хозяйственной деятельности организации;

– увеличение прибыли, повышение показателей рентабельности;

– обеспечение баланса между планируемыми расходами и доходами предприятия;

– решение проблем взаимодействия с контрагентами и другими субъектами экономики (банки, государственные органы, предприятия и др.);

– обеспечение контроляза финансовым состоянием и платежеспособностью предприятия.

Главной целью финансового планирования является определение возможных объемов финансовых ресурсов, капитала и резервов на основе планирования финансовых показателей и целесообразных направлений их расходования в плановом периоде, что опять же является составной частью любого бизнес-проекта [1,2,4].

Таким образом, можно заключить, что финансовый план является неотъемлемой составной частью любого бизнес-проекта, решающей жизненно-важные для предприятия вопросы и оказывающей непосредственное влияние на процесс принятия управленческих решений при разработке любого проекта.

И т.д. все что опубликовано в научной и учебной источниках

1.2 Методика и критерии оценки финансового состояния предприятия

Методом научного исследования, применяемым для обработки информации о финансово-хозяйственной деятельности предприятия, с целью оценки его основных финансовых параметров, является финансовый анализ.

Основными направлениями финансового анализа являются:

1) Анализ имущественного потенциала;

Включает в себя анализ структуры и динамики изменений активов (имущества) и пассивов (источников) предприятия. Помимо этого, проводится общий анализ деятельности предприятия, путем составления горизонтального и вертикального анализов бухгалтерского баланса.

Горизонтальный анализ проводится для того, чтобы выявить относительные и абсолютные изменения величин в различных статьях баланса за определенный период времени и дать им оценку. При вертикальном анализе основное внимание уделяется относительным показателям, а именно, отношениям отдельных статей баланса к итогу.

2) Анализ финансового потенциала;

В этом направлении анализируются показатели ликвидности, платежеспособности и финансовой устойчивости предприятия.

Ликвидность – это способность активов предприятия быстро обращаться в деньги.

Платежеспособность – это способность предприятия отвечать по своим обязательствам в полном объеме и в установленный срок.

Финансовая устойчивость – это способность предприятия функционировать и развиваться, сохранять баланс активов и пассивов в условиях изменяющейся внешней среды.

В рамках анализа высчитываются определенные коэффициенты, значения которых потом сравниваются с рекомендуемыми.

Коэффициенты ликвидности и платежеспособности (основные):

а) коэффициент абсолютной ликвидности (рекомендуемое значение: 0,2 – 0,5), высчитывается по формуле:

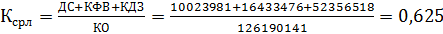

, (1)

, (1)

где  –коэффициент абсолютной ликвидности;

–коэффициент абсолютной ликвидности;

ДС – денежные средства;

КФВ – краткосрочные финансовые вложения;

КО – краткосрочные обязательства.

Коэффициент характеризует способность предприятия выполнять свои краткосрочные (текущие) обязательства за счет наиболее ликвидных активов, т.е. показывает, какая часть краткосрочных обязательств может быть погашена в ближайшее время. Является наиболее жестким критерием ликвидности организации.

б) коэффициент срочной ликвидности (рекомендуемое значение: 0,7 – 1,0), высчитывается по формуле:

, (2)

, (2)

где  – коэффициент срочной ликвидности;

– коэффициент срочной ликвидности;

ДС – денежные средства;

КФВ – краткосрочные финансовые вложения;

КДЗ – краткосрочная дебиторская задолженность;

КО – краткосрочные обязательства.

Коэффициент показывает прогнозируемую платежную способность предприятия при условии своевременного выполнения дебиторами своих обязательств. Высокое значение данного коэффициента говорит о низком уровне финансовых рисков и инвестиционной привлекательности предприятия.

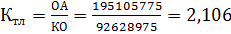

в) коэффициент текущей ликвидности (рекомендуемое значение: 2– 3,5),высчитывается по формуле:

, (3)

, (3)

где  –коэффициент текущей ликвидности;

–коэффициент текущей ликвидности;

ОА – оборотные активы;

КО – краткосрочные обязательства.

Коэффициент показывает, какую часть краткосрочных обязательств может погасить предприятие, если мобилизует все оборотные средства. Если значение данного коэффициента меньше рекомендуемого, это свидетельствует о проблемах со сбытом продукции, плохой организацией и т.д. И Так.Далее.

В этом пункте теоретической главы должны быть описаны методики, инструменты и показатели (абсолютные и относительные) финансового состояния предприятия.

Вторая глава должна начинаться с новой страницы, с учетом заполненности предыдущей более чем наполовину!!!!

2 ОЦЕНКА ФИНАНСОВОГО СОСТОЯНИЯ ПАО «ВЫМПЕЛКОМ»

2.1 Анализ финансового состояния ПАО «Вымпелком»

Для проведения финансового анализа ПАО «Вымпелком» будут использованы следующие направления финансового анализа:

1) Анализ имущественного потенциала (горизонтальный и вертикальный анализы баланса, анализ структуры и динамики активов и пассивов);

2) Анализ финансового потенциала (анализ ликвидности, платежеспособности и финансовой устойчивости);

3) Анализ финансовых результатов (анализ финансовых результатов, показателей рентабельности и деловой активности).

В рамках первого направления мы составляем сравнительный анализ бухгалтерского баланса и отчета о финансовых результатах, включающий в себя горизонтальный и вертикальный анализы. Данные проведенного анализа представлены в приложении Б. В дополнение к этому, в целях анализа изменений в структуре и динамике активов и пассивов были построены круговые диаграммы для каждого отчетного года. Данные диаграммы приведены на рисунках 1,2,3,4,5,6.

Рисунок 1 – Структура активов ПАО «Вымпелком» на 31 декабря 2013 г., в процентах

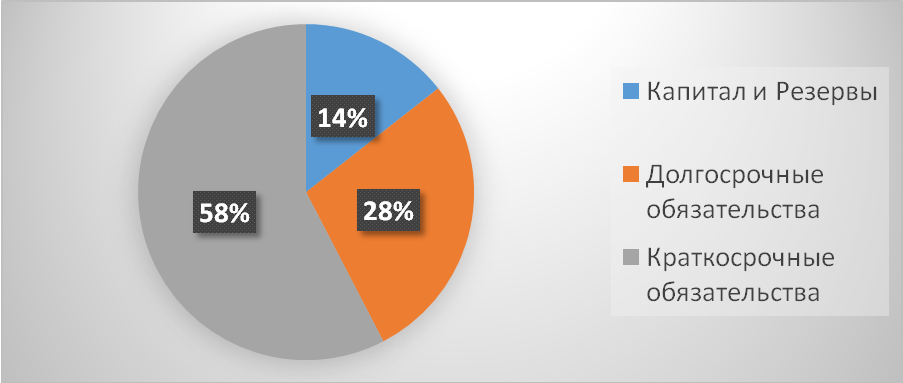

Рисунок 2 – Структура пассивов ПАО «Вымпелком» на 31 декабря 2013 г., в процентах

По данным диаграмм, изображенных на рисунках 1 и 2, можно сказать, что доля внеоборотных средств в структуре активов предприятия превышает долю оборотных средств на 20 %. Пассивы предприятия на 85 % состоят из заемных средств.

Рисунок 3 – Структура активов ПАО «Вымпелком» на 31 декабря 2014 г., в процентах

Рисунок 4 – Структура пассивов ПАО «Вымпелком» на 31 декабря 2014 г., в процентах

По данным диаграмм, изображенных на рисунках 3 и 4, можно сказать, что доля внеоборотных средств возросла по сравнению с 2013 годом на 27 % и составила 87%. Доля собственного капитала в структуре пассивов также снизилась на 1 %.

Рисунок 5 – Структура активов ПАО «Вымпелком» на 31 декабря 2015 г., в процентах

Рисунок 6 – Структура пассивов ПАО «Вымпелком» на 31 декабря 2015 г., в процентах

По данным диаграмм, изображенных на рисунках 5 и 6, можно сказать, что доля внеоборотных активов сократилась на 42 % по сравнению с 2014 годом и теперь меньше доли оборотных средств на 10%. В структуре пассивов выросла доля краткосрочных обязательств, доля которых теперь превышает долю долгосрочных обязательств на 30 %. Дополнительные данные представлены на рисунках 7 и 8.

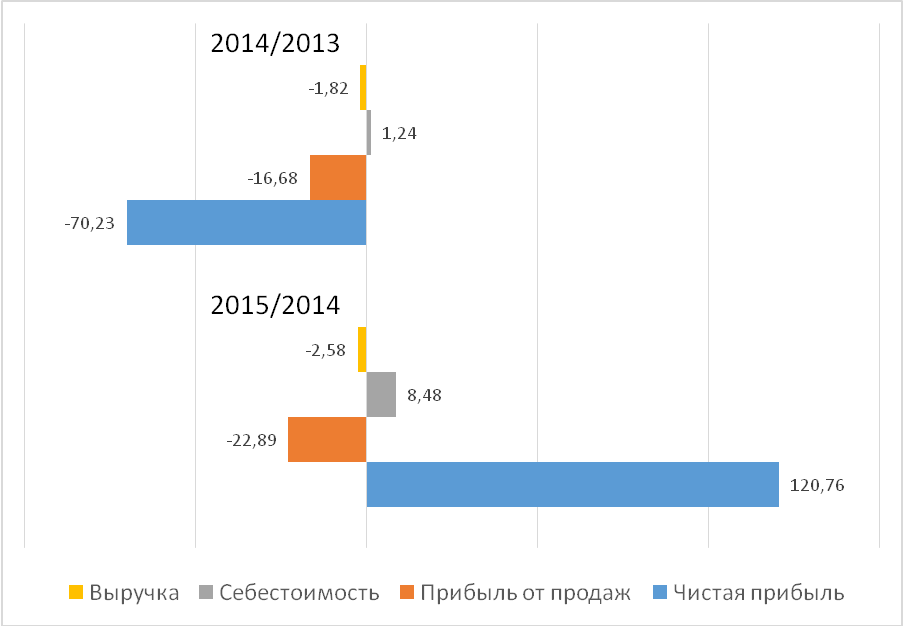

Рисунок 7 – Темпы прироста показателей бухгалтерского баланса, в процентах

Рисунок 8 – Темпы прироста основных показателей отчета о финансовых результатах, в процентах

В дополнение к проведенному анализу бухгалтерского баланса и отчета о финансовых результатах проведем подсчеты показателей, характеризующих финансово-хозяйственную деятельность предприятия, в рамках последних двух направлений анализа.

Расчет показателей ПАО «Вымпелком» за 2013 год.

;

;

;

;

;

;

;[8]

;[8]

;

;

;

;

;

;

;

;

;

;

;[8]

;[8]

;[8]

;[8]

;[8]

;[8]

; [8]

; [8]

;[8]

;[8]

.

.

Расчет показателей ПАО «Вымпелком» за 2014 год.

;

;

;

;

;

;

;

;

;

;

;

;

;

;

;

;

;

;

;

;

;

;

;

;

;

;

;

;

;

;

.

.

Расчет показателей ПАО «Вымпелком» за 2015 год.

;

;

;

;

;

;

;

;

;

;

;

;

;

;

;

;

;

;

;

;

;

;

;

;

;

;

;

;

;

;

.

.

Для удобства данные по показателям приведены в таблице 1.

Таблица 1 – Финансовые показатели ПАО «Вымпелком»

В долях единицы

| Показатель | Рекомендуемое значение | |||

| 1,506 | 0,182 | 0,21 | 0,2 – 0,5 |

| 1,875 | 0,483 | 0,625 | 0,7 – 1 |

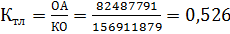

| 2,106 | 0,526 | 0,695 | 2 – 3,5 |

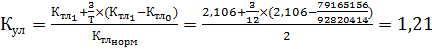

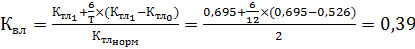

| – | (0,132) | 0,39 | больше 1 |

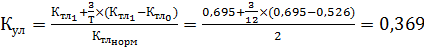

| 1,21 | 0,066 | 0,369 | больше 1 |

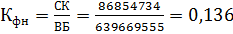

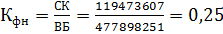

| 0,146 | 0,136 | 0,25 | 0,4 – 0,6 |

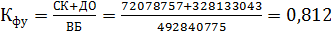

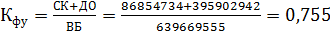

| 0,812 | 0,755 | 0,736 | больше 0,6 |

| 5,838 | 6,365 | 5,944 | меньше 1,5 |

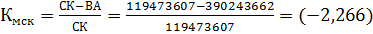

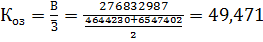

| (3,131) | (5,451) | (2,266) | 0,2 – 0,5 |

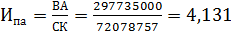

| 4,31 | 6,415 | 3,266 | – |

| 0,574 | 0,502 | 0,495 | – |

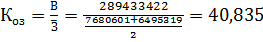

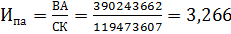

| 40,835 | 46,114 | 49,471 | – |

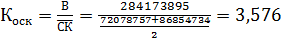

| 2,812 | 3,576 | 2,683 | – |

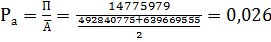

| 0,099 | 0,026 | 0,058 | – |

| 0,482 | 0,186 | 0,316 | – |

| 0,171 | 0,052 | 0,118 | – |

Неудовлетворительные значения данных показателей могут обуславливаются следующими факторами:

1) Резкий рост внеоборотных активов предприятия в 2014 году, вызванный большими объемами долгосрочных финансовых вложений;

2) Значительная доля внеоборотных средств в активах предприятия, что может быть вызвано спецификой отрасли;

И т.д.

И т.д.

Компании мешает ее размер долга, помимо предпринимаемых мер (попытки агрессивной продажи, не принесшей результатов; вложения в потенциально прибыльные проекты, сделка с «3 Italia»), с 2014 года компания сократила размеры выплачиваемых дивидендов. В 2016 году ситуация должна стабилизироваться, но пока результатов нет [5,6,8].

2.2 Построение прогнозного баланса и экономическая оценка реализации

предлагаемых мероприятий

Отдел маркетинга с отделом реализации и бухгалтерией предполагает, что в следующем году выручка предприятия увеличится на 5%, при увеличении себестоимости на 3%. При этом будут уменьшены управленческие расходы на 5%, а доходы от участия в других организациях вырастут на 10%, что соответствует темпам прироста за аналогичный период в 2015 г. Проценты к уплате также будут уменьшены на 10%, как и в прошлом году.

В целях оценки реализации предлагаемых мероприятий составляем прогнозный отчет о финансовых результатах и прогнозный баланс.

Построенные прогнозный отчет о финансовых результатах и прогнозный бухгалтерский баланс представлены в таблицах 2 и 3.

Таблица 2 – Прогнозный отчет о финансовых результатах ПАО «Вымпелком»

| В тысячах рублей |

| Название показателя | Прогнозный год | Абсолютное отклонение | Темп прироста | |

| Выручка | 276 832 987 | 290 674 636 | 13 841 649,4 | 0,05 |

| Себестоимость продаж | (142 363 430) | (146 634 333) | 4 270 903 | 0,03 |

| Валовая прибыль (убыток) | 134 469 557 | 144 040 303 | 9 570 746 | |

| Управленческие расходы | (85 734 987) | (81 448 238) | -4 286 749 | -0,05 |

| И.т.д. | ||||

Таблица 3 – Прогнозный бухгалтерский баланс ПАО «Вымпелком»

| В тысячах рублей |

| Название показателя | Прогнозный год | Абсолютное отклонение | Темп прироста | |

| АКТИВ | ||||

| I. Внеоборотные активы | ||||

| Нематериальные активы | 461 837 | 461 837 | ||

| Основные средства | 173 611 759 | 173 611 759 | ||

| Доходные вложения в материальные ценности | ||||

| Финансовые вложения | 187 866 227 | 187 866 227 | ||

| Отложенные налоговые активы | 3 535 510 | 3 535 510 | ||

| Прочие внеоборотные активы | 24 767 734 | 24 767 734 | ||

| Итог по разделу I | 390 243 662 | 390 243 662 | ||

| II. Оборотные активы | ||||

| И т.д. |

И т.д.

| Окончание таблицы 3 |

Для удобства сравнения рассчитанные показатели 2015 года и прогнозного года приведены в таблице 4.

Таблица 4 – Сравнение отчетных и прогнозных показателей ПАО «Вымпелком»

В долях единицы

| Показатель | Прогнозный год | Отклонение | |

| 0,21 | 0,261 | 0,051 |

| 0,625 | 0,779 | 0,154 |

| 0,695 | 0,87 | 0,175 |

| 0,39 | 0,521 | 0,131 |

| 0,369 | 0,478 | 0,109 |

| И Т.Д. | |||

Изменения в структуре и динамике активов и пассивов, а также динамика основных показателей бухгалтерского баланса и отчета о финансовых результатах представлены на рисунках 9,10,11 и 12.

Рисунок 9 – Структура активов ПАО «Вымпелком» на 31 декабря прогнозного года, в процентах

Рисунок 10 – Структура пассивов ПАО «Вымпелком» на 31 декабря прогнозного года, в процентах

Исходя из расчетных данных, а также показателей прогнозного баланса, отчета о финансовых результатах, динамики структуры активов и пассивов можно сделать вывод о том, что предложенные изменения экономически целесообразны, то есть:

1) Произошли значительные изменения в структуре пассивов, приведшие к увеличению доли собственного капитала с 14% до 31%, уменьшению доли краткосрочных обязательств с 58% до 21% и увеличению доли долгосрочных обязательств с 28% до 48%. Данные изменения можно характеризовать как позитивные, так как увеличение доли собственных средств в структуре источников предприятия говорит о повышении его финансовой независимости ( вырос с 0,25 до 0,306), а рост долгосрочных обязательств при одновременном уменьшении краткосрочных обязательств обеспечивает рост финансовой устойчивости предприятия (

вырос с 0,25 до 0,306), а рост долгосрочных обязательств при одновременном уменьшении краткосрочных обязательств обеспечивает рост финансовой устойчивости предприятия ( вырос с 0,736 до 0,788);

вырос с 0,736 до 0,788);

2) Произошел рост прибыли от продаж и значительный рост чистой прибыли. Именно эти средства были направлены на погашение части краткосрочных и долгосрочных обязательств, а также на увеличение собственного капитала;

3) Изменения, описанные в пунктах 1 и 2 привели к улучшению следующих показателей:  ,

,  ,

,  ,

,  ,

,  ,

,  ,

,  ,

,  ,

,  ,

,  ,

,  ,

,  ,

,  ,

,  , что говорит о положительной динамике изменений;

, что говорит о положительной динамике изменений;

4) Негативные изменения произошли только с показателем  , что обусловлено значительным ростом собственного капитала.

, что обусловлено значительным ростом собственного капитала.

ЗАКЛЮЧЕНИЕ

Актуальность изучения вопросов финансового анализа нашла свое подтверждение в ходе настоящего исследования.

По результатам решения первой задачи выявлено, что главной целью финансового анализа является оценка финансовых параметров предприятия. Основными направлениями финансового анализа являются: анализ имущественного потенциала, анализ финансового потенциала, анализ финансовых результатов, анализ движения денежных средств и анализ вероятности банкротства.

В ходе решения второй задачи установлено, что в настоящий момент предприятие ПАО «Вымпелком» переживает экономические трудности. Несмотря на незначительные положительные изменения в динамике показателей за последний год, многие финансовые параметры не соответствуют рекомендуемым значениям.

Разработанные рекомендации позволили решить третью задачу настоящей курсовой работы.

Исходя из данных построенного прогнозного баланса, произошли положительные изменения в структуре пассивов предприятия, а также были улучшены значения большинства показателей рентабельности, платежеспособности и финансовой устойчивости.

Задачи поставленной работы решены, цель достигнута.

БИБЛИОГРАФИЧЕСКИЙ СПИСОК

1. Бочаров, В.В. Современный финансовый менеджмент: Учебник /В.В. Бочаров. – СПб.: Питер, 2006.– 320 c.

2. Бочаров, В.В. Финансовый анализ: Учебник /В.В. Бочаров – СПб: Питер, 2006. – 420 c.

3. Финансовый менеджмент: теория и практика: Учебник / Под ред. E. С. Стояновой. — 5-е изд., перераб. и доп.— M.: Изд-во «Перспектива», 2003. – 656 с.

4. Хруцкий, В.Е. Внутрифирменное бюджетирование: Настольная книга по постановке финансового планирования/В.Е. Хруцкий, Т.В. Сизова, В.В. Гамаюнов. – М.: МФПУ Синергия, 2006. – 392 с. – (Серия «Финансы и статистика»)

Электронные ресурсы

5. «Билайн» за год потерял почти миллион абонентов и 2% выручки. –https://www.rbc.ru/technology_and_media/03/11/2016/581ae2949a7947a0b59a4329(дата обращения: 11.11.2016)

6. VimpelCom закрыл сделку по созданию крупнейшего оператора в Италии. – https://www.rbc.ru/technology_and_media/07/11/2016/5820382f9a79476ff08b690a(дата обращения: 11.11.2016)

7. Анализ вероятности банкротства предприятия. – https://www.studfiles.ru/pre view/6012331/page:6/(дата обращения: 16.11.2016)

8. Вымпелком. Годовые отчеты 2012. – https://chelyabinsk.beeline.ru/about/about-beeline/disclosure/annual-reports/(дата обращения: 19.11.2016)

9. Вымпелком. Финансовая отчетность. – https://stocks.investfunds.ru/issuers/131/ fin_accounting/?period%5B%5D=2015-12-31&period%5B%5D=2014-12-31&period%5B%5D=2013-12-31(дата обращения: 11.11.2016)

10. Прогнозный бухгалтерский баланс. –https://www.studfiles.ru/preview/596481/(дата обращения: 11.11.2016)

11. Словарь терминов. –https://pandia.ru/text/77/206/80658.php(дата обращения: 05.11.2016)

12. Финансовый анализ и финансовое планирование в системе финансового менеджмента. – https://www.e-biblio.ru/book/bib/06_management/FM/book/ 364.1.2.html (дата обращения: 09.11.2016)

ПРИЛОЖЕНИЯ

Приложение А

Таблица А – «Бухгалтерский баланс ПАО «Вымпелком» на 31.12.2013, 31.12.2014, 31.12.2015»

| Название показателя | Код показателя | 12мес. 2015 | 12мес. 2014 | 12мес. 2013 | |

| АКТИВ | |||||

| I. Внеоборотные активы | |||||

| Нематериальные активы | 461 837 |

| 407 588 | ||

| Результаты исследований и разработок | |||||

| И т.д. | |||||

| Итог по разделу I | 390 243 662 | 557 181 764 | 297 735 000 | ||

| II. Оборотные активы | |||||

| Запасы | 6 547 402 | 4 644 230 | 7 680 601 | ||

| И т.д. | 343 008 | 368 026 | 281 762 | ||

| Дебиторская задолженность | 52 356 518 | 47 269 736 | 34 124 494 | ||

| Финансовые вложения | 16 433 476 | 10 217 088 | 139 503 103 | ||

| Денежные средства | 10 023 981 | 18 295 890 | 11 711 328 | ||

| Прочие оборотные активы | 1 950 204 | 1 692 821 | 1 804 487 | ||

| Итог по разделу II | 87 654 589 | 82 487 791 | 195 105 775 | ||

| 477 898 251 | 639 669 555 | 492 840 775 | ||

| ПАССИВ | |||||

| III. Капиталы и резервы | |||||

| Уставной капитал (складочный капитал, уставной капитал, вклады товарищей) | |||||

| Собственные акции выкупленные у акционеров | |||||

| Переоценка внеоборотных активов | 560 683 | 575 904 | 579 112 | ||

| Добавочный капитал (без переоценки) | 18 428 864 | 18 428 864 | 18 428 864 | ||

| Резервный капитал | |||||

| Нераспределённая прибыль (непокрытый убыток) | 100 483 728 | 67 849 634 | 53 070 449 | ||

| Итог по разделу III | 119 473 607 | 86 854 734 | 72 078 757 | ||

| IV. Долгосрочные обязательства | |||||

| Заемные средства | 212 994 400 | 376 917 845 | 312 565 167 | ||

| Отложенные налоговые обязательства | 15 438 863 | 13 925 521 | 11 847 494 | ||

| Резервы под условные обязательства | 2 658 233 | 4 605 234 | 3 720 382 | ||

| Прочие обязательства | 1 143 007 | 454 342 | |||

| Итог по разделу IV | 232 234 503 | 395 902 942 | 328 133 043 | ||

| V. Краткосрочные обязательства | |||||

| Заемные средства | 77 180 040 | 110 451 088 | 33 225 551 | ||

| Кредиторская задолженность | 44 823 195 | 43 250 477 | 43 633 597 | ||

| Доходы будущих периодов | 64 626 | 1 206 042 | 100 814 | ||

| Резервы предстоящих расходов | 4 122 280 | 2 004 272 | 575 672 | ||

| Прочие обязательства | 15 093 341 | ||||

| Итог по разделу V | 126 190 141 | 156 911 879 | 92 628 975 | ||

| БАЛАНС | 477 898 251 | 639 669 555 | 492 840 775 |

| Окончание таблицы А |

| В тысячах рублей |

| Название показателя | Код показателя | 12мес. 2015 | 12мес. 2014 | 12мес. 2013 |

| Выручка | 276 832 987 | 284 173 895 | 289 433 422 | |

| Себестоимость продаж | -142 363 430 | -131 233 494 | -130 923 196 | |

| Валовая прибыль (убыток) | 134 469 557 | 152 940 401 | 158 510 226 | |

| Коммерческие расходы | ||||

| Управленческие расходы | -85 734 987 | -89 741 725 | -82 661 603 | |

| Прибыль (убыток) от продаж | 48 734 570 | 63 198 676 | 75 848 623 | |

| Доходы от участия в других организациях | 20 999 568 | 2 442 | 2 968 | |

| Проценты к получению | 5 914 551 | 13 582 426 | 12 734 073 | |

Проценты к <

Поиск по сайту©2015-2025 poisk-ru.ru

Все права принадлежать их авторам. Данный сайт не претендует на авторства, а предоставляет бесплатное использование. Дата создания страницы: 2017-12-12 Нарушение авторских прав и Нарушение персональных данных |

Поиск по сайту: Читайте также: Деталирование сборочного чертежа Когда производственнику особенно важно наличие гибких производственных мощностей? Собственные движения и пространственные скорости звезд |