| Показатели актива баланса | Код строки | Значение, тыс. руб. | Показатели пассива баланса | КОД | Значение, тыс. руб. | Платежный излишек (недостаток), тыс. руб. | ||||||

| 2007 г. | 2008г. | 2009 г. | 2007 г. | 2008 г. | 2009 г. | 2007 г. | 2008 г. | 2009 г. | ||||

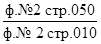

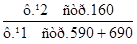

| Наиболее ликвидные активы, А1 | Стр.(250+ стр.260) | 9 883 | 20 893 | 3 011 | Наиболее срочные обязательства, П1 | Стр.620 | 219 476 | 199 544 | 799 949 | -209 593 | -178 651 | -796 938 |

| Быстро реализуемые активы, А2 | Стр.240 | 290 681 | 418 380 | 418 592 | Краткосрочные пассивы, П2 | Стр.610 | 719 242 | 748 730 | 757 195 | -428 561 | -330 350 | -338 603 |

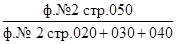

| Медленно реализуемые активы, А3 | Стр.(210+ 220+230) | 649 787 | 430 780 | 664 096 | Долгосрочные пассивы, П3 | Стр.590 | 450 514 | 248 167 | 65 229 | 199 273 | 182 613 | 598 867 |

| Трудно реализуемые активы, А4 | Стр. 190 | 1 116 576 | 1 095 744 | 1 259 589 | Постоянные пассивы,П4 | Стр.490 | 677 695 | 769 356 | 722 915 | 438 881 | 326 388 | 536 674 |

| Баланс | Стр. 300 | 2 066 927 | 1 965 797 | 2 345 288 | Баланс | Стр.700 | 2 066 927 | 1 965 797 | 2 345 288 |

Проведя анализ ликвидности баланса за три последних года можно сделать вывод, что баланс предприятия неликвиден, в результате недостаточности наиболее ликвидных активов, которых не хватает для покрытия наиболее срочных обязательств: платежный недостаток составил 209 593 тыс. руб. в 2007 году, 178 651 тыс. руб. в 2008 году и в 2009 году он увеличился до 796 938 тыс. руб. Так же имеется недостаток быстрореализуемых активов, значит, краткосрочные обязательства не могут быть погашены за счет этих активов.

Сопоставление ликвидных средств и обязательств позволяет определить текущую ликвидность, которая свидетельствует о платежеспособности (+) или неплатежеспособности (-) предприятия на ближайший к рассматриваемому моменту промежуток времени: ТЛ = (А1 + А2) – (П1+П2).

Рассмотрим показатель текущей ликвидности за 2009 год: ТЛ = (3011 + 418 592) – (799 949 + 757 195) = - 1 135 539 тыс. руб. Показатель текущей ликвидности свидетельствует о неплатежеспособности предприятия на данный период.

.

3.5 Динамика коэффициентов ликвидности

| Показатель | Норма тивное значение | 2007 г. | 2008г. | 2009г. | Отклонение | Темпы роста, % | ||

| 2008 от 2007 | 2009 от 2008 | 2008 к 2007 | 2009 к 2008 | |||||

| Абсолютной ликвидности | 0,2 до 0,4 | 0,010 | 0,022 | 0,001 | 0,012 | -0,021 | 4,5 | |

| Быстрой ликвидности | 0,8 до 1,0 | 0,32 | 0,46 | 0,27 | 0,14 | -0,19 | 143,7 | 58,6 |

| Текущей ликвидности или коэффициент покрытия | 1 до 2 | 1,01 | 0,92 | 0,70 | -0,09 | -0,22 | 75,8 |

Данные свидетельствуют о низком уровне ликвидности составляющих элементов оборотных активов. Они значительно ниже установленных нормативных значений по всем показателям за три последних года: коэффициент абсолютной ликвидности, коэффициент быстрой ликвидности, коэффициент текущей ликвидности.

Коэффициенты ликвидности характеризуются с низкими платежными возможностями предприятия даже при условии своевременных расчетов с дебиторами и продажи, в случае необходимости, материальных оборотных средств.

4. Анализ финансовой устойчивости предприятия

Финансовое состояние предприятия и его устойчивость зависит от того, каким имуществом распологает предприятие, в какие активы вложен капитал и какой доход он приносит.

Анализ финансовой устойчивости проводится для выявления платежеспособности предприятия. Исходя из того, что долгосрочные кредиты и заемные средства направляют преимущественно на приобретение основных средств и капитальные вложения для выполнения условия платежеспособности предприятия необходимо ограничить запасы и затраты величиной собственных средств, с привлечением в случае необходимости краткосрочных заемных средств.

Наиболее обобщающим абсолютным показателем финансовой устойчивости является соответствие либо несоответствие (излишек или недостаток) источников средств, для формирования запасов и затрат, то есть разницы между величиной источников средств и величиной запасов и затрат.

При этом имеется в виду обеспеченность источниками собственных и заемных средств, за исключением кредиторской задолженности и прочих пассивов.

В соответствии с этим выделяют следующие типы финансовой устойчивости:

- абсолютная устойчивость финансового состояния – собственные оборотные средства обеспечивают запасы и затраты;

- нормальное устойчивое финансовое состояние – запасы и затраты обеспечиваются собственными оборотными средствами и долгосрочными заемными источниками;

- неустойчивое финансовое состояние – запасы и затраты обеспечиваются за счет собственных оборотных средств, долгосрочных заемных источников и краткосрочных кредитов и займов, т.е. за счет всех основных источников формирования запасов и затрат;

- кризисное финансовое состояние – запасы и затраты не обеспечиваются источниками их формирования, предприятие находится на грани банкротства.

Финансовое состояние предприятия, его устойчивость во многом зависят от оптимальности структуры источников капитала (состояние собственных заемных средств) и от оптимальности структуры активов предприятия и в первую очередь от состояния основного и оборотного капитала.

Текущие активы образуются за счет собственного капитала и краткосрочных заемных средств.

Недостаток собственного оборотного капитала приводит к увеличению переменной и уменьшению постоянной части текущих активов, что также свидетельствует об усилении финансовой зависимости предприятия и неустойчивости его положения.

Анализ финансовой устойчивости предприятия

| Показатели | Усл. обозн. | КОД | 2007 год | 2008год | 2009 год | Изменения +,- | |

| 2008-2007 | 2009-2008 | ||||||

| 1.Источники собственных средств (Капитал и резервы) | ИСС | 677 695 | 769 356 | 722 915 | 91 661 | -46 441 | |

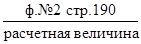

| 2. Внеоборотные активы | ВОА | 1 116 576 | 1 095 744 | 1 259 589 | -20 832 | 163 845 | |

| 3. Наличие собственных оборотных средств (стр. 1- стр.2) | СОС | -438 881 | -326 388 | -536 674 | 112 493 | -210 286 | |

| 4. Долгосрочные заемные средства | ДКЗ | 450 514 | 248 167 | 65 229 | -202 347 | -182 938 | |

| 5.Наличие собственных и долгосрочных заемных оборотных средств (стр. 3 + стр. 4) | СДИ | - | 11 633 | -78 221 | -471 445 | -89 854 | -393 224 |

| 6.Краткосрочные заемные средства | ККЗ | 938 718 | 948 274 | 1 557 144 | 9 556 | 608 870 | |

| 7.Общая величина источников формирования запасов (стр.5 + стр.6) | ОИЗ | 950 351 | 870 053 | 1 085 699 | -80 298 | 215 646 | |

| 8. Общая величина запасов | З | 628 676 | 423 262 | 642 254 | -205 414 | 218 992 | |

| 9.Излишек (+) или недостаток (-) собственных оборотных средств (стр.3 – стр.8) | СОС | - | -1 067 557 | -749 650 | -1 178 928 | 317 907 | -429 278 |

| 10.Излишек (+) или недостаток (-) собственных и долгосрочных заемных оборотных средств (стр.5-стр.8) | СДИ | - | -617 043 | -501 483 | -1 113 699 | 115 560 | -612 216 |

| 11.Излишек(+) или недостаток (-) общей величины источников формирования запасов (собственные, долгосрочные и краткосрочные заемные источники) (стр.7-стр.8) | ОИЗ | - | 321 675 | 446 791 | 443 445 | 125 116 | -3 346 |

| 12. Тип финансовой ситуации | - | Неустойчивое | Неустойчивое | Неустойчивое |

На предприятии финансовое состояние на начало и конец анализируемого периода является неустойчивым, так как в ходе анализа установлен недостаток собственных оборотных средств, который возник в результате недостатка собственного капитала.

Привлечение долгосрочных заемных средств не покрыли общую величину запасов, в результате чего образовался недостаток общей величины источников формирования запасов.

Обеспеченность предприятия основными источниками формирования запасов (ОИЗ) имеет положительную динамику, однако для формирования материально - производственных запасов и пополнения оборотных средств сохраняется необходимость в использовании кредитных ресурсов.

Устойчивость финансового состояния в рыночных условиях наряду с абсолютными величинами характеризуется системой финансовых коэффициентов.Они рассчитываются в виде соотношений абсолютных показателей актива и пассива баланса.

Коэффициент автономии (или финансовой независимости) – определяет степень независимости предприятия от внешних источников финансирования и характеризует долю собственных средств в формировании активов предприятия. Чем выше значение этого коэффициента, тем предприятие более устойчиво, стабильно и независимо от внешних кредиторов предприятия. Ориентировочное нижнее значение коэффициента автономии равно 0,5 и по мере приближения значения этого коэффициента к 1, уменьшается риск невыполнения предприятием своих долговых обязательств. Дело в том, что в предприятие с высокой долей собственного капитала инвесторы вкладывают средства более охотно, поскольку оно с большей вероятностью может погасить долги за счет собственных средств.

Коэффициент финансовой устойчивости (или долгосрочной финансовой независимости коэффициент) — характеризует удельный вес собственных и долгосрочных заемных средств в стоимости активов предприятия, т.е. показывает степень финансовой стабильности предприятия. Этот коэффициент можно применять для расчета в качестве дополнения и развития показателя автономии (финансовой независимости), путем прибавления к собственному капиталу средств долгосрочного кредитования, которые, по сути, являются долгосрочными обязательствами. Располагая этими средствами и своевременно выплачивая проценты по кредиту, организация условно рассматривает их в этом периоде в качестве собственного капитала, который при исчислении коэффициента финансовой устойчивости присоединяется к общему объему собственного капитала.

Коэффициент финансовой зависимости – характеризует степень зависимости предприятия от внешних займов. В отличие от коэффициента автономии, нижний предел значений которого не должен быть ниже 0,5, коэффициент зависимости не должен превышать этого значения.

Коэффициент финансирования – по величине данного показателя определяют за счет использования привлеченных или собственных средств происходит финансирование деятельности данного предприятия.

Коэффициент инвестирования – показывает, в какой степени внеоборотные активы покрыты собственными источниками. Значение данного показателя не должно быть меньше 1.

Коэффициент постоянного актива – характеризует величину, обратную коэффициенту инвестирования и показывает долю собственного капитала в стоимости внеоборотных активов.

Коэффициент маневренности – показывает, какая часть собственного капитала вложения в наиболее мобильную часть активов – оборотный капитал, иначе говоря, какая часть собственного капитала используется для финансирования текущей деятельности, а какая капитализирована. Чем больше значение рассматриваемого коэффициента, тем более маневренно предприятие с точки зрения возможности переориентирования при изменении рыночной конъюнктуры.

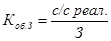

Коэффициент обеспеченности оборотных активов собственными средствами (КОСС) – показывает степень обеспеченности предприятия собственным капиталом, согласно нормативного значения данного показателя предприятие (организация) хотя бы на 10% должно пополнять оборотные активы за счет собственных средств, а остальные 90% за счет заемных средств.

Коэффициент соотношения мобильных и иммобилизованных средств – показывает соотношение оборотных и внеоборотных активов.

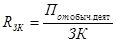

Коэффициент финансового левериджа или коэффициент финансового риска— отношение заемного капитала к собственному.

Финансовый леверидж – это потенциальная возможность влиять на прибыль и рентабельность предприятия путем изменения объема и структуры долгосрочных пассивов. С категорией финансового левериджа связано понятие финансового риска;

Финансовый риск – это риск, связанный с возможным недостатком средств для выплаты процентов по долгосрочным ссудам и займам.

Возрастание финансового левериджа сопровождается повышением степени рискованности бизнеса анализируемого предприятия.

Устойчивое финансовое состояние достигается при достаточности собственного капитала, хорошем качестве активов, достаточном уровне рентабельности с учетом операционного и финансового риска, достаточности ликвидности, стабильных доходах и широких возможностях привлечения заемных средств.

Финансовое состояние предприятия, его устойчивость во многом зависят от оптимальности структуры источников капитала и от оптимальности структуры активов предприятия и в первую очередь от соотношения основных и оборотных средств, а также от уравновешенности активов и пассивов предприятия по функциональному признаку

5. Оценка деловой активности и рентабельности предприятия

Деловую активность предприятия характеризуют показатели оборачиваемости предприятия. Показатели оборачиваемости имеют большое значение для оценки финансового положения предприятия, поскольку скорость оборота средств, т.е. скорость превращения их в денежную форму, оказывает непосредственное влияние на платежеспособность предприятия. Кроме того, увеличение скорости оборота средств отражает при прочих равных условиях повышение производственно-технического потенциала предприятия.

Коэффициенты оборачиваемости характеризуют скорость оборота тех или иных показателей в год, т.е. сколько необходимо совершить оборотов, для превращения вложенных средств в деньги. Данные коэффициенты могут быть выражены в днях, для этого обратную величину коэффициента оборачиваемости умножаем на 360 дней, данная величина покажет необходимое количество дней для превращения средств в деньги.

Анализ динамики прибыльности и рентабельности показывает, чем больше предприятие реализует рентабельной продукции, тем больше получит прибыли, тем лучше его финансовое состояние.

Задачами анализа финансовых результатов деятельности предприятия являются: оценка деловой активности и рентабельности предприятия. Коэффициенты рентабельности показывают, насколько прибыльна деятельность предприятия, и исчисляются отношением полученной прибыли к используемым источникам средств

Анализ системы показателей финансовых результатов включает в себя не только абсолютные, но и относительные показатели эффективности хозяйствования. К ним относятся показатели рентабельности. Чем выше уровень рентабельности, тем выше эффективность хозяйствования предприятия как самостоятельных производителей.

Показатели рентабельности используются для оценки результатов деятельности предприятия, его структурных подразделений, в ценообразовании, инвестиционной политике, выборе вариантов при формировании ассортимента продукции.

В процессе анализа рентабельности дается оценка выполнения принятых параметров, изучается динамика показателей, факторы изменения их уровня, осуществляется сравнительный многовариантный анализ, определяются резервы роста рентабельности. Последовательность анализа определяется его целью.Целесообразен уровень рентабельности не только в целом по предприятию, но и по его структурным подразделениям, по видам деятельности.

Показатели деловой активности дают представление о том, насколько эффективно руководство предприятия будет использовать активы, которые находятся в их распоряжении.

.

Расчет коэффициентов оборачиваемости и рентабельности

| Статьи запасов | Формула расчета | Порядок расчета | Значение | Отклонение (+-) | |||

| 2007 год | 2008год | 2009 год | 2008 от 2007 | 2009 от 2008 | |||

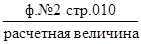

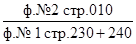

| Рентабельность продаж |  *100% *100%

|

| 5,76 | 0,17 | 5,76 | - 5,59 | |

| Рентабельность затрат на продукцию |  *100% *100%

|

| 6,44 | 0,19 | 6,44 | - 6,26 | |

| Рентабельность чистых активов |  *100% *100%

|

| 11,9 | 11,9 | -11,9 | ||

| Рентабельность активов |  *100% *100%

|

| 10,2 | 10,2 | -10,2 | ||

| Рентабельность собственного капитала |  *100% *100%

|

| 11,9 | 11,9 | -11,9 | ||

| Рентабельность заемного капитала |  *100% *100%

|

| 16,7 | 16,7 | -16,7 | ||

| Коэффициент оборачиваемости активов |

|

| 2,35 | 2,59 | 1,95 | 0,24 | -0,64 |

| Коэффициент оборачиваемости оборотных активов |

|

| 5,11 | 5,85 | 4,23 | 0,74 | -1,62 |

| Коэффициент оборачиваемости чистых активов |

|

| 7,16 | 6,61 | 6,35 | -0,55 | -0,29 |

| Коэффициент оборачиваемости заемного капитала |

|

| 3,49 | 4,25 | 2,83 | 0,76 | -1,42 |

| Коэффициент оборачиваемости собственного капитала |

|

| 7,16 | 6,61 | 6,35 | 7,16 | 6,61 |

| Коэффициент оборачиваемости кредиторской задолженности |

|

| 22,13 | 25,52 | 5,74 | 3,39 | -19,78 |

| Коэффициент оборачиваемости дебиторской задолженности |

|

| 16,71 | 12,17 | 10,97 | -4,54 | -1,2 |

| Коэффициент оборачиваемости запасов |

|

| 7,72 | 10,76 | 6,25 | 3,04 | -4,51 |

Показатель рентабельности продаж в 2007 году равен 0 это говорит о том, что предприятие не получает прибыль на рубль реализованной продукции. В 2008 году рентабельность составила 5,76 а в 2009 году наблюдается резкое уменьшение этого коэффициента до 0,17, что вызвано снижением прибыли от реализации продукции, которая возникла в результате больших управленческих расходов и снижением выручки, которое, в свою очередь свидетельствует о снижении спроса на продукцию предприятия.

Показатель рентабельности затрат на продукцию в 2007 году характеризует неокупаемость затрат в связи с убытком от реализации продукции. В 2008 году этот показатель составляет 6,44 % прибыли на 1 рубль вложенных затрат. В 2009 году этот показатель снизился и составил 0,19 % в связи с тем, что прибыль от реализации так же снизилась.

Показатель рентабельности чистых активов обеспечил окупаемость вложенных в предприятие средств только в 2008 году, а в 2007 и в 2009 гг. этот показатель равен 0.

Показатель рентабельности всех активов характеризует эффективное использование всего капитала предприятия в 2008 году и составляет 10,2 % прибыли на 1 рубль всех активов и соответственно неэффективное в 2007 и 2009гг.

Показатели рентабельности собственного и заемного капитала так же характеризует эффективное использование собственного и заемного капитала предприятия в 2008 году и соответственно неэффективное в 2007 и 2009гг. Показатель рентабельности собственного капитала и показал, что на рубль собственных средств предприятия приходится 11,9 % прибыли в 2008 году. Рентабельность заемного капитала показал, что на 1 рубль заемных средств приходится 16,7 % прибыли в 2008 году.

Коэффициент оборачиваемости активов, показывает, сколько оборотов совершили активы за год, увеличился с 2,35 в 2007 году до 2,59 в 2008 году, что говорит об ускорении кругооборота средств предприятия и снизился до 1,95 в 2009 году.

Коэффициент оборачиваемости чистых активов показывает, скорость оборота реального собственного капитала, т.е. величину реализованной продукции на 1 рубль собственных средств.

Коэффициент оборачиваемости оборотных средств, который показывает скорость оборота материальных и денежных ресурсов, так же увеличилась с 5, 11 в 2007 году до 5, 85 в 2008 году, это означает рост объема продаж на каждый вложенный рубль оборотных средств, и снизилась в 2009 году до 4, 23 оборота. При этом длительность одного оборота в днях составила 70, 61,5 и 85 дней соответственно.

Коэффициент оборачиваемости собственного капитала показывает скорость оборота собственного капитала или активность денежных средств. В данном случае рентабельность собственного капитала не обеспечивает его окупаемость в 2007 и 2009 гг., то данный коэффициент оборачиваемости означает бездействие части собственных средств, т.е.свидетельствует о нерациональности их структуры. При снижении рентабельности собственного капитала необходимо увеличение его оборачиваемости.

Коэффициент оборачиваемости заёмного капитала, показывает, что заемный капитал эффективно использовался в течение анализируемого периода.

Коэффициент оборачиваемости дебиторской задолженности показал, что скорость возврата дебиторской задолженности, превращение ее в денежные средства, начала снижаться в 2008 и 2009 гг.Чем ниже скорость обращения, тем медленнее идут расчеты с дебиторами, тем выше риск не погашения дебиторской задолженности.

Коэффициент оборачиваемости кредиторской задолженности показал, что скорость возврата долгов предприятия значительно снизилась в 2009 году, чем больше период погашения, тем больше недоверия возникает со стороны кредиторов к предприятию.

Коэффициент оборачиваемости запасов, показывает, сколько потребуется дней, для превращения сырья в готовую продукцию для продажи, т.е. в денежные средства. Период оборота в днях составила 46,6 дней в 2007 году, 33,4 дня в 2007 году, 57,6 дней в 2009 году.

Анализ деловой активности и рентабельности свидетельствует об общем снижении рентабельности и деловой активности предприятия.

Заключение.

Результаты анализа показали, что общая картина финансово-хозяйственной деятельности предприятия неблагоприятная. Основными причинами тому явились недостаток собственных средств (в том числе вследствие полученного по итогам 2008 года непокрытого убытка) и наращивание обязательств, предприятия.

Выявлено, что собственный капитал уменьшился, а заемный капитал увеличился. Это отрицательно сказывается на деятельности предприятия. Структура баланса предприятия неудовлетворительна, финансовое состояние является неустойчивым. Не поддерживается платежеспособность и рентабельность, а также оптимальная структура активов и пассивов баланса предприятия.

Совместный анализ финансовых показателей деятельности предприятия за 2007, 2008, 2009 годы свидетельствует о неудовлетворительном финансовом положении ОАО «КЗХ «Бирюса» за анализируемый период.

Анализ активов предприятия показал, что в структуре внеоборотных активов большую часть занимают основные средства, сумма которых увеличилась к концу 2009 года. В структуре оборотных активов большую долю занимают запасы (60%) а так же дебиторская задолженность (40%). Рост запасов ухудшает структуру активов предприятия, рост дебиторской задолженности так же негативно отражается на оборачиваемости капитала и приводит к дефициту денежных средств. В свою очередь в структуре запасов преобладают сырье и материалы (47%) и готовая продукция для продажи (44,5%). Остатки готовой продукции увеличились в 2009 году, что приводит к замораживанию оборотного капитала и отсутствию денежной наличности, и, как следствие, к потребности в кредитах, росту кредиторской задолженности и неплатежеспособности.

В структуре пассивов предприятия большую долю занимает заемный капитал (70%), который увеличился в 2009 году и собственный капитал (30%), который уменьшился в 2009 году. Заемный капитал увеличился в связи с ростом кредиторской задолженности, которая в 2009 году выросла до 96%.

Структура капитала предприятия далека от оптимальной, что сказалось на показателях финансовой устойчивости. Финансовое состояние предприятия неустойчивое в силу следующих причин:

- недостаток собственных средств;

- неудовлетворительная структура оборотных активов;

- заемный капитал значительно превышает собственный;

- не ликвидность баланса;

- нерентабельность

Анализ ликвидности баланса показал, что предприятию недостаточно средств для покрытия наиболее срочных обязательств. А так же недостаток быстрореализуемых активов, т.е. краткосрочные обязательства не могут быть погашены за счет этих активов. Коэффициенты ликвидности свидетельствуют о низком уровне ликвидности оборотных активов, а это значит, что у предприятия низкие платежные возможности даже при условии своевременных расчетов с дебиторами и продажи материальных оборотных средств.

Анализ финансовых результатов показал, предприятие нерентабельно в 2007 и 2009, темп роста себестоимости опережает темп роста выручки в 2009 году.

Однако есть и положительные тенденции – хотя показатели рентабельности низки, но улучшились показатели деловой активности, это свидетельствует о более рациональном и эффективном управлении средствами в 2008 году, по сравнению с предыдущим. Для улучшения финансового состояния ОАО КЗХ "БИРЮСА» необходимо увеличение собственных средств, одним из основных источников которых является прибыль. Увеличение прибыли, возможно за счёт нескольких факторов. При этом наиболее реальным и значимым является снижение себестоимости.

Список литературы.

1. Анализ и диагностика финансово-хозяйственной деятельности предприятия. Табурчак П.П., Викуленко А.Е., Овчинникова Л.А. и др.: Учеб. пособие для вузов/ Под ред. П.П. Табурчака, В.М. Тумина и М.С. Сапрыкина. – Ростов н/Д: Феникс, 2002. – 352 с.

2. Анализ и диагностика финансово-хозяйственной деятельности предприятия. Учебное пособие. Колмыков В.А., Сангадиев З.Г., Сычева Е.М., Карачёва Г.А. Красноярск. СибГАУ. 2006.

3. Сайт завода ОАО «КЗХ «Бирюса»// www.biryusa.ru.

.4.Документы бухгалтерского отдела ОАО «КЗХ «Бирюса»

5.Документы планово – экономического отдела.