Типы денежных систем

|

Металлические Неметаллические

|  |  | |||

Монометаллические Биметаллические Система неразменных денег

Монометаллические Биметаллические Система неразменных денег

Ø

Золотомонетный стандарт

Золотомонетный стандарт

Ø  Золотослитковый стандарт

Золотослитковый стандарт

Ø  Золотодевизный стандарт

Золотодевизный стандарт

Денежная система исторически представлена тремя основными типами:

· биметаллическая;

· монометаллическая;

· неметаллическая (бумажноденежная) система, при которой золото окончательно вытеснено из обращения неразменными банкнотами, чеками, казначейскими билетами.

Биметаллизм и монометаллизм характеризуют разновидности металлического денежного обращения.

Биметаллизм — тип денежной системы, при которой роль платежно-расчетного инструмента официально закрепляется за монетами из двух металлов (как правило, это серебро и золото).

При биметаллизме устанавливается монетный паритет, т.е. порядок сосуществования монет из разного металла.

Различают два основных вида паритета:

– равный, или параллельный, когда государство не вмешивается в порядок соотнесения монет, отдавая этот вопрос на откуп рынку. Цена монет из одного металла, выраженная монетами из другого металла, устанавливается стихийно, исходя из сложившегося паритета цен на сам металл.

– подчиненный, когда курс монет из одного металла к монетам из другого металла официально закреплен. Так, за серебром закреплялась роль разменной монеты.

Основным недостатком биметаллической денежной системы является нестабильность и противоречивость денежного обращения: в данной системе используется два стандартных носителя, конкурирующих между собой.

Монометаллизим — тип денежной системы, при котором денежное обращение построено на одном металле (как привило, на золоте).

|

|

Во второй половине XIX в. все европейские страны переходят на золотой монометаллический стандарт.

Различают несколько типов золотого стандарта:

– золотомонетный стандарт: в денежном обращении присутствуют как золотые монеты, так и банкноты (или иные денежные носители, являющиеся знаками золота), при этом происходит свободный обмен золотых монет на прочие инструменты обращения;

– золотослитковый стандарт: более сложная система денежного обращения, при которой банкноты или прочие знаки стоимости размениваются на золото в определенной пропорции (как правило, в размере стандартного банковского слитка). Стандарт действовал в 20-х гг. XX в.;

– золотодевизный стандарт: н аиболее высокая точка развития золотого стандарта. Золотой девиз представляет собой такое обеспечение национальной валюты, при котором она обменивается на иностранные валюты, разменные на золото. При этом размена национальной валюты на золото внутри страны не происходит. Такой порядок позволял ряду развитых стран валютно-финансовыми средствами подчинять себе экономики более слабых государств.

Период золотого монометаллизма закончился во времена Великой депрессии 30-х гг. XX в.

В этот период начал складываться новый тип денежных отношений, построенных на системе неразменных денег.

Система неразменных денег — это тип денежной системы, при которой денежные носители не имеют непосредственной связи с металлами.

Денежная система, основанная на эмиссии неразменных денежных знаков, предполагает высокий уровень доверия населения к этим деньгам. Доверие является залогом стабильности денежного обращения, полноты выполнения национальными платежными средствами всех своих функций

|

|

В современном мире неразменные денежные знаки чаще всего предстают в виде обращающихся кредитных обязательств. В такой денежной системе предполагается обязательное разграничение функций эмиссии денег в обращение:

– наличные денежные знаки выпускаются центральным банком;

– безналичные орудия обращения — корпоративным сектором экономики.

Другая особенность оборота кредитных обязательств — тесная связь налично-денежного и безналичного денежного оборотов:

14. Денежная система России

Основные элементы денежной системы России:

1. Национальная денежная единица: официальная законная денежная единица, обращающаяся на территории РФ в настоящее время — рубль, и его сотая часть — копейка.

2. Виды денег в обращении: сегодня в денежном обращении России присутствуют банковские билеты или банкноты, а также разменная монета. Такая структура денежной системы сложилась в начале 90-х гг. XX в., когда из обращения были выведены казначейские билеты.

3. Национальная эмиссионная система России за всю длительную историю своего развития не претерпела существенного изменения в главном вопросе — субъекте, обеспечивающем эмиссию денег на территории государства.

В отличие от многих стран мира налично-денежная эмиссия в России всегда находилась в монопольном ведении царя или государства. Первоначально это выражалось в исключительном праве государя на чеканку полноценных монет, а затем — в монополизации государством эмиссии кредитных и бумажных денег.

|

|

Монопольное право Центрального банка Российской Федерации на эмиссию денег в обращение закреплено в настоящее время в Федеральном законе «О Центральном банке Российской Федерации (Банке России)» (ст. 4)

Драгоценные металлы плюс средства и ценные бумаги в иностранной валюте, размещенные у нерезидентов образуют совокупность золотовалютных резервов государства (к началу 2006 г. они составляли 92,9%).

4. Национальный аппарат, осуществляющий поддержку и регулирование денежного обращения: монополия ЦБ РФ охватывает сегодня весь спектр вопросов, связанных как с эмиссией денег, так и с организацией их обращения на территории России.

Требованиям Банка России в области регулирования налично-денежного обращения обязаны подчиняться коммерческие банки и все юридические лица, осуществляющие хозяйственную деятельность на территории РФ.

– Положение ЦБ РФ «Порядок ведения кассовых операций в Российской Федерации»

– «Положение об организации безналичных расчетов на территории РФ»

15. Денежный оборот и его структура

Денежный оборот - это непрерывное движение денег в качестве орудия расчета и платежа как в наличной, так и в безналичной формах.

Денежный оборот рассчитывается как сумма налично-денежных и безналичных расчетов, производимых в национальной экономике.

Схема денежного оборота внутри экономической системы

Эллипсами обозначены банковские учреждения и специальные финансово-кредитные институты, в прямоугольниках — небанковские участники денежных операций.

Стрелками показаны и соответственно пронумерованы денежные потоки, функционирующие в экономической системе.

Первая группа денежных потоков возникает во взаимоотношениях Центрального и коммерческих банков.

Банк России является эмиссионным Центром страны, следовательно, он снабжает КБ и НКО наличными деньгами.

В случае избытка налично-денежной массы у конкрет-ного коммерческого банка он обязан сдать его в РКЦ. Во время инкассации денег КБ и НКО сдают ветхие и пришедшие в негодность денежные знаки.

Это рождает встречный денежный поток.

ЦБ РФ проводит расчеты между КБ И НКО с использованием системы корсчетов.

Корреспондентский счет представляет собой счет, на котором отражаются расчеты, производимые одной кредитной организацией по поручению и за счет другой на основании договора о корреспондентских отношениях.

Второй денежный поток проходит между КБ, с одной стороны, и субъектами бизнеса и население, с другой стороны.

Денежный поток проходит по системе расчетных, текущих и других видов счетов.

Третий денежный поток осуществляется между субъектами бизнеса и населением.

Четвертый денежный поток – между субъектами бизнеса (минуя банки, расчеты наличными).

Пятый денежный поток – между частными лицами (налично-денежное обращение).

Шестой денежный поток – между коммерческими банками и НКО (внутри банковской системы).

16. Платежный и денежный оборот

Денежный оборот - это непрерывное движение денег в качестве орудия расчета и платежа как в наличной, так и в безналичной формах.

Денежный оборот рассчитывается как сумма налично-денежных и безналичных расчетов, производимых в национальной экономике.

Следует различать понятия «денежный оборот» и «платежный оборот».

Платежный оборот — это совокупность платежей, совершаемых контрагентами рыночных отношений в процессе хозяйствования.

Понятие платежного оборота значительно шире понятия денежного оборота, так как включает и расчеты различными суррогатами денежного рынка. К числу данных суррогатов можно отнести различные векселя, складские свидетельства, иностранную валюту, прочие инструменты обращения.

17. Эмиссия и выпуск денег в обращение.

Под денежной эмиссией понимается увеличение денежной массы в обращении.

Денежная эмиссия бывает налично-денежной и кредитной.

Кредитная эмиссия, как правило, предшествует налично-денежной.

Кредитная эмиссия осуществляется ЦБ в соответствии с необходимостью обеспечения объективных потребностей экономической системы либо в тех случаях, когда налоговые поступления в государственный бюджет не обеспечивают его соответствующую балансировку, а возможности по привлечению для этой цели дополнительных финансовых средств посредством размещения новых займов исчерпаны.

Эмиссия денег объективно необходима и представляет собой неотъемлемый атрибут экономических систем всех стран мира.

Денежная эмиссия, не нарушающая соотношения товарной и денежной массы в экономической системе и не приводящая к негативным последствиям, называется выпуском денег в обращение.

Выпуск денег в обращение постоянно осуществляется банковской системой на основании заявок клиентов — юридических и физических лиц.

Негативные последствия налично-денежной и кредитной эмиссии как для экономической системы, так и для населения проявляются в том случае, когда она используется в качестве источника покрытия бюджетного дефицита

Из всех источников финансирования дефицита государственного бюджета эмиссия является самым простым и дешевым (с точки зрения издержек государства), но в то же время и самым нецивилизованным.

Государство, покрывающее дефицит бюджета за счет эмиссии, неизбежно сталкивается с нарастающей инфляцией, многократно превышающей нормальные размеры, ростом цен, ухудшением жизненного уровня населения.

Существуют налично-денежная (казначейская) и кредитная эмиссии.

Налично-денежная эмиссия осуществляется путем выпуска в обращение наличных денег. Национальная банковская система производит выдачу наличных денег юр. и физ. лицам, исходя, главным образом, из тех сумм, которые поступают в кассы банковских учреждений в виде инкассируемой выручки торговых организаций.

Если приход наличных денег покрывает заявленную клиентами сумму расходов, можно говорить о существовании в рамках экономической системы определенного равновесия.

В интересах сохранения соответствующих макроэкономических пропорций центральный банк не должен увеличивать денежную массу в национальной экономике более того процента, на который возрос уровень общественного производства. Это означает прекращение финансирования государственных расходов за счет эмиссии и осуществление выдачи наличных денег из касс банков только в пределах поступлений в них. Результатом такой политики является рост задолженности банков перед клиентами по выдаче наличных денег, падение уровня доходов населения, сокращение темпов инфляции.

Кроме того, наличие «свободных» денежных средств в экономике страны благотворно сказывается на инвестиционной активности как населения, так и предпринимателей. Как известно, инвестициями являются временно свободные средства инвестора. Жесткая денежно-кредитная политика центрального банка связывает денежную массу, в результате чего свободные деньги «съедаются» неплатежами.

Если ЦБ санкционирует дополнительный выпуск наличных денег в обращение, это положительно скажется на увеличении размера и своевременности получения доходов населением, но резко подстегнет инфляцию.

ЦБ должен ограничивать рост денежной массы в экономической системе в разумных пределах.

Наиболее разрушительное влияние на состояние денежного обращения оказывает скрытая кредитная эмиссия в том случае, когда она используется для финансирования государственных расходов.

Кредитная эмиссия на первый взгляд не заметна, т.к. отражается лишь в бухгалтерских записях и проводках. Но ее разрушительный потенциал огромен.

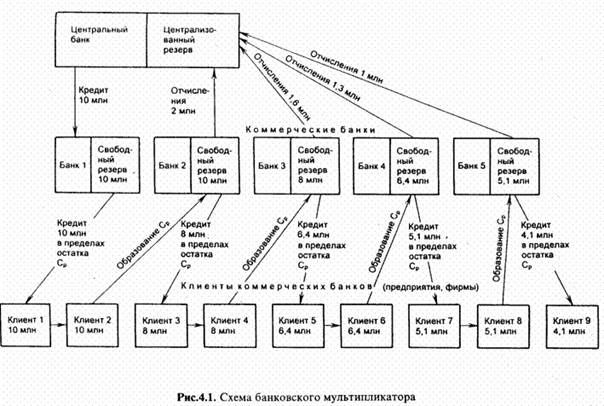

18. Денежный мультипликатор.

Денежный мультипликатор — это коэффициент прироста или сокращения денежной массы в зависимости от кредитно-депозитной активности банковской системы, с учетом резервных требование, выставляемых центральным банком к банковской системе.

Действия механизма банковского мультипликатора.

| Привлечение денежных средств | Размещение денежных средств | |

| БАНК | |

| Пассивные операции: вклады, депозиты | Активные операции: выдача кредитов |

Ресурсы коммерческих банков складываются в основном из привлеченных средств, которые используются для выдачи кредитов, а также для других активных операций; в результате начинает действовать механизм увеличения массы безналичных денег.

Коммерческий банк обслуживает Предприятие №1 Коммерческий банк обслуживает Предприятие №1

| Кредит 100 тыс.руб. | Коммерческий банк обслуживает Предприятие №3 | 100 тыс.руб. | |

| 100 тыс.руб. | 100 тыс.руб. | Предприятие №4 | ||

| Предприятие №2 | 100 тыс.руб. | |||

| Предприятие №1 | Предприятие №3 |

Когда предприятия №1, №2, №3 и так далее задействуют в расчетах находящиеся у каждого из них на счёте 100 000 рублей, в обращение выходит денежная масса, трижды увеличенная относительно первоначально внесенной суммы. Такое увеличение могло бы продолжаться бесконечно, и денежная масса в обращении бесконечно возрастала бы, чтобы этого не происходило, ЦБ РФ ограничивает возможности коммерческих банков эмитировать путём системы обязательного резервирования.

Действие банковского мультипликатора при наличии системы обязательного резервирования.

Коммерческий банк №1 Коммерческий банк №1

| 20 тыс.руб. | ЦБ | 16 тыс.руб. | Коммерческий банк №3 | 64 тыс.руб. |

| 100 тыс.руб. | 80 тыс.руб. | 80 тыс.руб. | |||

| Предприятие №2 | 80 тыс.руб. | Предприятие №4 | |||

| Предприятие №1 | Предприятие №3 |

Если пример продолжить, то возможность прироста безналичных денег за счет выданных кредитов будет уменьшать и постепенно исчезнет.

ЦБ тем самым поддерживает денежную массу, находящуюся в обращении, на определённом уровне, чем больше норматив обязательного резервирования, тем меньшее количество денег может создать банковская система и наоборот.

Таким образом, коэффициент мультипликации обратно пропорционален норме обязательного резервирования (нор):

К_м= 1/нор*100%

Коэффициент показывает максимально возможное увеличение количества денег коммерческими банками, то есть первоначальные поступления в банк могут быть увеличены в пять раз (в примере).

В действительности мультипликация никогда не достигает максимальной величины, так как всегда часть привлеченных ресурсов банки используют для не кредитных операций. Кроме того не все привлеченные банком ресурсы задействованы в обороте, часть из них может находиться на корреспондентском счёте ЦБ РФ или в операционной кассе.

19. Закон денежного обращения.

Закон денежного обращения обосновывает связь между денежной массой, ее структурой, скоростью обращения и товарной массой в экономической системе. Используя закон денежного обращения, можно определить количество денег, необходимое для нормального функционирования всего народно-хозяйственного комплекса.

Модель кругооборота товаров и денег можно представить в виде уравнения обмена, согласно которому произведение величины денежной массы (М) на скорость обращения денег (V) равно произведению уровня цен (Р) на реальный национальный продукт (Q):

Модель кругооборота товаров и денег можно представить в виде уравнения обмена, согласно которому произведение величины денежной массы (М) на скорость обращения денег (V) равно произведению уровня цен (Р) на реальный национальный продукт (Q):

Базовый расчет необходимой денежной массы (К) основывается на соотнесении двух показателей: суммы цен товаров и услуг, реализуемых в рамках национальной экономической системы (С) и скорости обращения денег (V):

Базовый расчет необходимой денежной массы (К) основывается на соотнесении двух показателей: суммы цен товаров и услуг, реализуемых в рамках национальной экономической системы (С) и скорости обращения денег (V):