Банк – юридическое лицо, созданное в определенной организационно-правовой форме и имеющее исключительное право на осуществление в установленном законодательством порядке деятельности от своего имени по привлечению средств на вклады (депозиты), размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытости и ведение банковских счетов физических и юридических лиц.

Организационное устройство банков обусловлено его производственными функциями, потому организационная структура управления банками построена таким образом, чтобы с максимальной эффективностью выполнять стоящие перед ним задачи. Более крупный банк предлагает более широкий спектр услуг своим клиентам. Размер банка являются определяющим, но не единственным фактором при построении организационной структуры управления банка. Государственное регулирование деятельности банков также имеет огромное значение для формирования потребностей и разнообразного построения организационной структуры кредитных институтов. По мировым стандартам банки Республики Беларусь очень малы. В то же время организационная структура управления банковского сектора Республики Беларусь построена по схеме банковских институтов Европейского Сообщества. Банки Республики Беларусь предлагают своим клиентам все виды услуг. Влияние размеров банка на организационную структуру управления примерно одинаково во всем мире. Средние и мелкие банки Республики Беларусь, подобно сотням банков других государств, обслуживающих небольшие и средние по размерам предприятия, более всего озабочены привлечением недорогих депозитов физических лиц и покупкой ресурсов на межбанковском рынке кредитных ресурсов. Спектр проведения активных операций таких банков ограничивается, как правило, предоставлением кредитов мелким и средним субъектам хозяйствования, потребительского кредита населению.

Сервисные операции, оказываемые клиентам банка, обычно контролируются бухгалтером, кассиром и внутренним аудитором, работающим в банке. Общий контроль осуществляет заместитель Председателя Правления банка, отвечающий за работу кредитного, депозитного отделов и бухгалтерии банка. Работники данных отделов подотчетны заместителю Председателя Правления банка, который, в свою очередь, отвечает перед Председателем Правления банка. Председатель Правления банка отвечает за перспективное (долгосрочное) планирование развития банка и оказание помощи руководителям различных служб банка в решении наиболее острых проблем. Высшее руководство, в сою очередь, периодически отчитывается перед Советом директоров банка, руководящим органом банка. Совет директоров коммерческого банка – комитет, выбранный акционерами банка для разработки политики банка и контроля за его деятельностью.

Крупные банки имеют безусловное преимущество перед мелкими и средними, поскольку они обслуживают многочисленные и разные рынки, предлагая клиентам многообразие финансовых услуг. Их деятельность более диверсифицирована как графически, так и в отношении набора представляемых услуг.

В настоящее время в развитии организационной структуры банков выявляется новая тенденция: почти все банковские институты становятся в большей степени универсальными, в связи, с чем изменяется и организационная структура банков. Одновременно с ростом банк расширяет перечень предлагаемых услуг и предоставляет новые схемы кредитования. Параллельно с развитием банковских услуг развиваются организационная структура управления банка и сеть его филиалов (отделений).

К основным видам деятельности коммерческих банков относятся:

- предоставление кредитов от своего имени за счет собственных средств;

- кассовое обслуживание;

- открытие и ведение счетов физических и юридических лиц, в том числе банков- корреспондентов, осуществление расчетов по их поручению;

- ломбардная деятельность;

- факторинг и форфейтинг;

- поручительство (предоставление гарантий);

- доверительное управление активами;

- банковское хранение;

- предоставление сейфов в имущественный наем;

- перевозку ценностей;

- деятельность по обмену валюты;

- инвестиционное посредничество;

- финансовое посредничество;

- дилинг с наличной и безналичной валютой;

- деятельность депозитария;

- инвестиционное консультирование;

- финансовое консультирование;

- деятельность инвестиционного банкира;

- деятельность инвестиционного поверенного;

- выпуск векселей;

- скупка, продажа и обмен драгоценных металлов, драгоценных и полудрагоценных камней.

Коммерческий банк может осуществлять свою деятельность и в иных сферах. В Республике Беларусь банки создаются в форме общества с ограниченной ответственность, общества с дополнительной ответственностью, закрытого либо открытого акционерного общества в порядке, определяемом Национальным банком Республики Беларусь. Банк должен иметь свое наименование, соответствующее требованиям законодательства Республики Беларусь. В наименовании банка должно быть использовано слово «банк» и содержаться указание на то, что он является универсальным или специализированным банком. Головной банк банковской группы может содержать в своем наименовании указание на то, что он является головным банком банковской группы. Филиал банка должен иметь в своем наименовании указание на головной банк банковской группы.

Банк создается и действует на основании Устава. Устав банка должен содержать следующие сведения:

- указание на вид банка;

- виды деятельности осуществляемой банком;

- перечень филиалов, их наименование и местонахождение, объем предоставляемых полномочий и указание на солидарную ответственность головного банка по обязательствам филиала;

- указание на порядок составления консолидированного баланса.

Уставный фонд банка определяет минимальный размер имущества банка, гарантирующий интересы его кредиторов и служащий основой для установления экономических нормативов. Минимальный размер уставного фонда определяется Национальным банком Республики Беларусь [33, с. 73].

Правовые рамки и стратегию развития банковской системы в последние годы определяют Банковский кодекс и Концепция развития банковской системы на 2001-2001гг. Благодаря этим документам эволюция банковских институтов в новом столетии обрела целенаправленность и динамику.

Рост ВВП в целом за пятилетку (2001- 2005гг.) составил 43,1%. Банковский сектор за последние пять лет опережал реальный по следующим целевым индикаторам:

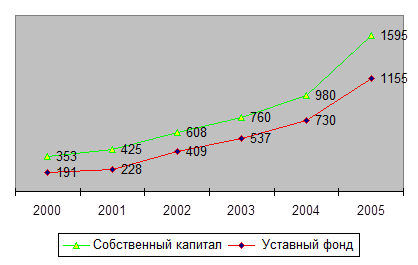

1) банковский капитал с 4,2% ВВП (эквивалент- 353 млн. EUR) вырос до почти 5,6% ВВП и составил 1,6 млрд. EUR на конец 2005г.;

2) коэффициент монетизации по национальной валюте (депозиты в рублях) повысился с 5% до 13% ВВП, что выше запланированного Концепцией показателя в 9,6%;

3) ресурсы банковской системы выросли с 27,8% до 32% ВВП, что пока ниже запланированных Концепцией 41,7%;

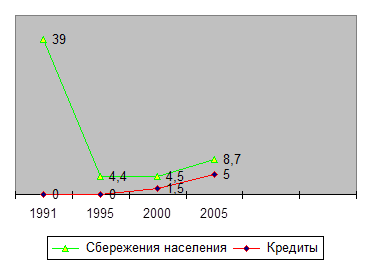

4) депозиты населения выросли с 4,5% до 8,7% ВВП, что пока также ниже предусмотренного Концепцией уровня в 11,1% ВВП;

5) объем банковских кредитов в экономике вырос с 14,7% до 21% ВВП и достиг 5,6 млрд. EUR.

Важно отметить, что за пятилетку доля проблемных кредитов в общей кредитной массе сократилась с 15% до 1,9%.

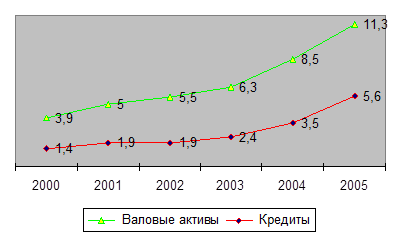

Росли банковские показатели и в валютном выражении (рис. 1.1, 1.2).

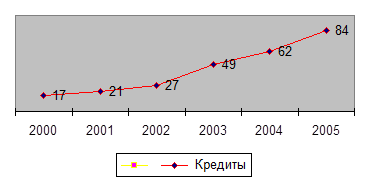

Последний год пятилетки характеризовался динамичным ростом реального сектора – ВВП вырос на 9,2% (рост был бы больше, если бы не низкий урожай – прирост сельхозпродукции составил только 2,1%). Высокие темпы экономического роста при рекордно низкой для Беларуси инфляции (8%) позволили увеличить реальные доходы населения на 16,7%, при этом реальная зарплата повысилась на 21,5% и достигла в народном хозяйстве 261 USD, в бюджетной сфере – 225 USD. В итоге банковские депозиты населения достигли величины 5,5 трлн. Br. За две пятилетки, в среднем на белоруса, вклады выросли с 45 USD до 260 USD. Увеличившаяся зарплата позволила банкам за два последних года перейти к активному кредитованию населения (рис. 1.3). Пусть медленно, но росла и прибыль банков (рис. 1.4).

Растут иностранные инвестиции в банковский сектор: доля иностранного капитала с 4,5% на начало пятилетки увеличилось до 11,8%.

Рис. 1.1 Динамика роста активных операций (млрд. EUR)

Рис. 1.2 Динамика роста банковского капитала (млн. EUR)

Рис. 1.3 Динамика сбережений населения и кредитов населению в ВВП (%)

Рис. 1.4 Динамика роста банковской прибыли (млн. EUR)

Прибыль банка – основа его развития, наращивания собственного капитала. Прибыль всех белорусских банков за 2005г. составила 215 млрд. Br, это на 32 млрд. Br больше, чем в 2004г. Вместе с тем, темп роста прибыли замедлился (в 2003г. она по сравнению с 2002г. увеличилась в 2,5 раза, в 2004г. – на 37%). В общеевропейской валюте прибыль наших банков в этом году составила 84 млн. EUR, из которых более половины приходится на два банка – Приорбанк (26,3 млн. EUR) и Беларусбанк (17,2 млн. EUR). Еще 10 банков получили прибыль более 1 млн. EUR: это Белагропромбанк – 8,8, Белинвестбанк – 7,8, Белпромстройбанк – 6,3, Белвнешэкономбанк – 3,09, банк «Москва-Минск» - 4,3, Славнефтебанк – 2,65, Минский транзитный банк – 1,2, Белгазпромбанк – 1,4, Белросбанк – 1,8, Межторгбанк – 1,28, Белорусский индустриальный банк – 1,05.

Банковский комплекс Беларуси в 2005г. Рос более успешно, чем реальный сектор (рост номинального ВВП 27%): акционерный и собственный капитал выросли на 36% и 34%, вклады населения на 42%. Наибольшие темпы роста в этом году демонстрировали следующие банки: Белорусский народный банк, Белинвестбанк, Беларусбанк, Белпромстройбанк, Белагропромбанк, Белросбанк. Данные приведены в табл. 1.1.

Таблица 1.1 Лидеры по динамике роста в 2005г., %

| Место | Банк | Рост СК | Рост УФ | Рост кредитов | Рост валовых активов | |

| Белорусский народный банк | 99,9 | 313,8 | 66,7 | 145,6 | ||

| Белинвестбанк | 68,4 | 96,0 | 35,5 | 44,8 | ||

| Беларусбанк | 65,6 | 153,5 | 37,8 | 39,9 | ||

| Белпромстройбанк | 46,3 | 76,0 | 49,5 | 25,8 | ||

| Белросбанк | 79,8 | 30,0 | 20,8 | 16,7 | ||

| Москва- Минск | 20,2 | 30,1 | 51,2 | 30,8 | ||

| Белагропромбанк | 24,4 | 24,6 | 53,3 | 56,3 | ||

| РРБ- банк | 79,6 | 25,5 | 35,0 | 37,9 | ||

| СОМБелБанк | 155,0 | 25,7 | ||||

| Белгазпромбанк | 16,2 | 27,5 | 37,5 | 27,4 | ||

| Банковская система в целом | 34,0 | 36,0 | 58,0 | 36,6 |

На 2006г. предусмотрен рост вкладов на 29-34%. Беларусбанк, имеющий 123 филиала и 57,7% вкладов населения, по показателю темп роста вкладов бесспорный лидер, на втором месте Белагропромбанк (132 филиала и 11,4%), с 3-го по 5-е место занимают Белпромстройбанк (9,4%),Белинвестбанк (8,5%), Приорбанк (4,3%).

Активно работают банки над эмиссией пластиковых карточек – их число достигло 3,2 млн. (рост за год в 1,5 раза).

Лидеры на рынке пластиковых карточек – Беларусбанк, Приорбанк. Беларусская платежная система – одна из лучших в Восточной Европе. В режиме реального времени (RTGS) осуществляется около 93% от общей суммы платежей. Платежи до 5 млн. Br, т.е. менее чем 2 тыс EUR, осуществляются с помощью клиринговой системы с зачислением в тот же день на счет клиента.

На 2006 год поставлена задача сохранить инфляцию на уровне 7-9%, курс рубля к доллару – в пределах 2100-2200, рублевую денежную массу увеличить на 24-29% при ставке рефинансирования в пределах 8-10%. Это позволит увеличить ресурсы белорусских банков на 37% - до 20 трлн. Br, при этом прирост депозитов населения должен составить 29-34%, долю проблемных кредитов предполагается удерживать на уровне 2,5%, а в целом проблемных активов – 4,5%, собственный капитал увеличить на 13-17% [29, c. 46].