Состояние и перспективы потребительского рынка мясных товаров.

Ассортиментная политика при формировании ассортимента мясных товаров.

По мере развития агропромышленного комплекса в стране все большее значение приобретает доступ на внешние рынки.

Животноводческая отрасль наряду с другими сельскохозяйственными рынками демонстрирует позитивную динамику производства. В 2019 г. рост производства в ней составил 1,7% по сравнению с 2018 г. Однако увеличение объемов выпуска мясной продукции в условиях достигнутого уровня самообеспеченности и сложность с расширением доступа на внешние рынки сказываются на внутренних ценах и рентабельности производства. Открывшиеся возможности для поставок мяса в Азию, в частности мяса птицы в Китай, свинины во Вьетнам, будут способствовать стабилизации внутренних цен производителей.

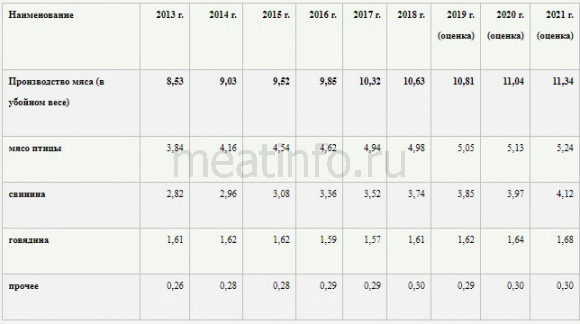

По оценке «Центра Агроаналитики», производство скота и птицы в убойном весе за 2019 г. (таблица 1) составит 10,8 млн т и покажет рост в сравнении с 2018 г. на 180 тыс. т. Ожидается, что в 2020 г. производство мяса превысит 11 млн т, а уже к 2024 г. может приблизиться к 11,8 млн т (в год). Более 80% производства будет приходиться на мясо птицы и свинину.

Таблица 1. Производство мяса в России

Лидером по производству мяса остается Центральный федеральный округ. В 2020 г. показатель там может составить 4,2 млн т (доля 38% в общероссийском объеме производства мяса).

Птицеводство

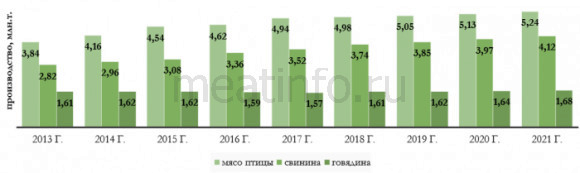

Основной отраслью птицеводства является производство мяса птицы. Начиная с 2019 г. ежегодное производство возможно на уровне выше 5 млн т мяса (график 1), а к 2024 году оно может увеличиться до 5,3 млн т.

Существенный прирост продолжает демонстрировать производство мяса индейки. В 2019 году оно составило 288 тыс. т в убойном весе, что на 17 тыс. т превышает показатель 2018 г. Спрос на мясо индейки остается высоким, диетичность и низкое содержание жира являются конкурентным преимуществом индюшатины относительно мяса бройлеров и свинины.

Лидерами по производству индейки в 2019 г. стали:

· ГК «Дамате» – 131 тыс. т, плюс 42 тыс. т в сравнении с 2018 г.,

· «Тамбовская индейка» – 40,9 тыс. т,

· «Краснобор» – 21 тыс. т,

· птицефабрика «Морозовская» – 19 тыс. т,

· «Евродон» – 12 тыс. т.

Прирост производства мяса птицы в 2020 году относительно 2019 г. может составить порядка 50 тыс. т, в том числе мяса индейки – 30-40 тыс. т.

Свиноводство

Россия достигла 100% самообеспеченности свининой на внутреннем рынке (график 1), а импорт и экспорт составили 100 тыс. т. Дальнейший рост производства возможен в случае расширения географии поставок для отечественных производителей. При этом с 1 января 2020 г. вступили в силу новые правила ввоза свинины в Россию: вместо ранее существовавшей квоты на импорт введена пошлина в размере 25% на весь импорт свинины. Это повысит конкурентоспособность отечественной продукции и поможет российским производителям увеличить сбыт на внутреннем рынке.

График 1. Производство мяса в РФ (основные виды)

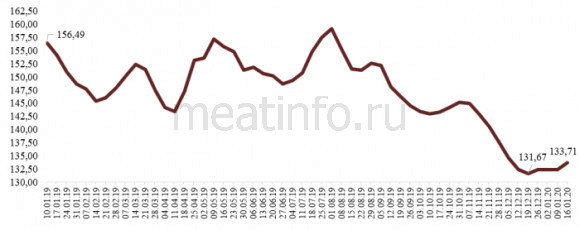

ЦЕНЫ

Средние цены на свинину и мясо кур в убойном весе в 2019 г. (графики 2 и 3) снижались в связи с ростом предложения на внутреннем рынке при относительно стабильном спросе.

Стоимость свинины у производителей снизилась до самого низкого уровня за последние несколько лет. Связано это с продолжающимся ростом производства при достигнутом показателе самообеспеченности. Снижение цен привело к росту потребления свинины. Для стабилизации цен необходимо наращивать экспорт и замещать текущий импорт свинины.

График 2. Динамика средних цен производителей на свинину в 2019 – начале 2020 гг.

Удешевление свинины повлекло за собой снижение цен на ближайший субститут – мясо птицы. По производству мяса птицы страна также близка к полной самообеспеченности, а спрос на него не растет.