Практическая работа № 7

В процессе производства основные средства изнашиваются, поэтому часть их стоимости регулярно, ежемесячно переносится на вновь создаваемый продукт путем включения амортизационных отчислений в издержки (затраты) производства и отражаются по дебету счетов затрат 20 «Основное производство», 23 «Вспомогательное производство», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы» и т.д. Износ отражает старение фондов, а амортизация накопление денежных средств на их замену.

Суммы начисленной амортизации аккумулируются по кредиту пассивного регулирующего счета 02 «Амортизация основных средств», субсчет 02.01 «Амортизация основных средств, учитываемых на счете 01».

Учет амортизационных отчислений выполняется путем их отнесения на счете учета затрат.

В данном примере реализован вариант отнесения амортизационных отчислений на счет 25 «Общепроизводственные расходы».

Суммы амортизации ОС собираются на счете 25. Аналитический учет этих операций ведется по каждому объекту ОС.

Амортизация основных средств начисляют и учитывают ежемесячно до полного погашения их стоимости. По вновь принятым на учет объектам ОС амортизация начисляется, начиная с 1-го числа месяца, следующего за месяцем поступления. По выбывшим объектам начисление амортизации прекращают, начиная с первого числа месяца, следующего за месяцем выбытия.

(Используется стандартная настройка плана счетов.)

Ежемесячное начисление амортизации ОС для целей бухгалтерского и налогового учета производится с помощью Регламентных операций для выполнения действия Начисление амортизации.

Начислите амортизационные отчисления за январь и за февраль текущего года с помощью нового документа Операции – Закрытие периода – Регламентные операции (рисунок 1).

Рисунок 1 – Регламентная операция

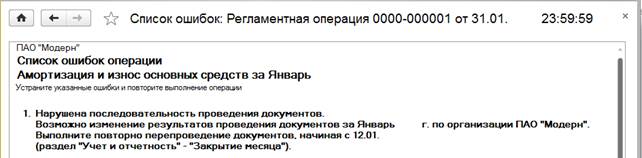

Если при проведении регламентной операции система выдает следуюшую ошибку

необходимо закрыть операцию, выбрать в разделе Операции – Групповое перепроведение документов

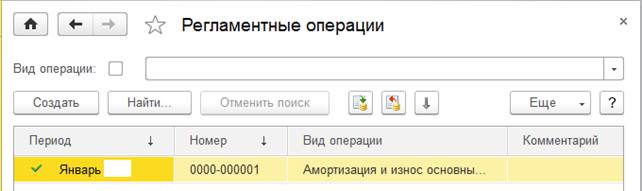

После этого созданный ранее документ надо провести повторно (рисунок 2).

Рисунок 2 – Журнал регламентных операций

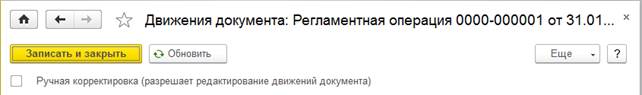

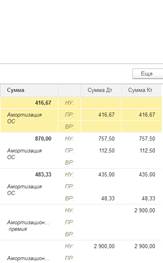

Проверьте проводки созданного документа (Рисунок 3).

Рисунок 3 – Движение документа

Создайте второй документ по начислению амортизации за февраль.

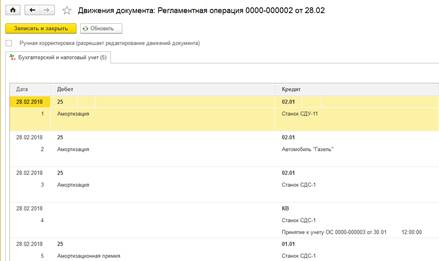

Проверьте бухгалтерские и налоговые проводки второго созданного документа (Рисунок 4).

Рисунок 4 – Движение документа

Обратите внимание, что количество налоговых и бухгалтерских проводок разное. Чем это обусловлено?

Амортизация в бухгалтерском учете начислена для трех объектов.

Станок СДУ-11 не принимался к налоговому учету в качестве объекта амортизируемого имущества (поступил от учредителей – физических лиц в счет вклада в уставный капитал). Разница в оценке объекта для целей бухгалтерского и налогового учета была квалифицирована как постоянная. Для того, чтобы выполнялось правило НУ+ПР+ВР=БУ, по этому объекту сформирована налоговая проводка в дебет счета 25.01 с кредита счета 02.01 на сумму амортизации по бухгалтерскому учету (416.67 руб.), но по виду учета «ПР».

Первоначальная стоимость объекта Автомобиль «Газель» для целей бухгалтерского учета составляет 69600.00 руб., а для целей налогового учета только 60600.00 руб. (остаточная стоимость по данным налогового учета передающей стороны). Разница в оценке (9000.00руб.) является постоянной. Сумма амортизации за февраль по объекту составила: в бухгалтерском учете – 870.00 руб., в налоговом – 757.50 руб. На разницу в сумме 112.50 руб. по объекту сформирована дополнительная проводка в дебет счета 25.01 с кредита счета 02.01 по виду учета «ПР».

Бухгалтерская и налоговая стоимость объекта Станок СДС-1 в момент его принятия к учету составила 29000.00 руб. Исходя из этой первоначальной стоимости и срока полезного использования, в бухгалтерском учете начислена амортизация по объекту за февраль в сумме 483.33 руб. В налоговом учете 10% первоначальной стоимости списывается единовременно в первый месяц начисления амортизации. Этому в Журнале проводок соответствуют две проводки на сумму 2900.00 руб. Первой проводкой в дебет счета 25.01 с кредита счета 01.01 по виду учета «НУ» отражается включение в расходы текущего периода 10% от первоначальной стоимости (фактически уменьшение первоначальной стоимости). Второй проводкой по виду учета «ВР» со знаком «минус» отражается возникшая временная разница. Одновременно единовременно включаемая в расходы сумма списывается записью по кредиту со счета КВ.

В соответствии с установленным порядком начисление налоговой амортизации по объекту Станок СДС-1 производится исходя их первоначальной стоимости без учета списываемой единовременно суммы, что составляет 26100.00 руб. Таким образом, сумма налоговой амортизации по объекту за февраль составляет 435.00 руб. Разница в сумме амортизации по бухгалтерскому и налоговому учету является временной, поэтому для того, чтобы оценки совпадали, по этому объекту сформирована еще одна налоговая проводка в дебет счета 25.01 с кредита счета 02.01 на сумму 48.33 руб. по виду учета «ВР».

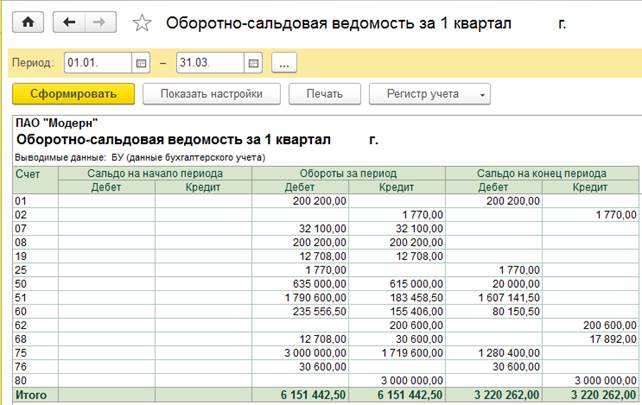

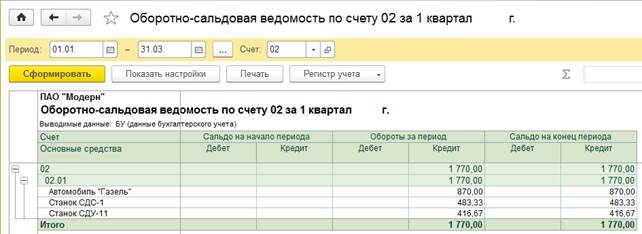

Проверьте контрольные суммы бухгалтерского учета (Рисунок 5).

Рисунок 5 – Оборотно-сальдовая ведомость

Сформируйте оборотно-сальдовую ведомость по счету 02 (Рисунок 6).

Рисунок 6 – Оборотно-сальдовая ведомость по счету 02

2 Учет создания производственных запасов

Бухгалтерский учет материально-производственных запасов заключается в учете хозяйственных операций по приобретению и хранению на складе предприятия материально-производственных ценностей. К ним относятся также предметы со сроком службы менее 12 месяцев независимо от их стоимости.

Материально-производственные запасы (МПЗ) подлежат отражению в бухгалтерском учете по наименьшей из двух оценок: фактической стоимости приобретения или по цене возможной реализации (рыночной).

В настоящее время широко используются два варианта учета приобретения и заготовления МПЗ.

Первый вариант разработан с использованием счетов 15 «Заготовление и приобретение материальных ценностей» и 16 «Отклонение в стоимости материальных ценностей».

Второй вариант эти счета не использует.

Второй вариант получил более широкое распространение и будет использован в примере. При этом отклонение фактической себестоимости приобретения материалов от их стоимости по учетным ценам ведется на счете 10 «Материалы».

Настройка плана соответствует поставленной задаче (рисунок 7).

Рисунок 7 – План счетов

Для аналитического учета МПЗ используется два вида субконто: Номенклатура и Склады.

Учетная процедура содержит две (или три) операции.

Первая операция – оплата расчетных документов поставщика – выполняется проводкой Дт 60.02 и Кт 51 на сумму поставщика.

Вторая операция – поступление и оприходование материалов – выполняется в две (три) проводки:

Дт 10.01 «Материалы» и Кт 60.01 «Расчеты с поставщиками» на стоимость фактически поступивших материалов по ценам поставки без НДС (цену без НДС, если она в счете не указана, целесообразно подсчитать до ввода операции и записать в дополнительную графу счета);

Дт 19.03 «Налог на добавленную стоимость по приобретенным материально-производственным запасам» и Кт 60.01 на сумму предъявленного к оплате НДС по фактически поступившим материальным ресурсам;

Дт 60.01 и Кт 60.02 «Авансы выданные» – зачет аванса.

Третья операция – необходима только в том случае, если материалы поступили с недостачей:

Дт 76.02 «Расчеты по претензиям» и Кт 60.01 на стоимость недопоставленных материалов с НДС.

Стоимость неполученных, но оплаченных материалов, оставшихся на конец месяца в пути или не вывезенных со склада поставщиков, в конце отчетного периода отражается по дебету счета 10 и кредиту счета 60 (условное оприходование). Таким образом, счет 60 на конец отчетного периода всегда отражает только кредиторскую задолженность организации. В начале следующего отчетного периода эти суммы сторнируются и числятся в текущем учете как дебиторская задолженность по счету 60.

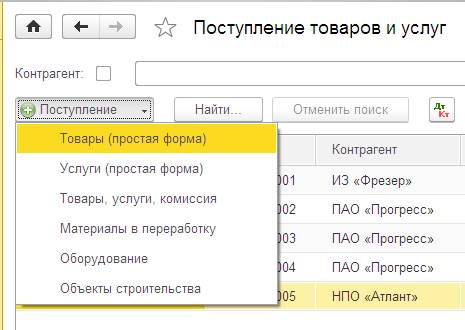

Учетная процедура приобретения материалов в программе реализуется с помощью документа «Поступление товаров и услуг».

Поступление материалов на склад.

При поступлении материалов на склад кладовщик проверяет комплектность поставки на соответствие документам поставщика и при отсутствии отклонений составляет приходный ордер по форме № М-4. В малых бухгалтериях разрешается принимать МПЗ без использования приходных ордеров, а ставить штамп с реквизитами приходного ордера прямо на приходных документах поставщика.

Материалы, поступившие от поставщиков, приходуются в день поступления, независимо от того, получены или не получены расчетные документы поставщика.

01 февраля на склад материалов от поставщика НПО «Боровик» в соответствии с ранее созданным договором № ПМ-Б 15/2 от 18 января поступила партия материалов в сопровождении товарно-транспортной накладной, счета-фактуры № 720 от 01 февраля и счета № 31 от 25 января (Таблица 1).

Таблица 1 – Поставка материалов

| Счет № 31 от 25 января | ||||

| Наименование | Ед.изм | Кол-во | Цена | Сумма |

| Плита ДСП 1.2х1.2 | шт. | 12.50 | 1 875.00 | |

| Плита ДСП 1.0х0.6 | шт. | 10.50 | 4 200.00 | |

| Брус осиновый | куб.м | 1.5 | 2000.00 | 3 000.00 |

| Шпон дубовый 1200 мм | м | 72.00 | 14 400.00 | |

| Шпон ореховый 1000 мм | м | 55.00 | 27 500.00 | |

| Итого | 50 975.00 | |||

| НДС 18% | 9 175.50 | |||

| Всего | 60 150.50 |

При приеме материалов количественных и качественных расхождений не выявлено. На складе выписан приходный ордер, который передан в бухгалтерию.

Введите в справочник Номенклатура в группу Материалы сведения о поступивших материалах, указав правильно единицы измерений. Рабочая дата – 01 февраля. В результате группа Материалы справочника Номенклатура содержит следующие данные (Рисунок 8).

Рисунок 8 – Справочник "Номенклатура"

Учет поступления материалов.

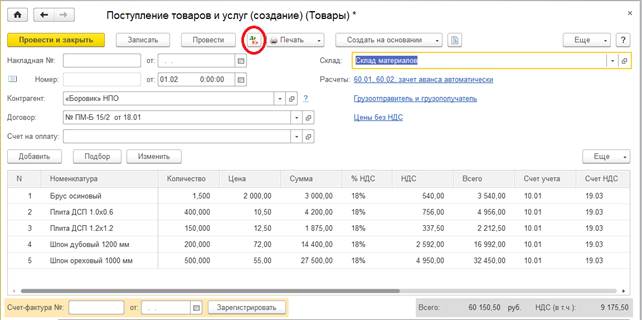

После получения от кладовщика приходного ордера бухгалтерия должна отразить операцию оприходования МПЗ в учете. Это выполняется с помощью документа «Поступление товаров и услуг» (Рисунок 9).

Рисунок 9 – Поступление товаров и услуг

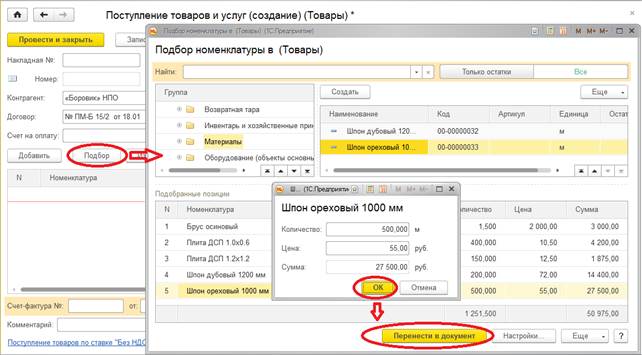

Отразите в учете приход столярных материалов на склад материалов. Заполнение табличной части документа осуществляется с помощью кнопки Подбор (Рисунок 10).

Рисунок 10 – Подбор номенклатуры

Рисунок 11 – Документ "Поступление товаров и услуг"

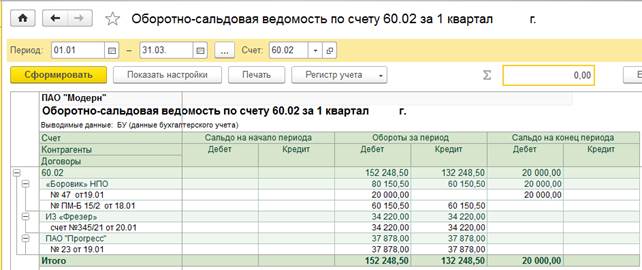

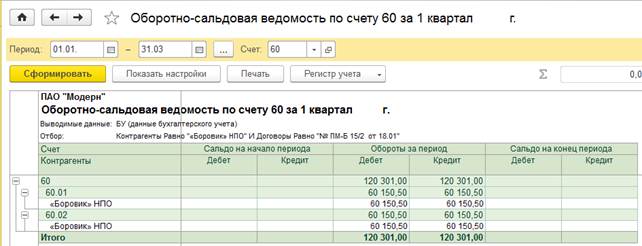

Проведите документ и сформируйте оборотно-сальдовую ведомость по счету 60.02 (Рисунок 12).

Рисунок 12 – Оборотно-сальдовая ведомость

Что изменилось в отчете? Остались ли еще авансовые платежи, по которым не получены МПЗ? На какую сумму?

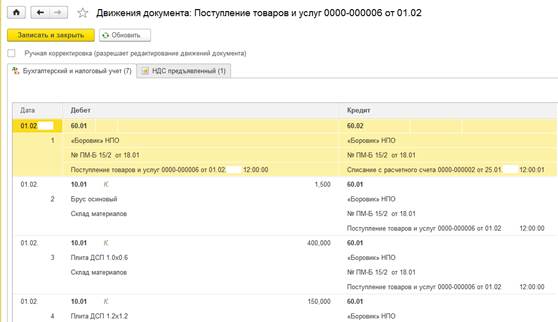

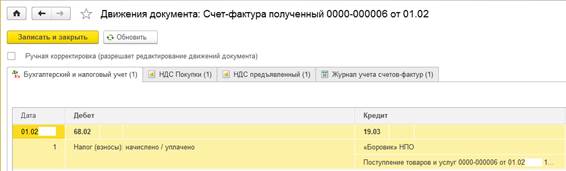

Просмотрите бухгалтерские и налоговые проводки нового документа (Рисунок 13).

Рисунок 13 – Движение документа

Первой проводкой отражается зачет предоплаты (аванса), выданной за поставку материала.

Регистрация счета-фактуры поставщика материалов.

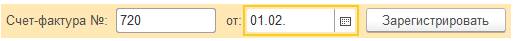

Полученный от поставщика счет-фактуру необходимо зарегистрировать для учета НДС (Рисунок 14).

Рисунок 14 – Регистрация счет-фактуры

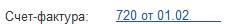

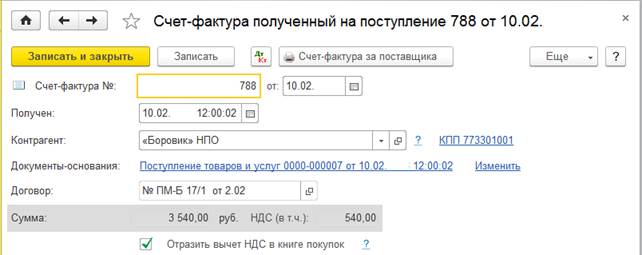

Проверьте форму документа «Счет-фактура полученный» (Рисунок 15).

Рисунок 15 – Счет-фактура полученный

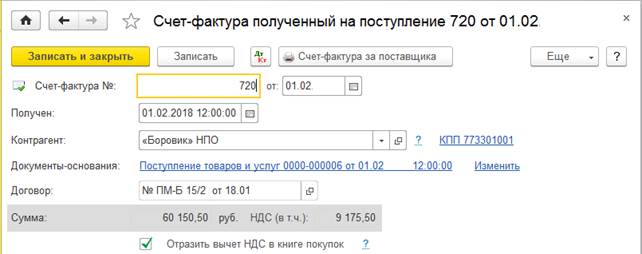

Обратите внимание, что счет-фактура полученный при проведении формирует проводку. Этот документ формируется, чтобы сумма налога была включена в книгу покупок и была возможность применить по ней налоговый вычет (рисунок 16).

Рисунок 16 – Движение документа

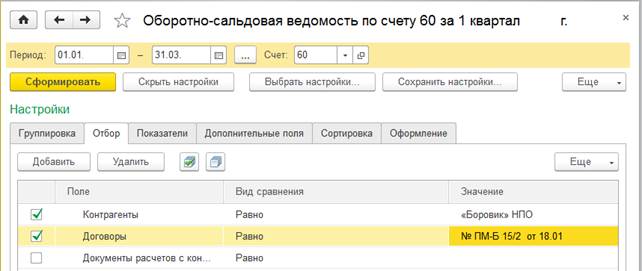

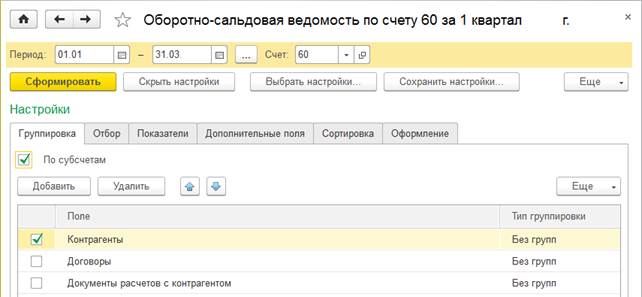

Для анализа результатов можно сформировать ОСВ по счету 60 по субсчетам за 1 квартал с условием отбора (рисунок 17) Контрагенты = Боровик НПО (рисунок 18).

Рисунок 17 – Условия отбора

Рисунок 18 – Оборотно-сальдовая ведомость

Учет транспортно-заготовительных расходов.

Фактическая себестоимость материалов складывается не только из их покупной стоимости, в нее также включаются дополнительные расходы, связанные с доставкой, погрузкой-разгрузкой материалов и т.д.

Возможны два варианта учета ТЗР:

· ТЗР относятся непосредственно при оприходовании на себестоимость поступивших МПЗ пропорционально их стоимости (объему, весу);

· ТЗР в течение отчетного периода учитываются обособленно по видам материалов. В конце месяца суммы ТЗР списываются на те счета затрат, на которые производилось списание МПЗ.

В данной задаче рассмотрим первый вариант учета ТЗР.

Транспортно-заготовительные расходы учитываются в программе с использованием документа «Поступление дополнительных расходов».

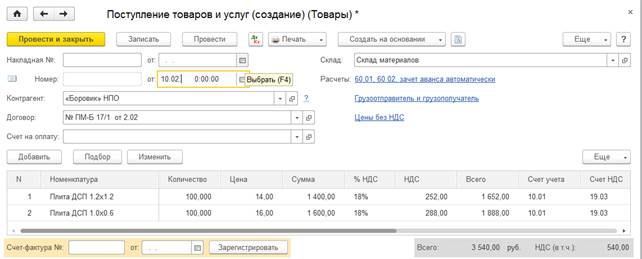

10 февраля на склад материалов от поставщика НПО «Боровик» в соответствии с договором № ПМ-Б 17/1 от 02 февраля поступили материалы в сопровождении счета-фактуры № 788 от 10 февраля и счета № 37 от 10 февраля (счет не оплачен, срок оплаты счета до 15 февраля) (Таблица 2).

Таблица 2 – Поступление материалов

| Счет № 37 от 10 февраля | ||||

| Наименование | Ед. изм | Кол-во | Цена | Сумма |

| Плита ДСП 1.2х1.2 | шт. | 14.00 | 1 400.00 | |

| Плита ДСП 1.0х0.6 | шт. | 16.00 | 1 600.00 | |

| Итого | 3 000.00 | |||

| НДС 18% | 540.00 | |||

| Всего | 3 540.00 |

Отразите в учете оприходование материалов на Склад материалов. Суммы не включают НДС, проверьте ссылку в окне документа «Цены без НДС» (Рисунок 19).

Рисунок 19 – Поступление товаров и услуг

Зарегистрируйте счет-фактуру с помощью нижних полей созданного документа(Рисунок 20).

Рисунок 20 – Счет-фактура полученный

Учет расходов на доставку с использованием документа «Поступление доп. расходов». Регистрация счета-фактуры.

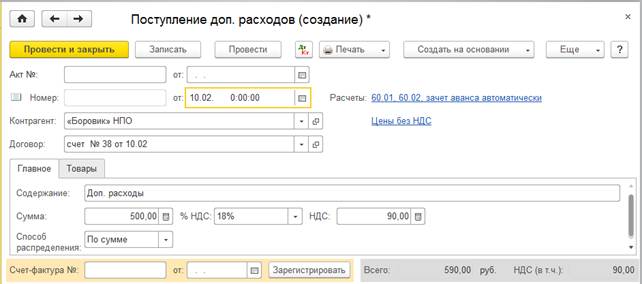

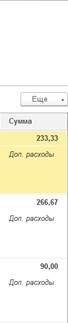

За доставку (транспортные расходы) материалов НПО «Боровик» предъявил к оплате счет № 38 от 10 февраля на сумму 590 руб., в т.ч. НДС 90 руб. Предъявленная к оплате сумма налога по доставке материалов включена в счет-фактуру № 788 от 10 февраля.

Отразите в учете расходы по доставке материалов, поступивших 10 февраля с использованием документа «Поступление доп. расходов» (услуга сторонней организации). Зарегистрируйте счет-фактуру на сумму налога по оказанию услуг по доставке материалов.

Способ распределения – по сумме, это значит, пропорционально стоимости поступившего товара.

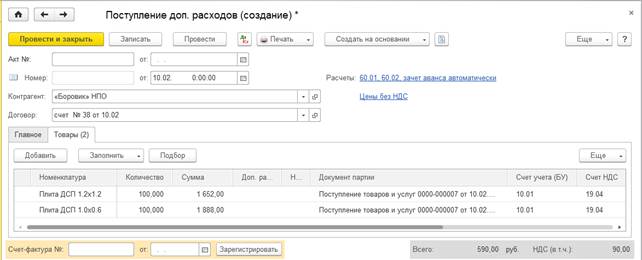

Заполненная правильно форма нового документа представлена на Рисунок 21, Рисунок 22 и Рисунок 24.

Рисунок 21 – Поступление доп.расходов

Рисунок 22 – Вкладка "Товары"

Выберите документ покупки материалов от 10 февраля (рисунок 23).

Рисунок 23 – Журнал документов

Рисунок 24 – Документ "Поступление доп.расходов"

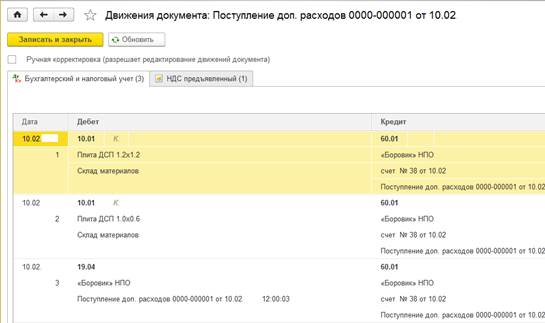

При проведении документа появляются бухгалтерские и налоговые проводки (рисунок 25).

Рисунок 25 – Движение документа

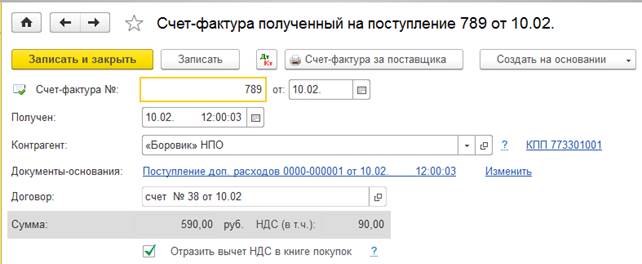

После проведения документа, с помощью нижних полей созданного документа или с помощью механизма на основании добавьте счет-фактуру № 789 от 10 февраля(рисунок 26 и рисунок 27).

Рисунок 26 – Счет-фактура полученный

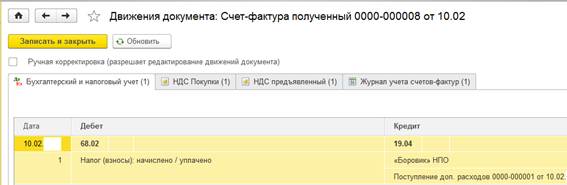

Рисунок 27 – Движение документа

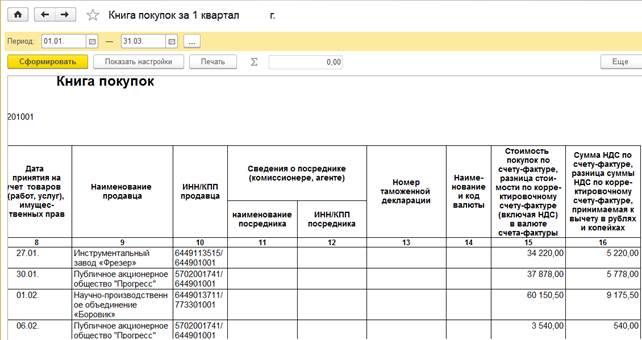

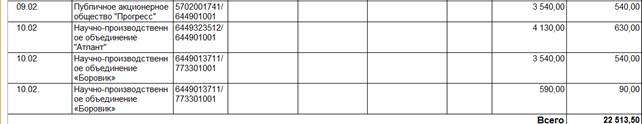

Проверьте книгу покупок (рисунок 28).

Рисунок 28 – Книга покупок

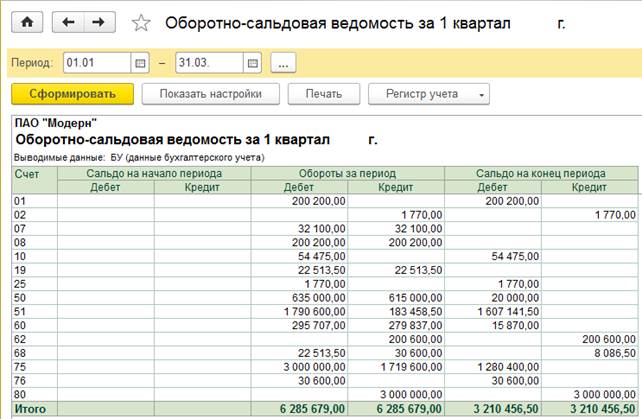

Оборотно-сальдовая ведомость за 1 квартал (рисунок 29).

Рисунок 29 – Оборотно-сальдовая ведомость

Отчет по выполненной работе:

На почтовый адрес olga_ufimtseva@mail.ru вышлите картинки(PrintScreen) подтверждающие выполнение данного задания:

1. Отчет Оборотно-сальдовая ведомость за 1 квартал

2. Отчет Анализ субконто по Контрагентам за 1 квартал

3. Журнал операций