Теперь рассмотрим модели временных рядов, где в качестве исходных статистических данных мы располагаем наблюдениями двух временных рядов  и

и  . Целью регрессионного анализа в данном случае является построение линейной регрессионной модели, позволяющей с наименьшими ошибками прогнозировать значения yt по значениям xt для t>n.

. Целью регрессионного анализа в данном случае является построение линейной регрессионной модели, позволяющей с наименьшими ошибками прогнозировать значения yt по значениям xt для t>n.

Подобные модели естественны в ситуациях, когда две переменные x и y связаны так, что воздействия единовременного изменения одной из них (x) на другую (y) сказывается в течение достаточно продолжительного времени, т.е. наблюдается распределенный во времени эффект воздействия. В частности, такие связи возникают между регистрируемыми во времени входными и выходными характеристиками процессов накопления и распределения ресурсов (например, процессов преобразования доходов населения в его расходы) или процессов трансформации затрат в результаты (например, процессов воспроизводства основных доходов).

Эконометрическая модель является динамической, если в данный момент t она учитывает значения входящих в неё переменных, относящихся как к текущему, так и к предыдущим моментам времени, т.е. модель учитывает, отражает динамику исследуемых переменных в каждый момент времени.

Переменные, влияние которых характеризуется определенным запаздыванием, называются лаговыми переменными.

Классифицируются динамические модели по – разному. Один из вариантов классификации следующий:

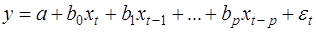

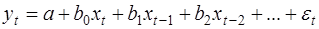

1. Модели с распределенными лагами. Они содержат в качестве лаговых переменных лишь независимые (объясняющие) переменные, например:

(15)

(15)

2. Авторегрессионные модели, уравнения которых включают в качестве объясняющих переменных лаговые значения зависимых переменных, например:

(16)

(16)

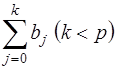

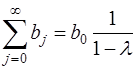

Рассмотрим модель (15), приняв, что р – конечное число. Модель говорит о том, что если в некоторый момент времени t происходит изменение х, это изменение будет влиять назначение у в течение р последующих моментов времени. Коэффициент b0 называется краткосрочным мультипликатором, т.к. он характеризует изменение среднего значения у при единичном изменении х в тот же самый момент времени. Сумма  называется долгосрочным мультипликатором; он характеризует изменение у под воздействием единичного изменения х в каждом из моментов времени. Любая сумма

называется долгосрочным мультипликатором; он характеризует изменение у под воздействием единичного изменения х в каждом из моментов времени. Любая сумма  называется промежуточным мультипликатором.

называется промежуточным мультипликатором.

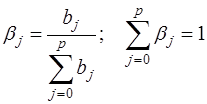

Относительные коэффициенты модели (15) с распределенным лагом определяются выражениями:

(17)

(17)

(условие нормировки имеет место, только если все bj имеют одинаковые знаки). Значения βj являются весами для соответствующих коэффициентов bj. Каждый из них измеряет долю общего изменения у, приходящегося на момент (t+j).

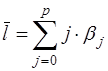

Средний лаг определяется по формуле средней арифметической взвешенной:

(18)

(18)

Он означает период, в течение которого происходит изменение результата от изменения х в момент t. Небольшая величина (18) означает быструю реакцию у на изменение х, высокое значение говорит о том, что воздействие фактора у будет сказываться в течение длительного времени.

Медианный лаг – это величина лага, для которого

(19)

(19)

Это время, в течение которого с момента t будет реализована половина общего воздействия фактора на результат.

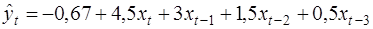

Рассмотрим условный пример. Предположим, модель зависимости объёмов продаж компании от расходов на рекламу имеет вид:

.

.

Краткосрочный мультипликатор равен 4,5: увеличение расходов на рекламу на 1 млн. руб. приводит к среднему росту продаж компании на 4,5 млн. руб. в том же периоде.

В момент (t+1) такой рост составит 4,5+3,0=7,5 млн. руб., в момент (t+2) - 7,5+1,5=9 млн. руб. и т.д. долгосрочный мультипликатор равен 9,5. В долгосрочной перспективе (в течение 3 месяцев) увеличение расходов на 1 млн. руб. приведет к общему росту продаж на 9,5 млн. руб.

Относительные коэффициенты:

47,4% общего увеличения объёма продаж от роста затрат на рекламу происходит в текущем месяце, 31,6% - в следующем месяце и т.д.

Средний лаг равен:

(мес.)

(мес.)

- небольшая величина, поскольку большая часть эффекта роста затрат на рекламу проявляется сразу же. Медианный лаг в данном примере составляет чуть более 1 месяца.

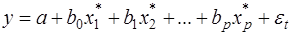

Модель (15) можно свести к уравнению множественной регрессии через замены переменных:

, (20)

, (20)

в результате получаем:

(21)

(21)

Однако применение обычного МНК затруднительно по следующим причинам:

1. Текущие и лаговые значения х тесно связаны между собой, что приводит к высокой мультиколлинеарности факторов.

2. При большой величине лага велико число параметров, что приводит к уменьшению числа степеней свободы.

3. Часто возникает проблема автокорреляции остатков.

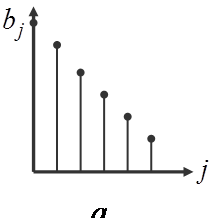

Поэтому оценки параметров становятся неточными и неэффективными. Для получения более обоснованных оценок нужна информация о структуре лага. Эта структура может быть различной. На рисунке представлены некоторые её формы:

|  |

|

Если с ростом величины лага коэффициенты при лаговых переменных убывают, то имеет место линейная (или треугольная) структура лага (а), а также геометрическая структура (б). Возможны и другие структуры лага (в или г). Рассмотрим некоторые подходы к расчету лагов.

Лаги Алмон. Предполагается, что в модели (15) с конечной максимальной величиной лага р значения коэффициентов bj описываются полиномом к – й степени:

(22)

(22)

Каждый коэффициент, таким образом, запишется так:

(23)

(23)

Подставим эти соотношения в (15) и перегруппируем слагаемые, получим:

24)

24)

Обозначим суммы соответственно как новые переменные  , перепишем (24) в виде:

, перепишем (24) в виде:

(25)

(25)

Параметры сj определяются по МНК.

Достоинства метода:

1. Универсальность, применимость для моделирования процессов с разнообразными структурами лагов.

2. При малых k (2 или 3) можно построить модели с распределенным лагом любой длины.

Ограничения метода:

1. Величина р должна быть известна заранее. При этом приходится задавать максимально возможную величину лага. Выбор меньшего лага, чем его реальное значение, приведет к неверной спецификации модели, невозможности обеспечить случайность остатков, поскольку влияние значимых факторов будет выражено в остатках. Оценки параметров при этом окажутся неэффективными и смещенными. Включение в модель большей величины лага, чем его реальное значение, снижает эффективность оценок из – за наличия статистически незначимых факторов.

2. Необходимость установить степень полинома. Обычно принимают k =2 или 3 по правилу: степень полинома k должна быть на единицу больше числа экстремумов в структуре лага. В крайнем случае k определяется из сравнения моделей для различных k.

3. Возможна мультиколлинеарность факторов zj, однако она сказывается здесь в меньшей степени, чем в модели (15).

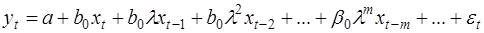

Метод Койка. Этот метод применяется в модели с бесконечным лагом:

(26)

(26)

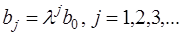

Здесь обычный МНК применить нельзя. Для идентификации модели (26) предполагается, что параметры с увеличением лага убывают в геометрической прогрессии, т.е. с постоянным темпом  :

:

(27)

(27)

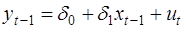

Запишем выражение (27) для момента (t-1):

(28)

(28)

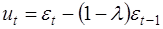

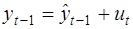

Умножим (28) на λ и вычтем из (27):

или

(29)

(29)

Это модель авторегрессии. Определив её параметры, находим λ, а, b0 исходной модели, а затем и параметры  . Данная модель позволяет определить долгосрочный мультипликатор

. Данная модель позволяет определить долгосрочный мультипликатор  и средний лаг

и средний лаг  .

.

Теперь перейдем к рассмотрению авторегрессионных моделей.

Модель адаптивных ожиданий. Моделирование ожиданий является сложной задачей, поскольку фактор ожидания имеет качественную специфику. Например, инвестиции связаны не только с нормой процента, но и с ожиданиями инвесторов. Если в стране существенная безработица, то действия правительства в направлении стимулирования могут рассматриваться как позитивные, и это способствует инвестициям. Если экономика близка к полной занятости, то та же самая политика будет рассматриваться как ведущая к росту инфляции и приведет к падению инвестиционной активности.

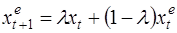

Модель адаптивных ожиданий заключается в простой процедуре корректировки ожиданий, когда в каждый момент времени реальное значение переменной сравнивается с её ожидаемым значением. Если реальное значение оказывается больше, то ожидаемое в следующий момент значение корректируется в сторону его увеличения, если меньше – то в сторону уменьшения. Предполагается, что размер корректировки пропорционален разности между реальным и ожидаемым значениями переменной. Таким образом, основную идею можно записать формулой:

(30)

(30)

где  - значение х, ожидаемое в момент t (expected). Это выражение можно переписать в форме взвешенного среднего:

- значение х, ожидаемое в момент t (expected). Это выражение можно переписать в форме взвешенного среднего:

(31)

(31)

Модель (30) и является моделью адаптивных ожиданий. Это выражение иногда называют моделью обучения на ошибках, т.к. ожидания экономических объектов складываются из прошлых ожиданий, поправленных на величину ошибки в ожиданиях, допущенных ранее.

При λ =0 ожидания являются статичными, неизменными, т.е.  .

.

При λ =1 ожидания реализуются мгновенно, т.е.  .

.

Чем больше λ, тем быстрее ожидаемое значение адаптируется к предыдущим реальным значениям переменной.

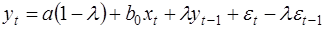

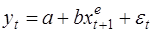

Долгосрочная функция модели адаптивных ожиданий записывается в виде:

(32)

(32)

Подставим сюда выражение (31), получим:

(33)

(33)

Запишем его для (t-1):

(34)

(34)

Умножим (34) на (1-λ) и вычтем почленно из (32):

, (35)

, (35)

где  .

.

Это модель авторегрессии, в которой все переменные имеют фактические, а не ожидаемые значения. Модель в форме (35) называется краткосрочной функцией модели адаптивных ожиданий.

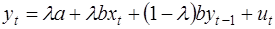

Модель неполной (частичной) корректировки. Здесь поведенческое уравнение определяет не фактическое значение yt, а её желаемый (целевой) уровень  :

:

(36)

(36)

Примером такой модели служит политика компаний относительно распределения дивидендов: прибыль расходуется частично на уплату дивидендов, частью на инвестиции. Когда прибыль увеличивается, дивиденды тоже растут, но не в той же пропорции (это объясняется желанием руководства фирмы в любом случае не уменьшать дивиденды, т.к. это ударяет по репутации фирмы).

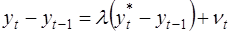

В модели предполагается, что фактическое приращение зависимой переменной пропорционально разнице между её желаемым уровнем и значением в предыдущий период:

(37)

(37)

(νt – случайный член). Это выражение можно переписать так:

, (38)

, (38)

т.е. в форме взвешенного среднего. Чем больше λ, тем быстрее идет корректировка. При λ =1 полная корректировка происходит за один период. При λ =0 корректировка не происходит совсем.

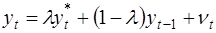

Подставим (36) в (38), получим:

(39)

(39)

Это и есть модель частичной корректировки, которая также является моделью авторегрессии.

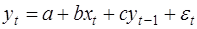

Несколько слов об оценке параметров уравнений авторегрессии. Рассмотрим уравнение:

(40)

(40)

Во всех рассмотренных выше моделях стоит проблема оценивания параметров. Обычный МНК чаще всего даёт смещенные и несостоятельные оценки, вследствие автокорреляции между случайными отклонениями εt и εt-1 и корреляции между yt-1 и εt.

Один из возможных методов расчета параметров – метод инструментальных переменных, состоящий в замене yt-1 на новую переменную, которая тесно коррелирует с yt-1, но не коррелирует с остатками. Это можно сделать двумя способами.

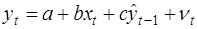

1. Провести регрессию

, (41)

, (41)

или

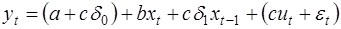

и подставить  в уравнение авторегрессии, получаем:

в уравнение авторегрессии, получаем:

, (42)

, (42)

и далее применяем обычный МНК.

2. Подставим (41) в (40), получим модель с распределенным лагом:

, (43)

, (43)

для которой не нарушаются предпосылки обычного МНК.