Цель лекции: научиться рассчитывать денежные потоки и показатели коммерческой эффективности инвестиционного проекта.

Если проект признан общественно эффективным, то переходят к оценке его коммерческой эффективности. В Методических рекомендациях по оценке эффективности инвестиционного проекта приводится перечень показателей коммерческой эффективности [ 6 ]:

1. Чистый доход ЧД, который представляет собой сальдо денежных потоков от инвестиционной и операционной деятельности:

где  – денежный поток от инвестиционной деятельности;

– денежный поток от инвестиционной деятельности;

- денежный поток от операционной деятельности.

- денежный поток от операционной деятельности.

2. Чистый дисконтированный доход ЧДД, определяемый как произведение чистого дохода ЧД и коэффициента дисконтирования  .

.

3. Индекс доходности инвестиций ИДИ, определяемый отношением интегрального дисконтированного денежного потока от операционной деятельности к абсолютной величине интегрального дисконтированного денежного потока от инвестиционной деятельности:

4. Индекс доходности затрат ИДЗ, определяемый отношением суммарного дисконтированного притока средств к суммарному дисконтированному оттоку средств:

При этом суммарный дисконтированный приток средств складывается из притоков от инвестиционной и операционной деятельности, а суммарный отток – из оттоков от инвестиционной и операционной деятельности.

Внутренняя норма доходности ВНД – это такая норма дисконта, при которой интегральный ЧДД равен нулю. Внутренняя норма доходности определяется либо методом простого подбора нормы дисконта, либо графически.

Срок окупаемости инвестиций – это период времени, за который вложенные в проект средства возвращаются инвестору в виде прибыли. При наступлении срока окупаемости накопленный чистый дисконтированный доход меняет знак – из отрицательного становится положительным.

Условием коммерческой эффективности инвестиционного проекта является положительное значение интегрального ЧДД, а также значения ИДИ и ИДЗ, превышающие единицу.

Для того, чтобы правильно оценить коммерческую эффективность инвестиционного проекта, необходимо правильно определить денежные потоки, значения которых используются в расчетах. Любой денежный поток Ф представляет собой разницу между притоком П и оттоком О денежных средств:

Порядок расчета притоков и оттоков денежных средств различается в зависимости от характера денежного потока. Отток средств от инвестиционной деятельности – это все инвестиции, связанные с реализацией проекта (инвестиции в основные фонды, в первоначальный оборотный капитал, в нематериальные активы). Приток средств от инвестиционной деятельности образуется в случае продажи активов и определяется доходом от этой продажи. Операционная деятельность – это деятельность, связанная с производством и реализацией продукции. В отток средств от операционной деятельности входят себестоимость продукции за вычетом амортизации и затраты по выплате налогов и прочих обязательных платежей. Притоком средств от операционной деятельности является выручка от реализации продукции [ 7 ].

Пример. Рассчитать денежные потоки от инвестиционной и операционной деятельности для оценки коммерческой эффективности проекта, если инвестиции в сумме 18000 тыс. руб. осуществляются в первый год реализации инвестиционного проекта, а производство начинается со второго года. Жизненный цикл проекта составляет 8 лет. В последний год жизненного цикла активы продаются. Доход от реализации активов составляет 50 тыс. руб. Себестоимость продукции составляет 5 тыс. руб./шт., цена единицы продукции – 7 тыс. руб. шт. Объем производства и продаж – 12000 шт./год. Годовая сумма налогов и прочих обязательных платежей составляет 30 тыс. руб. Годовая сумма амортизационных отчислений – 80 тыс. руб.

Решение.

Рассмотрим денежный поток от инвестиционной деятельности. В нашей задаче отток средств от инвестиционной деятельности составит 18000 тыс. руб. (инвестиции), а приток средств от инвестиционной деятельности – 50 тыс. руб. (доход от продажи активов). Мы знаем, что инвестиции осуществляются в первый год жизненного цикла проекта, а продажа активов – в последний (восьмой) год. Значит,денежный поток от инвестиционной деятельности в первый год составит -18000 тыс. руб., а в последний год – 50 тыс. руб. Со второго по седьмой год включительно денежный поток от инвестиционной деятельности будет равен нулю, потому что в эти годы никаких операций, связанный с инвестиционной деятельностью, не осуществляется.

Денежный поток от операционной деятельности следует рассчитать со второго по восьмой годы жизненного цикла. В первый год этот денежный поток не рассчитывается, так как в этот год еще нет производства. Прежде всего следует рассчитать себестоимость годового объема производства и годовую выручку.

Себестоимость годового объема производства рассчитывается как произведение себестоимости единицы продукции и годового объема производства:

Годовая выручка рассчитывается как произведение цены единицы продукции и годового объема продаж:

Чтобы рассчитать годовую сумму денежного потока от операционной деятельности, следует вычесть из выручки себестоимость (при этом исключив из ее состава амортизацию) и годовую сумму налогов и прочих обязательных платежей:

Оформим расчеты в виде таблицы (таблица 5.1):

| Таблица 5.1. Расчет денежных потоков для оценки коммерческой эффективности проекта | ||||||||

| Показатели | 1 год | 2 год | 3 год | 4 год | 5 год | 6 год | 7 год | 8 год |

| Инвестиции, тыс. руб. | ||||||||

| Доход от продажи активов, тыс. руб. | ||||||||

| Объем производства, шт./год | ||||||||

| Объем продаж, шт./год | ||||||||

| Себестоимость единицы продукции, тыс. руб. | ||||||||

| Цена единицы продукции, тыс. руб. | ||||||||

| Себестоимость объема производства, тыс. руб. (= п.3 x п.5) | ||||||||

| Годовая выручка, тыс. руб. (= п.4 x п.6) | ||||||||

| Амортизация, тыс. руб./год | ||||||||

| Налоговые и прочие обязательные платежи, тыс. руб./год | ||||||||

| Денежный поток от инвестиционной деятельности, тыс. руб. (=п.2-п.1) | -18000 | |||||||

| Денежный поток от операционной деятельности, тыс. руб. (=п.8-п.7-п.9-п.10) |

Решенная нами задача представляет собой достаточно простой случай: объем производства в точности равен объему продаж и не меняется в течение жизненного цикла проекта, не меняются и другие параметры (себестоимость и цена единицы продукции, размер налоговых платежей). В более сложных случаях денежный поток от операционной деятельности будет рассчитываться отдельно для каждого года жизненного цикла инвестиционного проекта.

Рассчитав денежные потоки, переходят к расчету показателей коммерческой эффективности.

Пример. Используя данные предыдущего примера, оценить коммерческую эффективность инвестиционного проекта при норме дисконта 15%.

Решение.

Для оценки коммерческой эффективности проекта используются денежные потоки, которые уже рассчитаны в предыдущем примере. Чистый доход и чистый дисконтированный доход необходимо рассчитать на каждом шаге расчета. Оформим расчет в табличной форме (таблица 5.2):

| Таблица 5.2. Расчет ЧД и ЧДД | ||||||||

| Показатели | 1 год | 2 год | 3 год | 4 год | 5 год | 6 год | 7 год | 8 год |

| Денежный поток от инвестиционной деятельности, тыс. руб. | -18000 | |||||||

| Денежный поток от операционной деятельности, тыс. руб. | ||||||||

| Чистый доход, тыс. руб. (п.1+п.2) | -18000 | |||||||

| Коэффициент дисконтирования при Е=15% (формула 3) | 0,870 | 0,756 | 0,658 | 0,572 | 0,497 | 0,432 | 0,376 | 0,327 |

| ЧДД, тыс. руб. (п.3 x п.4) | -15652 | |||||||

| ЧДД нарастающим итогом, тыс. руб. | -15652 |

Интегральный ЧДД составил 70792 тыс. руб.

Индексы доходности достаточно определить для завершающего шага расчета (они будут характеризовать интегральную эффективность проекта). Чтобы определить индекс доходности инвестиций, требуется рассчитать интегральные дисконтированные денежные потоки от инвестиционной и операционной деятельности. Сделаем это в табличной форме (таблица 5.3):

| Таблица 5.3. Расчет интегральных дисконтированных денежных потоков | ||||||||

| Показатели | 1 год | 2 год | 3 год | 4 год | 5 год | 6 год | 7 год | 8 год |

| Денежный поток от инвестиционной деятельности, тыс. руб. | -18000 | |||||||

| Денежный поток от операционной деятельности, тыс. руб. | ||||||||

| Коэффициент дисконтирования при Е=15% (формула 3) | 0,87 | 0,756 | 0,658 | 0,572 | 0,497 | 0,432 | 0,376 | 0,327 |

| Дисконтированный денежный поток от инвестиционной деятельности, тыс. руб. (п.1 x п.3) | -15660 | |||||||

| Дисконтированный денежный поток от инвестиционной деятельности нарастающим итогом, тыс. руб. | -15660 | -15660 | -15660 | -15660 | -15660 | -15660 | -15660 | -15644 |

| Дисконтированный денежный поток от операционной деятельности, тыс. руб. (п.2 x п.3) | ||||||||

| Дисконтированный денежный поток от операционной деятельности нарастающим итогом, тыс. руб. |

Интегральный дисконтированный денежный поток от инвестиционной деятельности составил -15644 тыс. руб., а интегральный денежный поток от операционной деятельности равен 86434 тыс. руб. Определим индекс доходности инвестиций:

Индекс доходности инвестиций составил 5,5. Это означает, что на 1 рубль, инвестированный в данный проект, инвестор получит 5,5 руб. дохода.

Следующий показатель, который нужно рассчитать – это индекс доходности затрат. Для этого надо сначала определить суммарные дисконтированные притоки и суммарные дисконтированные оттоки средств. Это тоже удобно сделать в виде таблицы (таблица 5.4):

| Таблица 5.4. Расчет дисконтированных притоков и оттоков средств | ||||||||

| Показатели | 1 год | 2 год | 3 год | 4 год | 5 год | 6 год | 7 год | 8 год |

| Приток средств от инвестиционной деятельности (доход от продажи активов), тыс. руб. | ||||||||

| Приток средств от операционной деятельности (выручка), тыс. руб. | ||||||||

| Итого притоков, тыс. руб. (п.1+п.2) | ||||||||

| Коэффициент дисконтирования при Е=15% (формула 3) | 0,87 | 0,756 | 0,658 | 0,572 | 0,497 | 0,432 | 0,376 | 0,327 |

| Дисконтированные притоки, тыс. руб. (п.3 x п.4) | ||||||||

| Дисконтированные притоки нарастающим итогом, тыс.руб. | ||||||||

| Отток средств от инвестиционной деятельности (инвестиции), тыс. руб. | ||||||||

| Отток средств от операционной деятельности (себестоимость без амортизации+налоги), тыс. руб. | ||||||||

| Итого оттоков, тыс. руб. (п.7+п.8) | ||||||||

| Дисконтированные оттоки, тыс. руб. (п.8 x п.4) | ||||||||

| Дисконтированные оттоки нарастающим итогом, тыс.руб. |

Итак, суммарные дисконтированные притоки средств составили 303928 тыс. руб., а суммарные дисконтированные оттоки средств равны 232559 тыс. руб. Определим индекс доходности затрат:

Индекс доходности затрат составил 1,3. Это говорит о том, что на рубль затрат по проекту приходится 1,3 рубля дохода.

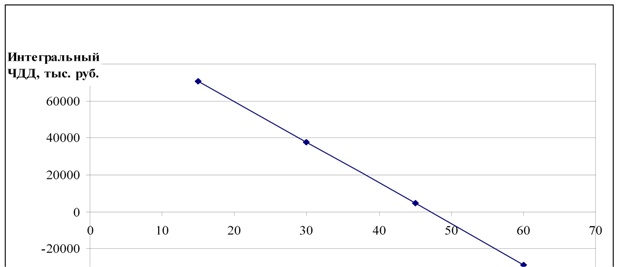

Следующий показатель коммерческой эффективности – это внутренняя норма доходности (ВНД). ВНД целесообразно определить графически. Для этого нужно построить график, откладывая по оси абсцисс (то есть по оси х) норму дисконта, а по оси ординат (то есть по оси у) - интегральный ЧДД по проекту, получаемый при данной норме дисконта. График имеет форму прямой линии, для построения которой достаточно двух точек. Первая точка у нас уже есть. Она имеет координаты (15; 70792) и указывает на значение интегрального ЧДД по проекту при норме дисконта 15%. Чтобы получить вторую точку, нужно пересчитать интегральный ЧДД при любой другой норме дисконта. Возьмем Е=30%.

Составим таблицу для расчета интегрального ЧДД (таблица 5.5):

| Таблица 5.5. Расчет интегрального ЧДД при норме дисконта 30% | ||||||||

| Показатели | 1 год | 2 год | 3 год | 4 год | 5 год | 6 год | 7 год | 8 год |

| Денежный поток от инвестиционной деятельности, тыс. руб. | -18000 | |||||||

| Денежный поток от операционной деятельности, тыс. руб. | ||||||||

| Чистый доход, тыс. руб. (п.1+п.2) | -18000 | |||||||

| Коэффициент дисконтирования при Е=30% (формула 3) | 0,769 | 0,592 | 0,455 | 0,350 | 0,269 | 0,207 | 0,159 | 0,123 |

| ЧДД, тыс. руб. (п.3 x п.4) | -13846 | |||||||

| ЧДД нарастающим итогом, тыс. руб. | -13846 |

Вторая точка для построения графика будет иметь координаты (30; 37654). Эта точка соответствует значению интегрального ЧДД при норме дисконта 30%. Таким образом, имеется 2 точки: (15; 70792) и (30; 37654).

Переходим к построению графика (рис. 5.1):

Рис. 5.1. Графическое определение ВНД

На графике внутренняя норма доходности – это точка пересечения прямой с осью абсцисс. В данном случае ВНД составляет примерно 48%. Это значит, что в случае, если норма дисконта станет равной 48%, то интегральный ЧДД по проекту будет равен нулю. Другими словами, если норма дисконта превысит 48%, то проект станет неэффективным.

Срок окупаемости инвестиций составляет 1 год, так как уже на втором шаге расчета накопленный ЧДД имеет положительное значение. В течение одного года вложенные в проект средства вернутся инвестору.

Таким образом, мы рассчитали все показатели коммерческой эффективности инвестиционного проекта – чистый доход, чистый дисконтированный доход, индекс доходности инвестиций, индекс доходности затрат, внутреннюю норму доходности и срок окупаемости инвестиций. Интегральный ЧДД равен 70792 тыс. руб. (то есть больше нуля), ИДИ=5,5 (больше 1), ИДЗ=1,3 (больше 1), ВНД=48% (больше Е).

Вывод – инвестиционный проект является коммерчески эффективным.

Краткие итоги:

1. Показатели коммерческой эффективности проекта — чистый доход, чистый дисконтированный доход, срок окупаемости, индекс доходности инвестиций, индекс доходности затрат, внутренняя норма доходности.

2. Чистый доход — это сальдо денежных потоков от операционной и инвестиционной деятельности.

3. Чистый дисконтированный доход — это произведение чистого дохода и коэффициента дисконтирования.

4. Индекс доходности инвестиций определяется отношением интегрального дисконтированного денежного потока от операционной деятельности к абсолютной величине интегрального дисконтированногоденежного потока от инвестиционной деятельности.

5. Индекс доходности затрат определяется отношением суммарного дисконтированного притока средств к суммарному дисконтированному оттоку средств.

6. Внутренняя норма доходности – это такая норма дисконта, при которой интегральный ЧДД равен нулю.

7. Срок окупаемости инвестиций – это период времени, за который вложенные в проект средства возвращаются инвестору в виде прибыли.

Упражнения

1. Перечислить показатели коммерческой эффективности инвестиционного проекта.

2. Осуществление проекта потребует инвестиций в размере 500 тыс. руб. В момент завершения проекта активы предприятия будут проданы по остаточной стоимости 180 тыс. руб. Определить денежный поток от инвестиционной деятельности.

3. Годовая выручка предприятия - 800 тыс. руб. Себестоимость годового объема производства за вычетом амортизации — 350 тыс. руб. Налоговые и другие обязательные платежи в год — 120 тыс. руб. Определить денежный поток от операционной деятельности.

4. По данным упражнений 2 и 3 определить чистый доход предприятия, чистый дисконтированный доход, индекс доходности инвестиций, индекс доходности затрат, ВНД, срок окупаемости.

Темы для курсовых работ, рефератов, эссе:

1. Проблемы выбора нормы дисконта в практике оценки эффективнсоти инвестиционного проекта.

2. Сравнение конкурирующих инвестиционных проектов по показателям эффективности.

3. Составление инвестиционной программы предприятия на основе показателей коммерческой эффективности проекта.