Каждая страна имеет собственный национальный денежный рынок, на котором обращаются финансовые инструменты в национальной валюте. Участниками таких рынков являются национальные и финансовые иностранные институты, которые расположены в стране этой валюты.

Именно на национальных рынках местные банки осуществляют свои повседневные операции, которые включают заимствование и кредитование с целью закрытия счетов или «прощупывания» рынка. На практике торговля в каждой стране сосредоточена в основных финансовых центрах, где ее контролируют местные регулирующие органы. Обычно это центральные банки стран.

Чтобы сбалансировать предложение денег и спрос на них и обезопасить валюту страны, центральный банк пользуется целым рядом приемов. Он может регулировать процентные ставки через денежные рынки, покупать и продавать валюту на валютных рынках. Центральные банки выполняют свои функции, поскольку они действуют:

- в качестве банкира по отношению к правительству;

- в качестве банкира по отношению к другим клиринговым или расчетным банкам. В этом случае они устанавливают размер резервов, которые должен иметь каждый банк[14].

Возможность воздействовать на размер процентных ставок центральному банку дает его исключительное положение. В подобных банках держат счета как правительства, так и расчетные банки, и, следовательно, они могут ежедневно отслеживать потоки денег по этим счетам. Для регулирования предложения денег в стране в краткосрочной перспективе, так называемого краткосрочного предложения денег, центральные банки используют учетную ставку. Поскольку процентные ставки зависят от предложения денег, изменение последнего применяется для регулирования ставок процента в масштабе страны.

Если центральный банк предоставляет ссуды, это ведет к увеличению предложения денег в банковской системе и, следовательно, к снижению процентной ставки. Если центральный банк заимствует средства, предложение денег в банковской системе сокращается, а процентные ставки повышаются. Так как центральный банк является кредитором последней инстанции, в конечном счете, процентную ставку в стране определяет именно он. Центральные банки могут:

1) выпустить официальное заявление, сообщающее о повышении или понижении ставки-ориентира;

2) изменить ликвидность рынка так, чтобы получить желаемую ставку.

Если заявление об изменении ставки является демонстративным действием, операции на открытом рынке тоньше по своей сути. Кроме того, не все подобные операции связаны с реализацией политики банка. Центральный банк может увеличивать или изымать резервы банковской системы в процессе своей повседневной деятельности. В свою очередь рынок генерирует ставки для сделок на фиксированные сроки с учетом:

- текущих экономических условий в стране данной валюты;

- превалирующего уровня инфляции в этой стране;

- соотношения числа заемщиков и кредиторов на рынке;

- рыночных ожиданий, например ожидания повышения или понижения ставок центральным банком[15].

Процентные ставки — это инструмент, которым пользуется центральный банк для реализации своей денежно-кредитной политики в стране. Понижение ставок ускоряет экономический рост, однако нередко сопровождается ростом инфляции. Повышение ставок замедляет экономический рост в результате увеличения стоимости заимствований. Расходы потребителей являются для экономики критически важными: понизьте покупательную способность — и экономика потеряет устойчивость, а то и пошатнется.

Итак, действия центрального банка оказывают значительное влияние на экономические показатели в целом; следовательно, значительны и их политические последствия. Если центральный банк преследует на рынке краткосрочные интересы правительства, а не долгосрочные интересы экономики, доверие к такой стране может быть подорвано, что может привести к оттоку капиталов и повышению процентных ставок.

В последние годы правительства стараются сделать роль центрального банка все более определенной, нередко заявляя о самостоятельности этой структуры в регулировании процентных ставок.

Важнейшей задачей центрального банка является обеспечение в стране безынфляционного денежного обращения, что достигается регулированием темпа роста денежной массы в национальной экономике. Особый смысл и значимость, анализ и контроль за состоянием денежного обращения, количеством необходимых для обращения денег имеют для современных условий России, характеризующихся общей экономической нестабильностью, инфляцией, кризисами неплатежей[16].

Отсюда и отмеченная выше главная функция центрального банка — регулирование денежного обращения — предполагает отслеживание не только общего количества, но и пропорций между видами денег. На практике регулирование денежной эмиссии и денежного обращения для любого современного государства означает необходимость постоянного анализа, контроля, сравнения проектируемых и фактических величин нескольких важнейших показателей (агрегатов) совокупной денежной массы в стране.[17]

Рассмотрим динамику денежного обращения в период с 1996 по 2006 г (таблица 1)[18]

Таблица 1.

Денежное обращение (на начало года; миллиардов рублей; 1996 г. - трлн. руб.)[19]

| Денежная масса М2 | 220,8 | 1154,4 | 1612,6 | 2134,5 | 3212,7 | 4363,3 | 6045,6 | 8995,8 |

| в том числе: | ||||||||

| наличные деньги в обращении М0 | 80,8 | 418,9 | 583,8 | 763,2 | 1147,0 | 1534,8 | 2009,2 | 2785,2 |

| безналичные средства | 140,0 | 735,5 | 1028,8 | 1371,2 | 2065,6 | 2828,5 | 4036,3 | 6210,6 |

| Удельный вес М0 в М2, процентов | 36,6 | 36,3 | 36,2 | 35,8 | 35,7 | 35,2 | 33,2 | 31,0 |

Как видно из таблицы 1, в течение последних 11 лет удельный вес наличных денег в общей денежной массе падает, хотя и медленно.

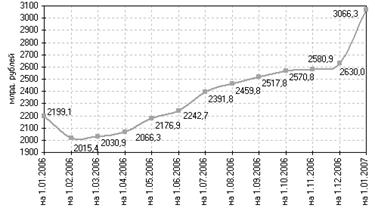

Изменение количества наличных денег в обращении за последний год отражено на рис. 3

|

Рис.3 Изменение количества наличных денег в обращении за период 01.01.06г.- 01.01.07г[20].

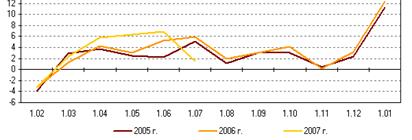

Рассмотрим более подробно результаты регулирования денежного рынка РФ в первой половине текущего года[21]. Темпы прироста денежной массы по методологии денежного обзора за первые шесть месяцев 2007 г.: рублевая денежная масса возросла на 20,7%, в том числе во II квартале — на 15,4% (в 2006 г. аналогичные показатели составили 17,3 и 14,9% соответственно).

Рис. 4. Темпы прироста денежного агрегата М2 (месяц к предыдущему месяцу, %)

|

Безналичная составляющая денежного агрегата М2 увеличилась за первое полугодие 2007 г. на 26,1%, в том числе за II квартал — на 17,4% (за аналогичные периоды 2006 г. — на 20,4 и 14,5% соответственно). Темпы прироста депозитов населения в январе—июне 2007 г. составили 17,6% (в первом полугодии 2006 г. — 20,0%).

В результате увеличения объемов банковского кредитования и повышения доходов нефинансовых организаций, а также вследствие накопления нефинансовыми организациями средств на текущих счетах (для участия в аукционных процедурах, в том числе по продаже активов ОАО "НК ЮКОС") общий объем средств на их счетах в кредитных организациях возрос за январь—май 2007 г. на 39,0% (за аналогичный период 2006 г. — на 12,8%). В июне объем средств на указанных счетах уменьшился, что было обусловлено завершением аукционных операций и выплатами в бюджет задолженности НК "ЮКОС". В итоге за первое полугодие 2007 г. банковские вклады предприятий увеличились на 35,3%.

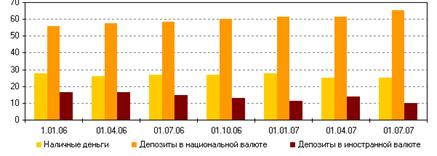

В структуре рублевой денежной массы (рис. 5) доля наличных денег в обращении на 1.07.2007 сократилась относительно 1.01.2007 на 3,1 процентного пункта (до 27,9%), удельный вес депозитов "до востребования" повысился на 2,4 процентного пункта (до 33,7%), а срочных депозитов — на 0,7 процентного пункта (до 38,5%).

Рис. 5. Структура денежной массы

|

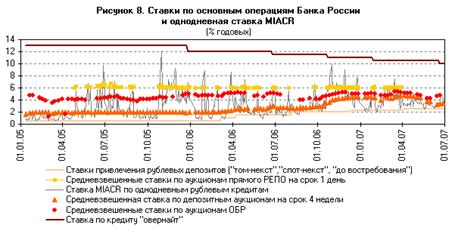

Ситуация на межбанковском кредитном рынке в апреле—мае 2007 г. была в целом стабильной. На протяжении II квартала дневные ставки по однодневным рублевым межбанковским кредитам на московском рынке находились в диапазоне 2,4—4,6% годовых, а в июне — 2,7—3,7% годовых.

Во II квартале внутримесячная цикличность ставок по однодневным рублевым МБК отмечалась только в июне — в последние дни месяца ставки незначительно повысились, что было связано с проведением обязательных платежей банками и их клиентами.

Среднедневные остатки средств на корреспондентских счетах в Банке России в апреле—июне 2007 г. составили 447,2 млрд. руб. по сравнению с 492,6 млрд. руб. в I квартале 2007 г. (во II квартале 2006 г. они были равны 351,8 млрд. руб.).

Банк России в 2007 г. активно проводил операции по абсорбированию свободных денежных средств кредитных организаций в целях ограничения темпов роста денежного предложения и снижения инфляции.

Во II квартале 2007 г. Банк России осуществлял депозитные операциис кредитными организациями — резидентами в валюте Российской Федерации на стандартных условиях и на аукционной основе. Со 2 апреля 2007 г. Банк России повысил фиксированные процентные ставки по депозитным операциям, проводимым на стандартных условиях "том-некст", "спот-некст" и "до востребования", до 2,5% годовых, на стандартных условиях "1 неделя", "спот-неделя" — до 3% годовых.

Общий объем осуществленных Банком России депозитных операций за апрель—июнь 2007 г. составил 29,2 трлн. руб., увеличившись, таким образом, по сравнению с аналогичным периодом 2006 г. в 11 раз (с 2,6 трлн. руб.). Средний дневной остаток средств кредитных организаций на депозитных счетах в Банке России во II квартале 2007 г. был равен 922,2 млрд. руб., тогда как в I квартале 2007 г. — 157,7 млрд. руб. (в апреле—июне 2006 г. — 173,0 млрд. руб.).

В целях абсорбирования свободной ликвидности во II квартале 2007 г. Банк России продолжал осуществлять операции со своими облигациями. Среднедневная задолженность Банка России по ОБР перед кредитными организациями в апреле—июне 2007 г. составила 317,7 млрд. руб. против 154,0 млрд. руб. в I квартале 2007 г. (во II квартале 2006 г. — 131,6 млрд. руб.).

Сложившийся во II квартале 2007 г. уровень ликвидности банковского сектора обусловил отсутствие операций прямого РЕПОи сделок "валютный своп". Вместе с тем объем ломбардных кредитов за II квартал составил 1,1 млрд. руб. против 0,66 млрд. руб. в I квартале и 0,03 млрд. руб. во II квартале 2006 года. Более 95,6% ломбардных кредитов в рассматриваемый период было предоставлено по фиксированной процентной ставке. Средневзвешенные процентные ставки по ломбардным кредитным аукционам и ломбардным кредитам Банка России, предоставленным по фиксированной процентной ставке, в апреле—июне 2007 г. составляли 7% годовых.

Объем предоставленных Банком России кредитов "овернайт " во II квартале 2007 г. увеличился как по сравнению с предыдущим кварталом, так и по сравнению с аналогичным периодом 2006 г. и составил 22,4 млрд. руб. (в I квартале 2007 г. — 19,4 млрд. руб., во II квартале 2006 г. — 14,3 млрд. руб.).

При управлении ликвидностью кредитные организации использовали механизм внутридневного кредитования.В апреле—июне 2007 г., как и в I квартале 2007 г., объем внутридневных кредитов составил 2,7 трлн. руб. (во II квартале 2006 г. — 2,6 трлн. руб.).

В рамках реализации процентной политики, направленной на сужение коридора процентных ставок по собственным операциям, Банк России принял решение о снижении с 19 июня 2007 г. ставки рефинансирования на 0,5 процентного пункта — до 10,0% годовых. Ставка по кредитам "овернайт" и процентная ставка, используемая при заключении сделок "валютный своп" с Банком России, также стали составлять 10,0% годовых (рис.6)

|

Рис. 6. Ставки по основным операциям Банка России

Ставки валютных МБК, размещаемых российскими банками, в рассматриваемый период определялись прежде всего конъюнктурой мирового денежного рынка. Среднемесячная ставка MIACR по однодневным МБК в долларах США в августе по сравнению с июлем повысилась с 5,5 до 5,6% годовых. Заимствования на мировом денежном рынке по-прежнему были значимым источником пополнения средств российских банков[22].

Денежно-кредитная политика Банка России ориентирована на поддержание финансовой стабильности и формирование предпосылок, обеспечивающих устойчивость экономического роста страны. С начала периода перехода к рынку Банк России гибко реагировал на изменение реального спроса на деньги, способствовал поддержанию растущей динамики экономики, снижению процентных ставок, инфляционных ожиданий и темпов инфляции. Это привело к некоторому укреплению реального валютного курса рубля и стабильности финансовых рынков.

Итак, мы выяснили, что деятельность Банка России в области регулирования денежного рынка направлена на обеспечение стабильности экономики страны.

Заключение

На основании изучения литературных источников в процессе выполнения данной курсовой работы были сделаны следующие выводы:

Денежный рынок— это рынок кредитов и заимствований денег, служащий для удовлетворения межбанковских нужд в размещении и привлечении денежных средств. По сути, денежный рынок не отличается от любого другого. Если рынки в целом используются для формирования цен на товары, то денежные рынки формируют «цены на деньги». Цена денег — это процентная ставка, уплачиваемая за получение заемных средств или получаемая за предоставление займа.

Мы рассмотрели основные элементы механизма функционирования денежного рынка: спрос на деньги и предложение денег, а так же условия достижения равновесия на денежном рынке. Спрос на деньги должен покрываться их предложением. Предложением денег называется имеющееся на данный момент в экономике их количество.

Денежный рынок состоит из элементов, находящихся в тесном взаимодействии друг с другом. Такими элементами являются, прежде всего, субъекты его отношений. В качестве субъектов денежного рынка выступают кредитор и заемщик. В денежном рынке участвуют банки, брокерские и дилерские фирмы, другие финансово-кредитные учреждения

Объектом рынка выступает ссуженная стоимость, как особая часть стоимости. Благодаря кредиту стоимость, временно остановившаяся в своем движении, продолжает путь, переходя к новому владельцу, у которого обозначилась потребность в ее использовании на нужды производства и обращения.

Важным для денежного рынка представляется равновесие между спросом на деньги и их предложением. Но равновесное положение на денежном рынке не является устойчивым. Нарушение равновесия может происходить в результате изменения либо денежного предложения, либо спроса на деньги. Оно приводит к колебаниям процентной ставки. Изменяясь, она влияет на спрос банков, населения на деньги и восстанавливает равновесие на рынке денег. Методы восстановления равновесия тесно связаны с проводимой в стране денежно-кредитной политикой, политикой обменного курса.

Правительства государств могут влиять на размер процентной ставки на денежных рынках, ограничивая количество денег в обращении. Размер процентной ставки влияет на уровень экономической активности в стране. Если процентная ставка повышается, следовательно, заимствования становятся дороже, то проекты, финансируемые за счет заемных средств, становятся менее привлекательными, поскольку должны быть более доходными, чтобы покрыть затраты. Иными словами, высокий ссудный процент подавляет экономическую активность и делает невозможным осуществление ряда проектов. Наоборот, снижение процента способствует росту экономической активности, повышая привлекательность проектов с заемным финансированием.

В сфере регулирования денежного рынка государство проводит свою политику, используя кооперацию с данным соучастником регулирования. Образуются своего рода партнерские отношения: "государство — центральный банк". Центробанк использует различные инструменты, к которым относятся, в первую очередь, изменение ставки рефинансирования, изменение норм обязательных резервов, операции на открытом рынке с ценными бумагами, а также внедрение кредитных ограничений.

Банк России в последние годы активно проводит операции по абсорбированию свободных денежных средств в целях ограничения темпов роста денежного предложения и снижения инфляции. В течение последних 11 лет постоянно снижается удельный вес наличных денег в общей денежной массы. Денежно-кредитная политика Банка России ориентирована на поддержание финансовой стабильности и формирование предпосылок, обеспечивающих устойчивость экономического роста страны.

Список использованной литературы

1. Федеральный закон от 2 декабря 1990 г. N 395-I "О банках и банковской деятельности" (с изм. и доп. от 13 декабря 1991 г., 24 июня 1992 г., 3 февраля 1996 г., 31 июля 1998 г., 5, 8 июля 1999 г., 19 июня, 7 августа 2001 г., 21 марта 2002 г., 30 июня, 8, 23 декабря 2003 г., 29 июня, 29 июля, 2 ноября, 29, 30 декабря 2004 г., 21 июля 2005 г., 2 февраля, 3 мая, 27 июля, 18, 29 декабря 2006 г.)

2. Федеральный закон от 10 июля 2002 г. N 86-ФЗ "О Центральном банке Российской Федерации (Банке России)" (с изм. и доп. от 10 января, 23 декабря 2003 г., 29 июня, 29 июля, 23 декабря 2004 г., 18 июня, 18 июля 2005 г., 3 мая, 12 июня, 29 декабря 2006 г.)

3. Заявление Правительства Российской Федерации и Центрального банка Российской Федерации «О Стратегии развития банковского сектора Российской Федерации на период до 2008 года»// https://www.cbr.ru

4. Агапова Т.А. Макроэкономика.—М.: Дело и Сервис, 2005.—464с

5.Ахмадиев Р.Я. Центральный банк Российской Федерации и регулирование банковской системы.—Казань: Таглимат, 2002.—224с

6. Бабашкина А.М. Государственное регулирование национальной экономики. – М.: Финансы и статистика, 2003, 480 с

7. Бажанов В.А. Государственное регулирование экономики. – М.: СО РАН, 2005, 154 с

8. Ведута Е.Н. Стратегия и экономическая политика государства. М.: Академический проект, 2004. - 462с.

9. Вечканов Г.С., Вечканова Г. Р. Макроэкономика. Спб.: Питер, 2005. – 256

10. Галицкая С.В. Деньги. Кредит.Банки: Конспект лекций:.—М: Эксмо, 2006.—336 с

11. Деньги, кредит, банки. / Под ред. О.И. Лаврушина. — М.: КНОРУС, 2005. — 320 с

12. Деньги, кредит, банки. / Под редакцией Г.Н. Белоглазовой - М.: Юрайт-Издат, 2006. - 620 с.

13. Деньги. Кредит. Банки/Под ред.Е.Ф. Жукова.— М.: ЮНИТИ-ДАНА, 2007.—703 с

14. Задоя А.А., Петруня Ю.Э. Макроэкономика. – М.: Знания. - 2004.

15. Ильин А. Валютный и денежный рынок. Курс для начинающих.—М.: Альпина Паблишер, 2002.—340с

16. Казимагомедов А.А. Организация денежно-кредитного регулирования.—М.: Финансы и статистика, 2001.—272с

17. Киселева Е.А. Макроэкономика. - М.: Эксмо, 2006. - 352с

18. Кузнецова Е.И. Деньги, кредит, банки.—М.: ЮНИТИ-ДАНА, 2007.—527с

19. Леонтьев В.Е., Н.П. Радковская Финансы, деньги, кредит и банки.- СПб.: ИВЭСЭП, Знание, 2004.

20. Нешитой А.С. Финансы и кредит.—М.: Дашков и К, 2006.—572с

21. Тарасевич Л.С., Гребенников П.И., Леусский А. И. Макроэкономика. - М.: Высшее образование, 2005. - 656 с.

22. Фетисов Г.Г., Лаврушин О.И., Мамонова И.Д. Организация деятельности центрального банка. – М.: КноРус, 2006. – 432с.

23. Финансовая система и экономика. - М.:Финансы и статистика, 2004. - 432с.

24. Ходов Л.Г. Государственное регулирование национальной экономики.- М: Юнити-Дана, 2005. - 620 с.

25. Челноков В.А. Деньги, кредит, банки. - М: Юнити-Дана, 2005. - 368 с.

26. Экономика: Учеб. / Под ред.А.С. Булатова.—М.: Экономистъ, 2006.—831с

27. Экономическая теория/Под ред. В.И. Видяпина, Г.П. Журавлевой. - М.: ИНФРА –М, 2005. - 640 с.

28. Бурлачков В. Денежное предложение: теория и организация // Вопросы экономики.—N 3.— 2005.—С.48-60

29. Одесс В. Маркетинговый анализ денежного рынка России // Маркетинг.—N 5.— 2004.—С.76-81

30. Сайт министерства финансов РФ https://www1.minfin.ru

31. Сервер Центрального Банка России https://www.cbr.ru

Приложение 1

Денежная база в широком определении в 2007 году (млрд. руб.)[23]

|

[1] Экономика: Учеб. / Под ред.А.С.Булатова.—М.: Экономистъ, 2006.

[2] Галицкая С. В. Деньги. Кредит.Банки: Конспект лекций:.—М: Эксмо, 2006

[3] Экономическая теория/Под ред. В.И. Видяпина, Г.П. Журавлевой. - М.: ИНФРА -М, 2005.

[4] Киселева Е. А. Макроэкономика. - М.: Эксмо, 2006

[5] Экономика/ Под ред.А.С.Булатова.—М.: Экономистъ, 2006

[6] Бурлачков В. Денежное предложение: теория и организация // Вопросы экономики.—N 3.— 2005.—С.48-60

[7] Деньги, кредит, банки. / Под ред. О.И. Лаврушина. — М.: КНОРУС, 2005.

[8] Ильин А. Валютный и денежный рынок. Курс для начинающих.—М.: Альпина Паблишер, 2002

[9] Деньги. Кредит. Банки: Учеб. /Под ред.Е.Ф.Жукова.— М.: ЮНИТИ-ДАНА, 2007

[10] Деньги. Кредит. Банки: Учеб. /Под ред.Е.Ф.Жукова.— М.: ЮНИТИ-ДАНА, 2007.

[11] Ильин А. Валютный и денежный рынок. Курс для начинающих.—М.: Альпина Паблишер, 2002

[12] Ильин А. Валютный и денежный рынок. Курс для начинающих.—М.: Альпина Паблишер, 2002

[13] Челноков В. А. Деньги, кредит, банки. - М: Юнити-Дана, 2005

[14] Ведута Е.Н. Стратегия и экономическая политика государства. М.: Академический проект, 2004

[15] Казимагомедов А.А. Организация денежно-кредитного регулирования.—М.: Финансы и статистика, 2001

[16] Ахмадиев Р.Я. Центральный банк Российской Федерации и регулирование банковской системы.—Казань: Таглимат, 2002

[17] Фетисов Г. Г., Лаврушин О. И., Мамонова И. Д. Организация деятельности центрального банка. – М.: КноРус, 2006. – 432с.

[18] https://www.gks.ru/free_doc/2006/b06_13/21-23.htm

[19] В связи с изменением с 1 января 2004 г. методологии расчета денежной массы данные на начало 2000 - 2007 гг. приведены с учетом начисленных процентов по депозитам физических лиц и нефинансовых организаций.

[20] https://www.cbr.ru/analytics/print.asp?file=str_nal_dm_070101.htm

[21] https://www.cbr.ru/analytics/

[22] Сервер Центрального Банка России https://www.cbr.ru

[23] Сайт министерства финансов РФ https://www1.minfin.ru