Одной из характеристик стабильного положения организации служит ее финансовое состояние. Финансовое состояние отмечается системой показателей, отражающих наличие, размещение, использование финансовых ресурсов предприятия и всю производственно-хозяйственную деятельность предприятия.

Финансовая устойчивость предприятия определяется степенью обеспечения запасов и затрат, собственными и заемными источниками их формирования, соотношением объемов собственных и заемных средств и характеризуется системой показателей. Данную группу показателей также называют показателями структуры капитала и платежеспособности или коэффициентами управления источниками средств. Рассмотрим основные показатели, которые показывают обеспеченность ООО «ОСУ-2» собственными средствами в таблице 2.11.

Таблица 2.6 - Показатели типов финансовой устойчивости ООО «ОСУ-2» за 2014-2016гг.

| Показатели | Отчетный период | ||

| Обеспеченность запасов собственными оборотными средствами | |||

| Обеспеченность запасов собственными и долгосрочными заемными средствами | |||

| Общая величина основных источников формирования запасов и затрат |

Основанием для проведения анализа послужили данные финансовой отчетности ООО «ОСУ-2» за 2016 год. (Приложение 2)

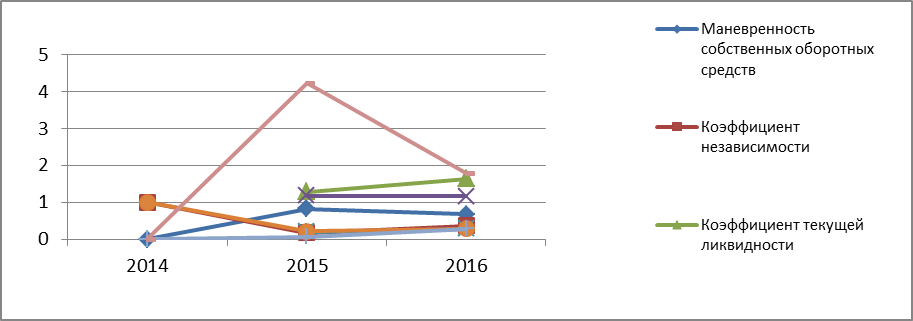

Рисунок 2.11. Динамика показателей финансовой устойчивости

Динамика показывает, что предприятие имеет абсолютную финансовую устойчивость. Такой тип финансовой устойчивости характеризуется тем, что все запасы предприятия покрываются собственными оборотными средствами, т.е. организация не зависит от внешних кредиторов. Но в данной ситуации показатели не отражают реальной картины. Считается, что она вряд ли может рассматриваться как идеальная, поскольку означает, что руководство компании не умеет, не желает, или не имеет возможности использовать внешние источники средств для основной деятельности. Хотя в нашей ситуации это утверждение не применимо, так как организации для ее функционирования вполне может существовать при условии наличия стабильных заказов на ее услуги.

Устойчивое финансовое положение предприятия является важнейшим фактором его страхования от возможного банкротства. С этих позиций важно знать, насколько платежеспособно предприятие и какова степень ликвидности его активов. Коэффициенты платежеспособности и ликвидности отражают способность предприятия погасить свои краткосрочные обязательства.

Основные из них представлены в таблице 2, а их динамика изображена на рисунке 2.12.

Таблица 2.7 Динамика показателей ликвидности, платежеспособности и кредитоспособности

| Показатели | Отчетный период | ||

| Величина собственных оборотных средств (функционирующий капитал). | 10,00 | 1345,00 | 2054,00 |

| Маневренность собственных оборотных средств (более 0,5) | 0,00 | 0,82 | 0,67 |

| Коэффициент независимости (более 0,6) | 1,00 | 0,18 | 0,36 |

| Коэффициент текущей ликвидности (более 2) | - | 1,28 | 1,64 |

| Коэффициент срочной ликвидности (более 1) | - | 1,18 | 1,16 |

| Коэффициент абсолютной ликвидности (более 0,2) | - | 0,20 | 0,29 |

| Коэффициент обеспеченности собственными средствами (более 0,1) | 1,00 | 0,21 | 0,38 |

| Доля производственных запасов в текущих активах | 0,00 | 0,07 | 0,28 |

| Коэффициент покрытия запасов (более 1) | - | 5,89 | 2,76 |

| Коэффициент соотношения собственных и заемных средств (менее 1) | 0,00 | 4,22 | 1,78 |

Рисунок 2.13 Динамика показателей ликвидности, платежеспособности и кредитоспособности

Коэффициент маневренности собственных оборотных средств показывает, какая часть объема собственных оборотных средств приходится на наиболее мобильную составляющую текущих активов - денежные средства.

Значение показателя не опускается ниже верхней границы, следовательно у организации есть хорошая возможность финансового маневра. Уменьшение этого коэффициента указывает на возможное замедление погашения дебиторской задолженности, в нашей ситуации снижение данного показателя вызвано увеличением нераспределенной прибыли и снижением количества заказов, учитывая относительную сезонность услуг, а следовательно и денежных поступлений.

Коэффициент автономии имеет практически на всем протяжение существования организации значение ниже нормативного, хотя это и должно указывать на зависимость от заемного капитала, но учитывая что большую часть составляет дебиторская задолженность от заказчиков и поставщиков, а так же материальные затраты, то можно утверждать, что предприятие не зависит от заемного капитала.

Показатели коэффициентов ликвидности находятся в пределах допустимых значений. А динамика их изменения так же связана с теми же факторами, что и показателей автономии и большой долей авансовых платежей, которые тяжело перекрываются выполнением. При необходимости, не смотря на значения показателей, организация с трудом сможет покрыть свои обязательства.

Коэффициент обеспечения материальных запасов собственными средствами и коэффициент покрытия запасов выше нормативного значения, а следовательно запасы формируются за счет собственных средств и показывает, что организация финансово устойчива. Но динамика снижение этих показателя еще раз указывает на большое количество запасов. А превосходство коэффициент покрытия запасов свидетельствует о предпочтении фирмы авансовым платежам и переходу зависимости от них.

Коэффициент соотношения собственных и заемных средств показывает, что организация зависима от внешних источников, а точнее по большей части имеется задолженность перед поставщиками и подрядчиками, но динамика снижения показателя является положительной.

Проведем анализ показателей финансовой устойчивости, стабильности и расчеты и внесем данные в таблицу 2.8

Схематично динамику изменения показателей представим в виде рисунка 2.14

Таблица 2.8. Динамика показателей финансовой устойчивости

| Показатели | Отчетный период | ||

| Коэффициент автономии (более 0,6) | 0,28 | 0,47 | |

| Коэффициент соотношения заемных и собственных средств (менее 1) | 4,25 | 0,89 | |

| Коэффициент долгосрочного привлечения заемных средств | - | - | - |

| Маневренность собственных оборотных средств (более 0,5) | 0,8 | 0,98 | 0,73 |

| Коэффициент соотношения вне оборотных активов и собственного капитала. (более 0,5) | 0,05 | 0,08 | 0,05 |

| Коэффициент финансовой зависимости (менее 0,4). | 0,07 | 0,8 | 0,7 |

Рисунок 2.14 Динамика показателей финансовой устойчивости

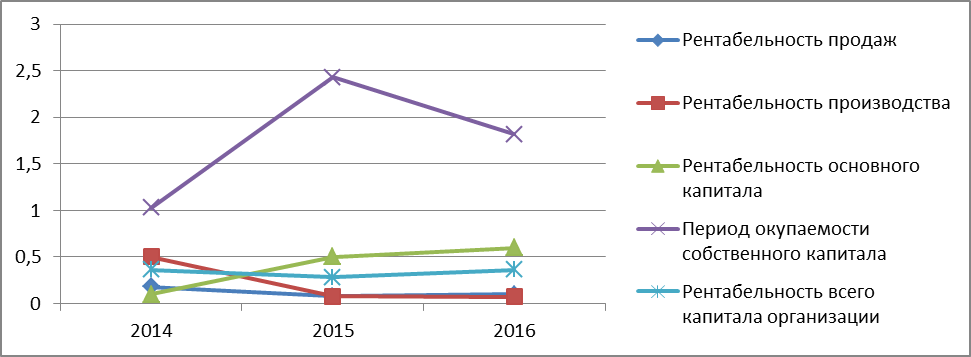

Показатели рентабельности являются относительными характеристиками финансовых результатов и эффективности деятельности предприятия. Показатели рентабельности являются важными характеристиками факторной среды формирования прибыли (дохода) предприятия. По этой причине они являются обязательными элементами сравнительного анализа и оценки финансового состояния предприятия. При анализе производства показатели рентабельности используются инструмент инвестиционной политики и ценообразования. Рассмотрим таблицу 2.9 и рисунок 2.15)

Таблица 2.9- Расчет показателей рентабельности ООО «ОСУ-2» за 2013-2015 гг в процентах

| Показатели | Отчетный период | ||

| Рентабельность продаж по чистой прибыли | 3,21 | 3,08 | 2,38 |

| Рентабельность производства | 6,13 | 6,21 | 6,37 |

| Рентабельность основного капитала | 0,1 | 0,5 | 0,6 |

| Период окупаемости собственного капитала | 1,03 | 2,43 | 1,82 |

| Рентабельность всего капитала организации | 0,36 | 0,28 | 0,36 |

Рисунок 2.15. Динамика показателей рентабельности

Данные таблицы 2.9 свидетельствуют о том, что показатель рентабельности продаж по чистой прибыли уменьшаются с 3, 21 % в 2014 году до 2, 38 % в 2016 году. На уменьшение этого показателя в 2016 году могло повлиять уменьшение себестоимости реализованной продукции, но в незначительной степени, поскольку выручка от реализации продукции также уменьшилась. Чем ниже рентабельность продаж, тем не эффективнее и не прибыльнее является предприятие. Если в 2014 году на каждый израсходованный рубль на строительство объектов ООО «ОСУ-2» получало 3, 21 % прибыли, то в 2015 году уже 2, 38 %.

Рентабельность собственного капитала уменьшается с 6, 13 % в 2014 году до 6, 37 % в 2016 году. Данный показатель отражает не эффективность капитала, инвестированного в организацию за счет собственных источников финансирования.

Рентабельность затрат в 2015 году увеличилось на 0, 37 % по сравнению с 2014 годом и на 0, 39 относительно 2013 года. Что говорит, о плохой и не прибыльной деятельности предприятия.

Рентабельность продаж в динамике показывает отрицательную тенденцию. Это происходит поскольку себестоимость и выручка изменяются не пропорционально, хотя четко пропорция и не должна проявляется, так как цена на работу и материалы, зачастую, является договорной

В динамике рентабельности основной деятельности видно, что на 1 рубль затрат, прибыль снижается. Следовательно деятельности организации становится не эффективной. Динамика изменения показателей рентабельности основного капитала показывает, что эффективность использования капитала падает. А, следовательно прибыль используется не на развитие организации. Что в свою очередь влечет к увеличению период окупаемости собственного капитала.

Рентабельность всего капитала предприятия характеризует деятельность директора предприятия и главного бухгалтера, а динамика показателя отражает их не эффективную деятельность.

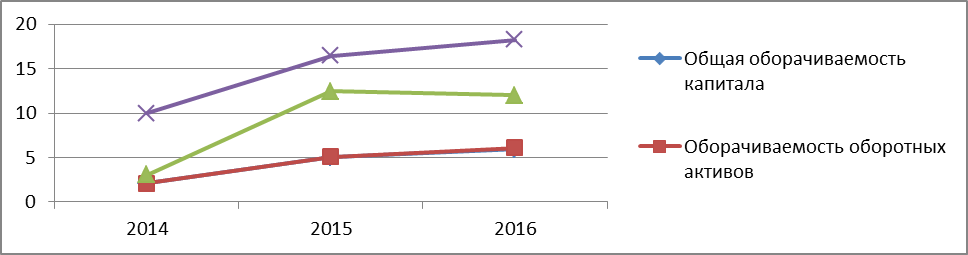

Об эффективности использования предприятием своих средств судят по различным показателям деловой активности. Данную группу показателей еще называют показателями оценки оборачиваемости активов, коэффициентами использования активов или коэффициентами управления активами. Показатели деловой активности позволяют оценить финансовое положение предприятия с точки зрения платежеспособности: каков производственный потенциал предприятия, эффективно ли используется собственный капитал и трудовые ресурсы, как использует предприятие свои активы для получения доходов и прибыли. Рассмотрим таблицу 2.10 и динамику изменения на рисунке 2.16.

Таблица 2.10. Динамика показателей деловой активности.

| Показатели | Отчетный период | ||

| Общая оборачиваемость капитала | 2,09 | 5,01 | 5,9 |

| Оборачиваемость оборотных активов | 2,12 | 5,09 | 6,1 |

| Оборачиваемость материальных запасов | 28,23 | 18,13 | 23,43 |

| Коэффициент оборачиваемости дебиторской задолженности | 3,03 | 12,43 | |

| Продолжительность оборота дебиторской задолженности в днях | |||

| Оборачиваемость кредиторской задолженности в днях | |||

| Фондоотдача основных средств | 295,1 | 340,2 | 414,34 |

| Оборачиваемость собственного капитала | 16,45 | 18,22 | |

Рисунок 2.16. Динамика показателей деловой активности.

Общая оборачиваемость капитала и оборачиваемость оборотных активов в динамики за последние три периода является положительной тенденцией. Но в нашей ситуации это, больше, связано с увеличением затрат, которые, как видно из расчетов выше, не приносит соответствующей прибыли.

Оборачиваемость материальных запасов так же связано с тем, что при заключение договоров и составление смет, материалы включаются по цене закупки. Что не дает организации получать хорошую прибыль.

Оборачиваемость собственного капитала в динамике отражает увеличение скорости оборачиваемости собственного капитала организации, что свидетельствует об активности использования денежных средств. А не большое снижение в последнем периоде может быть связано с зависимостью выполнения работ от времени года.

В процессе стратегического планирования на основе выбранной высшим руководством стратегии разрабатывается генеральная программа действий, выявляющая приоритеты проблем и ресурсы для достижения стратегических целей.

Стратегии имеют отличительные черты:

1)процесс выработки стратегии не завершается каким-либо немедленным действием; он заканчивается установлением дерева целей, набором общих направлений действий, обеспечивающих развитие и укрепление позиций предприятия;

2)сформулированная стратегия используется для разработки стратегических планов;

3)в процессе разработки стратегии из-за неполной информации об альтернативах нельзя предвидеть все возможности, которые выявляются при составлении проекта конкретных мероприятий;

4)появление альтернатив в процессе поиска решений может поставить под сомнение обоснованность первоначального стратегического выбора и вызвать необходимость корректировки принятой стратегии;

5) ориентиры (показатели, характеристики цели) и стратегия находятся во взаимосвязи, так как стратегия, оправданная при одном наборе ориентиров, не будет таковой, если ориентиры предприятия изменятся. Поскольку ориентиры

и стратегии вырабатываются внутри предприятия, возникает типичная иерархия: то, что на верхних уровнях управления является элементами стратегии, на нижних превращается в ориентиры;

6)необходимость в конкретной стратегии отпадает, как только реальный ход развития приведет предприятие к желаемым событиям.

Необходимость в формулировании стратегии возникает тогда, когда во внешней среде предприятия происходят быстрые и не связанные одно с другим изменения, вызванные насыщением традиционных рынков сбыта, технологическими открытиями, неожиданной атакой конкурентов.

Специалисты утверждают, что стратегия сложный и потенциально эффективный инструмент, с помощью которого современное предприятие может противостоять меняющимся условиям.

Таким образом, организации ООО «ОСУ-2» необходимо обратить первостепенное внимание на разработку пакета стратегий как инструмента эффективного развития предприятия в долгосрочной перспективе. В состав пакета стратегий предлагаем включить основополагающие стратегии: финансовую, кадровую, инновационную и маркетинговую.

В задачи финансовой стратегии входят эффективное управление текущими финансовыми и материальными ресурсами фирмы, прогноз финансового состояния предприятия на предстоящий период, обеспечение его платежеспособности и финансовой устойчивости.

В задачи инновационной стратегии входят обеспечение целевой направленности всей деятельности предприятия; учет влияния внешней среды; выявление новых возможностей развития и факторов угрожающего характера; оценка альтернативных вариантов решений, связанных с распределением имеющихся ресурсов в стратегически обоснованные и высокоэффективные проекты; формирование внутренней среды, благоприятствующей инициативному реагированию руководства на изменение ситуации.

Кадровая стратегия обеспечит решение проблемы эффективного управления персоналом, внедрения новых форм стимулирования и мотивации работников организации, оценки эффективности их деятельности, развития персонала и каждого сотрудника в отдельности.

Маркетинговая стратегия организации решает вопросы сбыта имеющихся товаров на существующих рынках при помощи интенсификации товародвижения, наступательного продвижения и конкурентоспособных цен, создания комплекса маркетинга и проведения маркетинговых исследований.

По характеру мероприятий можно выделить два наиболее распространенных вида стратегии, позволяющих преодолеть кризисную ситуацию. Первая из применяемых тактических программ, получила название защитной, поскольку она основана на проведении сберегательных мероприятий, основой которых является сокращение всех расходов, связанных со строительным производством, содержанием основных фондов и персонала, что ведет к сокращению производства в целом. Такая стратегия применяется, как правило, при очень неблагоприятном стечении внешних для предприятия обстоятельств. Защитная стратегия предприятия ограничивается, как правило, применением соответствующих оперативных мероприятий среди которых следует отметить: устранение убытков, сокращение расходов, выявление внутренних резервов, кадровые перестановки, укрепление дисциплины, попытку улаживания дел с кредиторами (отсрочку долгов) и с поставщиками и другие мероприятия.

Для наступательной стратегии характерно применение не столько оперативных, сколько мероприятий, направленных на дальнейшее развитие. В этом случае наряду с экономными, ресурсосберегающими мероприятиями проводятся активный маркетинг, изучение и завоевание новых рынков сбыта, политика более высоких цен, увеличение расходов на совершенствование производства за счет его модернизации, обновления основных фондов, внедрения перспективных технологий.

Поскольку рыночная ситуация нестабильна и существует риск усугубления кризиса, на первых порах следует ожидать продолжения снижения платежеспособного спроса, что не замедлит отразиться на выручке.

Вместе с этим по прогнозам аналитиков к концу 2020 антикризисные государственные программы дадут свой результат, оживится ипотечное кредитование, благодаря более выгодным предложениям банков. В итоге можно ожидать роста спрос на строительную продукцию.

Исходя из вышеописанной рыночной ситуации, руководство ООО «ОСУ-2» разработало стратегию устойчивого развития предприятия рассчитанный на два года. Первый этап выпадает на 2017 год, поэтому главной его целью станет удержание текущих позиций, минимизация потерь и накопление сил (формирование финансового «плацдарма»). Вторая фаза преобразований начнется в 2018. Её основной целью станет расширение, посредством обновления основных фондов,

диверсификации и охвата новых рынков, маркетинговым стимулирования спроса.

Первый этап включает (защитная стратегия):

1.Продажу части основных средств;

2.Сокращение дебиторской задолженности за счет применения факторинговых сделок;

3.Конверсия краткосрочной задолженности в долгосрочную;

4.Сдача в аренду складских помещений;

Второй этап включает (наступательная):

1.Стимулирование спроса на основном рынке сбыта;

2.Диверсификация деятельности;

3.Вложения в ценные бумаги;

4.Обновление основных фондов.

3. Совершенствование системы стратегического планирования и управления ООО "ОСУ-2".