Показатель NPV представляет собой разницу между всеми денежными притоками и оттоками, приведенными к текущему моменту времени (моменту оценки инвестиционного проекта). Он показывает величину денежных средств, которую инвестор ожидает получить от проекта, после того, как денежные притоки окупят его первоначальные инвестиционные затраты и периодические денежные оттоки, связанные с осуществлением проекта. Поскольку денежные платежи оцениваются с учётом их временной стоимости и рисков, NPV можно интерпретировать как стоимость, добавляемую проектом. Ее также можно интерпретировать как общую прибыль инвестора.

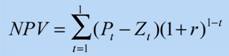

Формула расчета NPV выглядит так:

Где

P – Приток

Z – Отток

(P - Z) – Денежный поток CF (Cash Flow)

t – Количество лет

r – Премия за риск (ставка дисконтирования)

PP (Срок окупаемости)

Срок окупаемости (англ. Pay-Back Period сокращенное PP) — период времени, необходимый для того, чтобы доходы, генерируемые инвестициями, покрыли затраты на инвестиции.

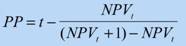

Формула расчета PP выглядит так:

IRR (внутренняя норма доходности) Внутренняя норма доходности (англ. internal rate of return, общепринятое сокращение — IRR (ВСД)) — это процентная ставка, при которой чистый дисконтированный доход (NPV) равен 0.

Пример. Организация собирается инвестировать средства в приобретение новой технологической линии, стоимость которой вместе с доставкой и установкой составит 100 млн. руб. Ожидается, что сразу же после пуска линии ежегодные поступления составят 30 млн. руб. Работа линии рассчитана на 6 лет. Ставка дисконтирования равна 15 %. Определить экономическую эффективность проекта с помощью показателя чистого приведенного дохода и показателя рентабельности инвестиций, рассчитать внутреннюю норму доходности и срок окупаемости инвестиций.

Решение.

1. Рассчитаем величину чистого приведенного дохода (NPV).

Определим сумму дисконтированных денежных поступлений:

Рассчитаем значение чистого приведенного дохода:

Таким образом, т.к. чистый приведенный доход больше нуля, то данный инвестиционный проект следует принять. Осуществление инвестиционного проекта принесет организации прибыль в размере 13,535 млн. руб.

2. Определим рентабельность инвестиций (PI):

Таким образом, т.к. рентабельность инвестиций больше единицы, то проект следует принять. Реализация данного инвестиционного проекта принесет организации 14 прибыли на один рубль инвестиционных затрат.

3. Рассчитаем внутреннюю норму доходности инвестиционных проектов (IRR). Для этого необходимо задать ставки дисконтирования r1 и r2.

Предположим, что ставка дисконтирования г1, при которой чистый приведенный доход принимает минимальное положительное значение, равна 19 %. Определим величину NPV при этой ставке дисконтирования:

Предположим, что ставка дисконтирования г2, при которой чистый приведенный доход принимает максимальное отрицательное значение, равна 20 %. Определим величину NPV при этой ставке дисконтирования:

Рассчитаем искомую ставку дисконтирования, при которой NPV равно нулю (внутреннюю норму доходности):

.

.

Таким образом, максимально допустимый уровень расходов, связанных с выплатой процентов за использование заемных источников 'финансирования, составляет 19,9 %. Превышение этой величины делает проект убыточным.

4. Определим срок окупаемости инвестиционного проекта (РР), т.е. количество лет, в котором инвестиции окупятся. Для этого можно использовать следующий алгоритм.

Сумма дисконтированных денежных поступлений за первые четыре года составит:

Таким образом, из первоначальных инвестиций остаются невозмещенными: 100-94,653 = 5,347 млн. руб.

Тогда период окупаемости инвестиций составит:

, где Р4 - дисконтированные денежные поступления в четвертом году, т.е.:

, где Р4 - дисконтированные денежные поступления в четвертом году, т.е.:

Вывод. Реализация предприятием инвестиционного проекта по приобретению новой технологической линии экономически выгодна, т.к. он принесет организации доход в размере 13,535 млн. руб., рентабельность инвестиций составляет 1,14, внутренняя норма доходности - 19,9 %, проект окупиться через 4,31 года.

Задача 16