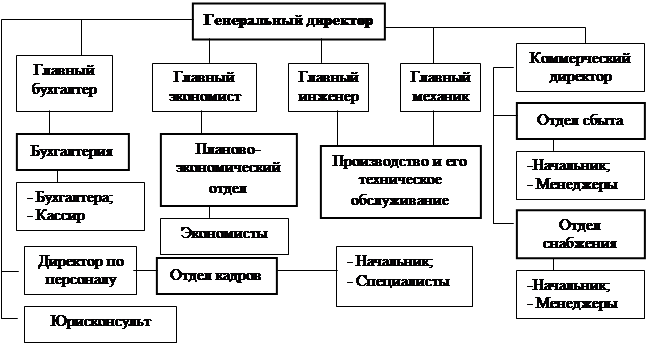

Рисунок 2.1 - Организационная структура управления ОАО «Виктория»

На предприятии применяется линейно-функциональный метод управления персоналом. То есть, все сотрудники имеют линейных руководителей, которым непосредственно подчиняются. Но кроме этого, в их функциональных обязанностях закреплено подчинение так называемым функциональным руководителям в зависимости от выполняемой задачи. Так, менеджер по сбыту взаимодействует с бухгалтерией предприятия, контролируя оплату продукции, при этом он выполняет рекомендации и указания главного бухгалтера по существу.

Далее на основании данных бухгалтерской отчётности (см. приложения А, Б) проанализируем общие результаты деятельности ОАО «Виктория» за 2004 – 2006 годы.

В таблице 2.1 анализируются размеры предприятия.

Таблица 2.1 - Анализ размеров предприятия в 2004-2006 годах

| Показатели | 2004 г. | 2005 г. | 2006 г. | 2006 год в % к | |

| 2004 г. | 2005 г. | ||||

| Стоимость валовой продукции, тыс. р. | 130766,0 | 123656,0 | 123471,0 | 94,4 | 99,9 |

| Стоимость товарной продукции, тыс. руб. | 6540,0 | 9015,0 | 11732,0 | 179,4 | 130,1 |

| Среднегодовая стоимость основных производственных фондов, тыс. руб. | 73219,3 | 75733,0 | 78211,5 | 106,8 | 103,3 |

| Среднегодовая численность работников | 28,1 | 76,9 |

Валовая продукция - исчисленный в денежном выражении суммарный объем продукции, как конечной, завершенной, так и промежуточной, незавершенной продукции, включая комплектующие изделия, полуфабрикаты, продукцию, изготовление которой только начато. Необходимо отметить, что в данном случае под валовой продукцией понимается реализованная за отчётный период продукция, так как фактический интерес здесь представляет уже достигнутый результат (полученные от реализации деньги).

Товарная продукция - объем готовой и подготовленной к реализации продукции в денежном выражении. Предприятие осуществляет учёт в целях налогообложения «по отгрузке», поэтому в товарную продукцию не включаются товары отгруженные.

Итак, объём продажи продукции (валовая продукция) ежегодно падает. Выпуск продукции в 2006 году от уровня 2004 и 2005 годов соответственно составляет 99,9% и 99,4%. В то же время растёт объём товарной продукции (товары, готовые к реализации на отчётную дату). Это может свидетельствовать о том, что предприятие испытывает некоторые затруднения с реализацией продукции, в результате она накапливается на складах. То есть, фирма имеет технические возможности для производства большего объёма продукции, чем она в состоянии реализовать. В 2006 году стоимость товарной продукции выросла по сравнению с 2004 годом на 79,4%, а по сравнению с 2005 годом – на 30,1%.

Растёт среднегодовая стоимость основных производственных фондов, что свидетельствует о имеющих место технических преобразованиях (приобретается новое оборудование). Так, в 2006 году их стоимость выросла по сравнению с 2004 годом на 6,8%, а по сравнению с 2005 годом на 3,3%.

Что касается среднегодовой численности работников, то она, начиная с 2004 года заметно снизилась. Уровень данного показателя в 2006 году по отношению к 2004 году составил 28,1% (снижение на 71,9%), и по отношению к 2005 году – 76,9% (снижение на 23,1%). Но причина снижения показателя не в проблеме с поиском кадров. Это целенаправленное, запланированное снижение. Руководство предприятия пошло на сокращение рабочих мест в целях оптимизации производства, что дало в дальнейшем положительные результаты. Приобретённое новое оборудование позволяет сохранять уровень производства на прежнем уровне при меньшем числе работников.

В таблицах 2.2 и 2.3 анализируется наличие, состав и структура основных фондов ОАО «Виктория» в 2005, 2006 годах.

Таблица 2.2 - Наличие, состав и структура основных фондов в 2005 году (без учёта амортизации)

| Виды основных фондов | На начало года | На конец года | Изменения за год | |||

| тыс. руб. | удельный вес, % | тыс. руб. | удельный вес, % | тыс. руб. | удельный вес, % | |

| Здания | 22051,0 | 30,5 | 16187,0 | 20,4 | -5864 | -84,2 |

| Сооружения и передаточные устройства | 3479,0 | 4,8 | 5346,0 | 6,7 | 26,8 | |

| Машины и оборудование | 41373,0 | 57,3 | 52824,0 | 66,7 | 164,4 | |

| Транспортные средства | 712,0 | 837,0 | 1,1 | 1,8 | ||

| Производственный и хозяйственный инвентарь | 21,0 | 211,0 | 0,3 | 2,7 | ||

| Прочие основные средства | 4615,0 | 6,4 | 3810,0 | 4,8 | -805 | -11,6 |

| ИТОГО | 72251,0 | 79215,0 |

Итак, в 2005 году часть зданий выбыло (продано). Это обдуманное решение, принятое после тщательного исследования эффективности использования производственных и непроизводственных фондов. Часть зданий, которые использовались не эффективно были проданы. По остальным элементам основных фондов предприятия (за исключением прочих основных средств) наблюдается рост. Что касается структуры основных фондов, то в 2005 году она изменилась в пользу машин и оборудования, то есть, те основные фонды, которые непосредственно участвуют в производстве продукции. Заметно снизился удельный вес в общей структуре основных фондов зданий.

Общий прирост основных фондов в 2005 году составил 6 млн. 964 тыс. руб. На изменение объёмов основных фондов отрицательное влияние оказало снижение стоимости зданий и основных производственных фондов. Изменение остальных показателей оказали положительное влияние на динамику основных фондов.

Таблица 2.3 - Наличие, состав и структура основных фондов в 2006 году (без учёта амортизации)

| Виды основных фондов | На начало года | На конец года | Изменения за год | |||

| тыс. руб. | удельный вес, % | тыс. руб. | удельный вес, % | тыс. руб. | удельный вес, % | |

| Здания | 16187,0 | 20,4 | ||||

| Сооружения и передаточные устройства | 5346,0 | 6,7 | 11,9 | -191 | ||

| Машины и оборудование | 52824,0 | 66,7 | 65,2 | -2501 | 124,6 | |

| Транспортные средства | 837,0 | 1,1 | 1,6 | -21,6 | ||

| Производственный и хозяйственный инвентарь | 211,0 | 0,3 | 0,3 | -12 | 0,6 | |

| Прочие основные средства | 3810,0 | 4,8 | 0,1 | -3761 | 187,4 | |

| ИТОГО | 79215,0 | -2007 |

В 2006 году имеет место снижение стоимости основных производственных фондов на 2 млн. 7 тыс. руб. Положительно на динамику основных фондов повлиял рост стоимости сооружений и передаточных устройств и рост стоимости транспортных средств. Отрицательно на динамику основных фондов повлияло снижение стоимости машин и оборудования, стоимости производственного и хозяйственного инвентаря и прочих основных средств.

Анализируя данные таблиц 2.2 и 2.3 можно сделать вывод о том, что предприятие придерживается политики сокращения производства. Очевидно, что это связано с проблемами сбыта продукции из-за высокого уровня конкуренции на рынке со стороны китайской продукции. Если бы ОАО «Виктория» не снижало объёмы производства, то это вело бы к высоким затратам, а следовательно, отрицательно сказывалось бы на конечном финансовом результате. В 2005-2006 годах предприятие приобрело новое оборудование, что позволило демонтировать часть старого оборудования и вывести из состава основных фондов часть зданий. В результате, объём валовой продукции с 2003 года упал всего на 5,6%, но в то же время, имеется потенциал для производства большего количества продукции, о чём свидетельствует наличие больших остатков на складе (товарная продукция). Кроме этого, ввод нового оборудования позволил сократить число рабочих мест, что так же оказало положительное влияние на уровень себестоимости продукции (затраты на труд снизились).

2.2 Оценка финансового состояния и платёжеспособности ОАО «Виктория»

Проанализируем общие показатели финансовых результатов ОАО «Виктория» (см. Таблицу 2.4).

Таблица 2.4 - Анализ уровня и динамики показателей финансовых результатов ОАО «Виктория» за 2004-2006 годы (без учёта налоговых и аналогичных платежей)

| Показатели | 2004 г. | 2005 г. | 2006 г. | 2006 год в % к | |

| 2004 г. | 2005 г. | ||||

| Выручка от реализации товаров, работ, услуг без НДС, тыс. руб. | 130766,0 | 123656,0 | 123471,0 | 94,4 | 99,9 |

| Себестоимость проданных товаров тыс. руб. | (127997,0) | (122447,0) | (117917,0) | 92,1 | 96,3 |

| Прибыль от реализации, тыс. руб. | 200,6 | 459,4 | |||

| Сальдо доходов и расходов от внереализационных операций, тыс. руб. | 141,0 | -308,0 | 2319,0 | 1644,7 | --- |

| Продолжение таблицы 2.4 | |||||

| Сальдо операционных доходов и расходов, тыс. руб. | 3664,0 | 3825,0 | -1326,0 | --- | --- |

| Прибыль до налогообложения, тыс. руб. | 99,6 | 138,5 |

Итак, не смотря на снижение объёма выручки от реализации товаров, прибыль от продаж в 2006 году выросла по сравнению с 2004 годом на 100,6% (в 2 раза). В первую очередь это связано с падением уровня себестоимости продукции (к 2004 году на 7,9% и к 2005 году на 3,7%).

Что касается показателя прибыли до налогообложения, то её уровень по сравнению с 2004 годом снизился на 0,4%. Это связано с тем, что в 2006 году было получено существенное отрицательное сальдо по операционным доходам и расходам.

Далее необходимо проанализировать общее финансовое состояние фирмы. Для начала дадим оценку динамике и структуре баланса фирмы.

В приложении В баланс ОАО «Виктория» за 2004 – 2006 года представлен в агрегированном[8] виде.

Рост собственного капитала (Ис) является признаком общей положительной оценки динамики и структуры баланса ОАО «Виктория». Так, в 2006 году рост собственных средств составил 110,35% по сравнению с 2004 годом и 105,8% по сравнению с 2005 годом. Другой положительной характеристикой является рост основного капитала.

Положительной характеристикой финансового состояния предприятия так же является отсутствие убытков на протяжении трёх последних лет. Отрицательной стороной динамики и структуры баланса предприятия является рост дебиторской задолженности, более того, дебиторская задолженность на порядок превышает кредиторскую, что так же не желательно и свидетельствует о нерациональном использовании финансовых ресурсов предприятия. Другой отрицательной характеристикой динамики и структуры баланса ОАО «Виктория» является отсутствие стабильности по некоторым показателям. Так, заметно изменяются то в большую, то в меньшую сторону показатели Кт (долгосрочные кредиты и заёмные средства) и Д (денежные средства, ценные бумаги и прочие краткосрочные финансовые вложения).

Но это свидетельствует в большей мере не о плохом финансовом состоянии, а об отсутствии целенаправленной финансовой политики на предприятии, либо о слабом контроле за её реализацией.

Особое место при анализе финансового состояния коммерческого предприятия отводится определению степени его финансовой устойчивости. Финансовая устойчивость — это определенное состояние счетов предприятия, гарантирующее его постоянную платежеспособность.

Знание предельных границ изменения источников средств для покрытия вложений капитала в основные фонды или производственные запасы позволяет генерировать такие направления хозяйственных операций, которые ведут к улучшению финансового состояния предприятия, к повышению его устойчивости.

Как уже отмечалось выше, для обеспечения финансовой устойчивости предприятия необходимо, чтобы после покрытия внеоборотных активов перманентным (постоянным) капиталом [(ИС + КТ) — F] собственных источников и долгосрочных обязательств должно быть достаточно для покрытия запасов. То есть, должно выполняться неравенство:

Z (ИС + КТ) — F

Проверим данную модель на исследуемом предприятии по состоянию на 01.01.2007 г.:

39484 ≤ 74989+6237+33936=47290 (верно)

Это означает, что исследуемое предприятие является финансово устойчивым. Определим уровень финансовой устойчивости ОАО «Виктория» по состоянию на 01.01.2007 г. Результат представим в таблице 2.5

Таблица 2.5 – Определение уровня финансовой устойчивости ОАО «Виктория» по состоянию на 01.01.2007 г

| Устойчивость | Текущая | В краткосрочной перспективе | В долгосрочной перспективе |

| 1. Абсолютная |  426≥89+4710 (не верно)

426≥89+4710 (не верно)

|  (не верно)

(не верно)

|  (не верно)

(не верно)

|

| 2. Нормальная | Ra K0 + RP 25030≥89+4710 (верно) | Ra K0 + RP + Kt 25030≥89+4710+12425 (верно) | Ra K0 + RP + Kt + KT 25030≥89+4710+12425+ +6237 (верно) |

| 3. Предкризисная (минимальная устойчивость) | Ra + Z≤ K0 + RP 25030+39484≤ 89+4710 (не верно) | Ra + Z≤ K0 + RP +Kt 25030+39484≤ 89+4710+12425 (не верно) | Ra + Z≤ K0 + RP +Kt + KT 25030+39484≤ 89+4710+12425+6237 (не верно) |

| 4. Кризисная | Ra + Z < K0 + RP (не верно) | Ra + Z < K0 + RP + Kt (не верно) | Ra + Z < K0 + RP + Kt + KT (не верно) |

Итак, ОАО «Виктория» имеет нормальную финансовую устойчивость как в текущем периоде, так в краткосрочной и долгосрочной перспективе.

Необходимо отметить, что абсолютная устойчивость на практике встречается редко. Ее соблюдение свидетельствует о возможности немедленного погашения обязательств, но возникновение обязательств связано с потребностью в использовании средств, а не в их наличии на счетах организации. Поэтому абсолютная устойчивость представляет собой крайний тип финансовой устойчивости.

Нормальная устойчивость гарантирует оптимальную платежеспособность, когда сроки поступлений и размеры денежных средств, финансовых вложений и ожидаемых срочных поступлений примерно соответствуют срокам погашения и размерам срочных обязательств.

Предкризисная (минимальная устойчивость) связана с нарушением текущей платежеспособности, при котором возможно восстановление равновесия в случае пополнения источников собственных средств, увеличения собственных оборотных средств, продажи части активов для расчетов по долгам.

Кризисное финансовое состояние возникает, когда оборотных активов предприятия оказывается недостаточно для покрытия его кредиторской задолженности и просроченных обязательств. В такой ситуации предприятие находится на грани банкротства. Для восстановления механизма финансов необходим поиск возможностей и принятие организационных мер по обеспечению повышения деловой активности и рентабельности работы предприятия и др. При этом требуется оптимизация структуры пассивов, обоснованное снижение запасов и затрат, не используемых в обороте или используемых недостаточно эффективно.

Для более полной оценки финансовой устойчивости предприятия рассчитаем соответствующие коэффициенты и проследим их динамику за 2004 – 2006 года:

1) Коэффициент обеспеченности запасов собственными источниками формирования средств:

;

;

Предельное нижнее ограничение по данному коэффициенту:

,6¸,8.

,6¸,8.

2) Коэффициент обеспеченности запасов собственными и долгосрочными заемными источниками средств:

;

;

Нормальным для данного коэффициента считается ограничение:

1.

1.

3) Коэффициент автономии:

Ка = Ис/В

Его нормальное ограничение:  .5 означает, что все обязательства предприятия могут быть покрыты его собственными средствами.

.5 означает, что все обязательства предприятия могут быть покрыты его собственными средствами.

4) Коэффициент соотношения заемных и собственных средств (КЗ/С) (коэффициент гиринга):

Нормальное ограничение для коэффициента зависимости (гиринга):

5) Коэффициент манёвренности:

.

.

Высокие значения коэффициента маневренности положительно характеризуют финансовое состояние. При отсутствии жестко установленных ограничений по этому коэффициенту иногда рекомендуется использовать его значение в размере 0,5, как оптимальное.

Результаты расчётов представлены в таблице 2.6.

Таблица 2.6 – Анализ динамики коэффициентов финансовой устойчивости ОАО «Виктория» в 2004 – 2006 годах

| Наименование коэффициента | Норма | Период (год) | 2006 год в % по отношению к | |||

| Коэффициент обеспеченности запасов собственными источниками формирования средств | ≥0,6; 0,8 | 1,13 | 1,18 | 1,04 | 92,04 | 88,14 |

| Коэффициент обеспеченности запасов собственными и долгосрочными заемными источниками средств | ≥1 | 1,15 | 1,52 | 1,2 | 104,35 | 78,95 |

| Коэффициент автономии | ≥0,5 | 0,9 | 0,79 | 0,76 | 84,44 | 96,2 |

| Коэффициент соотношения заемных и собственных средств | ≤1 | 0,11 | 0,27 | 0,32 | 290,91 | 118,52 |

| Коэффициент манёвренности | ≈0,5 | 0,65 | 0,55 | 0,55 | 84,62 |

Таким образом, анализ динамики коэффициентов финансовой устойчивости ОАО «Виктория» так же свидетельствует о финансовой устойчивости предприятия. Имеющее место снижение по ряду показателей так же можно оценивать как положительная динамика. Снижение связано с оптимизацией использования финансовых ресурсов предприятия. Например, снижение уровня коэффициента автономии связано с привлечением в оборот заёмных средств. Современный подход в управлении говорит в пользу привлечения инструментов кредитования для формирования активов предприятия.

Для оценки платёжеспособности разделим активы и пассивы предприятия на 4 группы в зависимости от степени ликвидности активов и от срочности оплаты пассивов и сравним их (см. приложение Г).

Необходимо напомнить, что благополучная структура баланса предполагает примерное равенство активов групп 1-4 над пассивами данных групп, но наиболее ликвидные активы должны превышать наиболее срочные обязательства. Менее ликвидные активы могут формироваться за счёт уставного капитала, но при необходимости можно привлекать долгосрочные кредиты.

В нашем случае А1<П1. Следовательно, предприятие не сможет рассчитаться сразу по наиболее срочным обязательствам, за счёт денежных средств, находящихся в кассе и на расчётном счёте, без привлечения дополнительных ресурсов, например, путём закрытия дебиторской задолженности. Это означает, что если кредитор предъявит предприятию требование о погашении задолженности, то на его выполнение уйдёт некоторое время, так как необходимо будет эти средства получить, например, от дебиторов (покупателей).

Таким образом, структуру баланса ОАО «Виктория» можно назвать удовлетворительной. Основным источником средств на предприятии являются пассивы группы П4 - капитал и резервы, доходы будущих периодов и резервы. Если обратиться к бухгалтерской отчётности (см. приложения А, Б), то можно заметить, что в основном группу П4 формируют добавочный капитал и нераспределённая прибыль.

Отрицательным в структуре баланса ОАО «Виктория» является нерациональное распределение финансовых ресурсов. Очень большая часть активов находится в группе А3. В бухгалтерской отчётности (форма 1) видно (см. Приложения А, Б), что данная группа активов формируется в основном за счёт сырья и готовой продукции. Очень высокий уровень краткосрочной дебиторской задолженности. То есть, главная причина такого положения состоит в том, что предприятие не правильно планирует необходимое количество запасов и необходимый объём производства, а так же не налажен контроль за погашением краткосрочной дебиторской задолженности, что ведёт к отвлечению финансовых ресурсов, которые можно было направить на другие цели.

Для более глубокого анализа платёжеспособности предприятия рассчитаем коэффициенты абсолютной, быстрой и текущей ликвидности за каждый анализируемый год и рассмотрим их в динамике.

Для расчета коэффициентов используем следующие формулы.

Коэффициент абсолютной ликвидности:

Кабс = А1 П1+П2

Коэффициент абсолютной ликвидности характеризует способность предприятия погасить всю или часть краткосрочной задолженности за счет денежных средств и краткосрочных финансовых вложений (наиболее ликвидных активов).

Минимальное значение коэффициента - 0,25. Благоприятной считается ситуация, когда сумма абсолютно ликвидных средств составляет 20-25% суммы краткосрочных обязательств.

Коэффициент быстрой ликвидности:

Кбл = А1+А2 П1+П2

Коэффициент быстрой ликвидности характеризует способность предприятия погасить краткосрочные обязательства за счет своих денежных средств, краткосрочных финансовых вложений и средств в расчетах с дебиторами. Минимальное значение показателя от 0,8 до 1. Его рациональное значение - 1,0 и выше. Если показатель меньше единицы, то это свидетельствует о напряженном финансовом состоянии предприятия, отсутствии у него достаточных ликвидных средств для своевременных расчетов с кредиторами. Недостаток у предприятия собственных оборотных средств и особенно ликвидных средств приводит к так называемым неплатежам, пагубно сказывающимся на развитии экономики страны.

Коэффициент покрытия (текущей ликвидности)

Кпокр= А1+А2+А3 П1+П2+П3

Коэффициент покрытия показывает, какую часть всех обязательств (краткосрочных и долгосрочных) можно погасить, мобилизовав все оборотные средства (раздел 2 актива баланса). Минимально допустимое значение этого коэффициента должно быть больше единицы. Оптимальное - 2,0.

Результаты расчётов и их анализ представлены в таблице 2.7.

Таблица 2.7 – Анализ коэффициентов ликвидности ОАО «Виктория» за 2004-2006 годы

| Наименование коэффициента | Норма | Период (год) | 2006 год в % по отношению к | |||

| 2004 г. | 2005 г. | |||||

| Коэффициент абсолютной ликвидности | 0,25 | 0,19 | 0,18 | 0,02 | 10,53 | 11,11 |

| Коэффициент быстрой ликвидности | 0,8-1,0 | 1,82 | 3,55 | 1,45 | 79,67 | 40,85 |

| Коэффициент текущей ликвидности | 2,0 | 6,76 | 3,19 | 2,75 | 40,68 | 86,21 |

Итак, предприятие имеет очень низкий уровень коэффициента абсолютной ликвидности, который ежегодно падает. В 2006 году коэффициент абсолютной ликвидности достиг катастрофического уровня и снизился по сравнению с 2004 годом на 80,47%. Остальные коэффициенты ликвидности превышают норму, но это не характеризует предприятие положительно. Слишком высокий уровень ликвидности свидетельствует о том, что предприятие не рационально использует свои финансовые ресурсы и что предприятие имеет высокий ресурсный потенциал, который необходимо использовать.

Но ситуация не столь катастрофическая. Уровень абсолютной ликвидности можно поднять за счёт средств краткосрочной дебиторской задолженности. Если предприятие активизирует работу по погашению краткосрочных долгов (по покупателям), то уровень денежных средств предприятия вырастет, и соответственно вырастет уровень абсолютной ликвидности. Таким образом, говоря о платёжеспособности предприятия, можно сделать общий вывод о его платёжеспособности. То, что коэффициент абсолютной ликвидности ниже допустимого уровня, связано скорее всего с человеческим фактором, а именно, работники предприятия не должным образом осуществляют контроль за погашением дебиторской задолженности. Дополнительно по анализу платёжеспособности предприятия можно сделать вывод о том, что предприятие имеет скрытые резервы, что связано с нерациональным распределением финансовых ресурсов. Очень большая доля активов отнесена на запасы и готовую продукцию, а так же на краткосрочную дебиторскую задолженность.

Немаловажными элементами в оценке финансового состояния коммерческого предприятия являются анализ его деловой активности и анализ оборачиваемости запасов. Деловая активность предприятия характеризуется следующими показателями:

а) коэффициент общей оборачиваемости капитала – отражает скорость оборачиваемости активов. Показывает число оборотов за период. Определяется как отношение выручки от реализации (объёма продаж) к средней величине стоимости совокупных активов (сумма на начало и конец года, делённая на 2).

б) коэффициент оборачиваемости мобильных средств – показывает скорость оборота всех мобильных средств (оборотных активов) предприятия. Определяется как отношение выручки от реализации к средней величине стоимости оборотных активов.в) коэффициент оборачиваемости материальных оборотных активов – отражает число оборотов запасов предприятия за анализируемый период. Определяется как отношение выручки от реализации к средней величине стоимости запасов предприятия.г) коэффициент оборачиваемости дебиторской задолженности – показывает скорость оборота дебиторской задолженности. Определяется как отношение выручки от продаж к средней величине дебиторской задолженности за период.д) коэффициент оборачиваемости кредиторской задолженности– показывает расширение или снижение коммерческого кредита, предоставляемого предприятию. Определяется как отношение выручки от реализации к средней за период величине кредиторской задолженности.е) фондоотдача основных средств и прочих внеоборотных активов – характеризует эффективность использования основных средств и прочих внеоборотных активов, измеряемую величиной продаж, приходящейся на единицу стоимости основных средств и прочих внеоборотных активов. Определяется как отношение выручки от продаж к средней стоимости основных средств и прочих внеоборотных активов. ж) коэффициент оборачиваемости собственного капитала – показывает скорость оборота собственного капитала, что для акционерных обществ означает активность средств, которыми рискуют акционеры. Определяется как отношение выручки к средней за период стоимости собственного капитала.Деловая активность ОАО «Виктория» ежегодно снижается. Причина всё та же – неэффективное использование финансовых ресурсов предприятия. При общем снижении объёмов производства имеет место рост активов предприятия, которые не находят своего эффективного применения. Анализ деловой активности исследуемого предприятия представлен в таблице 2.8. Таблица 2.8 – Анализ деловой активности ОАО «Виктория»| Наименование коэффициента | Период (год) | 2006 год в % по отношению к | |||

| 2004 г. | 2005 г. | ||||

| Коэффициент общей оборачиваемости капитала | 1,52 | 1,49 | 1,31 | 86,18 | 87,92 |

| Коэффициент оборачиваемости мобильных средств | 2,34 | 2,25 | 2,02 | 86,32 | 89,78 |

| Коэффициент оборачиваемости материальных оборотных активов | 3,61 | 3,52 | 3,5 | 96,95 | 99,43 |

| Коэффициент оборачиваемости дебиторской задолженности | 8,24 | 7,03 | 5,11 | 62,01 | 72,69 |

| Коэффициент оборачиваемости кредиторской задолженности | 34,2 | 33,3 | 32,57 | 95,23 | 97,81 |

| Фондоотдача основных средств и прочих внеоборотных активов | 5,24 | 4,43 | 3,74 | 71,37 | 84,42 |

| Коэффициент оборачиваемости собственного капитала | 1,85 | 1,78 | 1,69 | 91,35 | 94,94 |

В заключение по результатам проведённых исследований финансового состояния и платёжеспособности ОАО «Виктория», необходимо отметить, что ОАО «Виктория» является одним из крупных предприятий Российской текстильной и легкой промышленности. По данным официальной статистики доля предприятия в общероссийском производстве трикотажных изделий составляет по итогам 2006 года 1,2 %, чулочно-носочных изделий – 2,0 %.

Легкая промышленность России призвана обеспечивать устойчивое снабжение населения предметами одежды, удовлетворяющими покупателей своими ценовыми и качественными характеристиками, в необходимом количестве.

Государственная политика в области легкой промышленности призвана защищать интересы населения в реализации его права на приобретение качественной, безопасной и недорогой одежды. Такая политика должна проводиться через создание условий для технического перевооружения отечественных предприятий и освоения ими новых технологий. На сегодняшний день эти условия не созданы, и потребности населения все в большей степени удовлетворяются за счет импорта одежды. Политика государства в области таможенного регулирования импорта, предупреждения и пресечения оборота контрабандной, контрафактной и фальсифицированной продукции остается крайне неэффективной. Расчеты показывают, что только в первом полугодии 2006 г. из 200 млрд. руб. объема продажи швейных изделий, товаров отечественного производства реализовано всего на 29,8 млрд. руб., или 23%. Остальные объемы составляет импорт. Из этого объема 59 % - швейные изделия, завезенные в страну без уплаты пошлин и налогов физическими лицами или путем откровенной контрабанды. Еще выше доля поступивших в Россию таким же образом трикотажных изделий и обуви: 69 % и 75 % соответственно. В целом отечественные товары на российском рынке составляют менее 20 %.

Отсутствуют и меры государственной поддержки предприятиям отрасли, осуществляющим техническое перевооружение производства. Отсюда отрицательные результаты работы легкой промышленности за 2006 год, как и за предыдущие постдефолтные годы (с 2002 г.). Индексы производства, совокупность которых составляет индекс легкой промышленности, составляют по текстильному и швейному производству 98,5 %, по производству кожи и обуви 97,9 %.

Приоритетными направлениями деятельности ОАО «Виктория» на 2006 финансовый год советом директоров было определено повышение качества выпускаемой продукции, снижение себестоимости выпускаемой продукции, расширение доли предприятия на сегменте более дорогих и качественных товаров. В рамках реализации этих направлений были проведены энергосберегающие мероприятия; мероприятия по высвобождению неэффективно использующихся производственных площадей; выведено на проектную мощность новое технологическое оборудование, приобретенное в конце 2005 г. в рамках второго инвестиционного проекта; значительно расширен ассортимент выпускаемых чулочно-носочных изделий; разработан и начал реализовываться третий инвестиционный проект, вошедший в перечень приоритетных проектов, реализующихся на территории Еврейской автономной области, получивший государственную поддержку.

Однако реализация вышеперечисленных мероприятий не обеспечила существенного повышения конкурентоспособности выпускаемой продукции и не привела к увеличению ее продаж. Но тактика поведения предприятия на рынке одежды, определенная советом директоров, выразившаяся в увеличении объемов производства более дорогих и качественных изделий, дала положительные плоды. Себестоимость произведенной продукции росла меньшими темпами по сравнению с ростом объемов производства, поэтому рентабельность произведенной и соответственно реализованной продукции увеличилась. Прибыль от продаж составила 5554 тыс. руб., что в 4,6 раза больше, чем в 2005 году. Нераспределенная прибыль 2006 года - 5564 тыс. руб., темп роста – 136%.

Рентабельность собственного капитала по чистой прибыли увеличилась, составив 7,4% (2005 г. – 5,8 %).

Чистые активы общества увеличились на 5,8 %. На одну размещенную акцию на конец 2006 года приходится 1112 рублей чистых активов (начало года – 1051 руб.).

Величина активов предприятия за отчетный период увеличилась на 9,4%. Прирост активов обусловлен преимущественно приростом оборотной части активов (на 11,5 %). Пассивная часть баланса характеризуется преобладающим удельным весом источников собственных средств. Уровень самофинансирования на конец отчетного года составил 76,2% (начало года – 78,8%).

Дальнейшее развитие общества видится в повышении конкурентоспособности выпускаемой продукции за счет улучшения ее качества и снижения себестоимости путем технического перевооружения, в развитии собственной торговой сети, в активизации деятельности по продвижению товаров на рынок Дальневосточного и Сибирского регионов России.

Факторами риска, связанными с деятельностью общества, могут быть снижение платежеспособного спроса населения, выход на Дальневосточный рынок новых производителей аналогичных товаров, значительное снижение цены импорта за счет укрепления внутренней валюты. Политика предприятия направлена на повышение конкурентоспособности выпускаемых товаров, что должно свести эти риски к минимуму. Снижению этих рисков должна способствовать и политика государства, направленная на повышение доходов населения, на сокращение доли «теневого» импорта и производства контрафактной продукции.

Технические и экологические риски сведены к минимуму, т.к. на предприятии проводится техническое перевооружение и имеется достаточно компетентный технический персонал.

Политический риск в значительной степени компенсируется стремлением правительства России и Еврейской автономной области к стабилизации политической и экономической обстановки. Риск забастовок и трудовых конфликтов невелик благодаря стабильной работе предприятия, таланту управленцев предприятия, и при отсутствии чрезвычайных внешних возмущений опасность этого риска невелика.

Проведённый анализ финансового состояния ОАО «Виктория» свидетельствует о платёжеспособности предприятия, о нормальном уровне его финансовой устойчивости, как в текущем периоде, так в краткосрочной и долгосрочной перспективе, а так же о наличии скрытых внутренних резервов к развитию предприятия, которые можно получить путём рационального использования финансовых ресурсов.

2.3 Пути повышения уровня платёжеспособности предприятия

Как показали проведённые исследования, ОАО «Виктория» имеет скрытый инвестиционный потенциал. Следовательно, предприятие имеет возможность расширит