СОДЕРЖАНИЕ

ВВЕДЕНИЕ ………………………………….……………………………....................3

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫССУДНЫХ И ДЕПОЗИТНЫХ ОПЕРАЦИЙ КОММЕРЧЕСКОГО БАНКА ………….………………………...........7

1.1 Функции и виды ссудных операций ……………….…................................7

1.2 Понятие и виды депозитных операций…………….………………….… 22

ГЛАВА 2. АНАЛИЗ ССУДНЫХ И ДЕПОЗИТНЫХ ОПЕРАЦИЙ КОММЕРЧЕСКОГО БАНКА…………………………………………………..........30

2.1 Характеристика деятельности ОАО «ИМПЭКСБАНК» ……..…. ……..30

2.2 Анализ финансового состояния ОАО «ИМПЭКСБАНК»………...............36

2.3 Анализ структуры привлеченных средств ОАО «ИМПЭКСБАНК»…....47

2.4 Анализ ссудных операций банка ………………………………...........…..53

ГЛАВА 3. ПРЕДЛОЖЕНИЯ ПО СОВЕРШЕНСТВОВАНИЮ ССУДНЫХ

И ДЕПОЗИТНЫХ ОПЕРАЦИЙ ………………………………………………...…..62

3.1 Предложения по повышению эффективности управления кредитными операциями и минимизации кредитных рисков …....................................................62

3.2 Разработка мероприятий, направленных на привлечение денежных средств…………………………………………………………………………....……67

3.3 Оценка влияния предлагаемых мероприятий на финансовый результат филиала…………………………………………………………………………….…..76

ЗАКЛЮЧЕНИЕ ………………………………………………………………..…..…83

СПИСОК ЛИТЕРАТУРЫ……………………………………………... ………..…..86

ПРИЛОЖЕНИЯ …………………………………………………………………..…..91

ВВЕДЕНИЕ

Банковская деятельность в России в последнее десятилетие переживает период бурных изменений, которые вызваны, с одной стороны, радикальными преобразованиями экономической системы, а с другой внедрением новых информационных технологий и глобализацией финансовых рынков. На волне радикальных рыночных реформ банковская система страны коренным образом изменилась: она приобрела двухуровневую структуру, значительно увеличилось количество банковских организаций, при этом все они основывают свою деятельность на рыночных принципах, что создает условия для развития конкуренции на рынке банковских услуг.

|

|

Банки - центры, где в основном начинается и завершается деловое партнерство. От четкой грамотной деятельности банков зависит в решающей мере здоровье экономики. Без развитой сети банков, действующих именно на коммерческой основе, стремление к созданию реального и эффективного рыночного механизма остается лишь благим пожеланием.

Коммерческие банки осуществляют активные и пассивные операции. Эти операции подобны двум противоположным сторонам диалектического единства. Без пассивных операций невозможны активные операции, а без активных операций становятся бессмысленными пассивные. Но все без исключения, проводимые банковские операции преследуют одну цель – увеличение доходов и сокращение расходов. Основными операциями коммерческого банка являются пассивные операции по привлечению средств и активные операции по распределению аккумулированных ресурсов. Эта деятельность и является посредничеством на рынке заемных средств. Выполняя кредитную и депозитную функции, банк обеспечивает аккумулирование свободных капиталов и ресурсов, необходимых для поддержания непрерывности и ускорения производства и их последующее перераспределение. Реализация данных функций фактически представляет собой сделки между клиентом, как поставщиком ресурсов, и банком, а также между банком и заемщиком.

|

|

Аккумулирование денежных средств и перераспределение временной свободной части общественного капитала делает банк одним из важнейших субъектов воспроизводственного процесса, предоставляющим необходимый для обеспечения экономического роста страны капитал в денежной форме. С одной стороны, банковская система функционирует на основе капитала, выраженного в денежной форме, а с другой – взаимодействует с производственным и торговым секторами экономики, а также физическими лицами, имеющими сбережения. Следовательно, банк получает возможность трансформировать ресурсы, изменять направления, сроки и размер капиталов в соответствии с потребностями народного хозяйства регионов. Поэтому посреднические операции банков рассматриваются с точки зрения двух, наиболее важных, сторон проблемы. Во-первых, банки перераспределяют ресурсы от лиц, совершающих сбережения, к лицам, нуждающимся в кредите, и обеспечивают предприятия дополнительными ресурсами. Во-вторых, банки осуществляют трансформацию ресурсов по срокам, привлекая краткосрочные ресурсы и выдавая кредиты на длительный срок, что делает возможным реализацию более долгосрочных проектов в реальном секторе экономики.

Что же касается данной работы, то в ней будут исследованы как кредитные, так и депозитные операции, которые являются наиболее доходными в активных и пассивных операциях коммерческих банков. Потому что они имеют в деятельности коммерческих банков одно из первостепенных значений, так как процессы образования кредитных и депозитных ресурсов и их использования находятся в тесной взаимосвязи.

|

|

Управление кредитными операциями заключается в эффективном размещении имеющихся ресурсов, т.е. максимизации возможных доходов при минимальном риске, и поддержании при этом ликвидности банка. Размещение активов в кредитные вложения должно проводиться на исходный момент в соответствии со сроками привлечения пассивов.

Достижению эффективных результатов применения кредита способствует последовательное осуществление государственной денежно-кредитной политики. Такая политика в современных условиях, особенно в связи с инфляцией, состоит главным образом в проведении жестких мер по урегулированию объема кредитных и денежных операций. Здесь важное значение имеют поддержание устойчивости денежной единицы и защита интересов вкладчиков и кредиторов банка.

При анализе эффективности использования кредитных ресурсов следует иметь в виду, что за расчетами степени недоиспользования кредитных ресурсов скрываются реальные потери прибыли.

Экономическая значимость и актуальность данного вопроса – вопрос проведения кредитных операций и привлечения депозитов, исследование в теоретическом плане сущность и значение операций коммерческих банков, а также анализ данных операций.

Целью выпускной квалификационной работы является исследование теоретических основ депозитной и ссудной деятельности банка и разработка практических рекомендаций по повышению доходной базы банка.

Достижение поставленной цели потребовало постановки и решения следующих задач, отражающих структуру и последовательность исследования:

- выявить основные виды депозитов и ссуд, и факторы, оказывающие влияние на их эволюцию, структуру и специфику применения;

- определить приоритетные направления депозитной и кредитной деятельности банка;

- определить роль денежных вкладов в формировании доходов банка;

- определить роль кредитных операций в формировании доходов банка;

- провести оценку депозитной деятельности исследуемого объекта;

- раскрыть особенности формирования системы депозитов и кредитов банка;

- обосновать приоритетные направления повышения доходности банка и др.

Предметом исследования являются экономические взаимоотношения банка с другими субъектами хозяйствования и физическими лицами в области депозитной и кредитной деятельности.

В качестве объекта исследования выступает Челябинский филиал ОАО «ИМПЭКСБАНК».

При написании работы были использованы научные труды и монографии российских экономистов и зарубежных специалистов в области банковского дела, некоторые учебные пособия и методические разработки, материалы периодической печати, статистическая информация, отчетность ОАО «ИМПЭКСБАНК».

В результате исследования выявлены недостатки в проведении кредитных и депозитных операций и разработаны предложения по их совершенствованию.

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫССУДНЫХ И ДЕПОЗИТНЫХ ОПЕРАЦИЙ КОММЕРЧЕСКОГО БАНКА

1.1 Функции и виды кредитных операций

Сегодня коммерческий банк в развитой рыночной экономике способен предложить клиенту до двухсот видов разнообразных банковских продуктов и услуг. Широкая диверсификация операций сохранять клиентов и оставаться рентабельными даже при весьма неблагоприятной конъюнктуре. Не случайно во всех странах с рыночной экономикой они остаются главным операционным звеном кредитной системы.

Кредит может выступать в двух главных формах: коммерческий и банковский. Различие между ними обусловлено субъектами кредитования, объектами ссуд, величиной процента и сферой функционирования. Коммерческий кредит – это кредит, предоставляемый одним предприятием другому в виде продажи товаров с отсрочкой платежа. Объектом кредита является товарный капитал, который обслуживает кругооборот промышленного капитала, движение товаров из сферы производства в сферу потребления. Целью коммерческого кредитования товаров является ускорение реализации товаров, оборота капитала, получения прибыли. Ссудный процент по такому кредиту входит в сумму товара и векселя, которым оформляется кредит, и обычно ниже банковского процента. Недостатком коммерческого кредитования является ограниченность кредита как со стороны объемов кредитования, так и сферы применения. Со стороны объемов кредит ограничивается наличием свободного капитала у кредитора. Сфера применения коммерческого кредита ограничена направлением кредитованием, которое возможно только от производящих предприятий к торгующим предприятиям, а затем к потребляющим предприятиям и организациям.

Ссудные операции – это определенные отношения между кредитором и заемщиком по предоставлению суммы денежных средств. В соответствии с Законом «О банках и банковской деятельности» кредиты могут предоставляться банкам хозяйственным органам на условиях срочности, возвратности, платности и целевой обоснованности.

Участвующие в этих отношениях стороны называются: Кредитодатель = Кредитор = Заимодавец; Кредитополучатель = Дебитор = Заемщик.

Банковские кредитные операции делятся на две группы:

- активные, когда банк выступает в лице кредитора, выдавая ссуды

- пассивные, когда банк выступает в качестве заемщика, привлекая деньги от клиентов и других банков в свой банк.

Отсюда следует, что кредитные операции имеют две формы: ссуды и депозиты. Таким образом, кредит – широкое понятие, предполагающее наличие разных форм организации кредитных отношений. В рыночных условиях хозяйствования основной формой кредита является банковский кредит, т.е. кредит, предоставляемый коммерческими банками разных типов и видов. Субъектами кредитных отношений в области банковского кредитования являются хозяйственные органы, население, государство и сами банки. Как известно, в кредитной сделке субъекты кредитных отношений всегда выступают в качестве кредиторов и заемщиков. В банковской практике применяются различные виды кредитов. Предложение банком того или иного состава кредитных услуг определяется рядом факторов:

- потребностью клиентов банка в заемных ресурсах с учетом цели их использования, срочности, продолжительности кредитной процедуры и требований, предъявляемых банком к заемщикам;

- целесообразностью с точки зрения банка предоставления данных видов кредитов; при этом принимаются во внимание кредитоспособность клиента, уровень общего кредитного риска, доходность, наличие соответствующих по суммам и срокам кредитных ресурсов, качество предлагаемого клиентами обеспечения, наличие отработанных кредитных технологий и квалифицированного банковского персонала;

- состоянием экономики и отдельных ее сегментов, проводимой Центральным Банком Российской Федерации политики по урегулированию кредитных операций, тенденций развития кредитного рынка [4, с. 320].

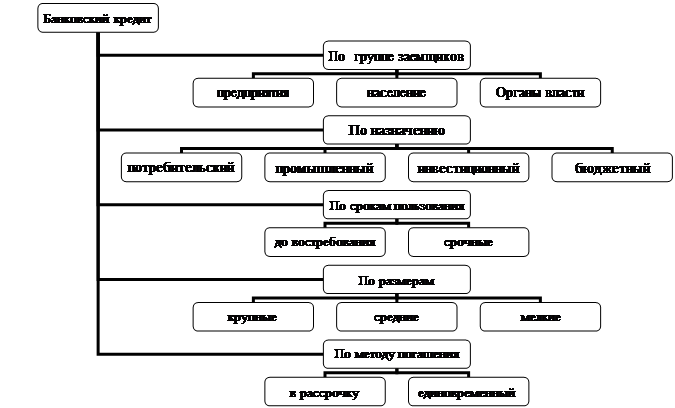

Коммерческие банки предоставляют своим клиентам разнообразные виды кредитов, которые можно классифицировать по различным признакам.

Рисунок 1- Классификация банковских кредитов.

Отношения в сфере кредита строятся по определенной системе. Под системой банковского кредитования понимается совокупность взаимосвязанных элементов, определяющих организацию кредитного процесса и его регулирования в соответствии с принципами кредитования и теорией кредитного риска.

При рассмотрении функций кредита следует учитывать отличие их от роли кредита. Если функция — есть проявление сущности, выражение общественного назначения кредита, то через роль раскрываются результаты его использования на основе выполняемых функций. Но несмотря на различие понятий функций и роли, они взаимосвязаны. Посредством использования функций кредита экономические субъекты и общество в целом добиваются эффективности производства, ускорения обращения и роста доходов. В силу этого выяснение функций кредита имеет большое практическое значение для обеспечения таких условий, при которых они проявлялись бы наиболее эффективно.

Сущность кредитавыступает в его трех функциях:

1) распределения на возвратной основе денежных средств (распределительная функция);

2) создания кредитных средств обращения и замещения наличных денег (эмиссионная функция);

3) осуществления контроля за эффективностью деятельности экономических субъектов (контрольная функция).

Распределительная функция кредита обнаруживается как при аккумуляции средств, так и при их размещении, т.е. посредством кредита происходит распределение денежных средств на возвратной основе. Эта функция четко проявляется в процессе предоставления на время средств предприятиям и организациям (так же, как сбережений населения) для удовлетворения их потребностей в денежных ресурсах. Таким образом, хозяйства обеспечиваются необходимым оборотным капиталом и ресурсами для инвестиций. Важная функция кредита — создание кредитных средств обращения и замещения наличных денег (эмиссионная функция). Проявляется она в том, что в процессе кредитования создаются платежные средства, т.е. обороту предоставляются деньги как в наличной, так и в безналичной формах. Данная функция кредита обнаруживается и тогда, когда на основе замещения наличных денег происходят безналичные расчеты. Хотя функция кредита — категория объективная, существующая независимо от воли и желания людей, кредитная система может создавать условия, позволяющие полнее использовать кредит для достижения поставленных целей. С учетом этого банкам и заемщикам рекомендуется использовать различные виды ссуд. Выбор их — дело не только техническое. Выбирая конкретный вид кредита, заемщики учитывают экономическую целесообразность, выясняют, позволяет ли данная форма кредитования наиболее полно использовать ссуду для повышения доходности и развития их деятельности. Рассматривая функции кредита, уместно отметить, что на их основе в хозяйстве осуществляется контроль рублем. Именно на базе кредитных отношений строится наблюдение за деятельностью заемщиков и кредиторов, оцениваются кредитоспособность и платежеспособность хозяйствующих субъектов, контролируется соблюдение принципов кредитования. Это дало основание некоторым авторам говорить о присущей кредиту контрольной функции. Любой кредитор — будь то банк, предприниматель или частное лицо — своеобразно через ссуду контролирует состояние заемщика, стремясь предотвратить несвоевременный возврат долга. Все кредитное дело построено с юридической точки зрения на гражданском законодательстве страны, где наряду с актами купли-продажи, аренды, найма, перевозки и т.д. четко охарактеризованы денежные обязательства, расчеты, кредитование, комиссионные операции и другие гражданские акты, повседневно совершаемые при посредстве денежных операций.

Кредитные отношения предполагают принятие кредитором и заемщиком ряда обязательств. В гражданском законодательстве предусмотрено обязательство предоставлять кредит в соответствии с кредитным договором, в котором должны быть определены обязанности банка или иного лица, занимающегося предпринимательской деятельностью, предоставить кредит в сроки, в размере и на условиях, согласованных сторонами. В то же время кредитор вправе впоследствии отказаться от кредитования, если должник признается неплатежеспособным, не выполняет обязанностей по обеспечению кредита, а также в других случаях, предусмотренных договором. По кредитному договору (договору займа) кредитор, т.е. заимодавец, передает заемщику в полное хозяйственное ведение и оперативное управление стоимость (деньги или вещи). Со своей стороны заемщик обязуется в оговоренный срок возвратить такую же сумму денег или равное количество вещей того же рода и качества. За пользование ссудой взимается плата — процент, если иное не предусмотрено договором. Размер процентов определяется соглашением сторон с соблюдением требований к процентным ставкам по кредитам, установленным в соответствии с законодательными актами, а при отсутствии такого соглашения — в размере средней ставки банковского процента, существующей в месте нахождения кредитора.

В качестве составляющих элементов система банковского кредитования включает: объекты кредитования; порядок и степень участия собственных средств заемщиков в кредитуемой операции (сделке); способы регулирования ссудной задолженности; методы кредитования; банковский контроль в процессе кредитования. Банковское кредитование предприятий и других организационно – правовых структур на производственные и социальные нуды осуществляется при строгом соблюдении принципов кредитования, поскольку отражают сущность и содержание кредита, а также требования объективных экономических законов, в том числе и в области кредитных отношений. Банковским законодательством установлены три основных принципа кредитования: возвратность, срочность, платность.

Возвратность как принцип кредитования означает, что банк может ссужать средства только на таких условиях, которые обеспечивают высвобождение ссуженной стоимости и ее обратный приток в банк. Возвратность реально проявляется в определении конкретного источника погашения кредита. Без возвратности кредит не может существовать. Следовательно, возвратность является неотъемлемой чертой кредита, его атрибутом, а не принципом кредита.

Срочность кредитования представляет собой необходимую форму достижения возвратности кредита. Принцип срочности означает, что кредит может быть не просто возвращен, а возвращен в строго определенный срок. Следовательно, срочность есть временная определенность возвратности кредита. Срок кредитования является предельным временем нахождения ссуженных средств в хозяйстве заемщика и выступает той мерой, за пределами которой количественные изменения во времени переходят в качественные: если нарушается срок пользования ссудой, то искажается сущность кредита, он теряет свое подлинное назначение, что отрицательно сказывается на состоянии денежного обращения в стране [6, с. 387].

В рыночных условиях хозяйствования этому принципу кредитования придается особое значение.

Во-первых, от его соблюдения зависит нормальное обеспечение общественного воспроизводства денежными средствами, а соответственно зависят его темпы роста.

Во-вторых, этот принцип позволяет обеспечить ликвидность самих коммерческих банков. Принципы организации их работы не позволяют вкладывать им привлеченные кредитные ресурсы в безвозвратные вложения.

В-третьих, для каждого отдельного заемщика исполнение принципа срочности возврата кредита открывает возможность получения в банке новых кредитов, а также позволяет соблюдать свои хозрасчетные интересы, не уплачивая повышенных процентов за просроченные ссуды. Сроки кредитования устанавливаются банком исходя из объективных сроков оборачиваемости кредитуемых материальных ценностей и окупаемости затрат.

Платность как принцип кредитования означает, что каждое предприятие – заемщик должен внести в банк определенную плату за временное заимствование у него для своих нужд денежных средств. Реализация этого принципа на практике осуществляется через механизм банковского процента. Ставка банковского процента показывает «цену» кредита. Необходимость процента обусловлена предпринимательским статусом банков. Банку платность кредита обеспечивает покрытие его затрат, связанных с уплатой процентов за привлеченные в депозиты чужие средства, затрат по содержанию своего аппарата, а также обеспечивает получение прибыли для увеличения ресурсных фондов кредитования (резервного, уставного) и использования ее на собственные нужды. Платность кредита призвана оказывать стимулирующее воздействие и на хозяйственный (коммерческий) расчет предприятий, побуждая их на увеличение собственных ресурсов и экономное расходование привлеченных средств. Размер процентной ставки устанавливается соглашением сторон и фиксируется в кредитном договоре.

Основные факторы, которые современные коммерческие банки учитывают при установлении платы за кредит, следующие:

- базовая ставка процента по ссудам, предоставляемым коммерческим банкам Центральным Банком Российской Федерации;

- средняя процентная ставка по межбанковскому кредиту, т.е. за ресурсы, покупаемые у других коммерческих банков для своих активных операций;

- средняя процентная ставка, уплачиваемая банком своим клиентам по депозитным счетам различного вида;

- структура кредитных ресурсов банка (чем выше доля привлеченных средств, тем дороже должен быть кредит);

- спрос на кредит со стороны хозяйственников (чем меньше спрос, тем дешевле кредит);

- действующие ставки по другим инструментам финансового рынка (по государственным облигациям, по облигациям субъектов Российской Федерации и т.п.);

- срок, на который испрашивается кредит и вид кредита, а точнее степень риска для банка в зависимости от обеспечения и других факторов;

- стабильность денежного обращения в стране (чем выше темп инфляции, тем дороже должна быть плата за кредит, так как у банка повышается риск потерять свои ресурсы из-за обесценения денег).

По результатам анализа этих факторов коммерческие банки пересматривают виды кредитов, предлагаемых клиентам, процентные ставки и требования к финансовому состоянию заемщиков. Наиболее распространенными видами кредитования являются кредитная линия, контокоррентный кредит, кредитные операции с векселями и ипотека.

Рассмотрим кредитную линию. Кредитная линия – это разновидность кредитования, при которой ссуда предоставляется заемщику в заранее оговоренных пределах по мере возникновения потребности в денежных суммах в течение всего срока договора.

Кредитная линия применяется в отношении банка и заемщика в следующих случаях:

1. При наличии длительных кредитных отношений с надежным заемщиком. При этом банковские средства становятся постоянным дополнительным источником краткосрочного капитала заемщика, что позволяет организовать равномерное поступление средств для оплаты приобретаемых товаров, работ, услуг, избавить заемщика от возникновения чрезмерной кредиторской задолженности, урегулировать его отношения с поставщиками и в целом повысить эффективность хозяйственной деятельности. Использование кредитной линии способствует расширению производства и реализации продукции заемщика вне зависимости от наличия у него достаточных собственных средств.

2. В процессе организации межбанковского кредитования кредитная линия может открываться в рамках генерального соглашения между двумя банками о предоставлении кредита. В этом случае в соглашении оговариваются лимиты возможной ссуды, без превышения которых банк-заемщик может получить средства в любой момент времени через простое уведомление банка-кредитора о возникшей потребности. При открытой линии банк-кредитор сталкивается с повышенным кредитным риском, так как анализ кредитоспособности заемщика осуществляется до принятия решения о заключении генерального соглашения, а последующее предоставление ссуды происходит без текущей оценки финансового положения банка-заемщика и его возможного ухудшения. Поэтому в соглашении предусматривается право кредитора на приостановление кредитование или досрочный возврат выданных ранее сумм при выявлении фактов ухудшения финансового состояния и платежеспособности банка-заемщика; при невыполнении им условий генерального соглашения; нарушениях экономических нормативов, установленных Центральным банком России и других признаках увеличения кредитного риска.

3. В мировой банковской практике кредитная линия используется для стимулирования экспорта товаров, работ, услуг. В этом случае кредитная линия открывается банком страны-экспортера. Условия кредитной линии оговариваются с учетом характеристик конкретных внешнеторговых контрактов, реального финансового положения заемщика-импортера, наличия качественных гарантий возврата платежа. Открытию кредитной линии может способствовать предоставление гарантий со стороны национального банка.

Однако необходимо иметь в виду, что ссудный процент, зафиксированный в договоре о кредитной линии, как правило, выше, нем по обычному кредиту. Это приводит к росту издержек покупателя-импортера.

4. Кредитная линия может открываться с целью финансирования долгосрочных межгосударственных договоров по поставке оборудования. На основании этих договоров заключаются соответствующие межбанковские соглашения, в которых определяются условия открытия кредитной линии, т.е. устанавливаются уполномоченные банки-партнеры; размеры лимита кредитования; целевое использование кредитов; срок соглашения и порядок расчета процентных платежей; порядок погашения задолженности по основной сумме кредита; формы обеспечения кредита; валюта платежа; порядок проведения расчетных операций и рекомендуемые формы безналичных расчетов (например, документарные инкассо или аккредитив).

Рассмотрим контокоррентный кредит. Контокоррентный кредит предназначен для формирования оборотных активов заемщика. Он выдается для удовлетворения текущие потребности в средствах в случае недостатка собственных источников финансирования его деятельности. Контокоррентный кредит – это вид кредита, предоставляемого заемщику для проведения им платежей в условиях отсутствия средств на его расчетном или текущем счете, является возобновляемым в течение срока договора.

Кредитором при контокоррентном кредите выступает коммерческий банк или его подразделения. Ссудозаемщиком могут быть различные юридические лица, функционирующие на коммерческой основе. В этом случае объектом кредитования являются оборотные средства, суммарная потребность в которых возникает из-за временного лага между поступлением выручки от реализации продукции, работ, услуг и платежами поставщикам за приобретенные товарно-материальные ценности, налоговыми платежами в бюджет, выплатой заработной платы персоналу, осуществлением расчетов с пенсионным и другими внебюджетными фондами, а также прочими лицами.

Во втором случае объектом кредитования являются денежные средства физического лица, необходимые ему для оплаты купленных товаров и услуг, проведения коммунальных платежей и решения других вопросов.

Общими критериями оценки заемщика являются следующие:

- стабильные финансовые показатели в соответствии с нормативами первого класса кредитоспособности;

- наличие устойчивой величины чистой прибыли, достаточной для формирования необходимых фондов заемщика;

- хорошее положение на рынке в течение нескольких последних лет;

- наличие постоянных партнеров по деятельности.

Контокоррентный кредит применяется для осуществления расчетно-кассового обслуживания клиента при недостатке его собственных оборотных средств. Вместе с тем ссуда, предоставляемая по кредитной линии, является строго целевой и не может быть использована заемщиком по другим направлениям в отличие от контокоррентного кредита, где цель ссуды не оговаривается.

Овердрафт в банковской практике иногда рассматривают как разновидность контокоррентного кредита. Он также представляет собой форму краткосрочного кредитования совокупной потребности клиента в денежных средствах при их недостатке для осуществления текущих платежей.

В то же время можно выделить ряд специфических черт овердрафтного кредита:

- кредиторами по нему могут выступать не только коммерческие банки, но и Центральный банк РФ;

- заемщиками являются следующие лица:

1) коммерческие банки, если корреспондентские отношения допускают возможность овердрафта;

2) подразделения коммерческого банка в процессе внутрибанковских расчетов с применением овердрафта (например, Московский банк Сбербанка РФ);

3) физические лица – предприниматели;

- все операции по овердрафтному кредиту отражаются на расчетных, текущих или корреспондентских счетах соответствующих заемщиков;

- ссуда предоставляется заемщику путем списания средств сверх остатка на счете, в результате чего образуется дебетовое сальдо по счету;

- для оформления данной формы ссуды не требуется заключения специального кредитного договора. Обычно возможность овердрафта оговаривается при подписании договора о расчетно-кассовом обслуживании;

- лимит задолженности чаще всего не предусматривается. Однако в российских условиях целесообразно прибегать к ограничению задолженности – это снижает риск банка. При кредитовании физических лиц для определения лимита анализируется график поступлений и списаний по счету, источники доходов и сроки выплат, виды и размеры доходов;

- сроки овердрафта фиксируются в договоре и обычно не превышают 10-15. При нарушении срочности предусматривается перевод задолженности в разряд обыкновенных ссуд с одновременным оформлением кредитного договора;

- на погашение дебетового сальдо по соответствующему счету клиента направляются все поступления в его адрес, а также вносятся наличные деньги (например, в случае кредитования физических лиц).

Рассмотрим ипотечное кредитование, как вид кредита. Ипотечный кредит – это форма кредитования под залог недвижимости различного вида. В зависимости от целей обращения за кредитом различают краткосрочный (для удовлетворения текущих потребностей клиентов в денежных средствах) и долгосрочный (с целью финансирования капитального строительства, реконструкции и перевооружения производства, освоения земельного участка или природного месторождения и т.д.).

Ипотечный кредит обладает определенными преимуществами по сравнению с другими формами кредитования:

- объект недвижимости сохраняет свои основные качества продолжительное время, что позволяет организовать кредитование клиента под залог недвижимости на период до 10-30 лет;

- цены на недвижимость в долгосрочной перспективе, как правило, увеличиваются, а в условиях инфляции – более высокими темпами, чем по другим товарам.

- при ипотеке обеспечивается дополнительная защита прав банка-залогодержателя посредством государственной регистрации залога недвижимости, это позволяет проследить последующие залоги имущества и другие изменения, происходящие с ним и угрожающие интересам кредитора;

- относительная простота и доступность организации контроля за сохранностью предмета залога, что избавляет кредитора-залогодержателя от излишних расходов по осуществлению контрольных функций.

Оценка стоимости имущества производится специалистами банка. По производственным объектам определяется их остаточная стоимость на момент завершения кредитного договора и возможности ее реализации.

Расходы, связанные с проведением оценки недвижимости, увеличивают затраты банка на осуществление операции и в дальнейшем должны быть компенсированы за счет платы за ссуду.

В целом сумма обязательств по кредиту, в том числе по процентам, не должна превышать 70% от рассчитанной стоимости возможной реализации объекта. Это позволит в случае необходимости возместить банку непредвиденные расходы. С другой стороны, порядок погашения задолженности необходимо установить таким образом, чтобы суммарные платежи по ссуде (с учетом процентов) не превышали 30% от величины дохода заемщика за соответствующий период времени. Иначе заемщик будет поставлен в ситуацию, когда он будет не способен осуществить деятельность в прежних размерах или поддержать сложившийся уровень жизни, что увеличивает риск невозврата кредита. Срок ипотечных кредитов российских банков, предоставляемых юридическим и физическим лицам, редко превышает 12-месяцев.

Одним из видов кредита является консорциальный кредит. В связи с расширением объемов кредитования, ростом потребности в крупных кредитных вложениях для финансирования государственных программ и хозяйствующих субъектов рыночной экономики у коммерческих банков возникает необходимость объединения ресурсов для предоставления ссуды заемщикам. В результате этого образуются банковские консорциумы. Кроме аккумулирования кредитных ресурсов целью банковского консорциума может быть снижение риска кредитования за счет привлечения других кредиторов или соблюдение установленных Центральным банком Российской Федерации экономических нормативов, ограничивающих размер кредитного риска (Инструкция № 110-И ЦБ РФ). Участвуя в консорциальном кредите, коммерческие банки одновременно решают две задачи: работают с крупными заемщиками и удовлетворяют требованиям Центрального Банка Российской Федерации по уровню кредитного риска. Соглашения банков о предоставлении консорциальных кредитов носят целевой характер и действуют в течение определенного срока.

Основой процедурой предоставления консорциальных кредитов является заключение консорциального договора между сторонами соглашения, в котором должны быть четко сформулированы следующие положения:

- цели консорциума;

- состав участников кредитного соглашения с указанием долей в общей сумме предоставляемой ссуды;

- характер и сроки обязательств для каждого из участников;

- имущественная ответственность за невыполнение или неполное выполнение обязательств (штрафы и другие санкции);

- руководящие органы консорциума и их функции. По решению консорциума общее руководство может быть возложено на один из банков или на совет представителей банков-участников;

- порядок формирования дохода и его распределения между участниками.

Доход по консорциальным кредитам может выступать в нескольких формах, в частности в процентах по предоставленному кредиту, комиссионном вознаграждении, полученных штрафов и др.;

- порядок завершения консорциального договора, возврата средств участников, аккумулированных в выданном кредите. В договоре целесообразно оговорить финансовые обязательства консорциума перед его членами, в том числе по распределению дохода по сделке и возврату вложенных средств, а также применяемые санкции в случае нарушения обязательств со стороны консорциума [8, с. 435].

Консорциальная форма договора достаточно часто применяется в международных кредитных отношениях.

Одним из направлений денежно-кредитной политики России является установление Центральным Банком: обязательных нормативов (коэффициентов), которые ограничивают размер кредитов, предоставленных коммерческими банками (одному заемщику, акционеру и др.); условия и объема проведения операций на открытом рынке; объема кредитов, предоставленных Центральным Банком в порядке рефинансирования коммерческим банкам, а также размера ставки по этим кредитам (учетная ставка).

Центральный Банк активно использует такой важный рычаг кредитного регулирования, как нормы резервных требований, очевидно, что они оказывают косвенное влияние на кредитную политику коммерческого банка, так как он формирует