Платежеспособность означает наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения. Таким образом, основными признаками платежеспособности являются:

- наличие в достаточном объеме средств на расчетном счете;

- отсутствие просроченной кредиторской задолженности.

Очевидно, что ликвидность и платежеспособность не тождественны друг другу. Так, коэффициенты ликвидности могут характеризовать финансовое положение как удовлетворительное, однако по существу эта оценка может быть ошибочной, если в оборотных активах значительный удельный вес приходится на неликвиды и просроченную дебиторскую задолженность. Неликвиды, т.е. активы, которые вряд ли будут использованы в технологическом процессе и которые нельзя реализовать (как товар) на рынке вообще или без существенной финансовой потери, а иногда и неоправданная дебиторская задолженность не выделяются в балансе, то есть качественная характеристика оборотных средств не доступна внешнему аналитику, поэтому с формальных позиций активы, фактическая ценность которых сомнительна, также используются для оценки ликвидности. Формально при составлении баланса активы, потенциально не обещающие дохода, должны списываться на убытки, однако на практике это делается не всегда, кроме того, например, заранее сложно предсказать долю сомнительной дебиторской задолженности.

С позиции финансовой деятельности любой коммерческой организации имманентно присуща необходимость решения двух основных задач:

- поддержание способности отвечать по текущим финансовым обязательствам;

- обеспечение долгосрочного финансирования в желаемых объемах и способности безболезненно поддерживать сложившуюся или желаемую структуру капитала.

Эти задачи формулируются в плане характеристики финансового состояния предприятия с позиции соответственно краткосрочной и долгосрочной перспектив.

Финансовое состояние предприятия с позиции краткосрочной перспективы оценивается показателями ликвидности и платежеспособности, в наиболее общем виде характеризующими, может ли оно своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам перед контрагентами. Краткосрочная задолженность предприятия, обособленная в отдельном разделе пассива баланса, погашается различными способами, в частности, обеспечением такой задолженности могут выступать любые активы предприятия, в том числе и внеоборотные. Вместе с тем очевидно, что ситуация, когда, к примеру, часть основных средств продается для того, чтобы расплатиться по краткосрочным обязательствам, является ненормальной. Именно поэтому, говоря о ликвидности и платежеспособности предприятия как характеристиках его текущего финансового состояния и оценивая, в частности, её потенциальные возможности расплатиться с кредиторами по текущим операциям, вполне логично сопоставлять оборотные активы и краткосрочные пассивы.

Основополагающими понятиями в этом разделе методики анализа являются "ликвидность" и "платежеспособность". Прежде всего, отметим, что в ряде работ отечественных специалистов эти понятия нередко отождествляются, хотя вряд ли это оправданно.

Уровень ликвидности предприятия оценивается с помощью специальных показателей – коэффициентов ликвидности, основанных на сопоставлении оборотных средств и краткосрочных пассивов.

Платежеспособность означает наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения. Таким образом, основными признаками платежеспособности являются:

- наличие в достаточном объеме средств на расчетном счете;

- отсутствие просроченной кредиторской задолженности.

Очевидно, что ликвидность и платежеспособность не тождественны друг другу. Так, коэффициенты ликвидности могут характеризовать финансовое положение как удовлетворительное, однако по существу эта оценка может быть ошибочной, если в оборотных активах значительный удельный вес приходится на неликвиды и просроченную дебиторскую задолженность. Неликвиды, т.е. активы, которые вряд ли будут использованы в технологическом процессе и которые нельзя реализовать (как товар) на рынке вообще или без существенной финансовой потери, а иногда и неоправданная дебиторская задолженность не выделяются в балансе, т.е. качественная характеристика оборотных средств не доступна внешнему аналитику, поэтому с формальных позиций активы, фактическая ценность которых сомнительна, также используются для оценки ликвидности. Формально при составлении баланса активы, потенциально не обещающие дохода, должны списываться на убытки, однако на практике это делается не всегда, кроме того, например, заранее сложно предсказать долю сомнительной дебиторской задолженности.

Признаком, свидетельствующим об ухудшении ликвидности, является увеличение иммобилизации собственных оборотных средств, проявляющееся в увеличении неликвидов, просроченной дебиторской задолженности и векселей полученных (просроченных) и др. О некоторых подобных активах и их относительной значимости можно судить по наличию и динамике одноименных статей в отчетности.

Неплатежеспособность может быть как случайной, временной, так и длительной, хронической. Ее причины: недостаточная обеспеченность финансовыми ресурсами, невыполнение плана реализации продукции, нерациональная структура оборотных средств, несвоевременное поступление платежей от контрагентов и др.

Поскольку одни виды активов обращаются в деньги быстрее, другие – медленнее, активы предприятия группируют по степени их ликвидности, т.е. по возможности обращения в денежные средства, что показано в табл. 1.

Таблица 1

Группировка активов баланса по степени их ликвидности

| Степень ликвидности активов | Статьи баланса |

| Наиболее ликвидные (А1) | – Денежные средства в кассе и на расчетном счете – Краткосрочные ценные бумаги |

| Быстрореализуемые (А2) | – Дебиторская задолженность – Депозиты |

| Медленно реализуемые (А3) | – Готовая продукция – Незавершенное производство – Сырье и материалы |

| Труднореализуемые (А4) | – Здания – Оборудование – Транспортные средства |

Для определения платежеспособности предприятия с учетом ликвидности его активов обычно используют баланс. Анализ ликвидности баланса заключается в сравнении размеров средств по активу, сгруппированные по степени их ликвидности, с суммами обязательств по пассиву, сгруппированными по срокам их погашения. Пассивы баланса по степени срочности их погашения можно подразделить таким образом, как показано в табл.2.

Таблица 2

Группировка пассивов баланса по степени срочности их погашения

| Срочность погашения обязательства | Статьи баланса или других форм отчетности |

| Наиболее срочные (П1) | – Кредиторская задолженность |

| Краткосрочные пассивы (П2) | – Краткосрочные кредиты и займы |

| Долгосрочные пассивы (П3) | – Долгосрочные кредиты и займы – Арендные обязательства |

| Постоянные пассивы (П4) | – Собственные средства |

Классификация активов и пассивов баланса, их сопоставление позволяют дать оценку ликвидности баланса.

Ликвидность баланса – это степень покрытия обязательств предприятия такими активами, срок превращения которых в денежные средства соответствует сроку погашения обязательств.

Для определения ликвидности баланса следует сопоставить итоги по каждой группе активов и пассивов. Баланс считается абсолютно ликвидным, если выполняются условия:

| А1 | >> | П1, |

| А2 | >> | П2, |

| А3 | >> | П3, |

| А4 | << | П4. |

Высшей формой устойчивости предприятия является его способность развиваться в условиях изменяющейся внутренней и внешней среды. Для этого предприятие должно обладать гибкой структурой финансовых ресурсов и при необходимости иметь возможность привлекать заемные средства, то есть быть кредитоспособным.

Целесообразно рассчитывать следующие показатели ликвидности:

Коэффициент текущей ликвидности определяется по следующей формуле:

, (5)

, (5)

где  – коэффициент текущей ликвидности;

– коэффициент текущей ликвидности;

Оборотные средства – равны итогу II раздела баланса;

Срочные обязательства – представляют собой сумму заемных средств и кредиторской задолженности, получаемой из VI раздел баланса.

Данный коэффициент дает общую оценку ликвидности активов, показывая, сколько рублей текущих активов предприятия приходится на один рубль текущих обязательств. Логика исчисления данного показателя заключается в том, что предприятие погашает краткосрочные обязательства в основном за счет текущих активов; следовательно, если текущие превышают по величине текущие обязательства, предприятие можно рассматривать как успешно функционирующее. Теоретически достаточным считается значение этого показателя в пределах 1…1,5, но в зависимости от форм расчетов, скорости оборачиваемости оборотных средств, продолжительности производственного цикла это значение может быть и существенно ниже, но оно оценивается положительно при величине больше 0,8.

Коэффициент абсолютной ликвидности рассчитывается по следующей формуле:

, (6)

, (6)

где  – коэффициент абсолютной ликвидности;

– коэффициент абсолютной ликвидности;

Денежные средства – денежная наличность, содержится во II разделе баланса;

Срочные обязательства – сумма заемных средств и кредиторской задолженности, содержащейся в VI разделе баланса.

Данный коэффициент представляет собой отношение денежных средств, легко реализуемых ценных бумаг к текущим активам. Данный показатель является наиболее жестким критерием ликвидности предприятия; показывает, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно. Теоретически этот показатель считается достаточным, если его величина больше 0,2…0,25.

Вывод: Финансово-экономическое состояние – важнейший критерий деловой активности и надежности предприятия, определяющий его конкурентоспособность и потенциал в эффективной реализации экономических интересов всех участников хозяйственной деятельности. Основными принципами диагностики являются научность, комплексность, системность, объективность, достоверность, точность, оперативность, эффективность. Ими следует руководствоваться, проводя анализ хозяйственной деятельности на любом предприятии. Анализ финансового состояния показывает, по каким конкретным направлением надо вести эту работу, дает возможность выявить наиболее важные аспекты и наиболее слабые позиции в финансовом состоянии предприятия.

С позиции финансовой деятельности любой коммерческой организации имманентно присуща необходимость решения двух основных задач: поддержание способности отвечать по текущим финансовым обязательствам; обеспечение долгосрочного финансирования в желаемых объемах и способности безболезненно поддерживать сложившуюся или желаемую структуру капитала. Высшей формой устойчивости предприятия является его способность развиваться в условиях изменяющейся внутренней и внешней среды. Для этого предприятие должно обладать гибкой структурой финансовых ресурсов и при необходимости иметь возможность привлекать заемные средства, то есть быть кредитоспособным.

Глава 2. Комплексная оценка финансового состояния ООО "Челябоблстрой"

2.1 Организационно-экономическая характеристика ООО "Челябоблстрой"

Общество с ограниченной ответственностью "Челябоблстрой" образовано в 1992 году на основе личных вкладов граждан, форма собственности - частная. Основной вид деятельности - строительно-монтажные работы.

Основными целями предприятия является более полное эффективное использование местных, сырьевых и трудовых ресурсов, отходов производства, расширение номенклатуры и качества оказываемых услуг.

Предметом деятельности "Челябоблстрой" является ремонтно-строительные работы.

ООО "Челябоблстрой" имеет право: от своего имени совершать как на территории России, так и за рубежом, сделки (контракты) и иные юридические акты с учреждениями, предприятиями, кооперативами и отдельными лицами, в том числе экспортно-импортные операции в соответствии с действующим законодательством; осуществлять деловые контакты в России, за рубежом в порядке установленном законодательством, выступать участником внешнеэкономических связей; от своего имени заключать договора, в том числе купли-продажи машин и оборудования, аренды. страхования. найма, перевозки, хранения, поручения и комиссии, приобретать права, нести соответствующие обязанности, строить собственные здания и выступать подрядчиком в строительстве различных объектов народного хозяйства. ООО "Челябоблстрой" имеет право участвовать во всякого рода организациях, включая совместные предприятия, акционерные общества, объединения ассоциации, осуществлять совместную деятельность как в России, так и за рубежом. Обслуживание и экспортно-импортные операций могут также осуществляться через различные российские внешнеторговые организации, другие совместные предприятия или через иностранные компании на основании соответствующих соглашений.

ООО "Челябоблстрой" имеет самостоятельный баланс и действует на принципах полного хозяйствующего расчета, самоокупаемости и самофинансировании, в том числе и валютной самоокупаемости.

ООО "Челябоблстрой" имеет право осуществлять за счет своих или заемных средств проекты, относящиеся к области его деятельности.

ООО "Челябоблстрой" может выступать истцом и ответчиком в суде и арбитраже.

ООО "Челябоблстрой" вправе осуществлять переписку, телеграфную и телетайпную, телефонную связь с организациями России и других стран.

Также имеет собственную печать со своим наименованием и штамп.

Несет ответственность по своим обязательствам всем, принадлежащим ему имуществом. Несет ответственность по обязательствам участников. Участники несут ответственность по обязательствам товариществам в пределах своего вклада.

Для осуществления своей деятельности ООО "Челябоблстрой" может иметь свой счет в любом из банков России, а также валютные счета.

ООО "Челябоблстрой" не отвечает по обязательствам государства, как государство не отвечает по обязательствам общества.

Участниками быть дееспособные граждане, лица без гражданства, а также юридические лица. Объединившиеся на основе учредительного договора для совместного осуществления хозяйственной деятельности, признающие Устав и принимающие участие в делах.

Высшим органом управления ООО "Челябоблстрой" является общее собрание участников или назначенных ими представителей, принимающих участие в собрании на основании доверенности, выданных в установленном законом порядке участником - доверителем.

Общее собрание участников вправе решать любые вопросы деятельности. При этом его участники вправе требовать включения в повестку дня поставленных им вопросов, если они поставили их перед правлением

Контроль и ревизию финансово-хозяйственной деятельности осуществляют его выборные органы.

Оперативный бухгалтерский и статистический учет ведется в соответствии с действующим российским законодательством.

Проверка финансово-хозяйственной деятельности и коммерческой деятельности осуществляется финансовыми органами.

ООО "Челябоблстрой" имеет в своей организационной структуре четыре производства.

ООО "Челябоблстрой" работает по следующим направлениям:

- ремонтно - строительные и строительно - монтажные работы с применением грузоподъемных механизмов;

- надзор за содержанием и безопасной эксплуатацией грузоподъемных механизмов в соответствии с требованиями и "Правилами устройства безопасной эксплуатации грузоподъемных кранов", руководящих документов и информационных писем;

- остекленение витрин магазинов, детских дошкольных учреждений, социально - культурных заведений, объектов общественного питания;

- сервисное обслуживание автотранспорта;

- производство и реализация, закуп и переработка сельскохозяйственной продукции;

- торгово-посредническая деятельность;

- коммерческая деятельность;

- открытие и эксплуатация предприятий торговли;

- производство и реализация товаров народного потребления и стройматериалов;

- ремонтно-реставрационные работы на памятниках истории и культуры местного значения.

Строительно-монтажный участок.

Этот участок выполняет следующие виды работ:

- монтаж железобетонных конструкций;

- кровельные работы;

- кирпичная кладка;

- облицовочные работы;

- штукатурные работы.

Сметно-договорная служба.

Функции этой службы заключаются в следующем:

- составление смет и согласование их с заказчиком;

- заключение договоров по выполнению строительно-монтажных работ.

Производственная служба.

Эта служба занимается заключением договоров:

- со службой энергосбыта;

- с охраной;

- с фирмой по обслуживанию производственной базы;

- прочих договоров.

Ремонтно-механическая мастерская и участок эксплуатации машин и механизмов.

Этот участок производит следующие виды работ:

- ремонт машин и механизмов;

- контроль за выпуском машин и механизмов на строительные участки.

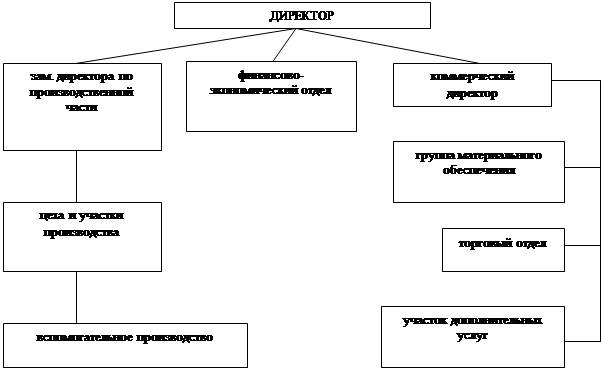

Организационная структура предприятия представлена на рисунке 3.

Рис. 3 Организационная структура предприятия

Таблица 3

Показатели деятельности предприятия за 2007-2009 г.г.

| Показатель | ГОД | ||

| Выручка от реализации, тыс. руб. | |||

| Балансовая прибыль, тыс. руб. | |||

| Производительность труда, тыс. руб./чел. | |||

| Оборачиваемость средств в расчетах (оборотах) | 6,6 | 8,4 | 7,3 |

| Оборачиваемость производственных запасов (в оборотах) | 8,8 | 4,26 | 4,51 |

| Продолжительность операционного цикла (в днях) | 95,4 | 127,3 | 129,1 |

| Коэффициент погашаемости дебиторской задолженности | 0,15 | 0,12 | 0,14 |

Таким образом, мы наблюдаем достаточно неплохие показатели деятельности предприятия с учетом специфики его деятельности. В 2009 году наблюдается увеличение выручки от реализации по сравнению с предыдущими годами. Также видна тенденция к увеличению балансовой прибыли, что является благоприятным моментом в деятельности организации.