Содержание

Введение 3

1. Роль банков в стимулировании развития экономики 4

2. Основные функции банков 11

3. Функциональные аспекты развития банковской деятельности в переходный период экономики россии 16

Заключение 24

Список литературы 25

Роль банков в стимулировании развития экономики

Стимулирование экономики в широком смысле слова понимают как сумму всех мероприятий государства, общественно-правовых объединений или специальных, созданных для этого, учреждений в области экономической политики. Они направлены на то, чтобы улучшить экономическую ситуацию географического региона, отрасли экономики (например, горнорудная промышленность, космическая, судостроительная промышленность и др.), группы предприятий (например, средние предприятия, предприятия кустарного промысла, предприятия новых технологий) путем дальнейшего развития (стимулирование инвестиций), или чтобы облегчить создание таких объектов, или дать возможность создать их.

Используемые мероприятия могут быть разного вида. В качестве государственных инструментов для развития экономики можно назвать структурную, региональную, технологическую политику, политику средних предприятий, политику создания новых предприятий, политику кустарной промышленности и промышленную политику. Стимулирование осуществляется в виде целенаправленных дотаций (отраслям, географически определенным регионам), путем косвенных мер (как, например, гарантии амортизационных отчислений специального назначения), путем прямых или косвенных форм помощи в финансировании любого вида.

Капитал является крайне ограниченным товаром в рыночных условиях народного хозяйства. Поэтому его трудно получить при определенных обстоятельствах, и в любом случае по относительно высокой стоимости. Проблематично то, что (номинальный) капитал нельзя или едва можно заменить. Хотя в своих различных формах капитал не является фактором пользования, но он, благодаря экономическим элементам (факторы, результат комбинации факторов и результат оценки последней), может быть заморожен и и вновь высвобожден.

Поэтому возможность финансирования любой потребности в капитале становится решающей в целях создания, существования и/или дальнейшего развития (исследования, разработки продукта, развития рынка и др.) предприятий. Тем самым она одновременно становится и важным ключевым фактором успешного стимулирования экономики государством.

На основе того, что обычно крупные предприятия в противоположность мелким и средним едва ли имеют или имеют лишь незначительные возможности финансирования, прежде всего стимулирование экономики направлено на совершенствование возможностей финансирования средних предприятий.

Стимулирование в узком смысле слова сокращается по вышеназванным причинам до поддержки в финансировании при создании предприятия, а также финансирования роста и рискованных сделок уже существующих средних предприятий в виде собственного и/или заемного капитала и обеспечения гарантий.

Такой концептуальный подход направлен не на то, чтобы предоставлять предприятиям капитал в виде дотаций на длительный срок и к тому же бесплатно, а чтобы облегчить доступ на рынки собственного и/или заемного капитала. Кроме того, предприятия должны дотироваться на ограниченный период времени так, чтобы затраты на предоставление капитала были незначительными или чтобы по сравнению с рыночными их объём был явно незначительным. Гарантированный заемный капитал или собственный капитал должен в любом случае возвращаться предприятиями, плата за пользование капиталом (проценты и др.) должна быть внесена точно в срок.

Финансовая поддержка, предоставляемая в виде программ, включает действия по стимулированию финансирования из заемного капитала (например, беспроцентная или под небольшие проценты ссуда, поддержка в обслуживании долга, в погашении платы или доплата для понижения процента), а также поручительства и гарантии.

Каталог мер по стимулированию во всех странах - членах ЕС, в США, Канаде и Японии чрезвычайно широк и часто едва ли обозрим. Предприниматели созданных предприятий и заинтересованные предприятия могут поэтому часто лишь с помощью специалистов узнать, на какие средства они могут претендовать и в каких программах.

Общеизвестно, что:

1. По причине ограниченности капитала не каждое желание получить финансирование может быть выполнено. Поэтому средства могут быть направлены на проекты, которые соответствуют заданиям программы.

2. Меры по финансированию не должны заменять имеющиеся условия рынка. Они несут дополняющую и тем самым поддерживающую функцию.

3. Средства инвестируются в проекты, которые гарантируют возврат денег в срок (погашение) и платежи за использование (как правило, проценты) и тем самым получение минимального дохода.

4. Стимулирование предусматривает, что отдельные проекты или мероприятия после начала поддержки предприятия проверяются на их успешное осуществление. Недостатки в реализации в период помощи нужно вскрывать своевременно и по возможности принимать соответствующие контрмеры.

Первая проверка заявки на помощь направлена поэтому не только на то, чтобы установить, не выходит ли запланированная цель применения за условия для выдачи средств. Речь идет о том, чтобы проверить, что имеет большое значение, можно ли к моменту подачи заявки на помощь прогнозировать с экономической точки зрения выгодность проекта. В конечном счете, полное заключение возможно на базе расчета инвестиций и детальной проверки кредитоспособности.

Почти все мероприятия, связанные с вышеназванными требованиями, не могут эффективно осуществляться государственными учреждениями (министерствами, ведомствами). Причины заключаются в том, что решения принимаются государственными учреждениями, исходя из критериев узких ведомственных интересов, а не с точки зрения категорий экономики предприятий.

Поэтому отсутствуют какие-либо масштабы, соответствующие экономической оценке инвестиций и тем самым вопросам размещения выделяемых средств. Кроме того, вышеназванные учреждения не располагают достаточно квалифицированным персоналом.

Зная это обстоятельство, в мире пришли к правильному выводу, что участие именно банков и сберкасс в выделении финансовых средств важно по следующим причинам:

(a) Кредитные учреждения постоянно в повседневной деятельности (как правило, в кредитных сделках) выполняют на основе экономических критериев работу, которая требуется.

(b) Для этого банки и сберкассы используют подготовленный персонал, обладающий соответствующей компетенцией и большим опытом.

(c) Банки и сберкассы располагают кроме того соответствующей сетью филиалов и привлекают поэтому большое число потенциально заинтересованных лиц.

(d) Податели заявки известны банкам и сберкассам, как правило, как деловые и/ или частные клиенты по их прежней функции домашнего банка. Банки могут поэтому лучше учитывать профессиональную компетенцию и характерные качества подателя заявки при выделении средств. Это облегчает весь процесс экспертизы и принятия решения по выделению средств.

(e) Средства, как правило, предусмотрены как единственный вид финансирования для реализации проекта. То есть, наряду с собственными средствами нужно использовать дополнительные банковские кредиты. Банки и сберкассы могут одновременно с проектом решать собственные деловые интересы.

(f) Следует добавить, что государство - если бы оно самостоятельно осуществляло меры по финансированию - должно проводить необходимое рефинансирование выделяемых средств или полностью из бюджетных средств, или через специальные фонды с подключением банков (выпуск займа, заем под долговые обязательства). По разным причинам (например, большая задолженность государства) наделение указанными функциями кредитных учреждений является, очевидно, правильным путем.

По вышеуказанным причинам были найдены конструкции, используемые в соответствии с вышеизложенными положениями следующим образом. Осуществление государственных мер поддержки в виде выделения средств (кредиты или средства из собственного капитала) и поручительств передается в рамках разделения функций специальным банкам (банкам развития). Владельцами этих банков, как правило, являются органы государственной власти.

Эти банки (банки содействия) выделяют средства, удовлетворяя подаваемые заявки на основе государственных программ развития, то есть по строго определённым критериям. Эти банки развития не располагают собственной сетью филиалов. Тем самым банки и сберкассы, оперирующие частным путем, подключаются между банками развития и подателями заявок. Они берут на себя по заявкам все функции. Это: помощь при составлении заявки, предварительная проверка заявки (проверка платежеспособности, проекта и т.д.) и передача материалов заявки в банк развития.

После удовлетворения заявки через банк развития осуществляется перевод средств через выбранный кредитный институт подателям заявки и клиентам банка с учетом и соблюдением соответствующих плановых данных. Далее в течение ряда лет, происходит текущий контроль за использованием выделенных средств, период перевода платы за пользование капиталом (проценты и др.) и погашения кредита подателем заявки в банке развития. При возникновении трудностей банк или сберкасса, если необходимо, проводит консультацию для клиента и разрабатывает концепцию оздоровления.

Банк развития финансируется из трех источников. Во-первых – незначительно - из специальных фондов, созданных из налоговых средств и питающихся за счет обратного притока средств, во-вторых, за счет выпуска, взятия ссуды и займа под долговые обязательства, то есть специальных кредитов. Банкам развития в ходе собственного финансирования требуется вновь банки и сберкассы для объединения и размещения их займов и кредитов, благодаря чему здесь имеет место постоянное сотрудничество. Банки развития и их займы и кредиты под гарантии государства имеют, как правило, "Tripple A-Rating" (Standarts & Poor`s, Moody`s) (трехбалльная оценка), благодаря которой эти ценные бумаги и транши могут размещаться без трудностей.

Если даже роль кредитных институтов в рамках собственно концепции стимулирования, как показано выше, формально исчерпана, она продолжает сохраняться. В результате успешной помощи с течением временем предприятие должно стать процветающим с растущей долей на рынке, осваивающим новые рынки, с дополнительными новыми инвестициями, ростом прибыли и с высокой рентабельностью собственного капитала.

В этом, конечно, заинтересован банк фирмы, так как благодаря этому вырастают его возможности для новых сделок. Он будет интенсивно сопровождать и по возможности поддерживать клиентов. Не в последнюю очередь потому, что он может устанавливать новые деловые отношения с клиентами и поставщиками его клиентов, которые несколько лет назад получили помощь в развитии в рамках мероприятий содействия.

Поле деятельности, которое здесь открывается и полезно для обеих сторон (клиент банка и кредитный институт) является наряду с классической формой финансирования через банковский кредит новой формой паевого финансирования, использования видов кредита (рамбурсный, осуществляемый путем дисконтирования, кредитное поручение), лизинга, финансирования экспорта, оптимизации платежного оборота, управления инвестициями и др.

Основные функции банков

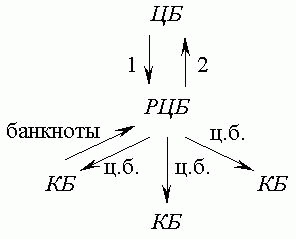

Современная кредитная система – это совокупность финансово-кредитных институтов, действующих на рынке ссудных капиталов. Имеет двухзвенную структуру (рис.1).

Рис.1.Структура кредитной системы

Центральный банк выполняет роль главного регулирующего и координирующего органа кредитной системы. Принадлежит государству, но независим от него. Независимость ЦБ является одним из важнейших условий эффективности денежно-кредитной системы.

Функции ЦБ:

1) Монопольная эмиссия банкнот. Банкноты являются общепризнанным окончательным средством погашения обязательств; представлены наличными деньгами (агрегат М0). Агрегат М0 составляет около 30% денежной массы (для развитых стран 5 – 15%).

2) Функция денежно-кредитного регулирования состояния и развития экономики зависит от развитости кредита и денежного обращения.

Методы регулирования:

а) изменение нормы обязательных резервов (повышение нормы обязательных резервов ведет к уменьшению ресурсов коммерческих банков, что приводит к увеличению процентной ставки за кредит, следовательно падает спрос на ссуды, следовательно денежная масса уменьшается);

б) изменение процентной ставки (ставки рефинансирования); ставка рефинансирования – это ставка за кредиты, выдаваемые ЦБ коммерческим банкам; повышение процентной ставки – политика дорогих денег (приводит к уменьшению денежной массы), понижение процентной ставки – политика дешевых денег (денежная масса увеличивается).

в) организация на открытом рынке

в) организация на открытом рынке

1 – продажа государственных ценных бумаг с целью уменьшения денежной массы в экономике;

2 – покупка государственных ценных бумаг – приводит к увеличению денежной массы в экономике.

При осуществлении операций на открытом рынке параллельно осуществляется управление ликвидностью коммерческих банков.

Ликвидность означает перевод одного вида активов в денежные средства, при этом не затрачивается много времени и не теряется стоимость этого актива.

г) политика валютного курса

ЦБ, выступая покупателем иностранной валюты, расплачивается денежными средствами в национальной валюте (в рублях), тем самым увеличивая денежную массу в экономике. Если ЦБ выступает в роли продавца иностранной валюты, то рубли изымаются из денежного обращения. При осуществлении валютной интервенции (купля-продажа валюты ЦБ) ЦБ регулирует курс доллара (например): если ЦБ – покупатель, он увеличивает спрос на иностранную валюту, следовательно курс доллара растет, если ЦБ – продавец, он увеличивает предложение долларов, следовательно курс доллара снижается.

3) Внешне-экономическая функция.

ЦБ определяет режим курса национальной валюты, управляет золотовалютными резервами, принимает участие в решении вопросов по международным займам, регулирует платежный баланс страны.

4) Функция банка банков.

ЦБ выступает кредитором последней инстанции для коммерческих банков, осуществляет выдачу лицензий, контролирует банковскую систему при проверке и анализе финансовой отчетности коммерческих банков.

5) Функция банка правительства.

ЦБ выступает в роли кассира, кредитора и финансового консультанта правительства.

ЦБ в качестве кредитора правительства выступает ограниченным образом. Хранение государственных ценных бумаг разрешается в объеме не более 3%.

Свои функции ЦБ выполняет через банковские операции: пассивные и активные.

Пассивные: эмиссия банкнот, прием Владов коммерческих банков и казначейства, операции по образованию собственного капитала.

Активные: учетно-ссудные (для коммерческих банков), вложения в государственные ценные бумаги, операции с золотом и валютой.

Для ЦБ активные операции являются первичными, так как любая эмиссия банкнот должна иметь основания: обязательства коммерческих банков и правительства, золото, валюта.