Архангельск

ЗАДАНИЕ 1

Таблица 1 – Расчет ежегодных поступлений при эксплуатации нового или старого модернизированного оборудования (тыс. руб.)

| Новый комплекс | Старый модернизированный комплекс КИА | |

| Ежегодная экономия, получаемая при эксплуатации комплекса | 20 000 | 12 000 |

| Ежегодные эксплуатационные расходы | 5 000 | 12 000 |

| Ежегодные поступления при эксплуатации комплекса (1-2) | 15 000 |

Коэффициент дисконтирования:

,

,

где  - коэффициент дисконтирования,

- коэффициент дисконтирования,

E- банковская ставка процента,

t- год, для которого производится расчет коэффициента.

593+88338+7000- 11000=84931 тыс. руб.

Таблица 2 – Расчет сальдо поступлений и расходов в случаях приобретения комплекса оборудования или модернизации старого

| Показатели | Период времени | Сумма, тыс.руб. | Вклад в банк в начале периода, необходимый для получения в конце каждого года одного рубля, руб. | Вклад в банк в начале периода, необходимый для получения в конце каждого года предполагаемых поступлений за год или за другой период, тыс. руб. | |

| 5=гр.3 ×гр.4 | |||||

| Дополнительные средства, необходимые для приобретения нового комплекса в случае отказа от модернизации старого | Момент приобретения нового комплекса | 1,000 | |||

| Экономия на ремонте нового комплекса в случае отказа от модернизации старого | Через 5 лет | 1000 (4000-3000=1000) | 0,593 | ||

| Увеличение суммы поступлений в случае отказа от модернизации старого комплекса и приобретения нового | В течение года или 10 лет | 15000 (15000- -0=15000) в течение каждого года | 5,889 - вклад в банк, дающий в течение каждого из 10 лет, по 1 долл. | (в течение 10 лет) | |

| Остаточная стоимость старого комплекса | Момент приобретения нового комплекса | 1,000 | |||

| Различие в остаточных стоимостях нового и модернизированного комплексов через десять лет эксплуатации | Через 10 лет | (15500-5167=10333) | 0,352 | ||

| Сопоставление сальдо поступлений и расходов, рассчитанных для нового и модернизированного комплексов за десять лет их эксплуатации |

Вывод: результаты расчетов показывают, что более выгодно приобретение нового комплекса, а не модернизация старого, так как в этом случае фирма получает дополнительную прибыль в размере 84931 тыс. руб., что видно из сопоставления сальдо расходов и поступлений для нового и модернизированного комплексов.

ЗАДАНИЕ 2

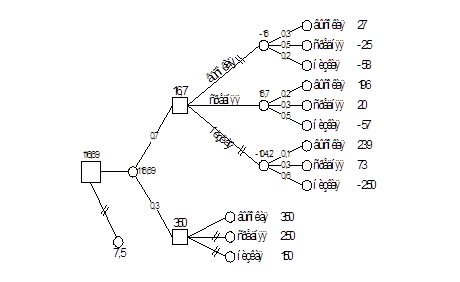

Рисунок 1 – Анализ дерева решений

Предполагаемый средний ожидаемый выигрыш при стратегии энергокомпании — высокая цена - составит:

(27 х 0,3) + (-25 х 0,5) + (-58 х 0,2) = -16.

Предполагаемый средний ожидаемый выигрыш при стратегии энергокомпании — средняя и низкая цена — составят соответственно:

(196 х 0,2) + (20 х 0,3) + (-57х 0,5) = 16,7;

(239 х 0,1) + (73 х 0,3) + (-250 х 0,6) = -104,2.

Поскольку средняя цена дает самый высокий средний ожидаемый выигрыш, то остальные ветви не являются оптимальными. Фирма выбирает стратегию — средняя цена, при которой средний ожидаемый выигрыш (16,7 млн руб.) максимален.

Для ветви дерева, когда конкуренция отсутствует, оптимальной для энергокомпании является высокая цена. Ожидаемая средняя прибыль в этом случае будет равна 350 млн руб. В точке первого события (внедрение продукции на конкурентном и неконкурентном рынках) средний ожидаемый выигрыш составит:

(16,7 х 0,7) + (350 х 0,3) = 116,69 млн руб.

Предприятие получило данные, что при внедрении на новом открытом рынке фирма получит средний ожидаемый выигрыш 116,69 млн руб., а при инвестициях — только 7,5 млн руб. Фирме выгодно завоевывать новый рынок.