Содержание

Введение

Теоретическая часть

Принятие решений по инвестиционным проектам. Критерии и правила их принятия

Расчетная часть

Заключение

Список литературы

Введение

Инвестиционная деятельность в той или иной степени присуща любому предприятию. Она представляет собой один из наиболее важных аспектов функционирования любой коммерческой организации. Причинами, обусловливающими необходимость инвестиций, являются обновление имеющейся материально-технической базы, наращивание объемов производства, освоение новых видов деятельности.

Значение экономического анализа для планирования и осуществления инвестиционной деятельности трудно переоценить. При этом особую важность имеет предварительный анализ, который проводится на стадии разработки инвестиционных проектов и способствует принятию разумных и обоснованных управленческих решений.

Степень ответственности за принятие инвестиционного проекта в рамках того или иного направления различна. Нередко решения должны приниматься в условиях, когда имеется ряд альтернативных или взаимно независимых проектов. В этом случае необходимо сделать выбор одного или нескольких проектов, основываясь на каких-то критериях. Очевидно, что таких критериев может быть несколько, а вероятность того, что какой-то один проект будет предпочтительнее других по всем критериям, как правило, значительно меньше единицы.

В связи с выше изложенным в работе будут рассмотрены следующие вопросы:

· классификация распространенных инвестиционных решений;

· критерии принятия инвестиционного решения;

· правила принятия инвестиционных решений.

Теоретическая часть

Принятие решений по инвестиционным проектам. Критерии и правила их принятия

Все предприятия в той или иной степени связаны с инвестиционной деятельностью. Принятие решений по инвестиционным проектам осложняется различными факторами: вид инвестиций, стоимость инвестиционного проекта, множественность доступных проектов, ограниченность финансовых ресурсов, доступных для инвестирования, риск, связанный с принятием того или иного решения. В целом, все решения можно классифицировать следующим образом.

Классификация распространенных инвестиционных решений:

1. обязательные инвестиции, то сеть те, которые необходимы, чтобы фирма могла продолжать свою деятельность:

· решения по уменьшению вреда окружающей среде;

· улучшение условий труда до гос.норм.

1. решения, направленные на снижение издержек:

· решения по совершенствованию применяемых технологий;

· по повышению качества продукции, работ, услуг;

· улучшение организации труда и управления.

1. решения, направленные на расширение и обновление фирмы:

· инвестиции на новое строительство (возведение объектов, которые будут обладать статусом юридического лица);

· инвестиции на расширение фирмы (возведение объектов на новых площадях);

· инвестиции на реконструкцию фирмы (возведение СМР на действующих площадях с частичной заменой оборудования);

· инвестиции на техническое перевооружение (замена и модернизация оборудования).

1. решения по приобретению финансовых активов:

· решения, направленные на образование стратегических альянсов (синдикаты, консорциумы, и т.д.);

· решения по поглощению фирм;

· решения по использованию сложных финансовых инструментов в операциях с основным капиталом.

1. решения по освоению новых рынков и услуг;

2. решения по приобретению НМА.

Степень ответственности за принятие инвестиционного проекта в рамках того или иного направления различна. Так, если речь идет о замещении имеющихся производственных мощностей, решение может быть принято достаточно безболезненно, поскольку руководство предприятия ясно представляет себе, в каком объеме и с какими характеристиками необходимы новые основные средства. Задача осложняется, если речь идет об инвестициях, связанных с расширением основной деятельности, поскольку в этом случае необходимо учесть ряд новых факторов: возможность изменения положения фирмы на рынке товаров, доступность дополнительных объемов материальных, трудовых и финансовых ресурсов, возможность освоения новых рынков и т.д.

Очевидно, что важным является вопрос о размере предполагаемых инвестиций. Так, уровень ответственности, связанной с принятием проектов стоимостью 100тыс.$ и 1млн.$ различен. Поэтому должна быть различна и глубина аналитической проработки экономической стороны проекта, которая предшествует принятию решения. Кроме того, во многих фирмах становится обыденной практика дифференциации права принятия решений инвестиционного характера, т.е. ограничивается максимальная величина инвестиций, в рамках которой тот или иной руководитель может принимать самостоятельные решения.

Нередко решения должны приниматься в условиях, когда имеется ряд альтернативных или взаимно независимых проектов. В этом случае необходимо сделать выбор одного или нескольких проектов, основываясь на каких-то критериях. Очевидно, что каких-то критериев может быть несколько, а вероятность того, что какой-то один проект будет предпочтительнее других по всем критериям, как правило, значительно меньше единицы.

Два анализируемых проекта называются независимыми, если решение о принятии одного из них не влияет на решение о принятии другого.

Два анализируемых проекта называются альтернативными, если они не могут быть реализованы одновременно, т.е. принятие одного из них автоматически означает, что второй проект должен быть отвергнут.

В условиях рыночной экономики возможностей для инвестирования достаточно много. Вместе с тем любое предприятие имеет ограниченные финансовые ресурсы, доступные для инвестирования. Поэтому встает задача оптимизации инвестиционного портфеля.

Весьма существенен фактор риска. Инвестиционная деятельность всегда осуществляется в условиях неопределенности, степень которой может существенно варьировать. Так, в момент приобретения новых основных средств никогда нельзя точно предсказать экономический эффект этой операции. Поэтому решения нередко принимаются на интуитивной основе.

Принятие решений инвестиционного характера, как и любой другой вид управленческой деятельности, основывается на использовании различных формализованных и неформализованных методов и критериев. Степень их сочетания определяется разными обстоятельствами, в том числе и тем из них, насколько менеджер знаком с имеющимся аппаратом, применимым в том или ином конкретном случае. В отечественной и зарубежной практике известен целый ряд формализованных методов, с помощью которых расчёты могут служить основой для принятия решений в области инвестиционной политики. Какого-то универсального метода, пригодного для всех случаев жизни, не существует. Вероятно, управление все же в большей степени является искусством, чем наукой. Тем не менее, имея некоторые оценки, полученные формализованными методами, пусть даже в известной степени условные, легче принимать окончательные решения.

Критерии принятия инвестиционных решений:

3. критерии, позволяющие оценить реальность проекта:

· нормативные критерии (правовые) т.е. нормы национального, международного права, требования стандартов, конвенций, патентоспособности и др.;

· ресурсные критерии, по видам:

· научно-технические критерии;

· технологические критерии;

· производственные критерии;

· объем и источники финансовых ресурсов.

1. количественные критерии, позволяющие оценить целесообразность реализации проекта.

· Соответствие цели проекта на длительную перспективу целям развития деловой среды;

· Риски и финансовые последствия (ведут ли они дополнения к инвестиционным издержкам или снижения ожидаемого объема производства, цены или продаж);

· Степень устойчивости проекта;

· Вероятность проектирования сценария и состояние деловой среды.

· количественные критерии., позволяющие выбрать из тех проектов, реализация которых целесообразна. стоимость проекта;

· чистая текущая стоимость;

· прибыль;

· рентабельность;

· внутренняя норма прибыли;

· период окупаемости;

· чувствительность прибыли к горизонту (сроку) планирования, к изменениям в деловой среде, к ошибке в оценке данных.

В целом, принятие инвестиционного решения требует совместной работы многих людей с разной квалификацией и различными взглядами на инвестиции. Тем не менее, последнее слово остается за финансовым менеджером, который придерживается некоторым правилам.

Правила принятия инвестиционных решений:

1. инвестировать денежные средства в производство или ценные бумаги имеет смысл только, если можно получить чистую прибыль выше, чем от хранения денег в банке;

2. инвестировать средства имеет смысл, только если, рентабельности инвестиции превышают темпы роста инфляции;

3. инвестировать имеет смысл только в наиболее рентабельные с учетом дисконтирования проекты.

Таким образом, решение об инвестировании в проект принимается, если он удовлетворяет следующим критериям:

· дешевизна проекта;

· минимизация риска инфляционных потерь;

· краткость срока окупаемости;

· стабильность или концентрация поступлений;

· высокая рентабельность как таковая и после дисконтирования;

· отсутствие более выгодных альтернатив.

На практике выбираются проекты не столько наиболее прибыльные и наименее рискованные, сколько лучше всего вписывающиеся в стратегию фирмы.

Расчетная часть

экономический инвестиционный затрата кредит

Фирма решила организовать производство пластмассовых канистр. Проект участка по их изготовлению предусматривает выполнение строительно-монтажных работ в течение трех лет. Эксплуатация участка и изготовление канистр рассчитаны на 11 лет. Начало функционирования участка планируется осуществить сразу после окончания строительно-монтажных работ.

Таблица 1 - Индексы для расчета практической части задания

| Год | Индекс показателя по годам | ||||||

| Капит. вложения | Объем производства | Цена за единицу | Постоянные затраты (без амортизации) | Переменные затраты | Налоги | Ликвидационная стоимость | |

| 0-й | |||||||

| 1-й | 1,8 | ||||||

| 2-й | 2,3 | ||||||

| 3-й | 1,9 | ||||||

| 4-й | |||||||

| 5-й | 1,08 | 1,06 | 1,03 | 1,06 | 1,18 | ||

| 6-й | 1,15 | 1,11 | 1,05 | 1,08 | 1,36 | ||

| 7-й | 1,21 | 1,15 | 1,07 | 1,12 | 1,5 | ||

| 8-й | 1,26 | 1,2 | 1,09 | 1,17 | 1,74 | ||

| 9-й | 1,3 | 1,24 | 1,11 | 1,19 | |||

| 10-й | 1,33 | 1.27 | 1,12 | 1,22 | 2,2 | ||

| 11-й | 1,35 | 1,29 | 1,14 | 1,24 | 2,3 | ||

| 12-й | 1,36 | 1,3 | 1,15 | 1,27 | 2,3 | ||

| 13-й | 1,1 | 1,33 | 1,16 | 1,29 | 1,8 | ||

| 14-й | 0,8 | 1,35 | 1,18 | 1,32 | 1,05 |

Значение капитальных вложений (К), объема производства (V), цены (Ц), постоянных затрат (Зпост), переменных затрат (Зпер), налогов (Н), величины ликвидационной стоимости (L) и нормы дисконтирования (q) приведены в таблице 2.

Таблица 2 - Исходные данные для расчета задания

| К, млн. руб. | V, млн. шт | Ц, руб./ шт. | Зпост, млн. руб./год | Зпер, млн. руб. /шт | Н, млн. руб./год | L, % от общей стоимости | Q в долях единицы |

| 8,2 | 15,8 | 7,08 | 35,6 | 2,27 | 17,2 | 10,2 | 0,228 |

Определить показатели эффективности инвестиционного проекта:

Чистый дисконтированный доход (ЧД)

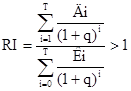

Индекс рентабельности инвестиций (RI)

Внутренняя норма доходности (ВНД)

Срок окупаемости инвестиций (Т).

Установить экономическую целесообразность организации производства пластмассовых канистр.

В процессе строительно-монтажных работ предприятие воспользовалось для их инвестирования кредитом коммерческого банка (инвестирование проекта будет осуществляться из расчета 60 % из кредитных средств и 40% за счет собственных средств). По условиям договора между банком и предпринимателем возврат кредита будет осуществляться в течении четырех лет следующими долями (%):

по истечении первого года пользования кредитом - 30;

по истечении двух лет - 25;

по истечении трех лет - 25;

по истечении четырех лет - 20.

За пользование кредитом предприниматель должен платить банку за первый год 22 % используемой в течении года суммы; за второй - 26 %; за третий - 32 % и за четвертый - 35 %.

Установить, как изменится эффективность проекта при использовании предприятием кредита коммерческого банка. Сделать вывод о влиянии кредита на эффективность инвестиций.

Выполнение:

Для выявления эффективности инвестиций реализации проекта определяются:

) Чистый дисконтированный доход:

где ЧД - чистый дисконтированный доход;

Дi - чистая прибыль предприятия в i-м году жизненного цикла объекта;

Кi - капиталовложения в объект в i-м году;

Т - жизненный цикл объекта от начала строительства до конца его эксплуатации, в года;

q - норма дисконтирования.

) Показатель рентабельности инвестиций:

где RI - индекс рентабельности инвестиций.

) Показатель внутренней нормы доходности:

) Доход предприятия на i-м году жизненного цикла объекта определяется по формуле:

где Vi - объем производства продукции в i-м году;

Цi - цена единицы продукции в i-м году;

Зперi - переменные затраты на единицу продукции в i-м году;

Зпoci - постоянные затраты в i-м году;

Нi - величина налогов в i-м году;

Li - величина ликвидационной стоимости в i-м году.

) Срок окупаемости инвестиций:

где Ток - срок окупаемости инвестиций.

Таблица 3 - Расчет исходных данных

| Год | Кап. вложения (К), млн руб. | Объем произв-ва (V), млн.шт. | Цена (Ц), руб./шт | Постоянные затраты (Зпост), млн руб./год | Переменные затраты (Зпер), руб./шт. | Налоги (Н), млн руб./год | Чистая прибыль Д, млн руб./ год |

| 8,2 | |||||||

| 14,76 | |||||||

| 18,86 | |||||||

| 15,58 | |||||||

| 15,8 | 7,08 | 35,6 | 2,27 | 17,2 | 23,198 | ||

| 17,064 | 7,5048 | 36,668 | 2,4062 | 20,296 | 30,039 | ||

| 18,17 | 7,8588 | 37,38 | 2,4516 | 23,392 | 37,477 | ||

| 19,118 | 8,142 | 38,092 | 2,5424 | 25,8 | 43,161 | ||

| 19,908 | 8,496 | 38,804 | 2,6559 | 29,928 | 47,533 | ||

| 20,54 | 8,7792 | 39,516 | 2,7013 | 34,4 | 50,924 | ||

| 21,014 | 8,9916 | 39,872 | 2,7694 | 37,84 | 53,041 | ||

| 21,33 | 9,1332 | 40,584 | 2,8148 | 39,56 | 54,627 | ||

| 21,488 | 9,204 | 40,94 | 2,8829 | 39,56 | 55,328 | ||

| 17,38 | 9,4164 | 41,296 | 2,9283 | 30,96 | 40,507 | ||

| 12,64 | 9,558 | 42,008 | 2,9964 | 18,06 | 22,871 |

Полученные результаты, необходимые для дальнейших расчетов, сведем в таблице 4, характеризующей затраты и результаты предпринимательского инвестиционного проекта без кредита (в млн.руб.).

. Решение задания без привлечения кредита

Таблица 4 - Показатели затрат и результатов инвестиционного проекта без кредита

| Инвестиционные вложения | Год | Чистая прибыль |

| 8,2 | ||

| 14,76 | ||

| 18,86 | ||

| 15,58 | ||

| 23,198 | ||

| 30,039 | ||

| 37,477 | ||

| 43,161 | ||

| 47,533 | ||

| 50,924 | ||

| 53,041 | ||

| 54,627 | ||

| 55,328 | ||

| 40,507 | ||

| 22,871 |

Определим показатель внутренней нормы доходности. Расчет строим на основе равенства инвестиционных вложений и чистой прибыли, которые приводятся к нулевому моменту времени с помощью операции дисконтирования

Внутренняя норма доходности q = 0,37833. При такой норме суммарный доход и суммарные инвестиционные вложения, приведенные к началу инвестиционного проекта, будут равны, т.е. 34,79 млн.руб.

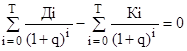

Определим показатель чистого приведенного дохода (ЧД):

Таким образом, чистый доход от реализации предпринимательского проекта составляет 39,51 млн.руб.

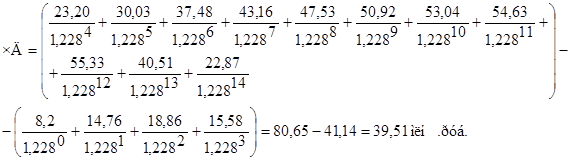

Определим показатель рентабельности инвестиций.

Из предыдущего расчета получено:

суммарный чистый приведенный доход (Д) равен 80,65 млн.руб.;

чистые суммарные приведенные инвестиции (К) равны 41,14 млн.руб.

Используя эти данные, можно определить некоторый показатель рентабельности инвестиций как отношение дохода к инвестициям, т.е.

(7)

(7)

Это значит, что проект при своей реализации позволяет полностью вернуть все инвестированные, средства и плюс к этому получить доход в размере 96,05% всей инвестированной суммы.

Определим срок окупаемости инвестиций и реализуемого объекта.

| Дисконтированный денежный поток | -8,2 | -12,02 | -12,51 | -8,41 | +10,20 | +10,76 | +10,93 | +10,24 |

| Накопленный дисконтированный денежный поток | -8,2 | -20,22 | -32,73 | -41,14 | -30,94 | -20,18 | -9,25 | +0,99 |

. Решение задания с привлечением кредита

Таблица 5 - Расчет платежей предприятия при использовании собственных и кредитных средств

| Год | Инвестиции в проект, млн. руб. | Собственные платежи в проект, млн. руб. | Кредит банка, млн. руб. | Погашение кредита по годам, млн. руб. | Погашение кредита в целом | Платежи, млн. руб. | |||

| 4,92 | 8,856 | 11,316 | 9,348 | ||||||

| 8,2 | 3,28 | 4,92 | - | - | - | - | 3,28 | ||

| 14,76 | 5,904 | 8,856 | 1,476 | - | - | - | 1,476 | 7,38 | |

| 18,86 | 7,544 | 11,316 | 1,23 | 2,6568 | - | - | 3,8868 | 11,4308 | |

| 15,58 | 6,232 | 9,348 | 1,23 | 2,214 | 3,3948 | - | 6,8388 | 13,0708 | |

| 0,984 | 2,214 | 2,829 | 2,8044 | 8,8314 | 8,8314 | ||||

| - | 1,7712 | 2,829 | 2,337 | 6,9372 | 6,9372 | ||||

| - | - | 2,2632 | 2,337 | 4,6002 | 4,6002 | ||||

| - | - | - | 1,8696 | 1,8696 | 1,8696 |

Платежи за пользование кредитными ресурсами установлены договором. В соответствии с ним предприниматель платит банку за первый год использования заемных средств 22 % всей суммы, во второй и последующие годы - по 26, 32 и 35 % остаточной кредитной суммы. Используя эту информацию, можно рассчитать ежегодные платежи за банковский кредит, которые предприниматель будет выплачивать заемщику до конца полного расчета между договорными сторонами.

Таблица 6 - Расчет платежей предпринимателя за кредит

| Год | Расчет платежей за кредит с остаточной суммы от заемной величины, млн. руб. руб. *процент | Значения сумм за кредит, млн. руб. | Плата, млн. руб. | |||

| 4,92 | 8,856 | 11,316 | 9,348 | |||

| 1-й | 1,0824 | 1,0824 | 1,0824 | |||

| 2-й | 0,89544 | 1,94832 | 0,89544+1,94832 | 2,84376 | ||

| 3-й | 0,70848 | 1,611792 | 2,48952 | 0,70848+1,611792+2,48952 | 4,809792 | |

| 4-й | 0,3444 | 1,275264 | 2,059512 | 2,05656 | 0,3444+1,275264+2,059512+2,05656 | 5,735736 |

| 5-й | 0,61992 | 1,629504 | 1,701336 | 0,61992+1,629504+1,701336 | 3,95076 | |

| 6-й | 0,79212 | 1,346112 | 0,79212+1,346112 | 2,138232 | ||

| 7-й | 0,65436 | 0,65436 | 0,65436 |

Таблица 7 - Расчет платежей за кредит с процентами

| Величина кредитуемых денежных средств, млн. руб. | Год | Возраст кредита плюс проценты за кредит, млн. руб. | |

| 4,92 | |||

| 8,856 | 1,476+1,0824 | 2,5584 | |

| 11,316 | 3,8868+2,84376 | 6,73056 | |

| 9,348 | 6,8388+4,809792 | 11,648592 | |

| 8,8314+5,735736 | 14,567136 | ||

| 6,9372+3,95076 | 10,88796 | ||

| 4,6002+2,138232 | 6,738432 | ||

| 0,65436 | 2,52396 | ||

| 34,44 | Итого | 55,65504 |

Банк, давая предпринимателю, кредит в размере 34,44 млн.рублей на протяжении 4-х лет в течение семи лет возвращает полностью все средства и плюс проценты за кредит. Общая сумма получаемых с предпринимателя средств составляет 55,66 млн. руб. Произведем расчет для оценки внутренней нормы доходности предпринимательского проекта с учетом банковского кредита и одновременно сопоставим полученные результаты с тем, что дает проект без кредита.

Решение данного уравнения позволило определить величину внутренней нормы доходности проекта с учетом кредита: q=0,4123.

При такой норме суммарный доход и суммарные инвестиционные вложения, приведенные к началу инвестиционного проекта, будут равны, т.е. 23,08 млн.руб.

Определим показатель чистого приведенного дохода (Ч):

Таким образом, чистый доход от реализации предпринимательского проекта составляет 10,90 млн.руб.

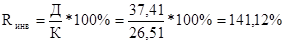

Определим показатель рентабельности инвестиций.

Из предыдущего расчета получено:

суммарный чистый приведенный доход (Д) равен 37,41 млн.руб.;

чистые суммарные приведенные инвестиции (К) равны 26,51 млн.руб.

Используя эти данные, можно определить некоторый показатель рентабельности инвестиций как отношение дохода к инвестициям, т.е.

Это значит, что проект при своей реализации позволяет полностью вернуть все инвестированные, средства и плюс к этому получить доход в размере 41,12% всей инвестированной суммы.

Определим срок окупаемости инвестиций и реализуемого объекта

| Дисконтированный денежный поток | -3,28 | -6,37 | -8,09 | -7,63 | 2,77 | 4,64 | 5,60 | 5,58 | 4,91 | 3,96 |

| Накопленный дисконтированный денежный поток | -3,28 | -9,65 | -17,75 | -25,38 | -22,61 | -17,97 | -12,37 | -6,79 | -1,87 | 2,09 |

Таблица 8 - Сравнительная характеристика внутренней нормы доходности по проекту с использованием кредита и без него

| Без кредита | Год | С кредитом | ||

| Инвестиции | Чистая прибыль | Инвестиции | Чистая прибыль | |

| 8,2 | 3,28 | |||

| 14,76 | 7,38 | -1,0824 | ||

| 18,86 | 11,4308 | -2,84376 | ||

| 15,58 | 13,0708 | -4,809792 | ||

| 23,198 | 8,8314 | 17,462 | ||

| 30,039 | 6,9372 | 26,088 | ||

| 37,477 | 4,6002 | 35,339 | ||

| 43,161 | 1,8696 | 42,507 | ||

| 47,533 | 47,533 | |||

| 50,924 | 50,924 | |||

| 53,041 | 53,041 | |||

| 54,627 | 54,627 | |||

| 55,328 | 55,328 | |||

| 40,507 | 40,507 | |||

| 22,871 | 22,871 | |||

| q = 0,37833 | q = 0,4123 |

Таблица 9 - Сводная таблица показателей экономической эффективности инвестиционного проекта

| Показатели | Без привлечения кредита | С привлечением кредита |

| Чистый дисконтированный доход | 39,51 | 10,90 |

| Индекс рентабельности инвестиций | 196,05 | 141,12 |

| Внутренняя норма доходности | 0,378 | 0,412 |

| Срок окупаемости | 6,9 | 8,47 |

Таким образом можно сделать вывод о том, что при привлечении кредита чистый дисконтированный доход меньше на 28,61 млн.руб., так как требует дополнительных затрат на выплату процентов и соответственно уменьшает сумму ежегодных доходов. Индекс рентабельности ниже, а норма внутренней доходности выше. Срок окупаемости с привлечением кредита выше на 1,57 года.

Предпочтительнее вариант проекта без кредита.

Заключение

Принятие решений инвестиционного характера, как и любой другой вид управленческой деятельности, основывается на использовании различных формализованных и неформализованных методов. Степень их сочетания определяется разными обстоятельствами, в том числе и тем из них, насколько менеджер знаком с имеющимся аппаратом, применимым в том или ином конкретном случае. В отечественной и зарубежной практике известен целый ряд формализованных методов, расчеты, с помощью которых могут служить основой для принятия решений в области инвестиционной политики. Какого-то универсального метода, пригодного для всех случаев жизни, не существует. Вероятно, управление все же в большей степени является искусством, чем наукой. Тем не менее, имея некоторые оценки, полученные формализованными методами, пусть даже в известной степени условные, легче принимать окончательные решения.

Список литературы

1. Норткотт Д. Принятие инвестиционных решений. - М.: Банки и биржи, ЮНИТИ, 1997. - 247 с.

2. Басовский Л. Е., Басовская Е. Н., Комплексный экономический анализ хозяйственной деятельности. Учебн. Пособие. - М.: ИНФРА - М.:, 2005. - 366 С. - (Высшее образование) ISBN 5-16-001684-8.

3. Ковалев В.В. Методы оценки инвестиционных проектов. Москва, Финансы и статистика, 2000г.

4. Бланк И.А. Инвестиционный менеджмент. - М.: ЮНИТИ, 2007. - 247 с.

5. Вахрин П.И. Инвестиции. - М.: Дашков и Ко, 2006.-380с.

6. Курач Л.А. Разработка бизнес-плана предприятия. - М.: РИНК, 2006.-350 с.

7. Лэйард Р. Макроэкономика. - М.: Инфра-М, 2006. - 360 с.

8. Зимин И.А. Реальные инвестиции: Учеб. пособие / Зимин И.А. - М.: ЭКМОС, 2000 - 304с.

9. Липсиц И., Коссов В. Инвестиционный проект: методы подготовки и анализа / Учебно-справочное пособие. - М.:БЕК. 1996, - 294 с.

10.Шарп Уильям Ф., Гордон Дж.А. Инвестиции. - М.: Инфра - М, 1998.-1028 с.