Краткосрочное кредитование является наименее рискованным, так как кредит обычно выдаётся, в среднем, на 3 – 8 месяцев. В рамках данного периода представляется возможным оценить как экономическую ситуацию в целом по стране, так и кредитоспособность отдельного заёмщика, что не всегда удаётся осуществить на более длительный срок. Это связано, прежде всего, с тем, что на состояние финансового рынка влияют не только экономические причины, но и ряд других, которые следует принимать во внимание в условиях долгосрочного планирования.

Виды банковских краткосрочных кредитов (классификация):

1) виды кредитов по экономическому характеру объектов кредитования

- Кредиты под ТМЦ. Эти кредиты представляют собой основной вид краткосрочного кредита, т.к. движение кредита (выдача, функционирование и погашение) отражает процесс создания и перераспределения совокупного общественного продукта, который и служит материальной базой этого вида ссуды. Кредиты по ТМЦ содействуют увеличению масштабов производства, ускоряют кругооборот средств предприятий.

- Кредиты под затраты производства. Ссуды под затраты производства обслуживают прежде всего сезонные потребности, т.е. затраты по подготовке к новому сезону, затраты на время планового простоя.

- Расчетные кредиты предоставляются на время совершения расчетов между хозяйственными организациями. Кредиты поставщику предоставляются в связи с отгрузкой ГП, т.е. подрасчетные документы в пути, под товарные векселя. Плательщикам кредиты выдаются под открытие аккредитивов на приобретение лимитированных чековых книжек.

- Платежные кредиты, обслуживающие сферу обращения платежа, в данном случае осуществляется за счет кредита, но с учетом причин, повлиявших на возникновение данного вида ссуды. К таким причинам относятся:

- Несвоевременные поступления денежных средств за отгруженную продукцию

- Массовая внеплановая поставка производственных материалов

- Ценностные факторы

- Кредиты под распределительные операции представляют собой особый вид кредита и во многом напоминают платежные кредиты. Они выдаются на покрытие временных разовых потребностей, на оплату расчетных документов (в основном под гарантированное перечисление в перспективе средств вышестоящей организации).

2) виды кредитов по срокам погашения:

- срочные кредиты (срок оплаты еще не наступил)

- отсроченные – пролонгированные

- просроченные (срок прошел, льготы не получены и "давят" пеней, штрафами.

3) виды кредитов по источникам погашения.

- за счет средств заемщика

- за счет средств гаранта

- за счет новых кредитов

4) виды кредитов по связи с принципом их обеспеченности.

- с прямым обеспечением (сами решаете вопросы расчета)

- с косвенным обеспечением, когда кто-то берет обязательства за вас

- не имеющие обеспечения кредиты (доверительный кредит бланковый).

Примерный перечень документов для представления в целях рассмотрения возможности выдачи кредита:

1. Кредитная заявка,составляется в произвольной форме с обязательным указанием размера кредита, сроков, целевого использования, предлагаемого обеспечения и указанием планируемых источников погашения, за подписью руководителя, главного бухгалтера и с печатью организации.

2. Учредительные и регистрационные (юридические) документы, заверенные в установленном порядке (нотариально или органом, их утвердившим):

- учредительный договор;

- устав (Положение);

- документ (свидетельство, решение) о государственной регистрации;

- специальное разрешение (лицензия) на тот вид деятельности; осуществление которой требует лицензирования;

- приказ о назначении генерального директора и главного бухгалтера;

- карточка с образцами подписей и оттиска печати организации (заверенная нотариально и обслуживающим банком).

Документы о назначении на должность лица, имеющего право представлять интересы организации (потенциального заемщика) при ведении переговоров и подписания договоров или соответствующая нотариально заверенная доверенность.

3. Бухгалтерская отчетность (с отметкой Налогового органа о проведенной проверке или о приеме на проверку и с отметкой банка, в котором открыт расчетный счет Клиента):

- годовой финансовый отчет за предшествующий год, в том числе приложения к нему по формам № 1, 2, 3, 4, 5 и пояснительная записка;

- бухгалтерский баланс и приложение к нему по форме № 2 "Отчет о прибылях и убытках" за последние 2-3 отчетные даты;

- аудиторское заключение.

Предоставляемая в Банк бухгалтерская отчетность должна содержать расшифровку таких статей, как: основные средства, незавершенное строительство, долгосрочные вложения, дебиторская и кредиторская задолженность (по датам возникновения), товарные запасы, готовая продукция, задолженность перед бюджетом и другие наиболее крупные статьи баланса.

4. Справки из обслуживающих банков о ежемесячных оборотах по счетам и справка об обязательных ежемесячных платежах.

Справки из обслуживающих банков, должны включать сведения об ежемесячных оборотах (суммы приходов и расходов) за каждый из последних 3-6 месяцев по расчетным, валютным и другим счетам, о наличии (отсутствии) картотеки 2 (в том числе бюджетной), а также о наличии (отсутствии) ссудной задолженности.

5. Технико-экономическое обоснование сроков окупаемости и возврата кредита, с отражением следующих положений:

- основные виды деятельности Клиента;

- цель, на которую испрашивается кредит;

- расчетные сроки и стоимость производства или приобретения продукции или оказываемых услуг с указанием расценок за единицу продукции или услуг;

- анализ рынка сбыта;

- полный финансовый расчет рассматриваемой к кредитованию сделки;

расчет ожидаемой прибыли от реализации кредитного проекта и расчет уплаты всех уплачиваемых налогов.

6. Договора (контракты), вытекающие из кредитуемой сделки (в случае необходимости):

- договора (контракты) на приобретение и реализацию кредитуемых товарно-материальных ценностей;

- договора (контракты), заключенные Заемщиком с целью хранения товарно-материальных ценностей, транспортировки, страхования и т.д.;

разрешительные документы на определенные товарные партии и проведение работ (лицензии на добычу сырьевых ресурсов, лицензии на работу с драгоценными металлами и драгоценными камнями, экспортные квоты и т.д.).

7. Обеспечение кредита.

Необходимо представить полный комплект документов, связанных с обеспечением (залогом, поручительством, банковской гарантией) кредита, в том числе правоустанавливающих документов на предлагаемые виды залога (заклада).

В качестве залогодателя может выступать как сам Клиент (заемщик) так и третье лицо, способное ответить по обязательствам Клиента в случае невыполнения последним условий кредитного договора (соглашения).

8. Документы, характеризующие Кредитную историю Клиента с приложением ксерокопий документов, подтверждающих предоставление и погашение ранее предоставленных кредитов с учетом начисленных процентов (неустойки).

9. Прочая информация, необходимая по мнению банка и/или Клиента, для рассмотрения вопроса о предоставлении краткосрочного кредита

Основные принципы краткосрочного кредитования:

1. Предоставление средств в соответствии с программами экономического и социального развития.2. Целевой характер банковских ссуд, т.е. заемные средства предоставляются на определенные цели.3. Предоставление банковских ссуд в меру выполнения хозяйственных мероприятий.4. Обеспечение ссуд товарно-материальными ценностями, производственными затратами, векселями и ценными бумагами.5. Эффективность ссуд, т.е. предоставление при рентабельных коммерческих акциях.6. Срочность участия банковских ссуд в кругообороте капитала обусловлена различной скоростью его движения в отдельных отраслях.7. Возвратность кредита. Банки используют свободные денежные средства предприятий и лиц и по первому требованию они должны быть возвращены (кроме срочных депозитивов, целевых вкладов, товарных сертификатов.)8. Платность банковских ссуд означает внесение предприятиями процентных денег за пользование заемным капиталом.9. Дифференциация кредитования – выбор наиболее надежных судозаемщиков.10. Опосредствование платежного оборота связано с целевым предоставлением банковских ссуд и обеспечением стимулирования кругооборота капитала.

2.3 Анализ краткосрочного кредитования АО "Цеснабанк"

Акционерный банк "ЦеснаБанк" образован 17 января 1992 года. Перерегистрирован в Акционерное общество открытого типа "Цесна Банк" 6 февраля 1997 года.

В соответствии с Законом "Об акционерных обществах" от 10.07.1998 года Банк прошел перерегистрацию и получил свидетельство о государственной регистрации юридического лица за №4078 – 1900 – АО от 12 февраля 1999 года, как открытое акционерное общество "Цесна Банк". Жамбылский филиал "Цеснабанк" расположен по адресу: г. Тараз, улица Айтеке би 56-58.

Цеснабанк – единственный коммерческий банк Казахстана с головным офисом в Астане, основанный 17 января 1992 года еще в Целинограде. В настоящее время филиальная сеть Банка представлена 18 филиалами и 67 пунктами обслуживания клиентов в 23 областных и региональных центрах Казахстана. Сейчас в Банке обслуживается более 150 тысяч клиентов, из которых 138 тысяч – физические лица. С конца 2009 г. по 01 ноября 2010 г. количество розничных клиентов банка увеличилось на 40 тысяч. Доверие к Цеснабанку также подтверждает тот факт, что занимая 11 позицию по активам среди БВУ Казахстана, Цеснабанк уверенно сохраняет 8 положение по вкладам физических лиц, которые по состоянию на 01 ноября 2010 года составляют 29 млрд. тенге. По состоянию на 01 ноября 2010 года согласно МСФО активы банка достигают 150 млрд. тенге, собственный капитал – более 17 млрд. тенге.

Цеснабанк банк развития (ЕАБР) подписал соглашение о возобновляемой кредитной линии на цели торгового финансирования в объеме 4 млн. долларов США сроком на 5 лет 2012 год Цеснабанк вошел в список 100 ведущих компаний и лидеров мира ежегодного проекта британского журнала World Finance Цеснабанк получил Золотой знак АО "Корпорация "Цесна" World Finance признал Цеснабанк Лучшим коммерческим банком Казахстана в 2012 г. Рейтинговое агентство Standard & Poor’s изменило прогноз по рейтингам Цеснабанка с "Негативного" на "Стабильный", подтвердило долгосрочный кредитный рейтинг на уровне "В", повысило краткосрочный кредитный рейтинг до уровня "В" и рейтинг по казахстанской национальной шкале до уровня "kzBB+". Банк увеличил уставный капитал на 4,9 млрд. тенге. 2011 год Цеснабанк назван лучшим партнёром Системы денежных переводов "ЛИДЕР" по итогам 2010 г. Рейтинговое агентство Standard & Poor’s повысило долгосрочный кредитный рейтинг Цеснабанка с "B-" до "B", рейтинг по национальной шкале – с "kzBB-" до "kzBB+", а также подтвердило краткосрочный кредитный рейтинг на уровне "С". Прогноз по рейтингам – "Стабильный". Банк вошел в первую десятку БВУ РК по размеру активов Банк внедрил единый номер дозвона с городских телефонов 58 77 11, а также с мобильных телефонов 7711 (звонок бесплатный) Банк получил статус Принципиального участника МПС VISA Банку выдано разрешение на приобретение дочерней организации АО "Цесна Капитал" Банку выдано согласие на приобретение статуса страхового холдинга СК "Цесна Гарант" 2010 год Банк осуществил плановое погашение выпуска 3-летних еврооблигаций на сумму 125 млн. долларов США. Банку присуждены награды ведущих мировых финансовых институтов, Citigroup и Commerzbank AG, за сотрудничество в области корреспондентских отношений и высокое качество платежей. Банк завершил проект по внедрению современного контакт-центра. Банк завершил внедрение SAP ERP. Банк получил разрешение на приобретение статуса крупного участника страховой компании Цесна Гарант. Открыт филиал Банка в г. Экибастузе. Банк увеличил уставный капитал на 5 млрд. тенге 2009 год Банк успешно освоил средства второго транша Стабилизационной Программы финансирования проектов малого и среднего бизнеса, реализуемой через АО "Фонд развития предпринимательства "Даму". Успешно освоены средства двух траншей, выделенные через Фонд национального благосостояния "Самрук-Казына" в рамках программы рефинансирования ипотечных займов. Банк погасил часть внутренних долговых обязательств, а именно облигаций третьего выпуска объемом 5 млрд. тенге, сроком обращения 3 года и фиксированной купонной ставкой 8%, что составило 27% от объема размещенных на внутреннем рынке долговых ценных бумаг. Банк подписал Соглашение о кредитной линии с экспортно-кредитным агентством Канады Export Development Canada (EDC) на сумму $13 млн. с целью финансирования экспорта оборудования канадских производителей в Республику Казахстан. Банк осуществил внедрение собственного Процессингового центра. Банком осуществлено успешное погашение синдицированного займа на сумму 16 млн. долларов США. Банк осуществил обратный выкуп и аннулирование еврооблигаций на общую сумму 66 674 тыс. долларов США с целью оптимального распределения по времени погашений долговой нагрузки Банка. 2008 год. Банк принял участие в программе Фонда развития малого предпринимательства (ФРМП) по выделению денежных средств на поддержку малого и среднего бизнеса. АО "Цеснабанк" и АО "Государственная страховая корпорация по страхованию экспортных кредитов и инвестиций" подписали Меморандум о взаимном сотрудничестве. Уставный капитал Банка увеличен на 2 млрд. тенге. Банк успешно осуществил погашение синдицированного займа на сумму 16 млн. долларов США. Министерством образования и науки РК за активную благотворительную помощь Банк был удостоен премии "Меценат года – 2008". Банк подписал соглашения о партнерстве с Правительством РК, АО "Казына" и АО "Казахстанская Ипотечная Компания", на основании которого АО "Казына" разместило срочный банковский вклад для поддержания финансирования строительных объектов в г. Астане. 2007 год Стартовала уникальная акция "Парад машин от Цеснабанка", предусматривающая розыгрыш 45 автомобилей и множества других призов среди вкладчиков Банка. Банком осуществлен дебютный выпуск еврооблигаций на 125 млн. долларов США с купоном 9, 875% и погашением 2010 г. Ведущими менеджерами сделки выступили Citigroup и Dresdner Kleinwort. На внеочередном общем собрании акционеров АО "Цеснабанк" было принято решение об увеличении уставного капитала до 30 000 000 000 (тридцать миллиардов) тенге. В соответствии с приказом Председателя Агентства Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций от 07.02.2007 г. № 53 Акционерному обществу "Цеснабанк" оформлена Лицензия № 0007100290 от 07.02.2007 г. на осуществление кастодиальной деятельности на рынке ценных бумаг. Акционеры Цеснабанка избрали в состав совета директоров двух независимых директоров – нерезидентов Республики Казахстан: Джеффри Брэмптон Манди (Jeffrey Brampton Mundy) и Яцека Бжезински (Jacek Brzezinski). Банк вводит новую услугу – мобильный банкинг, систему круглосуточного контроля за движением денежных средств по карточному счету с помощью SMS-сообщений на мобильный телефон. Авторитетный международный финансовый журнал Euromoney признал Цеснабанк одним из банков с лучшим менеджментом в Центральной, Восточной Европе и Центральной Азии – номинация "Best Managed Companies 2007". Банк подписал партнерское соглашение с Международной системой денежных переводов ЮНИСТРИМ. В течение одного месяца Банк открыл в Казахстане 3 филиала – в г. Таразе, г. Кызыл-Орде и второй филиал в г. Алматы. Внедрена новая программа "Present" по предоставлению клиентам Банка платежных карт с кредитным лимитом. АО "Цеснабанк" и Агентство по регулированию и надзору финансового рынка и финансовых организаций подписали двусторонний меморандум "О сотрудничестве и взаимодействии по вопросам повышения прозрачности деятельности АО "Цеснабанк". Создана Информационно-Справочная Служба банка Call Center, обратиться в которую можно из любой точки Казахстана по телефону: 8 800 080 25 25 Международное рейтинговое агентство Fitch Ratings присвоило АО "Цеснабанк" следующие рейтинги: рейтинг дефолта эмитента – "B-", прогноз "Стабильный", краткосрочный рейтинг – "B". Банк создал Институт менеджеров отношений для установления более тесных контактов с клиентами, выявления потребностей и скорейшего их удовлетворения посредством личных продаж банковских продуктов. Проведена Акция для юридических лиц "В новый год с Цеснабанком!", предоставившая возможность как новым, так и существующим клиентам Банка на льготных условиях открыть счета и произвести установку системы "Банк-Клиент". По итогам маркетинговых программ платежной системы "VISA International" Цеснабанк получил награду за "Лучшее рекламное освещение акций VISA" Банк осуществил привлечение синдицированного займа на сумму 50 миллионов долларов США Landesbank Berlin AG, Raiffeisen Zentralbank Oesterreich AG в качестве букранннеров. Банк занял первую строчку в рейтинге лучших пунктов обслуживания Western Union, находящихся на территории Казахстана. Среди всех вкладчиков Цеснабанка проведена беспрецедентная акция "Выиграй квартиру в Астане!", приуроченная к 15-летию АО "Цеснабанк". Открыты филиалы в городах Актау, Атырау, Актобе, Уральск, Шымкент. 2005 год. Выпуск международных платежных карточек Visa. Международное рейтинговое агентство Standard & Poor’s присвоило АО "Цеснабанк" кредитный рейтинг контрагента и рейтинг депозитных сертификатов на уровне "В-С". Прогноз – "Стабильный". Агентство Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций дало согласие АО "Корпорация "Цесна" на приобретение статуса Банковского холдинга АО "Цеснабанк". 2004 год.

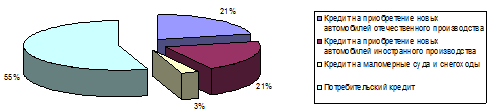

Анализ кредитования в АО "Цеснабанк"

| Вид кредита | Выдано | Удельный вес | |

| Кредит на приобретение новых автомобилей отечественного производства | 31,9 | ||

| Кредит на приобретение новых автомобилей иностранного производства | 30,8 | ||

| Кредит на маломерные суда | 2,05 | ||

| Потребительский кредит | 35,12 | ||

| Итого | 99,87 |

Таким образом, Экономический анализ финансовой деятельности банка служит необходимой предпосылкой выработки стратегических решений, определяющих его развитие в перспективе.

Под анализом финансовой деятельности банка следует понимать выявление взаимосвязей и взаимозависимостей различных аспектов финансово- хозяйственной деятельности банка, выраженных системой показателей. Результаты анализа служат исходной базой для принятия управленческих решений, выявления и мобилизация внутренних резервов, осуществления финансового контроля, планирования и прогнозирования, а также общей оценки результатов деятельности и состояния банка.

Динамика спроса на кредиты в АО "Цеснабанк"

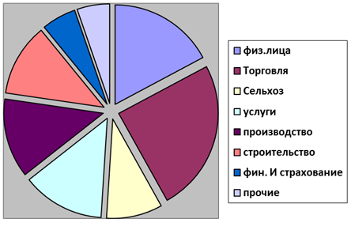

Отраслевая структура кредитного портфеля на 01.04.2013 год

| № | Наименование показателя | Сумма в тыс. тг. | Доля в % |

| Торговля | 194 081 003 | 36,42 | |

| Услуги | 72 276 737 | 13,56 | |

| Строительство | 65 277 842 | 12,25 | |

| Производство | 61 193 073 | 11,49 | |

| Финансовые и страховые услуги | 33 806 072 | 6,34 | |

| Сельское хозяйство | 16 608 861 | 3,12 | |

| Транспортировка | 18 919 318 | 3,55 | |

| Государственные предприятия | 39 078 | 0,01 | |

| Образование | 2 754 235 | 0,52 | |

| Прочие | 1 059 821 | 0,20 | |

| Физические лица | 66 818 995 | 12,54 | |

| Итого потребительских кредитов до вычета резерв | 532 835 035 | ||

| Резерв под обесценение | -19 275 554 | ||

| Итого потребительских кредитов после вычета резерва под обесценение | 513 559 481 |

Ссуды клиентам

Ссудный портфель банка по состоянию на 1 апреля 2013 года составил 513,6 млрд. тенге.

Увеличение с начала года произошло 6,8 %.

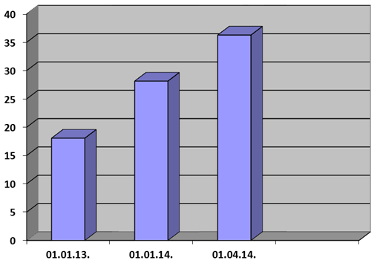

Ссудный портфель, млрд. тенге

Динамика ссудного портфеля за последние 3 года, Тыс. тг.

| 01.01.2011 | 01.01.2012 | 01.01.2013 | 01.04.2013 | |

| Ссудный портфель | 153 167 536 | 338 144 562 | 480 438 042 | 513 559 418 |

Информация о наиболее крупных заемщиках, на долю которых приходится 10 и более процентов от размера собственного капитала.

По состоянию на 01.04.2013. Банком были выданы ссуды, которые превышали 10% суммы собственного капитала, 20 заемщикам на общую сумму 187 486 237 тыс. тг. Доля данных выданных ссуд в ссудном портфеле Банка составляет 33%

Отраслевая структура кредитного портфеля на 01.01.2011 г. – 01.01.2013 г.

| № | Наименование показателя | 01.01.2011 | 01.01.2012 | 01.01.2013 | |||

| Сумма | Доля, % | сумма | Доля,% | сумма | Доля,% | ||

| Торговля | 33,85 | 42,00 | 38,35 | ||||

| Услуги | 18,16 | 12,35 | 13,30 | ||||

| Строительство | 8,29 | 9,29 | 13,03 | ||||

| Производство | 5,76 | 6,57 | 8,71 | ||||

| Финансы и страхование | 7,63 | 6,68 | 6,32 | ||||

| Сельское хозяйство | 4,83 | 7,59 | 4,37 | ||||

| Транспорт | 0,60 | 2,04 | 2,61 | ||||

| Государственные предприятия | 0,28 | 0,01 | 0,01 | ||||

| Образование | 1,49 | 0,87 | 0,58 | ||||

| Прочие | 0,15 | 0,23 | 0,22 | ||||

| Физ. лица | 18,95 | 12,17 | 12,50 | ||||

| Ссудный портфель до вычета резерв под обесценение | |||||||

| Резерв под обесценение | -10157812 | -11810569 | -17986779 | ||||

| Ссудный портфель после вычета резерв под обесценение |

Анализ Отраслевой структуры ссудного портфеля на 01.01.2013 год показывает, что наибольшую долю ссудного портфеля занимает отрасль торговли – 36,42 %. Также значительную долю в кредитном портфеле занимают ссуды на услуги – 13,56 %,ссуды физ. лицам – 12,54%, строительство – 12,25%, производство -11,49%, финансовые и страховые услуги - 6,34%, транспортировка -3,55 %, сельское хозяйство -3,12%.

Риск концентрации ссудного портфеля, т.е. риск несбалансированного распределения средств между различными отраслями экономики, не наблюдается, т.к. концентрация портфеля по основным отраслям не более 15-20 %, кроме оптовой торговли.

Структура ссудного портфеля по группам клиентов по состоянию 01.04.2013

| № | Наименование показателя | Сумма в тыс.тг. | Доля в % |

| Кредиты крупным корпоративным клиентам | 328 536 417 | 61. 26 | |

| Кредиты малым и средним предприятиям | 123 892 618 | 24.12 | |

| Кредиты, выданные физическим лицам | 61 130 446 | 14.62 | |

| ИТОГО | 513 559 481 |

Факторы, влияющие на снижение доли проблемных кредитов в портфеле Банка:

1. Сбалансированная кредитная политика (диверсификация по отраслям)

2. Ужесточение требований к заемщикам при выдаче займов

Усиление блока мониторинга займов (создание механизма раннего выявления факторов ухудшения качества займов, проведение постоянного мониторинга финансового состояния заемщиков, введение системы прогнозирования дефолта – до возникновения просрочки)

3. Эффективная работа при возврате проблемной задолженности

Структура ссудного портфеля по регионам на 01.01.2014г.

Структура ссудного портфеля по отраслям на 01.01.2014г.

· С 01.01.2014 г. По 01.04.2014г. объем NPL вырос 28,14 до 36,28 млрд. тенге

· Объем провизий за аналогичный период возрос с 28,2 до 32,5 млрд. тенге

· Покрытие провизиями NPL на 01.04.2014 г. Составляет 89,6%

Качество кредитного портфеля

Динамика NPL (по МСФО), млрд.

Заключение

На основании проведенного в работе исследования по теме "Краткосрочное кредитование" можно сделать следующие выводы. Кредитные операции банка имеют важное значение для развития любого региона. При участии кредита происходит перераспределение оборотных средств между предприятиями и целыми отраслями народного хозяйства, создаются наиболее оптимальные формы экономического воздействия на процесс производства и обращения. Кредитные операции являются одним из самых важных и значимых направлений в банковской деятельности. Но вместе с тем кредитование является довольно сложным процессом, поэтому четкая организация кредитного процесса позволит банку оперативно реагировать на изменения показателей ссудного рынка. Кредитные отношения постоянно развиваются, совершенствуются, возникают новые виды кредитов, новые кредитные технологии, новые методы оценки кредитоспособности заемщиков. Все это дает банку возможности маневрирования, приспособления к меняющимся условиям для обеспечения конкурентоспособности, прибыли и развития.

Таким Образом, АО " Цеснабанк" является крупнейшим банком Казахстана, обслуживающим юридические и физические лица и предоставляющим прочие услуги.

Основной деятельностью банка традиционно является прием депозитов и предоставление ссуд и кредитов в тенге и иностранной валюте. Банк также предлагает широкий спектр услуг по обслуживанию текущих счетов клиентов, таких как платежи, дебитные и кредитные карты, инкассовые, а также розничный банкинг.

Период предоставления краткосрочных кредитов в АО "Цеснабанк", – до 1года. Краткосрочные кредиты более ликвидны, чем долгосрочные и пользуются большим спросом, так как нестабильное положение в экономике страны не дает никакой гарантии в завтрашнем дне. Основными клиентами получающими краткосрочные кредиты, являются предприятия розничной торговли, а также торгово-посреднические фирмы.

Так как кредитование физических лиц в настоящее время достигает пика своего развития, возникает необходимость введения новых видов и форм кредитования граждан с целью пополнения доходной базы банка за счет ссудного процента и комиссионного дохода за обслуживание счета.

В частности, имеется очень большой интерес к получению краткосрочных кредитов в пределах заработной платы. Удовлетворить спрос на последнюю услугу можно, предложив сотрудникам предприятий так называемые "зарплатные" кредитные карточки. Кредит на пополнение личного банковского счета предоставляется сотрудникам корпоративного клиента банка, получающим зарплату на личный банковский счет.

Управляя любым объектом, необходимо прежде всего знать его исходное состояние, а также то, как он существовал и развивался в периоды, предшествующие настоящему. Лишь получив достаточно полную и достоверную информацию о деятельности банка в предшествующие периоды, сложившихся тенденциях его функционирования и развития, можно выбрать правильные управленческие решения, планы и программы развития на будущие периоды.

Экономический анализ финансовой деятельности банка служит необходимой предпосылкой выработки стратегических решений, определяющих его развитие в перспективе.

Под анализом финансовой деятельности банка следует понимать выявление взаимосвязей и взаимозависимостей различных аспектов финансово- хозяйственной деятельности банка, выраженных системой показателей. Результаты анализа служат исходной базой для принятия управленческих решений, выявления и мобилизация внутренних резервов, осуществления финансового контроля, планирования и прогнозирования, а также общей оценки результатов деятельности и состояния банка.

В условиях усиливающейся конкуренции успех деятельности будет сопутствовать тем банкам, которые лучше овладеют современными методами управления банковскими, а особенно – кредитными, процессами.

Таким образом, на основании вышеизложенного можно сделать вывод, что с внедрением новых технологий и новых видов кредитования АО "Цеснабанк" привлечет больше клиентов и соответственно увеличит свои доходы.

Из пройденной мной практики я много узнала об осуществлении документарных операций. Также я ознакомилась с банковскими документами.

Список использованной литературы

1. Сайт Цесна Банк: www.tsb.kz

2. Лаврушин О.И. Банковское дело: современная система кредитования.- М.- Кнорус – 2005.- 272 с.;

3. Максютов А.А. Основы банковского дела.- М.- Бератор-Пресс – 2003.- 384 с;

4. Морсман Э. Кредитный департамент банка: организация эффективной работы.- М.- Альпина – 2003.- 264с. (стр. 207);

5. Фетисов Г.Г. Укрепление устойчивости банковского сектора // Финансовый бизнес.- 2003.- №5.- с. 18-26;

6. Филатов О.К., Козловских Л.А., Цветкова Т.Н. Планирование, финансы, управление на предприятии.- М.- Финансы и статистика – 2005.- 383 с.

7. Закон о банках и банковской деятельности в Республике Казахстан

8. Деньги. Кредит. Банки: Учебник для студ. Экон. Спец. вузов / Под.ред. В.В. Иванова, Б.И. Соколова.-Москва: ТК Вельби: Проспект,2003, 624 с.

9. Деньги, кредит, банки / Г.И. Кравцова, Г.С. Кузьменко, Е.И. Кравцов и др.; Под. ред. Кравцовой Г.И., Минск: БГЭУ, 2003, 486 с.

10. Желиба Б.Н. Деньги, кредит, банки: учеб.-метод. комплекс для студентов эконом. спец. / Б.Н. Желиба, И.Н. Кохнович. – Минск: Изд-во МИУ, 2007. – 244 с.

11. Е.Ф. Жуков "Деньги, кредит, банки". – М.: ЮНИТИ, 1997 год – 498 страниц.

12. Иванов А.П. "Банковские услуги". – М., 2001 год – 670 страниц.

13. Каджаева М.Р. "Банковские операции".- М.: "Академия", 2006 год – 400 страниц.

14. Костерина Е.Е. "Банковское дело". – С.–Пб.,2003 год – 378 страниц.

15. Коробова Г.Г. "Банковское дело". – М.: "Феникс", 2004 год – 527 страниц.

Размещено на Allbest.ru