Оценка инвестиционного проекта состоит из следующих этапов:

1. Обработка исходных данных по проекту

2. Анализ основных характеристик проекта, в том числе местоположения объекта коммерческой недвижимости, существующих ограничений, ресурсного качества участка

. Анализ рынка конкретного сегмента, которому принадлежит проект, прогнозы развития рынка и ключевых показателей, влияющих на проект

. Определение сценария коммерческой реализации проекта (сдача площадей в аренду, продажа построенного здания, ответственное хранение для складов)

. Построение индивидуальной финансовой модели, включающей индикаторы, которые позволяют наиболее полно оценить инвестиционное качество проекта, в том числе:

§ Расчет эксплуатационных расходов по периодам

§ Учет налогового поля по проекту

§ Разработка календарного плана-графика освоения инвестиций с учетом схемы финансирования

§ Расчет денежных потоков по проекту по периодам

§ Расчет показателей экономической эффективности инвестиций (NPV, IRR, IP, PB, DPB и т.д.)

Наиболее распространенными методами анализа и оценки проектных рисков являются:

) статистический;

) целесообразности затрат;

) экспертных оценок;

) использования аналогов.

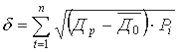

Содержание статистического метода заключается в изучении доходов и потерь от вложений капитала и определении частоты их возникновения. На основе полученных данных составляют прогноз на будущее. В процессе применения этого метода осуществляют расчет среднеквадратического отклонения, дисперсии и коэффициента вариации. Показатель среднеквадратического отклонения (d) по конкретному проекту вычисляют по формуле:

(7)

(7)

где n - число периодов (месяцев, лет); Др - расчетный доход по конкретному инвестиционному проекту при различных значениях конъюнктуры на рынке инвестиционных товаров (высокая, средняя и низкая);  - средний ожидаемый доход (чистые денежные поступления, NPV) по проекту; Рi - значение вероятности, которое соответствует расчетному доходу (общая величина Р = 1), доли единицы. Ее устанавливают экспертным путем.

- средний ожидаемый доход (чистые денежные поступления, NPV) по проекту; Рi - значение вероятности, которое соответствует расчетному доходу (общая величина Р = 1), доли единицы. Ее устанавливают экспертным путем.

Вариация выражает изменения (колебаемость) количественной оценки признака при переходе от одного случая (варианта) к другому. Например, изменение рентабельности активов (собственного капитала, инвестиций и др.) можно определить, суммируя произведение фактических значений экономической рентабельности активов (ЭРi) на соответствующие вероятности (Рi):

. (8)

. (8)

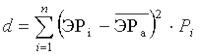

Средневзвешенную дисперсию по правилам математической статистики устанавливают по формуле:

, (9)

, (9)

где d - параметр средневзвешенной дисперсии, %; ЭРi - экономическая

рентабельность актива i-го вида, %; ЭРа - среднее значение экономической рентабельности активов, %; Рi - значение вероятности получения дохода по активу i-го вида, доли единицы.

Экономическую рентабельность активов (ЭРа) вычисляют по формуле:

(10)

(10)

где БП(ЧП) - бухгалтерская, или чистая, прибыль в расчетном периоде; Д - средняя стоимость активов в данном периоде.

Стандартное отклонение вычисляют как квадратный корень из средневзвешенной дисперсии( ). Чем выше будет полученный результат, тем более рисковым считают соответствующий актив (проект).

). Чем выше будет полученный результат, тем более рисковым считают соответствующий актив (проект).

Коэффициент вариации (Кв)позволяет оценить уровень риска, если показатели средних ожидаемых доходов по активу (проекту) отличаются между собой:

(11)

(11)

где Кв - коэффициент вариации, доли единицы; δ - показатель среднеквадратического (стандартного) отклонения; Д - средний ожидаемый доход (чистые денежные поступления, NPV) по активу (проекту).

При сравнении активов (реальных или финансовых) предпочтение отдают тому из них, по которому значение Кв самое минимальное, что свидетельствует о наиболее благоприятном соотношении риска и дохода.

Статический метод расчета уровня риска требует наличия большого объема информации, которая не всегда имеется у инвестора (инициатора проекта).

Анализ целесообразности затрат ориентирован на выявление потенциальных зон риска. Перерасход инвестиционных затрат по сравнению с параметрами проекта может быть вызван следующими причинами:

· изменением границ проектирования;

· возникновением дополнительных затрат у подрядчика в ходе строительства объекта;

· первоначальной недооценкой стоимости проекта;

· различием в производительности (например, в продуктивности нефтяных и газовых скважин);

· несовпадением в эффективности проектов (доходности, окупаемости капиталовложений, безопасности) и т. д.

Эти ключевые факторы могут быть детализированы с целью определения уровня риска осуществляемых капитальных вложений.

Метод экспертных оценок основан на анкетировании заключений специалистов-экспертов. Полученные статистические результаты обрабатывают в соответствии с поставленной аналитической задачей. Для получения более достоверной информации к участию в экспертизе привлекают специалистов, имеющих высокий профессиональный уровень и большой практический опыт работы в области инвестиционного проектирования.

Метод применения аналогов заключается в использовании сходства, подобия явлений (проектов) и их сопоставлении с другими аналогичными объектами. Для данного метода, как и для метода экспертных оценок, характерен определенный субъективизм, поскольку решающее значение при оценке проектов имеют интуиция, опыт и знания экспертов и аналитиков.

Самый верный способ снижения проектных рисков - обоснованный выбор инвестиционных решений, что находит отражение в технико-экономическом обосновании и бизнес-плане инвестиционного проекта.