Составление и анализ финансовых отчетов имеет важное значение как для улучшения деятельности “своего” предприятия, так и для оценки финансового состояния предприятий-партнеров.

Конечно, имеются определенные различия в построении финансовых отчетов в различных странах. Однако в большинстве стран с рыночной экономикой существует общая концепция построения финансовых отчетов.

2.3. Основные направления ФМ

| 1.АНАЛИЗ ФИНАНСОВ. СОСТОЯНИЯ ФИРМЫ | 2.УПРАВЛЕНИЕ КРАТКОСРОЧН.ФИНАНСОВ. РЕСУРСАМИ | 3.ПЛАНИРО- ВАНИЕ ИСПОЛЬЗО-ВАНИЯ ДОЛГОСРОЧ. ФИНАНСОВ. РЕСУРСОВ | 4.ФОРМИРО- ВАНИЕ ФОНДОВ (обеспеч-е финансирова- ния) | 5.АНАЛИЗ ВОЗМОЖНЫХ РИСКОВ |

| Составление и анализ фин.отчетов за период | Управление движением наличных денег для выполнения текущих обязательств: | Сбор информации на проекты | Определение необходимого капитала | Оценка вероятности развития событий и степени риска при осуществлении проекта |

| Расчет и анализ фин.коэф-тов | а)при недостатке средств-своевременное получение кредита | Выполнение оценки, позволяющей сравнить разл. Инвестицион. Проекты | Определение источника финансирова- ния(реинвести- рование прибыли, эмиссия ЦБ. Выбор формы ЦБ | |

| Принятие решений на основе: -сопоставления показателей в динамике -сравнения с данными конкурентов | б)при избытке- пуск в оборот для получения дополнительного дохода | Выбор способа инвестиров-я и передача результатов ЛПР* | Отбор наиболее предпочтительных проектов при недостатке фондов |

ЛПР- лицо принимающее решение

Тема 3: “Финансовое состояние предприятия”

3.1. Финансовые отчеты предприятий - основа для анализа финансового состояния. Российская и зарубежная практика.

Финансовые отчетность - совокупность форм отчетности, составленных на основе данных бухгалтерского учета с целью предоставления внешним и внутренним пользователям информации о финансовом положении предприятия.

В международной практике финансовый отчет предприятия (фирмы) включает:

· Балансовый отчет (РФ - ф №1)

· Отчет о прибылях и убытках (отчет о доходах), (РФ - Отчет о финансовых результатах ф №2)

· Отчет о нераспределенной прибыли (РФ - нет)

· Отчет об источниках фондов и их использовании (РФ - приложение к балансу №5 отчет об источниках и использовании средств)

· Примечание (справки) к финансовым отчетам (РФ - справки к ф №2)

· Заключение аудитора (бухгалтера - ревизора).

По международной терминологии БАЛАНС - документ, отражающий активы и обязательства предприятия в денежном выражении, составленный на определенную дату.

БАЛАНСОВЫЙ ОТЧЕТ НЕ ОТРАЖАЕТ РЫНОЧНОЙ СТОИМОСТИ ПРЕДПРИЯТИЯ!

Отличие российской формы балансового отчета от западной связано, прежде всего, с порядком записи отдельных статей актива и пассива.

Отечественная практика: укрупненный бухгалтерский баланс - в пособии “Ситуации для анализа в прикладной экономике”

| АКТИВ | Сумма, тыс.руб | ПАССИВ | Сумма, тыс.руб |

| I.ВНЕОБОРОТНЫЕ АКТИВЫ | IV. КАПИТАЛ И РЕЗЕРВЫ | ||

| 1.1.Здания, сооружения, земля, оборудование | 4.1. Уставный капитал | ||

| 1.2.Долгосрочные финансовые вложения | _ | 4.2.Резервный капитал | - |

| 1.3. Нематериальные активы | 4.3.Нераспределенная прибыль прошлых лет | ||

| Итого по разделу 1 | 4.4.Нераспределенная прибыль отчетного года | - | |

| II.ОБОРОТНЫЕ АКТИВЫ | Итого по разделу 1 | ||

| 2.1.Производственные запасы | V.ДОЛГОСРОЧНЫЕ ПАССИВЫ | ||

| 2.2. МБП | - | 5.1.Долгоср. кредиты банков | - |

| 2.3.Незавершенное производство | - | 5.2.Долгоср. займы | |

| 2.4.Готовая продукция | - | Итого по разделу 5 | |

| 2.5. Товары | - | ||

| 2.6. Дебиторская задолженность | VI.КРАТКОСРОЧНЫЕ ПАССИВЫ | ||

| 2.7. Авансы выданные | 6.1.Краткосрочные пассивы | ||

| 2.8. Краткосрочные финансовые вложения | 6.2.Расчеты с кредиторами: -по векселям -с прочими кредиторами | ||

| 2.9. Денежные средства: Касса р/с специальные счета | 6.3.Резервы по сомнительным долгам | - | |

| ИТОГО по разделу 2 | Итого по разделу 6 | ||

| III.УБЫТКИ | - | ||

| 3.1.Непокрытые убытки прошлых лет | |||

| 3.2.Убыток отчетного года | |||

| БАЛАНС | БАЛАНС |

Зарубежная практика:

| АКТИВ | ПАССИВ | ||

| I.ОБОРОТНЫЙ КАПИТАЛ (текущие активы) | I.ТЕКУЩИЕ ОБЯЗАТЕЛЬСТВА | ||

| 1.1.Наличные деньги | 1.1.Кредиторская задолженность | ||

| 1.2.Рыночные ценные бумаги | 1.2.Векселя к оплате | ||

| 1.3. Дебиторская задолженность | 1.3. Прочие текущие обязательства | ||

| 1.4.Матер.-произв. запасы | Итого текущие обязательства | ||

| 1.5. Прочие оборотные активы | II.ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||

| Итого оборотный капитал | 2.1.Облигации | ||

| II.ОСНОВНОЙ КАПИТАЛ | 2.2. Прочие долгоср.обязат. | ||

| 1.1. Земля, оборудование | Итого | ||

| 1.2.Нематериальные активы | ИТОГО обязательства | ||

| Итого основной капитал | III.СОБСТВЕННЫЙ КАПИТАЛ | ||

| 3.1.Привилегированные акции | - | ||

| 3.2.Обыкновенные акции | |||

| 3.3Нераспределенная прибыль | |||

| Итого собственный капитал | |||

| ИТОГО АКТИВОВ | ИТОГО ПАССИВОВ |

При анализе фин.отчетов следует помнить о том, что

1. Показатели бух.учета имеют ценность только тогда, когда они сравниваются между собой, в противном случае - не имеют практического значения.

2. Ценность показателей бух.учета в значительной степени зависит от даты их составления и периода времени к которому они относятся.

3. Необходимо использовать сопоставимые цены во всех проводимых сравнениях и расчетах, либо текущие цены, либо цены базового периода.

Преобразование структуры баланса для целей анализа.

| АКТИВ | ПАССИВ |

| Фиксированные активы (амортизируемое имущество и инвестиции) FA | Собственный капитал (источники собственных средств искл.амортизацию) Е |

| Текущие Активы - СА -Оборотные активы (готовая продукция, незав.пр-во, дебиторская задолж. материалы) - INV -Ликвидные активы(деньги и быстрореализуемые ценные бумаги) LA | Долгосрочные обязательства(кредиты, заемные средства со сроками погашения свыше года) LL |

| Текущие обязательства (краткосрочные кредиты, займы и прочие пассивы со сроком погашения в текущем году) - CL | |

FA + CA = E + LL + CL

FA + (CA - CL) = E + LL (CA - CL) = WC - рабочий капитал, характеризует способность предприятия оплачивать свои обязательства в текущем финансовом году.

FA + WC = NA = E + LL NA - чистые активы - капитал, которым фирма в состоянии распоряжаться в текущем финансовом году.

ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ (отчет о доходах) - показывает эффект от деятельности предприятия (сколько денег заработано или потеряно) в течение определенного периода. Разность между доходами и расходами за этот период является чистой прибылью или убытком

| Отчет о прибылях и убытках | Отчет о финансовых результатах и их использовании | Прибыль | Убытки Расход | |

| ВЫРУЧКА от реализации продукции (объем продаж) S | ВЫРУЧКА (валовый доход) | |||

| НДС | - | |||

| Акциз | - | |||

| Затраты на производство (себестоимость, включая расходы по сбыту, без учета амортизации) С | Затраты на производство реализованной продукции(включая амортизацию и администр.расходы) | |||

| Прибыль от реализации (валовая прибыль GP) | Результат от реализации | |||

| Административные расходы Прочие внепроизводственные | Результат от прочей реализации | - | ||

| Амортизация ОК | ||||

| Операционная прибыль (балансовая, до вычета налогов и процентов PBIT) | Доходы и расходы от внереализационных операций | |||

| Процентные платежи I | ИТОГО прибылей и убытков | |||

| Балансовая прибыль или убыток | ||||

| Налоги T | ||||

| Чистая прибыль NP |

Использование прибыли:

-платежи в бюджет 68

-отчисления в фонды и резервы 0

-благотворительные цели и проч.0

Отчет о нераспределенной прибыли - показывает входной остаток нераспределенной прибыли + чистая прибыль - дивиденды

НЕРАСПРЕДЕЛЕННАЯ ПРИБЫЛЬ на 31.12.96 95

ЧИСТАЯ ПРИБЫЛЬ ЗА 1997 102

ДИВИДЕНДЫ1997 49

НЕРАСПРЕДЕЛЕННАЯ ПРИБЫЛЬ 1997 - RE 148

Отчет об источниках фондов и их использовании: Чистая прибыль + амортизация, новые ссуды, новый выпущенный капитал - ИСТОЧНИКИ. ИСПОЛЬЗОВАНИЕ - дивиденды, закупка недвижимого имущества, увеличение оборотного капитала.

Примечания к финансовым отчетам содержат:

n существенные корректировки фин. учета;

n информация требуемая законом, если она не раскрыта;

n изменения в принципах ведения учета;

n чрезвычайные обстоятельства и т.д.

3.2. Цели и средства анализа финансового состояния. Финансовые коэффициенты.

Анализ финансового состояния производится на основе анализа внешней отчетности. Основные приемы анализа:

-“Чтение” баланса и анализ абсолютных и относительных показателей, представленных в балансе. Дает возможность сделать выводы об источниках финансовых средств, направлениях их вложений.

- Составление сравнительных таблиц с выявлением абсолютных и относительных показателей в динамике за ряд лет (горизонтальный и вертикальный анализ):

а) изменения в структуре капитала предприятия

б) рост производственных мощностей и собственности предприятия и т.п.

- Использование системы взаимосвязанных показателей, каждый из которых несет определенную смысловую нагрузку и характеризует отдельные аспекты деятельности предприятия.

Направления анализа и система показателей

n Анализ платежеспособности предприятия (1-ый этап)

n Анализ рентабельности и деловой активности (2-ой этап)

n Оценка инвестиций (3-й этап)

ПЛАТЕЖЕСПОСОБНОСТЬ - способность фирмы в покрытии обязательств. Оценка платежеспособности предусматривает оценку ликвидности, т.е. способности фирмы в покрытии краткосрочных обязательств, а также анализ структуры капитала фирмы для целей защиты кредиторов и инвесторов, имеющих долгосрочные вложения в фирму.

Способы оценки ликвидности:

а) косвенно на основе внешней информации (соблюдение финансовой дисциплины - число неплатежей в срок, задержки с оплатой). Информация: сведения банков, показатели баланса по просроченным ссудам и т.п.

б) на основе показателей ликвидности.

Показатели используют для того, чтобы судить о способности фирмы оплатить свои текущие обязательства из собственных оборотных средств.

Рассматривают несколько показателей ликвидности.

(Существует несколько схем)

Показатели различают по скорости погашения, поскольку различные статьи активов имеют различную степень близости к наличным деньгам. Считается, что наиболее ликвидные активы - наличные деньги и быстрореализуемые ценные бумаги; запасы - наименее ликвидны (если наступают трудности, их можно и не продать по обычным ценам).

Коэффициент общей ликвидности показывает достаточно ли у фирмы средств, которые могут быть использованы для погашения краткосрочных обязательств в течении предстоящего года.

CR = Текущие активы / Текущие обязательства = CA / CL.

Коэффициент срочной (абсолютной) ликвидности -Ка - показывает какая часть текущих обязательств может быть погашена на дату составления баланса.

Ка = Ликвидные активы / Текущие обязательства = LA / CL.

Считается, что CR (Current Ratio) должен находиться в пределах от1 до 2-3.Нижняя граница обусловлена тем, что текущих активов должно быть достаточно для погашения текущих обязательств, иначе фирма может оказаться неплатежеспособной. Превышение активов над обязательствами зависит от отрасли, длительности производственного цикла, структуры оборотных активов и проч.

Учитывая, что CA= LA+INV

CR = CA / CL = LA / CL + INV / CL = Ka + Ki,

где Ка - коэффициент абсолютной ликвидности,

Ki - коэффициент покрытия, показывающий в какой степени фирма зависит от возможности мобилизации материальных запасов для погашения краткосрочных обязательств.

Анализ показателя ликвидности (в динамике за ряд лет или по отношению к предыдущему периоду): за счет чего обеспечен рост показателя?

-рост CR обеспечивается за счет роста Ка, следовательно, необходимо оценить эффективность использования денежных средств (запас наличности, остаток на расчетном счете и других счетах)

- высокий уровень CR возможно объясняется высоким уровнем дебиторской задолженности.

Косвенно оценить ликвидность и самофинансируемость предприятия можно через показатель рабочего капитала (WC), считается, что чем больше величина РАБОЧЕГО КАПИТАЛА, тем более устойчиво финансовое положение фирмы.

Действительно, выразим показатель общей ликвидности через WC, для этого в делителе прибавим и отнимем постоянную величину CL:

CR = CA / CL = (CL + CA - CL) / CL = 1 + WC / CL

Скорость оборачиваемости дебиторской задолженности может оцениваться коэффициентом:

ACP (average collection period) =

Средняя дебиторская задолженность *Количество дней в периоде

Объем продаж в периоде

Например,

| Месяц | Среднее | ||||

| Дебиторская задолженность | 26,5 | ||||

| Объем продаж | 116,25 |

АСР = 26,5*30/116,25 = 6,8 дней (7 дней).

Или

Коэффициент оборота дебиторской задолженности (RTR)=

Годовой объем продаж в кредит

Дебиторская задолженнось

Например, Ожидаемый оборот: 365/60 = 6 оборотов в год (60дней – отсрочка платежа для покупателей), следовательно, коэффициент, превышающий 6 свидетельствует о высокой ликвидности дебиторской задолженности.

С другой стороны, слишком высокий коэффициент RTR может быть нежелателен, так как свидетельствует о небольшом периоде денежного сбора и слишком ограниченной кредитной политике. Такая политика может нанести ущерб получению прибыли, путем отказа в кредите (товарном) потенциально платежеспособным покупателям, которые будут покупать продукцию у других фирм, имеющих более мягкую кредитную политику.

Показатель оборота материальных запасов (ITR)

Себестоимость реализованной продукции

Средняя стоимость запасов

Рост показателя свидетельствует об увеличении ликвидности запасов, т.е. запасы в этом случае расходуются быстро. Однако, это может лишь показывать что фирма работает “с колес”, или о слишком большом количестве мелких заказов, или слишком высоких издержках по управлению запасами. Низкий уровень показателя показывает, что материально-производственные запасы являются неходовым товаром.

Тема 4. Агрегированный баланс предприятия

Оборотный капитал предприятия является мобильным элементом общего капитала предприятия, который постоянно трансформируется из денежной формы в товарную и наоборот. В связи с этим перед предприятием постоянно стоит довольно сложная задача комплексного оперативного управления им с целью наиболее рационального и эффективного использования всех элементов оборотного капитала для достижения наибольшей эффективности деятельности предприятия.

В качестве информационной основы при решении задач комплексного оперативного управления оборотным капиталом предприятия служит агрегированный, т.е. уплотненный баланс предприятия. Агрегированный баланс – рассчитывается путем соединения элементов отдельных статей отчетного или прогнозного баланса предприятия, объединенных по экономическому смыслу.

При агрегировании баланса необходимо учитывать специфику деления активов и пассивов предприятия. Так активы предприятия подразделяются на основные и оборотные, стабильные и нестабильные. Основные активы называют фиксированными, постоянными. Это земля, сооружения, оборудование, нематериальные активы, другие основные средства и вложения. Оборотные средства (активы) имеют денежную и товарную форму (запасы сырья, материалов, готовой продукции; денежные средства, дебиторская, кредиторская задолженность и т.д.). При этом все активы подразделяются на стабильные и нестабильные. К первым относятся основные активы и часть оборотных активов, которая на протяжении достаточно представительного периода (года) находится на неизменном уровне, не зависит от сезонных колебаний и аналогичных факторов.

Оборотные активы в свою очередь подразделяется на медленнореализуемые (запасы сырья, материалов и готовой продукции), быстрореализуемые (дебиторская задолженность, средства на депозитах) и наиболее ликвидные (денежные средства краткосрочные ценные бумаги).

Пассивы предприятия подразделяются на собственные и заемные, а также на постоянные и текущие. К постоянным пассивам относят собственные средства (собственный капитал) и долгосрочные кредиты и займы. Текущие, т.е. краткосрочные пассивы включают в себя следующие элементы:

1. краткосрочные кредиты и займы;

2. кредиторскую задолженность;

3. ту часть долгосрочных кредитов и займов, срок погашения которых наступает в данном периоде.

Любое предприятие решая задачу комплексного оперативного управления оборотным капиталом предприятия должно стремится к следующим целям:

1) превращению текущих финансовых потребностей (ФЭП) в отрицательную величину;

2) к ускорению оборачиваемости оборотных средств предприятия;

3) к выбору наиболее подходящего для предприятия типа политики комплексного оперативного управления текущими активами и текущими пассивами предприятия, т.е. управления чистым оборотным (работающим) капиталом предприятия.

И это должно учтено в процессе агрегирования баланса. Агрегирование баланса предприятия наиболее часто производят в двух формах: брутто и нетто. Такой процесс осуществляют соответственно на основе данных подетального брутто и нетто-баланса. последний отличается от брутто-баланса предприятия тем, что он «очищен» от кредиторской задолженности, долгов предприятия поставщикам, которые вычтены одновременно как из пассива, так и из актива баланса. Такая операция позволяет отразить в агрегированном балансе как самостоятельный элемент текущие финансовые потребности предприятия и учесть их взаимосвязь с другими элементами оборотного капитала при решении задачи комплексного оперативного управления им на предприятии.

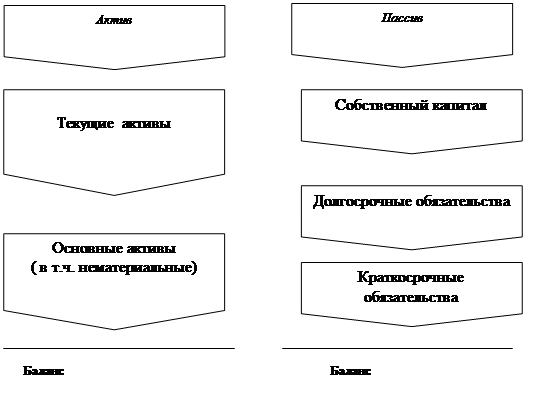

Баланс

| Актив | Пассив |

| Текущие активы | Собственный капитал |

| Основные активы в т.ч. нематериальные активы | Долгосрочные обязательства |

| Текущие пассивы (краткосрочные обязательства) |

Данный баланс с учетом «очищения» от долгов предприятия в виде кредиторской задолженности трансформируется следующий вид.

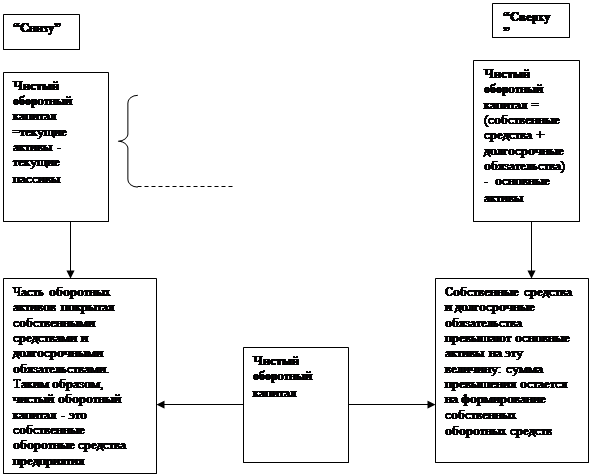

Экономическую сущность такого расчета демонстрирует рис.

БАЛАНС

БАЛАНС

| Фиксированные (основные активы) | Собственные средства | |

| Денежные средства | Текущие активы | Долгосрочные обязательства |

| ТФП | Текущие пассивы |

В обоих вариантах расчета чистого оборотного капитала он характеризует не что иное, как собственные оборотные средства предприятия.

Оставшуюся часть оборотных активов, если она не покрыта денежными средствами, необходимо финансировать кредиторской задолженностью, а если ее не хватит, то приходится брать краткосрочный кредит.

Тема 5: “Планирование финансов”

5.1. Планирование текущей потребности в денежных средствах. Финансовый план. (Ситуация для анализа)

Одной из задач ФМ является ответ на вопрос “Как пойдут у данной фирмы дела в будущем”. Планирование финансов начинается с анализа финансового состояния предприятия. Финансовый анализ способствует пониманию механизма деятельности как такового, более полезен при разработке прогнозов. Для составления прогнозов используют различные методики, но все они основаны на показателях оценки деятельности компании в прошлые годы.

Прогнозирование начинают с анализа действительно достигнутых результатов: финансовых коэффициентов и отношений.

Учитывая изменения в будущем как в области финансовой политики самой фирмы, так и в экономической сфере (конкуренты, изменения законодательства и т.д.), основываясь при этом на определенных предположениях, можно оценить будущие величины показателей, характеризующих деятельность предприятия.

Процесс планирования финансов имеет основную задачу обеспечить платежеспособность предприятия и управлять процессами финансирования на предприятии. Различают:

· планирование финансов при создании предприятия (определение потребности в капитале и финансах при основании предприятия)

Планирование финансов при создании предприятия осуществляется в интервале от момента создания (регистрации) до момента, когда за товары и услуги предприятию начинают платить (когда вложенный капитал возвращается в виде поступлений).

n планирование потребности в капитале для специальных целей (инвестирование)

n планирование текущей потребности в финансах (определение текущей потребности в денежных средствах: предварительный учет денежных средств предприятия).

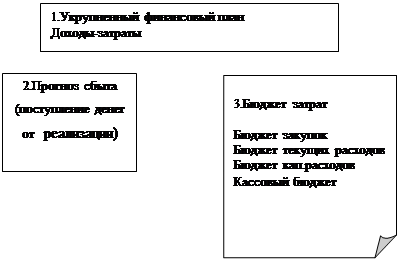

Укрупненный финансовый план – руководство к действию. На основе прогноза сбыта составляется бюджет затрат. Конечный результат составления бюджетов – определение суммы расходов, необходимых для получения запланированных доходов.

Следующий шаг, более сложный этап – планирование затрат в разных аспектах: по видам продукции, по подразделениям, и по статьям; распределение затрат на постоянные и переменные.

В финансовом плане любого предприятия значительное место будут занимать налоговые платежи, следовательно, следующая проблема – налоговое планирование.

5.2. Планирование текущей потребности в денежных средствах (Пример)

Осуществляется с помощью финансовых планов, которые являются краткосрочными, предварительными расчетами в денежных средствах. Составляются для нормального функционирования производственной единицы на месяц, квартал, год.

В финансовых планах предприятий противопоставляют ожидаемые поступления и выплаты (смета). Для контроля, в последствии, фактические поступления и платежи сопоставляют и их плановыми значениями, выявляя отклонения: «экономию» или «перерасход». Финансовый план состоит из:

Плана прихода

Плана расхода

Плана кредита

Составим финансовый план на будущий квартал используя следующую информацию.

При расчете с поставщиками и покупателями фирма использует товарный кредит (отсрочка платежа).

В январе 19ХХ года для пополнения оборотных средств был взят в банке кредит – 3000 на 1 год по 60% годовых с ежемесячной выплатой процентов за кредит.

ПО результатам работы в 1 квартале предприятие имеет кредиторскую задолженность перед партнерами – 1000; перед бюджетом 200.

Дебиторская задолженность на 30.03.ХХ за оказанные услуги в марте 84000; по векселям полученным 5000. Срок погашения дебиторской задолженности – до 10.04.ХХг.

Планируются следующие поступления денежных средств:

- за аренду а/транспортных средств в апреле 42 000; в мае 30 000.

- Из других источников (совместная деятельность) в мае и июне по 5000.

Предполагаемая стоимость услуг, оказываемых фирмой 160 000 в мае и 800 000 в июне. Ожидается, что 50% от суммы будет оплачиваться немедленно (в месяце, когда услуги фактически оказаны),оставшаяся часть в следующем месяце.

Ежемесячные расходы:

- на оплату труда персоналу фирмы (заработная плата с начислениями): 14 000 в апреле, 20 000 в мае и июне;

- на содержание а/транспортного парка 2000 в апреле и мае, в июне -3700;

- представительские расходы 500;

- прочие затраты, в т.ч. услуги банка – 8300.

Налоговые платежи - 7000 в месяц.

Авансовые платежи поставщикам работ и услуг в апреле – 80 000, в мае – 100 000, в июне 260 000.

| Апрель | май | Июнь | |

| Банковская ссуда Наличие финансовых ресурсов | +17850 | -5100 | |

| ПЛАН ПРИХОДА 1.Счета к получению: - за аренду а/т средств - другие источники 2.Поступления: - за аренду - другие источники - за оказанные услуги ИТОГО | 84 000 5 000 42 000 - - 131 000 | 3 0000 5 000 80 000 115 000 | - 5 000 480 000 485 000 |

| ПЛАН РАСХОДА 1. Выплата % по кредиту 2. Погашение кредиторской задолженности 3. Издержки производства и обращения, в том числе прямые затраты 4. Авансовые платежи поставщикам 5. Налоговые платежи ИТОГО | 16 000 80 000 7 000 113 150 | 30 800 22 000 100 000 7 000 137 950 | 405* 32 500 23 700 260 000 7 000 299 905 |

| Излишек средств Недостаток средств | +17 850 | -22 950 (-5100) | +185 095 (+179 995) |

| Наличие фин. средств в конце квартала | +179 995 | ||

| ПЛАН КРЕДИТА |

* (3000+5100)* 0,6/12 =405

Итак, основа финансового планирования – составление бюджетов. Бюджет может быть рассмотрен с нескольких позиций:

1.Бюджет может быть рассмотрен как экономический прогноз.

2.Бюджет как основа контроля (сопоставление расчетных показателей и отношений с фактическими).

3.Бюджет как средство координации т.е. выраженная в денежной форме программа действий.

4.Бюджет как основа постановки задачи. Определяется эта задача заблаговременно, заранее, чтобы хватило времени для выдвижения и анализа альтернатив.

5.Бюджет как средство делегирования полномочий (составляются бюджеты подразделений).

Возможно два варианта составления бюджета:

«Сверху» – руководство составляет план по прибыли фирмы и дает задания подразделениям.

«Снизу» – от сбыта: определенные показатели предоставляются подразделениями по сбыту, обобщаются, корректируются и составляется бюджет фирмы.