Разрабатывается бюджет в несколько этапов на основе ожидаемого баланса и отчета по прибыли.

1. Анализируется рыночная ситуация (внешние условия). Учитываются предполагаемые изменения внутри предприятия. Составляется отчет по прибыли на будущий год. Это пассивная стадия планирования.

2. Производится анализ результата, т.е. проводятся альтернативные расчеты на основе которых составляется скорректированный отчет по прибыли. (Что можно сделать для улучшения результата?)

3. Составляется финансовый план на будущий год.

4. Рассчитываются финансовые отношения и коэффициенты, составляется плановый баланс.

Бюджет на будущий год составляется заблаговременно – до завершения текущего года. Основа для прогноза – ожидаемый отчет по прибыли и баланс.

Предприятие работает на рынке туристических услуг. Реализует услуги 3-х видов (продает туры А,В и С).

Ожидаемый отчет по прибыли 1999г.

| Показатели | А | В | С | Итого |

| Выручка, без НДС | 80 000 | 68 000 | 170 000 | 318 000 |

| Прямые издержки (оплата пакета услуг, включаемых в тур) | 46 400 | 38 000 | 105 400 | 189 800 |

| Результат от реализации | 33 600 | 30 000 | 64 600 | 128 200 |

| Ежегодные FC | 40 000 | |||

| Чистый результат | 88 200 | |||

| Амортизация ОК | 12 000 | |||

| Прибыль до выплаты %% и налогов | 76 200 | |||

| Налоги, %% | 10 000 | |||

| Чистая прибыль | 66 200 |

Ожидаемый баланс 1999 года

| АКТИВ | ПАССИВ | ||

| 1. Фиксированные активы | 126 000 | 1. Собственный капитал | 200 000 |

| 1.1.Оборудование | 126 000 | ||

| 2.Текущие активы | 234 000 | 2.Обязательства | 160 000 |

| 2.1.Денежные средства | 90 000 | 2.1.Банковский кредит | 80 000 |

| 2.2.Счета к получению | 30 000 | 2.2.Счета к оплате | 40 000 |

| 2.3.Краткосрочн.фин.вложения | 114 000 | 2.3.Прочие пассивы | 40 000 |

| ИТОГО | 360 000 | ИТОГО | 360 000 |

В результате анализа рыночной ситуации с учетом изменений внутренних условий прогнозируется:

1. Увеличение популярности тура А; но ввиду потери части рынка по этой позиции (переход клиента к конкуренту), объем продаж тура А уменьшится на 15 %.

Это значит, уменьшаются на 15 % как выручка от реализации тура (68 000), так и затраты на покупку услуг, входящих в тур А (39 440), т.е. результат от реализации уменьшится также на 15% (28 560).

2. Выручка от продажи тура В не изменится, так как определено количество продаваемых туров и его цена зафиксирована. Вместе с тем, в следующем году (из-за увеличения входной платы в музей, например) фирма будет покупать услуги, входящие в тур В за более высокую цену. Общее увеличение цены покупки услуг по туру составит 10%.

Таким образом, издержки на тур В составят 41 800, против 38 000, результат от реализации уменьшится до 26 200 (68 000-41 800), в большей степени (на 12,6 %), чем увеличатся затраты.

3. За счет увеличения рынка объем продаж тура С увеличится на 20%, при постоянстве цен продажи тура и покупки формирующих его услуг.

Изменение в показателях: пропорциональное увеличение выручки, издержек и результата от реализации до 204 000, 126 480 и 77 520 соответственно.

4. Предполагается также рост до 51 000 косвенных расходов, в том числе за счет увеличения персонала фирмы.

Корректировка отчета по прибыли с учетом прогнозируемых изменений

| Показатели | А | В | С | Итого |

| Выручка, без НДС | 68 000 | 68 000 | 204 000 | 340 000 |

| Прямые издержки (оплата пакета услуг, включаемых в тур) | 39 440 | 41 800 | 126 480 | 207 720 |

| Результат от реализации | 28 560 | 26 200 | 77 520 | 132 280 |

| Ежегодные FC | 51 000 | |||

| Чистый результат | 81 280 |

В цело по фирме выручка возросла на 7%, прямые издержки - на 9%, результат от реализации – на 3%.

После анализа полученного результата проводятся альтернативные расчеты, на основе которых и составляется бюджет по прибыли.

2 этап.

Например,

1. По туру А: без ущерба для себя фирма может снизить цену тура на 2%, за счет этого рассчитывают увеличить объем реализации на 10% (снивелировать появление конкурента).

Т.Е. ВЫРУЧКА возрастет до:

68 000-2%=66 640+10% =73 304, при этом затраты увеличатся также на 10% -43 484, результат от реализации 29 920, что выше, чем в предыдущем варианте.

Следовательно, предложение о снижении цены выгодно, следует его учесть при составлении планового отчета по прибыли, хотя полностью снивелировать последствия появления конкурента не удастся в следующем (плановом)году.

2. Тур В. В ответ на 10% увеличения цены пакета услуг, входящих в тур, фирма может увеличить цену реализации тура на 3%, при этом будет терять 1% в объеме реализации, потратив при этом 400 $ на рекламу тура.

S: (68 000*1,02)= 69 340

C: 41 800-1%= 41 382

GP: 27 958

(-400)

27 558 – выше, чем в предыдущем случае, следовательно, предложение принимаем.

Кроме этого, известно, что:

1. Во 2-ом квартале 2000г. предполагается закупка оборудования на сумму 36 000. 50% стоимости оплачивается по факту приобретения, 25% от стоимости в конце года, оставшаяся часть – в 1-ом квартале 2001 года. Амортизация ОК в 2000 году – 20 800.

2. Планируется увеличение собственного капитала за счет взносов владельца на 20 000 в 3-ем квартале.

3. Издержки по обслуживанию кредита – 1000 в квартал. В конце года истекает срок возврата кредита в сумме 10 000.

4. При расчете с поставщиками услуг и покупателями туров оговаривается рассрочка платежа – 90 дней.

5. Распределение результата (выручки) и затрат (прямые платежи) по кварталам предполагается:

| Квартал | S | C |

| I | 60 600 | 36 900 |

| II | 80 300 | 48 580 |

| III | 150 744 | 91 892 |

| IV | 55 000 | 33 874 |

| ИТОГО | 346 644 | 311 246 |

6. Покрытие постоянных расходов – равномерно, 25% от суммы ежеквартально.

Таким образом, плановый отчет по прибыли на 2000г.

| Показатели | А | В | С | Итого |

| Выручка, без НДС | 73 304 | 69 340 | 204 000 | 346 644 |

| Прямые издержки (оплата пакета услуг, включаемых в тур) | 43 384 | 41 382 | 126 480 | 211 246 |

| Результат от реализации | 29 920 | 27 958 | 77 520 | 135 398 |

| Ежегодные FC | 51 400 | |||

| Чистый результат | 83 998 | |||

| Амортизация ОК | 20 800 | |||

| Прибыль до выплаты %% и налогов | 63 198 | |||

| %% | 4 000 | |||

| Чистая прибыль | 59 198 |

3 ЭТАП

Разрабатывается финансовый план на основе ожидаемых поступлений и платежей.

Финансовый план разрабатывается на год, с разбивкой по кварталам для того чтобы выявить «узкие места» финансирования, т.е. даже если у фирмы показатель ликвидности на должном уровне, разбивка по кварталам позволяет выявить недостаток ликвидных средств в отдельные периоды.

ФИНАНСОВЫЙ ПЛАН НА 2000 год

| I | II | III | IV | |

| ПОСТУПЛЕНИЯ: | ||||

| -Запас денежных средств на начало периода | 90 000 | |||

| -Увеличение собственного капитала | - | - | 20 000 | - |

| -Реализация услуг | 30 000 | 60 600 | 80 300 | 150 744 |

| ВСЕГО | 120 000 | 60 600 | 100 300 | 150 744 |

| ПЛАТЕЖИ: | ||||

| - Покупка товаров и услуг | 40 000 | 36 900 | 48 580 | 91 892 |

| -Покрытие Постоянных издержек | 12 850 | 12 850 | 12 850 | 12 850 |

| -Приобретение оборудования | - | 18 000 | - | 9 000 |

| -%% за пользование кредитом | ||||

| -Возврат части кредита | - | - | - | 10 000 |

| ВСЕГО | 53 850 | 68 750 | 62 430 | 124 742 |

| (+)Поступления, (-) Платежи | +66 150 | -8 150 | +37 870 | +26 002 |

| Нарастающим итогом (Запас денежных средств на конец периода) | +66 150 | +58 000 | +95 870 | +212 872 |

Комментарии к фин.плану

1.Запас денежных средств на начало периода – из ожидаемого баланса.

2.Поступления от реализации услуг (90дней- отсрочка платежей)- в 1кв.2000г. – дебиторская задолженность 4кв.1999г. – из баланса; Поступления во 2-ом кв. – оплата услуг, реализованных в первом и т.д.

Реализация в 4-ом кв. на сумму 55 000 – поступления в 1 кв.2001 года, поэтому сумма учитывается как дебиторская задолженность в плановом балансе.

3.Покупка услуг.(Оплата за покупаемые услуги – с отсрочкой платежа – 90 дней).1 кв. – платежи за 4кв.1999 – из баланса, и т.д. 4кв.2000 – как кредиторская задолженность на конец года, следовательно, - в плановый баланс.

4.Покупка оборудования: постепенная оплата,9000 – в баланс, как задолженность.

5. Амортизация – не учитывается, т.к. это не фактически оказанные услуги (произведенные затраты), то есть финансовые операции не совершаются. Амортизация начисляется по факту получения выручки (списание затрат). Но учитываем в отчете по прибыли как составляющую накладных расходов, при формировании прибыли.

Плановый баланс(2000г)

| АКТИВ | ПАССИВ | ||

| 1. Фиксированные активы | 141 200 | 1. Собственный капитал | 279 198 |

| 1.1.Оборудование | 141 200 | 2.Обязательства | 152 874 |

| 2.Текущие активы | 290 872 | 2.1.Банковский кредит | 70 000 |

| 2.1.Денежные средства | 121 872 | 2.2.Счета к оплате(товар) | 33 874 |

| 2.2.Счета к получению | 55 000 | (оборудование) | 9 000 |

| 2.3.Краткосрочн.фин.вложения | 114 000 | 2.3.Прочие пассивы | 40 000 |

| ИТОГО | 432 072 | ИТОГО | 432 072 |

Тема 6. Финансовые решения по управлению оборотными средствами

6.1. Углубленный анализ собственных оборотных средств

По величине ЧОК (СОС) судят, достаточно ли у предприятия постоянных ресурсов (собственных средств и долгосрочных заимствований) для финансирования постоянных активов (основных средств).

ЧОК (СОС) может быть либо больше, либо меньше нуля и это свидетельствует о том, покрываются ли иммобилизованные активы такими стабильными источниками как собственные средства предприятия и полученные им долгосрочные кредиты.

Если ЧОК > 0 (I случай – нормальное состояние предприятия), то постоянные пассивы > постоянных активов; если ЧОК < 0, то постоянные пассивы < постоянных активов и предприятие испытывает недостаток собственных оборотных средств. При расчете ЧОК необходимо увязывать его значение с коэффициентом текущей ликвидности.

Минимальное значение этого коэффициента – 1, а желательное – примерно 2.

Если значение этого коэффициента не доходит до «1», то предприятие испытывает дефицит СОС и не в состоянии расплатиться из своих текущих активов по своим текущим обязательствам.

Если ЧОК (СОС) меньше нуля (II случай – весьма нежелательный), то это означает, что предприятию не хватает ресурсов для финансирования иммобилизованных активов.

В этом случае нужно учитывать следующие обстоятельства:

1) Если крупные инвестиции в основные средства еще не успели окупиться, то при хорошей перспективе проекта можно говорить о временном недостатке СОС. Этот недостаток СОС исчезнет в силу следующих причин:

Рост продаж (а это цель инвестиций) покроет убытки и дает прибыль, часть которой в виде нераспределенной прибыли прирастит капитал и таким образом постоянные ресурсы поглотят недостатки.

Таким образом в этом случае недостаток СОС обусловлен лишь определенным временным горизонтом;

2) Если недостаток СОС наблюдается из года в год, т.е. имеет более глубокие, структурные причины, то финансирование иммобилизованных активов становится проблематичной и подверженной воле случая.

6.2. Углубленный анализ ТФП основывается на следующих понятиях:

- ТФП

- ТФП операционного (реализационного) характера – операционные финансовые потребности

- ТФП внеоперационного (внереализационного) характера – внереализационные финансовые потребности.

При рассмотрении этого вопроса необходимо учитывать следующие взаимосвязи:

ТФП = ТА без денежных средств – ТП = Опер. ФП + Внереал. ФП = ФП

Операционные ФП – характеризуют величину финансовых потребностей, обусловленную непосредственно хозяйственной деятельностью.

Внереализованные ФП – характеризуют величину финансовых потребностей, обусловленную исключительно финансовыми операциями.

Существуют несколько важных правил управления ТФП и его составными элементами.

Правило 1. Если операционные финансовые потребности больше нуля, то текущие потребности в финансировании денежных оборотных активов превышают краткосрочные ресурсы.

правило 2. Если операционные финансовые потребности меньше нуля, то краткосрочные ресурсы СОС превышают текущие потребности в финансировании неденежных средств.

С использованием этих важных правил целесообразно вести анализ за структурой ТФП.

Так например:

если I ситуация – нормальная, то II – достаточно тревожная

1) Опер. ФП = 90 2) Опер. ФП = 250

Внереал. ФП = 10 Внереал. ФП = -150

|  |

Итого ТФП = 100 Итого ТФП = 100

Во втором случае предприятие имеет слишком большие операционные финансовые потребности, поскольку по самой своей природе внереализационные операции являются исключительными и ставка на них для любого предприятия рискованна. Если стремиться к равновесию ресурсов и потребностей только за счет внереализационных ФП, то оно будет носить весьма неустойчивый характер. Для второго случая целесообразно в первую очередь сократить операционные ФП, что одновременно устранит перекос в сторону внереализационных ФП.

Пример:

Пример:

исходная ситуация I вариант II вариант

Опер. ФП = 250 100 250

Внереал. ФП = -150 -50 -50

Итого ТФП = 100 50 200

т.е. реализуя только внереализационные ФП, добиваемся увеличения ТФП.

правило 3. Управление денежной наличностью сводится в конечном итоге к регулированию величины СОС и ТФП, которые зависят не только от тактики, но и от стратегии управления финансами предприятия. Поэтому для принятия решений необходимо анализировать данные за достаточно длительный период и выявлять направленность главных структурных изменений.

Это правило базируется на следующих взаимосвязях:

ДС (денежные средства) = СОС – ТФП

ТФП = СОС – ДС (денежные средства)

СОС = ДС (денежные средства) + ТФП

При анализе этой взаимосвязи нужно помнить, что если СОС меньше ТФП, то имеет место дефицит денежных средств (ДС<0) и наоборот, если СОС больше ТФП – нет дефицита денежных средств (ДС>0). Из этой взаимосвязи вытекает

правило 4. Денежные средства являются регулятором равновесия между СОС и ТФП.

6.3. Регулирование ресурсов и потребности предприятия

При регулировании ресурсов (СОС) и потребностей (ТФП) возможны следующие ситуации:

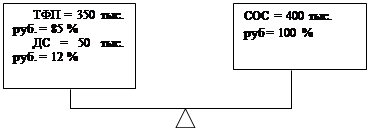

ситуация 1

потребности

СОС>ТФП

СОС>ТФП

Тогда через структуру этих элементов (в % к СОС) равновесие можно выразить следующей схемой:

Потребности ресурсы

|

Однако, в этой ситуации предприятию нужно не забывать, что ДС представляют собой «спящие деньги», не приносящие доход. По экономической сути упущенная выгода – тот же убыток, поэтому предприятию нужно производить в этом случае краткосрочные финансовые вложения, если в ближайшее время не предстоят платежи, исключающие какие-либо отвлечения финансовых средств.

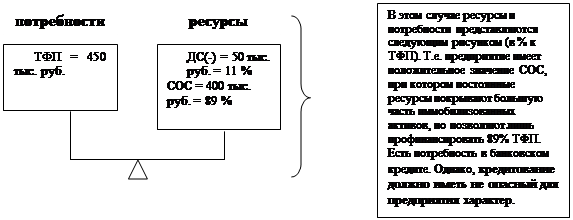

ситуация 2

СОС<ТФП

|

Это наиболее часто встречающийся тип равновесия для вполне удовлетворительно работающих предприятий.

В этой ситуации очень важно для ДС (-) в ТФП. Нужно всегда стремиться к тому, чтобы она снижалась, а доля СОС возрастала. Для этого есть два пути:

Ι путь – увеличивать СОС

ΙΙ путь – снижать ТФП

Увеличить СОС можно за счет

- наращивания собственного капитала (увеличением уставного капитала, снижением дивидендов, увеличением нераспределенной прибыли и резервов, подъемом рентабельности с помощью контроля затрат и агрессивной коммерческой политики);

- увеличением долгосрочных заимствований (если их в структуре пассива относительно немного – процесс их возврата растянут во времени)

Тема 7: “ Операционный анализ”

7.1. Основы, техника и практическое использование в принятии финансовых решений.

Операционный анализ, называемый также “Издержки - Объем - Прибыль”(Costs - Volume - Profit - CVP), является одним из самых простых приемов финансового анализа с целью оперативного, а также стратегического планирования.

Ключевыми моментами операционного анализа служат финансовый и операционный рычаги, порог рентабельности и запас финансовой прочности предприятия. В отличие от внешнего финансового анализа, результаты операционного анализа могут составлять коммерческую тайну предприятия.

Операционный анализ служит поиску наиболее выгодных комбинаций между переменными затратами на единицу продукции, постоянными издержками, ценой и объемом продаж. Поэтому этот анализ невозможен без разделения издержек на постоянные и переменные.

(на практике - неоднозначность деления, условно-постоянные, условно-переменные; смешанные издержки, содержащие элементы и переменных и постоянных расходов.

Н-р, затраты на электроэнергию)

При анализе необходимо разделить смешанные издержки на переменные и постоянные по данным бухгалтерского учета и отчетности.

Кроме того, необходимо помнить о характере изменения издержек (суммарных и на единицу продукции) в ответ на изменение объема производства (продаж).

Рассматривая поведение издержек, необходимо очерчивать релевантный период: структура издержек, суммарные постоянные и переменные на единицу товара неизменны лишь в определенном периоде и при определенном количестве продаж.

Существует три основных метода дифференциации издержек:

1. Метод максимальной и минимальной точек.

2. Графический метод

3. Метод наименьших квадратов.

Пример

Анализируя данные по издержкам производства, фирма столкнулась с проблемой их дифференциации. Особенно трудно оказалось выделить сумму постоянных расходов на электроэнергию:

| Месяц | Объем производства,тыс.шт. | Расходы на эл.энергию, тыс.руб. |

| 7,5 | ||

Метод максимальной и минимальной точек

Из всей совокупности данных выбираются два периода с наименьшим и наибольшим объемом производства. В нашем примере - это июль и январь. В январе сумма переменных издержек будет максимальной. А постоянных - минимальной. В июле - наоборот.

| Максимальный Q | Минимальный Q | |

| Уровень производства, тыс. шт. | ||

| В %% | 53,85 |

Ставка переменных расходов (средние переменные расходы в себестоимости единицы продукции) определяется:

Сvc = ((Мах сумма издержек - Мin Сумма издержек) * 100 / (100- Мin Q в %)) / Мах Q

Сvc =((3860-3350) * 100/ (100- 53,85)) / 13 = 85 руб/шт

Общая сумма постоянных расходов определиться как:

3860 - 85 * 13 = 2755 тыс. руб.

Дифференциация издержек графическим методом.

Линия общих издержек:

Y= a + bX,

где a- уровень постоянных издержек,

b- ставка переменных издержек.

Y- общие издержки.

X- объем производства, физические единицы.

Метод основан на использовании корреляционного анализа, хотя сами коэффициенты корреляции не определяются. На график наносятся все данные об издержках, приблизительно проводится линия общих издержек и определяется точка пересечения с осью ординат - это точка показывает ориентировочно уровень постоянных расходов. Тогда ставка переменных издержек определится:

(Общие издержки - Постоянные издержки) / Объем производства.

Дифференциация затрат методом наименьших квадратов является наиболее точным методом, так как здесь используются все данные о совокупных издержках и определяются коэффициенты a и b.

| Месяц | Объем производст ва Х | Х-Х* | Издержки Y | Y-Y* | (X-X*)2 | (X-X*)(Y-Y*) |

| 0,2 | 132,5 | 0,04 | ||||

| ..... | ||||||

| ...... | ||||||

| 3,2 | 242,5 | 10,24 | ||||

| итого | 117,5 | 41,73 | 3075,75 | |||

| среднее | 9,8 | 3617,5 |

å(X-X*) (Y-Y*) / å (X-X*)2 = 74 руб.

Переменные издержки в расчете на среднемесячный объем производства

(9,8*74) = 725,2 тыс.руб. Тогда постоянные издержки составляют

(3617,5 - 725,2) = 2892,3

При расчетах, необходимо отделить одни издержки от других с помощью промежуточного финансового результата деятельности предприятия. Эту величину принято называть ВАЛОВАЯ МАРЖА, РЕЗУЛЬТАТОМ ОТ РЕАЛИЗАЦИИ после возмещения переменных затрат, СУММОЙ ПОКРЫТИЯ. Одной из главных целей менеджмента является максимизация валовой маржи, поскольку именно она является источником покрытия постоянных издержек и формирования прибыли.

Действие операционного (производственного) рычага проявляется в том, что любое изменение выручки от реализации всегда порождает более сильное изменение прибыли.

Этот эффект обусловлен различной степенью влияния динамики постоянных и переменных затрат на формирование финансовых результатов при изменении объема производства. Чем больше уровень постоянных издержек, тем больше сила воздействия операционного рычага. Указывая на темп падения прибыли с каждым процентом снижения выручки, сила операционного рычага свидетельствует об уровне предпринимательского риска данного предприятия.

Сила воздействия операционного рычага рассчитывается, как отношение валовой маржи к прибыли и показывает, сколько процентов изменения прибыли дает каждый процент изменения выручки.

Пример 1. Руководство предприятия намерено увеличить выручку от реализации на 10%, (с 40000 до 44000 тыс.руб.), не выходя за пределы релевантного диапазона. Переменные издержки составляли 31000 тыс.руб. Постоянные издержки равны 3000 тыс.руб. Сила воздействия операционного рычага составляет:

(40000-31000)/(40000-31000-3000)=1,5. Это значит, что 10-ти процентное увеличение выручки обеспечит рост прибыли на (10*1,5)=15%. Следовательно, прибыль составит 6900 тыс.руб.

(Суммарные переменные издержки, следуя за динамикой выручки, должны возрасти на 10% и составить 34100 тыс.руб. Прибыль равна: (44000-34100-3000)=6900 тыс.руб., т.е. увеличится на 15%.)

Прирост прибыли и валовой маржи одинаков - 900 тыс.руб., если этой суммы достаточно, предприятие сможет расширить свой бизнес.

Сила воздействия операционного рычаго зависит от относительной величины постоянных расходов. Для предприятий. Отягощенных громоздкими производственными фондами, высокая сила операционного рычага представляет значительную опасность: в условиях экономической нестабильности, падения платежеспособного спроса клиентов и сильнейшей инфляции, каждый процент снижения выручки оборачивается катастрофическим падением прибыли.

Операционный анализ часто называют также АНАЛИЗОМ БЕЗУБЫТОЧНОСТИ, поскольку он позволяет вычислить такую сумму (или количество продаж), при котором бизнес не несет убытков, но не имеет и прибыли (приход равен расходу). Точку безубыточности называют также ПОРОГОМ РЕНТАБЕЛЬНОСТИ. С низким порогом рентабельности легче пережить падение спроса на продукцию или услуги, отказаться от неоправданно высокой цены реализации. Снижение порога рентабельности можно добиться наращиванием валовой маржи (повышая цену и /или объем реализации, снижая переменные издержки), либо сокращением постоянных издержек.

Превышение планируемой (фактической) выручки от реализации над порогом рентабельности называется ЗАПАСОМ ФИНАНСОВОЙ ПРОЧНОСТИ.

Для принятия финансовых решений на практике пользуются следующим алгоритмом вычисления основных показателей (таблица). Алгоритм реализуется для объема продаж конкретного продукта (услуги), либо для предприятия в целом, (в таблице представлен также расчет ключевых показателей для примера 1).

| Исходный вариант | Прогноз | |

| 1. Выручка от реализации (-)Переменные издержки (=) Валовая маржа | ||

| 2. Коэффициент валовой маржи: Валовая маржа Выручка от реализации | 9000/40000= =0,225 | 9900/44000= =0,225 |

| То же, в процентах- ПРОЦЕНТ ВАЛОВОЙ МАРЖИ | 22,5 | 22,5 |

| 3. Порог рентабельности: (тыс.руб) Сумма постоянных затрат Коэффициент валовой маржи | 3000/0,225= =13333.3 | 3000/0,225= =13333.3 |

| 4. Запас финансовой прочности (в тыс.руб.) Выручка от реализации - Порог рентабельности | (-)13333,3 (=)26666,7 | (-)13333,3 (=)30666,7 |

| 4а.Запас финансовой прочности (в %) Запас финансовой прочности (в тыс.руб.) Выручка от реализации | 26666,7/40000*100=67% | 70% |

| 5. Прибыль: Запас финансовой прочности (в тыс.руб.) *Коэффициент валовой маржи | 26666.7*0,225=6000 | 30666,7*0,225=6900 |

| 6. Сила воздействия операционного рычага: Валовая маржа Прибыль | 9000/6000= =1,5 | 9900/6900= =1,43 |

По мере удаления выручки от порогового ее значения сила воздействия операционного рычага ослабевает, а запас финансовой прочности увеличивается. Это связано с относительным уменьшением постоянных издержек.

Итак, операционный анализ ищет наиболее выгодную комбинацию переменных и постоянных издержек, цены и фактического объема реализации продукции. Иногда решение заключается в наращивании валовой маржи за счет снижения цены и роста количества продаваемых товаров, иногда - в увеличении постоянных издержек (например, на рекламу) и опять же в увеличении количества продаж. Возможны и другие пути, но все они сводятся к поиску компромисса между переменными и постоянными издержками.

Пример 2. Возьмем данные о финансовых результатах двух предприятий: А и В - с одинаковой суммой прибыли, но с различной структурой издержек.

| Показатели | Предприятие А | Предприятие В | ||

| млн.руб | % | млн.руб | % | |

| Выручка от реализации Переменные издержки | 100 000 60 000 | 100 000 30 000 | ||

| Валовая маржа Постоянные издержки | 40 000 30 000 | 70 000 60 000 | ||

| Прибыль | 10 000 | 10 000 |

На выбор наилучшей структуры издержек этих предприятий влияют многие факторы, включая долговременную стратегию продаж, ежегодные колебания выручки, отношение менеджмента к риску.

Если предположить, что реализация имеет тенденции к росту, то предпочтительней оказывается структура издержек предприятия В, с более высоким коэффициентом валовой маржи и явно более мощным операционным рычагом: каждый процент прироста выручки принесет этому предприятию гораздо больше процентов прироста прибыли, чем предприятию А. Однако, если выручка в 100 000 млн.руб.является пределом, а объем продаж время от времени снижается, то более благоприятной представляется структура издержек предприятия А, ибо оно не будет терять валовую маржу и прибыль столь быстро, как предприятие В. Кроме того, при относительно низких постоянных издержках в периоды резкого падения продаж, убытки у предприятия А возникнут не сразу.

Необходимо вновь подчеркнуть, что сила операционного рычага наибольшая при уровне продаж, близком к порогу рентабельности, по мере удаления от последнего эффект операционного рычага уменьшается. Например, для предприятия А:

| Выручка от реализации Переменные издержки | 75 000 45 000 | 80 000 48 000 | 100 000 60 000 | 150 000 90 000 |

| Валовая маржа Постоянные издержки | 30 000 30 000 | 32 000 30 000 | 40 000 30 000 | 60 000 30 000 |

| Прибыль Сила воздействия операционного рычага, раз | 2 000 | 10 000 | 30 000 |

(порог рентабельности - 75000 млн.руб.)

Умение оценить силу воздействия операционного рычага, порог рентабельности и запас финансовой прочности позволяет без составления прогноза отчета о финансовых результатах быстро оценить, какое влияние изменение продаж окажет на прибыль, налоговые и дивидендные последствия этих изменений, тенденции изменения финансово- хозяйственного положения предприятия.