Оценка эффективности финансовой политики ОАО «ЮгАвто».

Основными показателями, характеризующими эффективность финансовой политики предприятия являются:

1) показатели финансовой устойчивости и платежеспособности предприятия;

2) показатели кредитоспособности и ликвидности баланса предприятия;

3) показатели финансовых результатов деятельности предприятия.

Из данных таблицы 3.1 следует, что прибыль от продаж, рассчитываемая как разность между выручкой от продаж и себестоимостью продаж, составила в 2007 году 7490 тыс. руб. В 2008 году по сравнению с 2007 годом прибыль от продаж увеличилась на 7196 тыс. руб. или на 96,1% и составила 14686 тыс. руб. В 2009 году по сравнению с 2008 годом произошло снижение показателя до 13493 тыс. руб., снижение составило 1193 тыс. руб. или 8,1%.

Аналогичная тенденция прослеживается и по показателю чистой прибыли: чистая прибыль составила в 2007 году 3350 тыс. руб. В 2008 году по сравнению с 2007 годом чистая прибыль увеличилась на 7193 тыс. руб. или в 3,1 раза и составила 10543 тыс. руб. В 2009 году по сравнению с 2008 годом произошло снижение показателя до 10293 тыс. руб., снижение составило 250 тыс. руб. или 2,4%.

Таблица 3.1. Финансовые результаты деятельности ОАО "Чебоксарский хлебозавод №2" за 2007-2009 гг.

| Показатели | Годы | Изменение,(+,-) | Темп изменения,% | ||||

| 2008 г. к 2007 г. | 2009 г.к 2008 г. | 2008 г. к 2007 г. | 2009 г. к 2008 г. | ||||

| Выручка от продажи товаров, работ, услуг, тыс. руб. | +49447 | +41042 | 129,4 | 118,9 | |||

| Себестоимость проданных товаров, работ, услуг, тыс. руб. | +57443 | +42335 | 139,5 | 120,9 | |||

| Прибыль от продаж, тыс. руб. | +7196 | -1193 | 196,1 | 91,9 | |||

| Чистая прибыль, тыс. руб. | +7193 | -250 | 97,6 | ||||

| Среднегодовая сто-имость внеобо-ротных активов, тыс. руб. | 34881,5 | 42990,5 | +2843,5 | +8109 | 108,9 | 123,2 | |

| Среднегодовая стоимость оборот-ных активов, тыс. руб. | 23092,5 | +3847 | +3863,5 | 125,0 | 120,1 | ||

| Среднегодовая стоимость совокуп-ных активов, тыс. руб. | 54110,5 | +6690,5 | +11972,5 | 114,1 | 122,1 | ||

| Рентабельность основной деятельности,% | 2,3 | 5,2 | 4,2 | +2,9 | 1,0 | 230. | 80,8 |

| Рентабельность продаж,% | 4,5 | 6,8 | 5,2 | +2,3 | 1,6 | 151,3 | 77,3 |

| Рентабельность внеоборотных активов,% | 10,5 | 30,2 | 23,9 | +19,7 | 6,3 | 290. | 79,1 |

| Рентабельность оборотных активов,% | 21,8 | 54,8 | 44,6 | +33,0 | -10,2 | 250. | 81,4 |

| Рентабельность совокупных активов% | 7,1 | 19,5 | 15,6 | +12,4 | 3,9 | 80,0 |

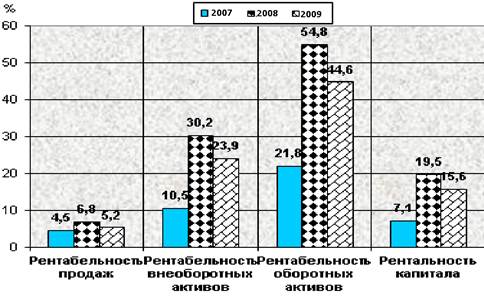

Рентабельность продаж составила 4,46% в 2007 году и увеличилась до 6,75% в 2008 году. В 2009 году рентабельность продаж по сравнению с 2008 годом снизилась на 1,53% и составила 5,22%. Рентабельность продаж отражает отношение прибыли от продаж к выручке, полученной организацией в отчетном году и характеризует эффективность рыночной деятельности предприятия. Определяет, сколько рублей прибыли получено организацией в результате продажи продукции (товаров, работ, услуг) на 1 рубль выручки.

Рентабельность основной деятельности характеризует сумму прибыли от продаж, приходящиеся на каждый рубль затрат на производство и сбыт продукции. В 2007 году на 1 рубль затрат предприятие получало 2,3 коп. прибыли от продаж, в 2008 году - 5,2 коп. Рентабельность основной деятельности увеличилась в 2008 году по сравнению с 2009 годом на 2,9%, что свидетельствует о снижении эффективности основной деятельности предприятия. В 2009 году произошло снижение показателя до 4,2%, по сравнению с 2008 годом рентабельность основной деятельности снизилась на 1,0%.

Рентабельность внеоборотных активов рассчитываем делением чистой прибыли на среднегодовую стоимость внеоборотных активов. Показатель отражает эффективность использования внеоборотного капитала организации. Определяет величину прибыли, приходящуюся на 1 рубль, вложенный во внеоборотные активы. Рентабельность внеоборотных активов в 2008 году по сравнению с 2007 годом увеличилась с 10,5% до 30,2%, т.е. на 19,7 пункта, в 2009 году по сравнению с 2008 годом показатель снизился на 6,3% и составил 23,9%.

Рентабельность оборотных активов отражает эффективность и прибыльность использования оборотного капитала. Определяет величину прибыли, приходящуюся на 1 рубль, вложенную в оборотные активы. Рентабельность оборотных активов за 2007 - 2009 гг. увеличивается с 21,8% до 54,8%, т.е. на 33,0%. В 2009 году по сравнению с 2008 годом показатель снизился на 10,2% и составил 44,6%.

Рентабельность совокупных активов предприятия показывает, сколько чистой прибыли приходится на 1 рубль капитала предприятия (основного и оборотного). Рентабельность капитала составила: в 2007 году - 7,1%, в 2008 году - 19,5%, в 2009 году - 15,6%.

Графически динамика финансовых результатов деятельности ОАО «ЮгАвто» за 2007 - 2009 гг. представлена на рис.3.1

Рис.3.1 Динамика финансовых результатов деятельности ОАО «ЮгАвто» за 2007 - 2009 гг., в

Коэффициенты деловой активности позволяют проанализировать, насколько эффективно предприятие использует свои средства. Как правило, к этой группе относятся различные показатели оборачиваемости.

Показатели оборачиваемости имеют большое значение для оценки финансового положения компании, поскольку скорость оборота средств, т.е. скорость превращения их в денежную форму, оказывает непосредственное влияние на платежеспособность предприятия. Кроме того, увеличение скорости оборота средств при прочих равных условиях отражает повышение производственно-технического потенциала предприятия.

Деловая активность в финансовом аспекте проявляется прежде всего в скорости оборота его средств. Анализ деловой активности заключается в исследовании уровней и динамики разнообразных финансовых коэффициентов - показателей оборачиваемости. Они очень важны для организации. Во-первых, от скорости оборота средств зависит размер годового оборота. Во-вторых, с размерами оборота, а следовательно, и с оборачиваемостью связана относительная величина условно-постоянных расходов: чем быстрее оборот, тем меньше на каждый оборот приходится этих расходов. В-третьих, ускорение оборота на той или иной стадии кругооборота средств влечет за собой ускорение оборота и на других стадиях.

То есть, финансовое положение организации, ее платежеспособность зависят от того, насколько быстро средства, вложенные в активы, превращаются в реальные деньги.

Оборачиваемость средств, вложенных в имущество предприятия, может оцениваться:

а) скоростью оборота - количество оборотов, которое делают за анализируемый период капитал предприятия или его составляющие;

б) периодом оборота - средний срок, за который возвращаются в хозяйственную деятельность предприятия денежные средства, вложенные в производственно-коммерческие операции.

Коэффициент оборачиваемости дебиторской задолженности рассчитывается делением выручки от реализации на среднегодовую величину дебиторской задолженности. В 2007 году он составлял 45,0 оборота, в 2008 году - 38,3 оборота, в 2009 году - 31,8 оборота. Аналогично рассчитываются и другие показатели оборачиваемости.

Коэффициент оборачиваемости кредиторской задолженности обнаруживает тенденцию к повышению, его значение увеличивается за анализируемый период с 17,4 оборота до 23,1 оборота. Обращает на себя внимание то, что коэффициент оборачиваемости кредиторской задолженности значительно ниже коэффициента оборачиваемости дебиторской задолженности.

На ОАО «ЮгАвто» за 2007-2009 гг. наблюдается увеличение коэффициента оборачиваемости оборотных средств. Коэффициент оборачиваемости капитала предприятия вырос за анализируемый период с 3,5 оборота до 3,9 оборота.

Таким образом, анализ показателей деловой активности позволяет сделать вывод о ее повышении за анализируемый период, что подтверждает рост коэффициентов оборачиваемости.

Таблица 3.2. Показатели деловой активности ОАО "Чебоксарский хлебозавод № 2" за 2007-2009 гг.

| Показатели | Годы | Изменение (+,-) | Темп изменения,% | ||||

| 2008 г. к 2007 г. | 2009 г. к 2007 г. | 2008 г. к 2007 г. | 2009 г. к 2007 г. | ||||

| Выручка от продажи товаров, продукции, работ, услуг, тыс. руб. | +49447 | +41042 | 129,4 | 118,9 | |||

| Среднегодовая величина (тыс. руб): | |||||||

| - внеоборотных активов | 34881,5 | 42990,5 | +2843,5 | +8109 | 108,9 | 123,2 | |

| - оборотных средств | 15382,0 | 19229,0 | 23092,5 | +3847 | +3863,5 | 125,0 | 120,1 |

| - дебиторской задолженности | 3738,5 | 5683,0 | 8133,0 | +1944,5 | +2450 | 152,0 | 143,1 |

| - кредиторской задолженности, | 9639,5 | 9648,0 | 11174,5 | +8,5 | +1526,5 | 100,1 | 115,8 |

| - материальных оборотных средств | 10862,5 | 11999,0 | 12953,5 | +1136,5 | +954,5 | 110,5 | 108,0 |

| - капитала предприятия | 54110,5 | +6690,5 | +11972,5 | 114,1 | 122,1 | ||

| Коэффициент оборачиваемости (в числе оборотов): | |||||||

| - внеоборотных активов | 5,2 | 6,2 | 6,0 | +1,0 | -0,2 | 119,2 | 96,8 |

| - оборотного капитала | 10,9 | 11,3 | 11,2 | +0,4 | -0,1 | 103,7 | 99,1 |

| - дебиторской задолженности | 45,0 | 38,3 | 31,8 | -6,7 | -6,5 | 85,1 | 83,0 |

| - кредиторской задолженности | 17,4 | 22,5 | 23,1 | +5,1 | +0,6 | 129,3 | 102,7 |

| - материальных оборотных средств | 15,5 | 18,1 | 20,0 | +2,6 | +1,9 | 116,8 | 110,5 |

| - капитала предприятия | 3,5 | 4,0 | 3,9 | +0,5 | -0,1 | 114,3 | 97,5 |