Руководитель, доцент

Т.А. Кузнецова

Автор работы Е.М. Папаха

Челябинск 2010

Аннотация

Курсовой проект выполнен с целью освоения инструментов финансового и инвестиционного анализа для умения применить на практике знаний об анализе финансового состояния предприятия.

Курсовой проект состоит из пяти частей. Первая представляет собой аналитическую часть. В ней представлены данные о финансовом состоянии предприятия, рассчитаны основные показатели, характеризующие динамику финансового положения предприятия.

Во второй части курсовой представлены причины полученной динамики показателей, а также возможные управленческие рекомендации.

В третьей части работы представлен инвестиционный проект организации. Как предприятие может улучшить свое положение на рынке.

В четвертой части курсовой представлен анализ возможного инвестиционного проекта, какие затраты он повлечет.

В пятой части работы представлен возможный прогнозный баланс. Как изменится имущественное положение предприятия в результате реализации данного проекта.

Оглавление

Введение

1. Проведение финансового анализа коэффициентов, оценка результатов расчетов и анализ динамики финансовых показателей деятельности предприятия

1.1 Горизонтальный анализ

1.2 Вертикальный анализ

1.3 Финансовые показатели

2. Разработка управленческих рекомендаций

3. Оценка инвестиционных потребностей

4. Анализ возможных источников финансирования

5. Оценка изменения финансового состояния предприятия

Заключение

Библиографический список

Приложения

Введение

Актуальность темы. В определенные периоды деятельности любого предприятия, наступает время, когда необходимо реализовать тот или иной инвестиционный проект с целью улучшения состояния предприятия. Но прежде чем составлять и реализовать тот или иной проект, необходимо проанализировать финансовое положение предприятие, чтобы знать, в каком объеме инвестиции нужны и для каких конкретных мероприятий.

Цель работы. Изучить основы анализа отчетности предприятия и возможных инвестиционных проектов.

Задачи работы:

1. Изучить методику анализа отчетности предприятия.

2. Разработать управленческие рекомендации.

3. Разработать инвестиционный проект

4. Проанализировать возможные варианты привлечения инвестиций

5. Составить прогнозный баланс.

Объект работы – ЗАО «КЦ РТС».

Результаты работы можно применить на любом предприятии для определения необходимости инвестирования.

1. Проведение финансового анализа коэффициентов, оценка результатов расчетов и анализ динамики финансовых показателей деятельности предприятия

Объектом исследования данного курсового проекта является организация Закрытое акционерное общество "Клиринговый центр РТС".

Закрытое акционерное общество "Клиринговый центр РТС" (ЗАО "КЦ РТС"), ранее носившее название ЗАО "Технический центр РТС", было создано в октябре 1995 года для развития торгово-расчетных систем РТС и технического обслуживания ее членов. ЗАО "КЦ РТС" является 100% дочерней организацией ОАО "РТС" и входит в Группу РТС.

С 2001 года ЗАО "КЦ РТС" осуществляет клиринг на срочном рынке РТС - FORTS и является одной из самых капитализированных клиринговых организаций в России. ЗАО "КЦ РТС" проводит централизованный клиринг по срочным сделкам и принимает на себя обязательства по их исполнению.

С конца сентября 2008 года ЗАО "КЦ РТС" осуществляет клиринг и является центральным контрагентом по сделкам с ценными бумагами, заключаемыми:

· в Режиме электронной торговли ОАО "РТС",

· с клиринговым центром в Режиме неанонимной торговли ОАО "РТС",

· на Биржевом рынке акций и облигаций ОАО "РТС",

· на торгах НП "Фондовая биржа "Санкт-Петербург".

ЗАО "КЦ РТС" имеет бессрочную лицензию Федеральной службы по финансовым рынкам на осуществление клиринговой деятельности на рынке ценных бумаг: лицензия профессионального участника рынка ценных бумаг на осуществление клиринговой деятельности № 077-08091-000010, выдана Федеральной службы по финансовым рынкам 26.10.2004г.

Единоличным исполнительным органом ЗАО "КЦ РТС" является Генеральный директор ЗАО "КЦ РТС".

За основу проведения финансового анализа была взята отчетность 2007, 2008, 2009 года(форма № 1, 2, в таблицах Г.1 и Г.2, приложение Г)

1.1 Горизонтальный анализ

Проведем горизонтальный анализ, он означает сопоставление статей баланса и исчисляемых по ним показателей на начало и конец одного или нескольких отчётных периодов; он помогает выявить отклонения, требующие дальнейшего изучения. При горизонтальном анализе исчисляют абсолютные и относительные изменения показателей. Сопоставление позволяет определить общее направление движения баланса. В обычных производственных условиях увеличение итогов баланса оценивают положительное, а уменьшение – отрицательно.

Теперь проведем горизонтальный анализ баланса, где мы рассмотрим изменение статей активов и пассивов баланса за три прошедших года (таблица А.1, приложение А)

Выводы горизонтального анализа:

Из полученных расчетов можно сделать вывод, что значение показателя «основные средства» имеет тенденцию к уменьшению, за счет амортизационных отчислений, но так же, можно заметить небольшие пополнения в материально-технической базы предприятия, впрочем, нематериальные активы к 2009 году так же увеличились по сравнению с предыдущими годами. В период с 2007 года по 2009 год наблюдается рост инвестиционной активности предприятия, что отражено существенным увеличением показателя «долгосрочные финансовые вложения». В целом же, внеоборотные активы, значительно выросли в предоставленные три года.

Дебиторская задолженность за рассматриваемый период, увеличивается, что говорит о достаточно существенной доли денежных средств, выведенных из оборота.

Положительно оценки заслуживает увеличения в активе баланса денежных средств, ценных бумаг, краткосрочных и долгосрочных финансовых вложений, а в пассиве баланса – итога первого раздела и особенно суммы прибыли, резервного фонда, фондов специального назначения. Отрицательной оценки заслуживает резкий рост кредиторской задолженности в пассиве баланса.

1.2 Вертикальный анализ

Вертикальный анализ – это выражение статьи (показателя) через определённое процентное соотношение к соответствующей базовой статье (по базовому показателю). С помощью вертикального анализа выявляют основные тенденции и изменения в деятельности предприятия.

Проведем вертикальный анализ баланса последних трех лет (таблице Б.1, приложения Б)

Анализируя полученные результаты, можно сделать заключение, что уменьшение доли денежных средств может быть вызвано увеличением доли дебиторской задолженности и увеличение доли краткосрочных финансовых вложений.

Проведем структурный анализ актива и пассива баланса (рисунок 1 и рисунок 2). Отметим, что на приведенных ниже рисунках года расположены в порядке возрастания по направлению к увеличению радиуса, то есть внутренний радиус характеризует 2007 год, а наружный 2009 год.

Рисунок 1 – Структура актива баланса с 2007 по 2009 годы

Проведя анализ структуры активной части баланса, можно увидеть, что оборотные активы имеют преобладающее положение над внеоборотными, свидетельствует о расширении основной деятельности предприятия.

Рисунок 2 – Структура пассива баланса с 2007 по 2009 годы

Анализируя структуру пассивной части видно, что основным источником финансирования является заемный капитал, что повышает риски компании, но дает приемущество при начисление налога, снижая его на процент выплачиваемы за привлечение заемного капитала, и так как у организации вполне устойчивые денежные потоки, она в полне может привлекать заемное финансирование.

Данная структура актива обусловлена спецификой деятельности компании. В структуре пассива прослеживается увеличение СК, что говорит о росте самостоятельности, вследствие чего, расширяет свою деятельность.

1.3 Финансовые показатели

Расчетная таблица финансовых показателей наглядно представлена в таблице В.1, приложении В.

Анализируя каждую группу показателей можно сделать следующие выводы:

1. Оценка имущественного положения

Сумма хозяйственных средств, находящихся в распоряжении предприятий показывает обобщенную стоимость оценки активов, числящихся на балансе предприятия. Рост этого показателя свидетельствует о наращивании имущественного потенциала предприятия. Рассматривая данную ситуацию видно, что сумма хозяйственных средств организации с 2007 года по 2008год сократились, однако в период с 2008 года по 2009 резко увеличились, более чем в 1,7 раза, в большей степени из-за увеличения долгосрочных финансовых вложений.

2. Оценка ликвидности

Величина собственных оборотных средств характеризирует ту часть собственного капитала предприятия, которая является источником покрытия текущих активов. Представленная организация, в течение рассматриваемых трех лет, постоянно увеличивала данную величину. Манёвренность функционирующего капитала говоря о том что, часть денежных средств сокращаются в доле собственных оборотных средств.

Коэффициент текущей ликвидности. Даёт общую оценку ликвидности активов, показывая, сколько рублей текущих активов предприятия приходится на один рубль текущих обязательств. Так как, в данном примере, текущие активы превышают по величине текущие обязательства, то предприятие может рассматривать как успешно функционирующее.

Коэффициент абсолютной ликвидности (платёжеспособности) – показывает, какая часть краткосрочных заемных обязательств может быть погашена немедленно. Если в 2007 году данный коэффициент характеризовался высокой платёжеспособностью, то по стечению трех лет показатель начал снижаться, говоря о том, что с каждым годом меньшая часть краткосрочных заемных обязательств может быть погашена единовременно.

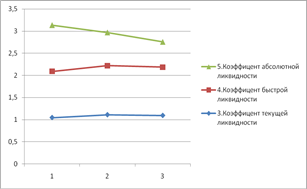

Рисунок 3 – Динамика коэффициентов ликвидности

По графику прослеживается негативная тенденция снижения ликвидности. Следовательно, повышение показателей ликвидности должно стать одним из ключевых направлений в дальнейшей финансовой политике предприятия.

3. Оценка финансовой устойчивости

Коэффициент покрытия запасов – рассчитывается соотношением величин «нормальных» источников покрытия запасов, и суммы запасов. Если значение показателя < 1, то текущее финансовое состояние неустойчивое.

Рассчитанные коэффициенты показали положительную динамику коэффициента финансовой зависимости, показывающего, сколько единиц общей суммы финансовых ресурсов приходится на единицу источников собственных средств. Собственный капитал занимает значительно большую часть, что свидетельствует о финансовой устойчивости предприятия, стабильности и независимости от внешних кредиторов.

Коэффициента соотношения заемных и собственных средств - признак определенного усиления зависимости предприятия от кредиторов.

Коэффициент маневренности собственного капитала. Показывает, какая часть собственного капитала используется для финансирования текущей деятельности, т.е. вложена в оборотные средства.

Финансовая устойчивость предприятия в целом, оценивается как достаточно высокая, в основном за счет преобладания собственного капитала в источниках финансирования. Однако, оценивая финансовую устойчивость в динамике, наблюдается тенденция к увеличению доли краткосрочных заемных средств в капитале предприятия, что может несколько ослабить эту устойчивость.

Так же хотелось бы отметить, что ухудшение некоторых показателей произошло вследствие влияния экономических факторов, таких как экономический кризис, что существенно подорвало финансовое состояние многих фирм в стране.

4. Оценка деловой активности

Данная группа показателей говорит о том, насколько эффективно предприятие использует свои средства.

Показатели выручки и прибыли являются самые существенные показатели при оценке результатов работы компании.

Рисунок 4 – Динамика выручки и чистой прибыли за 2007, 2008 и 2009 года

Из графика видно, что существенно приобладает чистая прибыль над вы выручкой от реализации, это происходит за счет выских процентов к получению предприятия.

Увеличение операционного цикла приводит к ситуации, когда высвобождение средств и их вовлечение в финансово-хозяйственный оборот замедляется, что является фактором снижения эффективности текущей работы. Рост данного показателя в 2008 г. происходил за счет существенного увеличения оборачиваемости средств в дебиторах, что само по себе уже негативно сказывается на деловой активности, но при этом наблюдается позитивная тенденция сокращения периода оборачиваемости запасов, что говорит о том, что запасы, денежные средства и прочие оборотные активы успевают большее количество раз поучаствовать в работе предприятия, а значит принести больше дохода.

Показатели оборачиваемости как собственного, так и совокупного капитала снижаются, что свидетельствует о не продуктивной деятельности предприятия.

5. Оценка рентабельности

Наблюдается снижение срока оборачиваемости кредиторской задолженности. Данная тенденция говорит о том, что средства, взятые в заем, меньше времени находятся в обороте, что снижает эффективность их использования, что негативно сказывается на деловой активности предприятия.

Рисунок 5 - Сводный график показателей рентабельности

Наименее рентабельным был 2007 год, самым же рентабельным является 2009 год, это произошло за счет увеличение чистой прибыли по предприятию в целом, при этом получая убыток от продаж в течении всех трех лет.

Финансовое состояние данного предприятия в целом стоит оценить как удовлетворительное. Имеются моменты, которым необходимо уделить пристальное внимание, так например, происходит изменение структуры источников финансирования (т.е. пассива баланса), параллельно с которым наблюдается значительное увеличение как дебиторской так и кредиторской задолженностей.

2. Разработка управленческих рекомендаций

В данном разделе, основываясь на результатах и выводах предыдущей части курсовой работы, представлены варианты управленческих решений, способствующих улучшению финансового состояния компании. Для структуризации имеющейся информации, разработанные управленческие рекомендации представлены в сводной таблице.

Таблица 1 – Разработка управленческих рекомендаций

| Группа показателей | Темп роста (абсолютное изменение) 2007-2008 года, % | Темп роста (абсолютное изменение) 2008-2009 года, % | Причина динамики | К чему может привести сохранение динамики | Управленческие рекомендации по улучшению ситуации | Потребности в инвестициях | ||||||||

| Выручка | 0,438 | 0,726 | Недостаточно эффективная маркетинговая политика; снижение уровня финансовой состоятельности предприятий. | Снижение уровня инвестиционной привлекательности; Снижение прибыли за счет выручки. | Разработка программ: 1) для увеличения рынка сбыта; 2)для увеличения объемов торгов; 3)для увеличения числа контрагентов. | Инвестиционные вливания требуются на разработку программ. | ||||||||

| Чистая прибыль | 2,045 | 1,28 | Увеличение процентов к получению, увеличение дебиторской задолженности, увеличение краткосрочных финансовых вложений, спад же произошел за счет снижения активности рынка. | Инвестиционная привлекательность, разработка новых проектов, предоставление дополнительных услуг. С учетом в будущем нормализации экономического состояния предприятий, возможно дальнейшее развитие и расширение центра. | Увеличение краткосрочных финансовых вложений; вклады в ценные бумаги, уставные капиталы организаций, предоставление займов, депозитные вклады в кредитные организации. | Размещение облигационных займов. | ||||||||

| Показатели ликвидности | В основном рост показателя | Значительное снижение | Рост оборотных средств более активен, чем ростом краткосрочных пассивов; увеличение кредиторской задолженности; неустойчивое состояние рынка в 2008 году. | Возможно снижение кредито- платежности, снижение инвестиционной привлекательности. | Разработка программ по погашению краткосроч-ных обязательств. | Размещение облигационных займов. | ||||||||

| Показатели рентабельности | Рост показателя | Снижение | Увеличение убытка от реализации, недостаточно эффективная маркетинговая политика. | Снижение инвестиционной привлекательности. | Разработка программ эффективного маркетинга. | Инвестиционные вливания требуются на разработку программ эффективного маркетинга. | ||||||||

3. Оценка инвестиционной потребности и возможностей предприятия

С апреля 2010 года "КЦ РТС" осуществляет централизованный клиринг по срочным контрактам, заключенным на торгах ЗАО "Биржа "Санкт-Петербург". Так как ЗАО "КЦ РТС" осуществляет клиринг и является центральным контрагентом по сделкам с ценными бумагами не только на Биржевом рынке ОАО «РТС», но и в Режиме электронной торговли ОАО "РТС", то следует создавать наиболее модернизированные условия работы. В этом случае предлагается установления беспроводного доступа в Интернет – Wi-Fi сети, что позволит развернуть сеть без прокладки кабеля, уменьшая стоимость развёртывания и расширения сети. Позволяет иметь доступ к сети мобильным устройствам. Wi-Fi оборудование может работать в разных странах по всему миру.

Для реализации поставленных задач компании нужны финансовые ресурсы. На приобретения оборудования, для приема и передачи радиосигнала от пакетного спутника, компании необходимо около 500 млн. руб., в эту стоимость входит: покупка ADSL-модемов и их подключение, установление необходимых программ, учитывая специфику организации, а так же абонентскую плату за год. Предполагаемая прибыль от реализации этого проекта 550 000 000 Определим рентабельность и период окупаемости проекта по следующим формулам формуле:

Рентабельность проекта = Чистая прибыль/Стоимость проекта*100%=

= 550 000 000/ 500 000 000 *100% = 110%

Отсюда можно сделать вывод, что на 1 рубль затрат, проект принесет 1рубль 10 копеек дохода.

Период окупаемости = Стоимость проекта/Чистая прибыль =

= 500 000 000/550 000 000 = 0,9 года

Источниками финансирования данного проекта может быть собственный капитал. Так как нераспределенная прибыль, на конец 2009 года, в размере 1 252 901 000 рубль это позволяет, так же наличие денежных средств, в размере 11 606 387 000 рублей, способствуют привлечению собственного финансирования.

Проект предполагает расширение рынка к концу года на 10%, с учетом экономического состояния страны. Расширение рынка возможно за счет освоения новых возможностей мобильных и интернет сетей в совокупности, предполагается, что сделки станут возможны путем мобильных сетей с использованием Wi-Fi соединений, что станет не заменимым продуктом для деловых активных людей. Так же прогнозируется облегчение центра от тяжеловесности проводного интернета, тем самым улучшить условия труда, облегчая связь между сотрудниками, непосредственно на рабочем месте, и снизить затраты на техническое обслуживание сетей.

4. Анализ возможных источников финансирования и обоснования вариантов управленческого решения в области финансирования, разработка плана-графика мероприятий по привлечению выбранного источника финансирования

Так как мы будем использовать собственные средства для финансирования, необходимо рассмотреть альтернативные проекты, такие как:

1) покупка ценных бумаг организаций;

2) покупка недвижимости для сдачи в аренду;

3) вклад в депозитные счета в банке.

Итак, рассмотрим первый вариант – покупка ценных бумаг организации N. Так предположим, что стоимость одной акции составляет 1500 рублей, а дивиденды 500рубля.

Число акций = 500 000 000/ 1500 = 333 333 акции.

Полученный доход от всего числа акций = 333 333*500=166 666 500 рубля

Рентабельность = 166 666 500/500 000 000*100%=33%

Период окупаемости = 500 000 000/166 666 500=3 года

Отсюда можно сделать вывод, что 1 рубль затрат принесёт 33 копейки дохода, что значительно меньше первоначального проекта.

Рассмотрим другой вариант вложения денег, такой как покупка недвижимости и сдача её в аренду. Предположим, что речь идет о складских помещениях. Исходя из полученных данных о стоимости 1 кв.м складского помещения она составляет 3500 рублей, а цена сдачи в аренду в среднем на рынке 300 рублей, можем определить рентабельность этого проекта:

Количество приобретенных метров = 500 000 000/3500 = 142 857 м.кв

Доход от сдачи в аренду = 300*142 857*12= 514 285 200 рублей

Рентабельность = 514 285 200/500 000 000*100% = 103%

Период окупаемости = 500 000 000/514 285 200=

Отсюда можно сделать вывод, что этот проект выгоднее, чем покупка акций, так как на 1 рубль затрат принесет 1рубль 3копейки дохода, но менее привлекательный чем изначальный.

Рассмотрим третий вариант возможного вложения средств, в размере 500 000 000 рублей – открытие депозитного счета в банке. Предположим, что выбранный нами банк будет являться Сбербанк России и наиболее выгодный депозит «Подари жизнь», сроком на 365 дней, годовой ставкой 6,25 %, без частичных снятий и пополнений вклада.

Полученный доход = 500 000 000*0,0625=31 250 000 рублей

Рентабельность = 531 250 000/500 000 000*100%= 106,25%

Период окупаемости = 0,94 года

Данный проект принесёт 1 рубль 6 копеек.

Итак, проанализировав альтернативные варианты вложения средств, можно сделать вывод, что наиболее выгодным остается проект с внедрением новых интернет систем, так как за тот период окупаемости нашего проекта, ни какой другой альтернативный вариант не принесет большего дохода.

5. Оценка изменения финансового состояния предприятия при принятии рекомендованного управленческого решения

Составим прогнозный баланс и посмотрим на финансовое состояние предприятия через год (таблица 2).

Таблица 2 – Прогнозный баланс (тыс. руб.)

| Актив | 2009 год | 2010 год | ||

| I.Внеоборотные активы | ||||

| Нематериальные активы | ||||

| Основные средства | 5 228 | 15 228 | ||

| Долгосрочные финансовые вложения | ||||

| Отложенные налоговые активы | ||||

| Итого по разделу I | ||||

| II.Оборотные активы | ||||

| Запасы | ||||

| В том числе: сырье, материалы и другие ценности | ||||

| расходы будущих периодов | ||||

| Дебиторская задолженность: | ||||

| В том числе: покупатели и заказчики | ||||

| Краткосрочные финансовые вложения | ||||

| Денежные средства | ||||

| Итого по разделу II | ||||

| БАЛАНС | ||||

| Пассив | 2009 год | 2010 год | ||

| III.Капитал и резервы | ||||

| Уставный капитал | ||||

| Добавочный капитал | ||||

| Резервный капитал | ||||

| В том числе: резервные фонды, образованные в соответствии с законодательством | ||||

| Нераспределенная прибыль | ||||

| Итого по разделу III | ||||

| IV.Долгосрочные обязательства | ||||

| Итого по разделу IV | - | - | ||

| V.Краткосрочные обязательства | ||||

| Кредиторская задолженность | ||||

| В том числе: поставщики и подрядчики | ||||

| задолженность перед государственными внебюджетными фондами | ||||

| задолженность по налогам и сборам | ||||

| прочие кредиторы | ||||

| Итого по разделу V | ||||

| БАЛАНС | ||||

Увеличение валюты баланса свидетельствует о росте производительных возможностей предприятия и заслуживает положительной оценки. Так же проведя анализ, прогнозного баланса, можно отметить увеличение собственных оборонных средств на 9%, что свидетельствует о растущей возможности отвечать по текущим обязательствам. Увеличился коэффициент быстрой ликвидности, этому способствовало увеличение денежных средств и менее значительное увеличение краткосрочных обязательств, что отражает увеличение способности компании погасить свои текущие обязательства, в случае возникновения сложностей с реализацией продукции.

Вследствие получения прогнозируемой выручки, будет увеличена оборачиваемость собственного капитала примерно на 6%. За счет планируемого сокращения убытков от продаж ожидается увеличение рентабельность продаж около 8,5%. Так же в планах получить увеличение чистой прибыли отчетного периода, по средствам расширения возможностей рынка, и как результат получить увеличение рентабельность собственного капитала, то есть повысить эффективность использования собственных средств.

Заключение

Компания показывает темпы роста выручки. Рентабельность увеличивается и имеет лидирующий показатель по отрасли, что характеризует действия менеджмента с самой лучшей стороны. Наличие высоких займов характеризует политику компании как агрессивную. Структура капитала подвержена значительному финансовому риску. Тем не менее, она управляема. В долгосрочной перспективе уровень финансового риска должен стабилизироваться с увеличением денежного потока.

Дополнительное привлечение финансовых ресурсов будет способствовать дальнейшему росту и процветанию компании.

Хотелось бы отметить, что финансовые показатели, конечно, очень информативны, но они не могут дать полное представление о бизнесе и, соответственно, в полной мере помочь в разработке управленческих рекомендаций. В подобных условиях как раз проявляются опыт, знания и деловое чутье.

В ходе работы, были приобретены навыки в оценке инвестиций и источников финансирования, а так же сформулированы ответы на вопросы такие как: каково финансовое состояние предприятия? Куда вложить финансовые ресурсы с наибольшей эффективностью? И откуда взять требуемые ресурсы?

Библиографический список

1. Бухгалтерский учет: учебное пособие / Н.П. Кондраков – М.: ИПБ-Б, 2006. – 552 с.

2. Налоговый кодекс РФ. Части первая и вторая – М.: Проспект, 2008. – 656 с.

3. План счетов бухгалтерского учета: комментарии к последним изменениям. – М.: АБАК, 2009. – 104 с.

4. Все положения по бухгалтерскому учету. – М.: ГроссМедиа Ферлаг, 2008. – 192 с.

5. Бухгалтерский учет: Учебник для вузов /Под ред. Проф. Ю.А. Бабаева. – М.: ЮНИТИ-ДАНА, 2001. – 476 с.

Приложение А. Горизонтальный анализ

Таблица А.1- Горизонтальный анализ баланса

| Название статьи | Абсолютное изменение 2007-008 год | Абсолютное изменение 2008-009 год | Темп роста 2007-2008 | Темп роста 2008-2009 | ||||||||||

| АКТИВ | ||||||||||||||

| I. Внеоборотные активы | ||||||||||||||

| Нематериальные активы | -140 | +18217 | 0,402 | 194,797 | ||||||||||

| Основные средства | -7950 | +2817 | 0,233 | 2,168 | ||||||||||

| Доходные вложения в материальные ценности | +1128 | -1128 | - | |||||||||||

| Долгосрочные финансовые вложения | +8030 | +90493 | 1,641 | 5,403 | ||||||||||

| Отложенные налоговые активы | +3 | +2 | - | 1,667 | ||||||||||

| ИТОГО по разделу I | +1071 | +110401 | 1,046 | 5,564 | ||||||||||

| II. Оборотные активы | ||||||||||||||

| Запасы: | +284 | -572 | 1,119 | 0,785 | ||||||||||

| сырье, материалы и другие аналогичные ценности | -244 | -637 | 0,892 | 0,685 | ||||||||||

| расходы будущих периодов | +529 | +65 | 5,681 | 1,101 | ||||||||||

| Дебиторская задолженность: | +12877 | +108040 | 5,839 | 7,953 | ||||||||||

| покупатели и заказчики | -41 | +47 | 0,047 | 24,5 | ||||||||||

| Краткосрочные финансовые вложения | +4212320 | +6354190 | 1183,24 | 2,507 | ||||||||||

| Денежные средства | -6481353 | +2722827 | 0,578 | 1,307 | ||||||||||

| ИТОГО по разделуII | -2255872 | +9184485 | 0,853 | 1,700 | ||||||||||

| БАЛАНС | -2254801 | +9294886 | 0,854 | 1,707 | ||||||||||

| ПАССИВ | ||||||||||||||

| III. Капитал и резервы | ||||||||||||||

| Уставный капитал | -49 | +749630 | 0,883 | 2027,03 | ||||||||||

| Добавочный капитал | -5 | -6 | 0,839 | 0,769 | ||||||||||

| Резервный капитал: | -8 | +40044 | 0,873 | 729,073 | ||||||||||

| резервы, образованные в соответствии с законодательством | -8 | +40044 | 0,873 | 729,073 | ||||||||||

| Нераспределенная прибыль (непокрытый убыток) | +622463 | -66486 | 1,893 | 0,95 | ||||||||||

| ИТОГО по разделу III | +622402 | +723181 | 1,892 | 1,548 | ||||||||||

| IV. Долгосрочные обязательсва | ||||||||||||||

| Отложенные налоговые обязательства | -14 | - | ||||||||||||

| ИТОГО по разделу IV | -14 | - | ||||||||||||

| V. Краткосрочные обязательства | ||||||||||||||

| Кредиторская задолженность: | -2879158 | +8573674 | 0,804 | 1,725 | ||||||||||

| поставщики и подрядчики | -129 | +47 | 0,449 | 1,448 | ||||||||||

| задолженность перед персоналом организации | -3 | - | ||||||||||||

| задолженность перед государственными внебюджетными фондами | +29 | - | - | |||||||||||

| задолженность по налогам и сборам | -368 | -180 | 0,694 | 0,784 | ||||||||||

| прочие кредиторы | -2876689 | +8571809 | 0,804 | 1,725 | ||||||||||

| ИТОГО по разделу V | -2877189 | +8571705 | 0,804 | 1,725 | ||||||||||

| БАЛАНС | -2254801 | +9294886 | 0,854 | 1,707 | ||||||||||

Приложение Б. Вертикальный анализ

Таблица Б.1 - Вертикальный анализ баланса

| Наименование показателя | Доля показателя в 2007 году, % | Доля показателя в 2008 году, % | Доля показателя в 2009 году, % | Изменение доли показателя с 2007 по 2008 г г., % | Изменение доли показателя с 2008 по 2009 г г., % |

| АКТИВ | |||||

| I. Внеоборотные активы | |||||

| Нематериальные активы | 0, 00152 | 0, 00072 | 0, 08161 | -0,00080 | +0, 08090 |

| Основные средства | 0, 06729 | 0,01835 | 0, 02330 | -0,04895 | +0,00496 |

| Доходные вложения в материальные ценности | 0, 00858 | +0,00858 | -0,00858 | ||

| Долгосрочные финансовые вложения | 0, 08133 | 0, 15639 | 0, 49493 | +0,07506 | +0,33854 |

| Отложенные налоговые активы | 0, 00002 | 0,00002 | +0,00002 | ||

| ИТОГО по разделу I | 0, 15014 | 0, 18405 | 0, 59986 | +0, 03391 | +0,0041581 |

| II. Оборотные активы | |||||

| Запасы: | 0,01547 | 0,0002029 | 0,0000933 | 0,0000482 | -0,0001095 |

| сырье, материалы и другие аналогичные ценности | 0,01473 | 0,01540 | 0,00618 | +0,00067 | -0,00922 |

| расходы будущих периодов | 0,00073 | 0,00489 | 0,00315 | +0,00415 | -0,00173 |

| Дебиторская задолженность: | 0,01728 | 0,11823 | 0,55078 | +0,10095 | +0,43255 |

| покупатели и заказчики | 0,00028 | 0,00002 | 0,00022 | -0,00026 | +0,00020 |

| Краткосрочные финансовые вложения | 0,02314 | 32,07987 | 47,11060 | +32,05672 | +15,03073 |

| Денежные средства | 99,79396 | 67,59756 | 51,72943 | -32,19640 | -15,86814 |

| ИТОГО по разделуII | 99,84986 | 99,81595 | 99,40014 | -0,03391 | -0,41581 |

| БАЛАНС | |||||

| ПАССИВ | |||||

| III. Капитал и резервы | |||||

| Уставный капитал | 0,00272 | 0,00282 | 0,0334273 | 0,0000009 | 0,0333992 |

| Добавочный капитал | 0,00020 | 0,00020 | 0,00009 | +0,00000 | -0,00011 |

| Резервный капитал: | 0,00041 | 0,00042 | 0, 17872 | +0,00001 | 0, 17830 |

| резервы, образованные в соответствии с законодательством | 0,00041 | 0,00042 | 0, 17872 | +0,00001 | 0,17830 |

| Нераспределенная прибыль (непокрытый убыток) | 4,52647 | 10,03959 | 5,58415 | +5,51313 | -4,45544 |

| ИТОГО по разделу III | 4,52980 | 10,04303 | 9,10570 | +5,51323 | -0, 93734 |

| IV. Долгосрочные обязательсва | |||||

| Отложенные налоговые обязательства | 0,00009 | -0,00009 | |||

| ИТОГО по разделу IV | 0,00009 | -0,00009 | |||

| V. Краткосрочные обязательства | |||||

| Кредиторская задолженность: | 95,47011 | 89,94198 | 90,89430 | - 5,52812 | 0, 95232 |

| поставщики и подрядчики | 0,00152 | 0,00080 | 0,00068 | -0,00072 | -0,00012 |

| задолженность перед персоналом организации | 0,00002 | -0,00002 | |||

| задолженность перед государственным |

|

| Поделиться: |

Поиск по сайту

Все права принадлежать их авторам. Данный сайт не претендует на авторства, а предоставляет бесплатное использование.

Дата создания страницы: 2019-08-04 Нарушение авторских прав и Нарушение персональных данных

Поиск по сайту:

Читайте также:

Деталирование сборочного чертежа

Когда производственнику особенно важно наличие гибких производственных мощностей?

Собственные движения и пространственные скорости звезд