Баланс считается абсолютно ликвидным, если выполняются условия:

А1≥П1, где А1 – денежные средства и краткосрочные финансовые вложения, П1 – кредитная задолженность

А2≥П2, где А2 – дебиторская задолженность, П2 – краткосрочные пассивы без кредиторской задолженности

А3≥П3, где А3 – запасы, П3 – долгосрочные кредиты и заемные средства

А4≥П4, где А4 – внеоборотные активы, П4 – собственный капитал

| актив | БП | ОП | пассив | БП | ОП | разница | |||

| начало | конец | ||||||||

| А1 | П1 | -47 | |||||||

| А2 | П2 | -1122 | |||||||

| А3 | П3 | -616 | |||||||

| А4 | П4 | ||||||||

Проверка на выполняемость условия абсолютной ликвидности:

| условие | БП | ОП |

| А1≥П1 | нет | да |

| А2≥П2 | да | нет |

| А3≥П3 | нет | да |

| А4≤П4 | нет | да |

Комментарий: и в начале, и в конце баланс не является абсолютно ликвидным. Этот факт свидетельствует о том, что ликвидные активы предприятия не покрывают его обязательства, и собственных источников недостаточно для формирования внеоборотных активов (что является проявлением финансовой неустойчивости).

Оценка вероятности банкротства

Оценка вероятности банкротства строится на основе двух подходов.

I. Построение индекса кредитоспособности (Z-счет Альтмана).

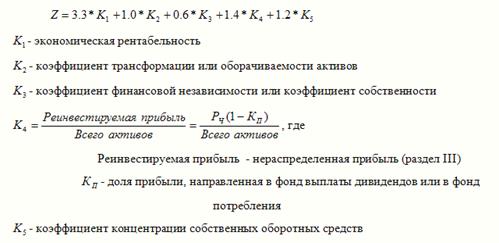

Общий вид z-счета:

,

,

где ki – финансовые коэффициенты, ai – коэффициенты значимости финансовых коэффициентов.

Формула с учетом значений коэффициентов:

| БП | ОП |

| K1 = Rэ =7,436 | K1 = Rэ =6,024 |

| K2=Oва = 0,380 | K2=Oва =0,231 |

| K3=kc = 0,737 | K3=kc =0,751 |

| K4 = 265/14752 = 0,018 | K4 = 150/14741 = 0,010 |

| K5=kcoc = 0,204 | K5=kcoc =0,102 |

| Z=3,3*7,436+1,0*0,380+0,6*0,737+ +1,4*0,018+1,2*0,204=25,631 | Z=3,3*6,024+1,0*0,231+0,6*0,751+ +1,4*0,010+1,2*0,102=20,68 |

Сводная таблица значений коэффициентов:

| коэффициент | БП | ОП | отклонение | ТР |

| k1 | 7,436 | 6,024 | -1,412 | 81,011 |

| k2 | 0,380 | 0,231 | -0,149 | 60,760 |

| k3 | 0,737 | 0,751 | +0,013 | 101,804 |

| k4 | 0,018 | 0,010 | -0,008 | 56,646 |

| k5 | 0,204 | 0,102 | -0,102 | 50,087 |

Комментарий: критическое значение z составляет 2,675. Несмотря на спад значения в ОП, вычисленные значения в обоих периодах значительно больше критической отметки, что исключает возможность банкротства в ближайшие два-три года.

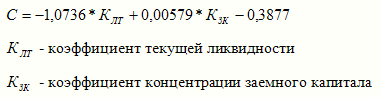

II. Оценка вероятности банкротства с использованием двухфакторной модели.

Оценка проводится согласно следующей формуле:

Согласно расчетам, произведенным ранее во время анализа финансовых коэффициентов, БП: клт=5,467, кзк = 0,262; ОП:клт=1,801, кзк =0,249

Отсюда БП: С = -1,0736*5,467+0,00579*0,262-0,3877=-6,256

ОП: С = -1,0736*1,801+0,00579*0,249-0,3877=-2,320

Комментарий: В обоих периодах с<0, что означает низкую вероятность банкротства.

Примечание: кроме двух вышерассмотренных способов, существует система формальных и неформальных критериев, рассматривающих вероятность банкротства с позиции сильных (например, частое использование краткосрочных кредитов для финансирования долгосрочных проектов) и слабых сигналов (использование устаревшего оборудования). Однако ввиду отсутствия нормативных значений для многих показателей и нераспространенности на территории РФ в данной работе указанный метод не рассматривается.

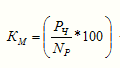

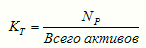

Анализ по формуле Дюпона

I. Двухфакторный анализ по формуле Дюпона

Уравнение Дюпона (также Модель Дюпона или Формула Дюпона) является факторным анализом, позволяющим определить, за счёт каких факторов происходило изменение рентабельности. Анализ проводится с целью выяснения: какие факторы в большей или меньшей степени влияют на рентабельность. Два основных фактора:

Показатель «Коммерческая маржа» (км) отражает экономическую рентабельность оборота (доходов от реализации).

Показатель «Коэффициент трансформации» (кт) характеризует оборачиваемость активов.

Согласно рассчитанным ранее значениям финансовых показателей, к0т=0,380, к1т=0,231

БП: км=265/5600 =4,732

ОП: км=150/3400=4,412

Принцип модели Дюпона заключается в том, что одна и та же рентабельность может быть достигнута преимущественно за счет одного из показателей:

Rэ = км * кт

БП: Rэ = 4,732*0,380=1,796

ОП: Rэ = 4,412*0,231=1,018

Сводная таблица значений:

| показатель | БП | ОП | отклонение | ТР |

| Км | 4,732 | 4,412 | -0,320 | 93,230 |

| Кт | 0,380 | 0,231 | -0,149 | 60,760 |

| Rэ | 1,796 | 1,018 | -0,779 | 56,646 |

Комментарий: высокие (по сравнению со значениями коэффициента трансформации) значения коммерческой маржи могут свидетельствовать о небольших объемах реализации престижных товаров.

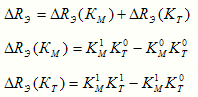

Факторный анализ:

∆ Rэ(км)= 4,412*0,380-4,732*0,380=1,67656-1,79816=-0,1216

∆ Rэ(кт)=4,412*0,231-4,412*0,380=1,019172-1,67656=-0,657388

∆ Rэ = -0,1216+(-0,657388)=-0,778988

Комментарий: вычисления показывают, что оба фактора негативно влияют на рентабельность, при этом фактор «коммерческая маржа» влияет на рентабельность менее негативно, чем коэффициент трансформации.

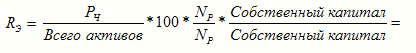

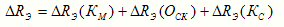

II.Трехфакторный анализ по формуле Дюпона.

Отсюда трехфакторная мультипликативная модель имеет вид:

Rэ = км* ock*kc

Согласно проведенным ранее расчетам, имеем все необходимые данные, и можем произвести расчет:

БП: км=4,732, ock = 0,515, kc=0,737 => Rэ =1,796

ОП: км=4,412, ock =0,307, kc=0,751 => Rэ = 1,017

Сводная таблица значений:

| показатель | БП | ОП | отклонение | ТР |

| км | 4,732 | 4,412 | -0,32 | 0,932 |

| ock | 0,515 | 0,307 | -0,208 | 0,596 |

| kc | 0,737 | 0,751 | 0,014 | 1,019 |

| Rэ | 1,796 | 1,017 | -0,779 | 0,566 |

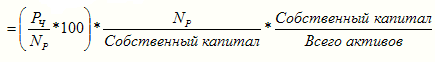

Расширенный факторный анализ:

∆ Rэ(км)= ∆ км * ock0 * kc0 = (4,412-4,732)*0,515*0,737 =-0,1214

∆ Rэ(ock)= км1 * ∆ ock * kc0 = 4,412*(0,307-0,515)*0,737 =-0,6763

∆ Rэ(kc)= км1 * ock1 *∆ kc = 4,412*0,307*(0,751-0,737) = 0,0189

∆ Rэ = -0,1214+(-0,6763)+ 0,0189 = -0,7791

Комментарий: только один фактор из трех – коэффициент собственности - оказывает на рентабельность положительное влияние, но не «перевешивает» негативного влияния других двух факторов.

Расчет финансового и операционного цикла

Операционный цикл характеризует время, в течение которого финансовые ресурсы «заморожены» в запасах и дебиторской задолженности.

Обозначения: ПОМПЗ – период обращения материально-производственных запасов; ПОКЗ – период обращения кредиторской задолженности; ПОДЗ – период обращения дебиторской задолженности; ФЦ – финансовый цикл; ОЦ – операционный цикл.

ФЦ =ОЦ-ПОКЗ = ПОМПЗ+ПОДЗ-ПОКЗ = 365/(1/опмз+1/одз-1/окз)

Используя рассчитанные ранее значения финансовых показателей, получаем:

БП: ФЦ = 365/(1/2,167+1/5,821-1/30,108) = 365*(0,461+0,171-0,033)= 200,02≈200 дней

ОП:ФЦ = 365*(1/1,508+1/5,015-1/42,500) = 365*(0,663+0,199-0,023) = 306,235≈306 дней

ОЦ = ПОКЗ + ФЦ = (365*1/окз)+ФЦ

БП: ОЦ = 365*1/30,108 + 200 = 212,123≈212 дней

ОП: ОЦ = 365*1/42,500+306 = 314,588≈314 дней

ПОКЗ = ОЦ – ФЦ

БП: ПОКЗ = 212 – 200 = 12 дней

ОП: ПОКЗ = 314 – 306 = 8 дней

ПОМПЗ = 365/1/опмз

БП: ПОМПЗ= 365*1/2,167 = 168,435≈ 168 дней

ОП: ПОМПЗ = 365*1/1,508= 242,042≈ 242 дня

ПОДЗ = ОЦ – ПОМПЗ

БП: ПОДЗ = 212 – 168 = 44 дня

ОП: ПОДЗ = 314 – 242 = 72 дня

Сводная таблица:

| Показатель | БП | ОП | отклонение | ТР |

| ПОМПЗ | 1,440 | |||

| ПОДЗ | 1,636 | |||

| ПОКЗ | -4 | 0,667 | ||

| ФЦ | 1,530 | |||

| ОЦ | 1,481 |

Комментарий: все показатели, кроме периода обращения кредиторской задолженности, увеличились, что является негативным явлением.

Расчет финансового рычага

Если предприятие использует заемные источники финансирования с фиксированной ставкой процента для реализации проектов, обеспечивающих более высокую отдачу и операционную прибыль, превышающую соответствующие выплаты в пользу кредиторов, полученная выгода от этого будет доставаться его владельцам. Данное явление известно как эффект финансового рычага[10]. Иными словами, это показатель, отражающий уровень дополнительной прибыли при использования заемного капитала. Он рассчитывается по следующей формуле:

ЭФР = (1 - Сн) × (Rэ - СРсп) × ЗК/СК,

Где Сн – ставка налогообложения в десятичном выражении

Rэ – экономическая рентабельность

СРсп – средняя ставка ссудного процента

ЗК – заемный капитал

СК – собственный капитал

Дробь ЗК/СК называется плечом финансового рычага (ПФР), а разница между рентабельностью активов и процентной ставкой за кредит носит название дифференциал.

На основе проведенных ранее расчетов знаем, что средняя ставка ссудного процента составляет: СРсП БП= 0,157, СРсП ОП = 0,175; экономическая рентабельность составляет: Rэ БП = 7,436, Rэ ОП =6,024. Также известно, что ЗК БП = 488+3200 = 3688 т.р., ЗК ОП = 1800+1760 = 3560 т.р., СК БП = 10878т.р., СК ОП = т.р., ставка налогообложения составляет 20%.

| БП | ОП | |

| рычаг | =3688/10878 = 0,34 | =3560/11066 = 0,32 |

| ЭФР | =(1-0,2)*(7,436-0,157) *0,34 =1,98 | =(1-0,2)*(6,024-0,175)*0,32 = 1,49 |

Комментарий: в БП Rэ> СРсП, ЭФР >0, следовательно, заемный капитал повышает рентабельность собственного капитала. В ОП, по сравнению с БП, значение рычага незначительно упало, что влечет за собой незначительное снижение ЭФР. Все еще целесообразно использовать заемный капитал. Однако значение ПФР меньше нормативного значения, принятого за 2/3, что является признаком финансового риска.

Сводная таблица показателей финансового состояния предприятия.

| показатель | БП | ОП | отклонение | ТР | Оценка |

| 1. Показатели платежеспособности | |||||

| кла | 0,206 | 0,241 | -0,035 | 117,10 | Уд. |

| клс | 1,633 | 0,602 | -1,031 | 36,86 | Крит. |

| Клт | 5,467 | 1,801 | -3,666 | 32,95 | Крит. |

| 2. Показатели структуры капитала | |||||

| Кс | 0,737 | 0,751 | +0,013 | 101,80 | Уд. |

| Кз | 0,262 | 0,249 | -0,013 | 94,93 | Уд |

| Кфз | 0,356 | 0,329 | -0,027 | 92,36 | |

| Кмсс | 0,277 | 0,136 | -0,141 | 49,20 | Неуд. |

| Ксос | 0,204 | 0,102 | -0,102 | 50,09 | Уд. |

| Куф | 0,954 | 0,870 | -0,084 | 91,19 | Уд. |

| 3. Показатели деловой активности | |||||

| Ова | 0,380 | 0,231 | -0,149 | 60,76 | Неуд. |

| Оск | 0,515 | 0,307 | -0,208 | 59,68 | Неуд. |

| Одз | 5,821 | 5,015 | -0,806 | 86,15 | Неуд. |

| Окз | 30,108 | 42,500 | +12,392 | 141,16 | Уд. |

| Омпз | 2,167 | 1,508 | -0,659 | 69,57 | Неуд. |

| 4. Показатели рентабельности | |||||

| Rэ чист | 0,018 | 0,010 | -0,008 | 55,56 | Крит. |

| Rэ по НРЭИ | 7,436 | 6,024 | -1,412 | 81,01 | Крит. |

| Rск | 0,024 | 0,014 | -0,01 | 58,33 | Крит. |

| Rп | 4,786 | 6,618 | +1,832 | 138,28 | Уд. |

| Rоба | 0,072 | 0,044 | -0,028 | 61,11 | Крит. |

| 5. Прочие показатели | |||||

| Длительность ОЦ | 1,48 | Неуд. | |||

| Длительность ФЦ | 1,53 | Неуд. | |||

| Z-счет | 25,631 | 20,68 | -4,951 | 80,68 | Неуд. |

| СОС | -1504 | 50,05 | Неуд. | ||

| ЭФР | 1,98 | 1,49 | -0,49 | 75,25 | Неуд. |

| Nр | -2200 | 60,71 | Неуд. | ||

| СРп | 0,157 | 0,175 | +0,118 | 111,46 | Уд. |

| НРЭИ | 1097,016 | -209,016 | 80,95 | Уд. | |

| Рч | -115 | 56,60 | Крит. |

Комментарий: показатели платежеспособности, деловой активности и рентабельности имеют преимущественно критическое значение, показатели деловой активности - неудовлетворительные. По прочим показателям также прослеживаются негативные тенденции. Снижается объем прибыли, и себестоимость, увеличиваются длительности финансового и операционного циклов, возрастает вероятность банкротства, однако этот показатель не критичен. Уменьшение собственных оборотных средств свидетельствует о понижении способности предприятия обеспечивать необходимые оборотные средства за счет собственных источников.

ЧАСТЬ 2. АНАЛИЗ ПРОИЗВОДСТВА ПРОДУКЦИИ, МАРЖИНАЛЬНЫЙ АНАЛИЗ