Оборотные активы < Собственный капитал х 2 – Внеоборотные активы

Для ООО «Амкор-Электроникс»:

На конец 2006 г.: 29 412 > 21 465

На конец 2007 г.: 30 289 > 27632

На конец 2008 г.: 29 580 < 32 511

Вывод: как в 2006 и 2007 гг. предприятие было финансово не устойчиво, но в 2008 г. оно приобретает финансовую независимость.

Это самый простой, но и самый приблизительный способ оценки финансовой устойчивости предприятия по данным бухгалтерского баланса. Однако финансовая отчетность дает возможность проводить более точную оценку финансовой устойчивости предприятия.

Способы углубленного анализа финансовой устойчивости предприятия:

1. Оценка финансовой устойчивости предприятия по типу сложившейся на нем финансовой ситуации (с помощью системы абсолютных показателей);

2. Оценка финансовой устойчивости предприятия расчетом и анализом финансовых коэффициентов (с помощью системы относительных показателей).

Эти два подхода к оценке финансовой устойчивости предприятия могут быть использованы как в отдельности, так и в комплексе, взаимодополняя друг друга.

Анализ финансовой устойчивости предприятия по типу сложившейся

на нем финансовой ситуации.

В ходе производственной деятельности на предприятии идет постоянное формирование (пополнение) запасов товарно-материальных ценностей. Для этого используют как собственный, так и заемный капитал (долго- и кратко- срочные кредиты и займы). Анализируя степень соответствия (излишка или недостатка) средств для формирования запасов и затрат, определяют абсолютные показатели финансовой устойчивости.

Расчет размеров источников средств предприятия для формирования запасов и затрат, предполагает расчет трех показателей:

1. Наличие собственных оборотных средств для формирования запасов и затрат (Ес):

Ес = Q – F = стр. 490 – стр. 190

Ес (на конец 2006г.) = 11 312 – 1 159 = 10 153 (тыс. руб.)

Ес (на конец 2007г.) = 14 620 – 1 502 = 13 128 (тыс. руб.)

Ес (на конец 2008 г.) = 17 075 – 1 639 = 15 436 (тыс. руб.)

2. Наличие собственных и долгосрочных заемных средств для формирования запасов и затрат (Есд):

Есд = (Q + K т) – F = (стр. 490 + стр. 590) - стр. 190

Есд (на конец 2006 г.) = (11 312 + 0) – 1 159 = 10 153 (тыс. руб.)

Есд (на конец 2007г.) = (14 620 + 0) – 1 502 = 13 128 (тыс. руб.)

Есд (на конец 2008 г.) = (17 075 + 0) – 1 639 = 15 436 (тыс. руб.)

3. Общая величина основных источников формирования запасов и затрат (Еоб):

Еоб = Е сд + К t = Е сд + стр. 610

Еоб (на конец 2006 г.) = 10 153 + 0 = 10 153 (тыс. руб.)

Еоб (на конец 2007 г.) = 13 128 + 0 = 13 128 (тыс. руб.)

Еоб (на конец 2008 г.) = 15 436 + 0 = 15 436 (тыс. руб.)

Далее по данных бухгалтерского баланса определим какие запасы и затраты (Z) необходимы были ООО «Амкор-Электроникс»:

Z = стр. 210 + стр. 220

Z (на конец 2006 г.) = 15 351 + 2 028 = 17 379 (тыс. руб.)

Z (на конец 2007 г.) = 16 172 + 1= 16 173 (тыс. руб.)

Z (на конец 2008 г.) = 8 743 + 10 = 8 753 (тыс. руб.)

Расчет обеспеченности запасов и затрат источниками их формирования предполагает также расчет трех показателей:

3. Излишек (+) или недостаток (-) собственных оборотных средств для формирования запасов и затрат (D Ес):

DЕс = Ес – Z

DЕс (на конец 2006 г.) = 10 153 – 17 379 = - 7 226 (тыс. руб.)

DЕс (на конец 2007 г.) = 13 128 – 16 173 = - 3 045 (тыс. руб.)

DЕс (на конец 2008 г.) = 15 436 – 8 753 = 6 683 (тыс. руб.)

2. Излишек (+) или недостаток (-) собственных и долгосрочных заемных средств для формирования запасов и затрат (D Е сд):

DЕсд = Е сд – Z

DЕсд (на конец 2005 г.) = 10 153 – 17 379 = - 7 226 (тыс. руб.)

DЕсд (на конец 2006 г.) = 13 128 – 16 173 = - 3 045 (тыс. руб.)

DЕсд (на конец 2007 г.) = 15 436 – 8 753 = 6 683 (тыс. руб.)

3. Излишек (+) или недостаток (-) общей величины основных источников для формирования запасов и затрат (D Еоб):

DЕ об = Е об – Z

D Е об (на конец 2005 г.) = 10 153 – 17 379 = - 7 226 (тыс. руб.)

D Е об (на конец 2006 г.) = 13 128 – 16 173 = - 3 045 (тыс. руб.)

DЕ об (на конец 2007 г.) = 15 436 – 8 753 = 6 683 (тыс. руб.)

Вычисление этих трех последних расчетных показателей позволяют классифицировать степени финансовой устойчивости предприятия.

Вывод: в 2006 г и 2007 г. предприятие находилось в неблагоприятном финансовом состоянии, т.к. величина запасов и затрат не покрывается всей суммой источников обеспечения, имеющейся на предприятии. Более того, имеющиеся у предприятия денежные средства и дебиторская задолженность не покрывают даже его кредиторской задолженности. Но в 2008 г. ситуация коренным образом меняется, и наметилась тенденция к улучшению его за счет увеличения собственных средств.

Анализ финансовой устойчивости с помощью финансовых коэффициентов.

Коэффициенты финансовой устойчивости представляют собой относительные показатели, рассчитанные на базе абсолютных показателей, содержащихся в бухгалтерском балансе, а при необходимости и из других источников информации.

Оценка финансовой устойчивости с помощью финансовых коэффициентов заключается в расчете значений этих коэффициентов и сопоставлении их эмпирических значений с базисными (оптимальными) значениями и значениями аналогичных коэффициентов за прошлые периоды (динамики их) (приложение 3).

Коэффициент автономии (коэффициент независимости) – это отношение собственного капитала предприятия к итогу баланса.

Оптимальное его значение > 0,5. При таком его значении все обязательства предприятия могут быть покрыты за счет собственных средств предприятия. Рост коэффициента означает укрепление финансовой независимости предприятия.

К авт (на конец 2006 г.) =  = 0,385

= 0,385

К авт (на конец 2007 г.) =  = 0,460

= 0,460

К авт (на конец 2008 г.) =  = 0,547

= 0,547

Выводы: расчет и оценка коэффициентов автономии показали, что предприятие в начале анализируемого периода было плохо обеспечено собственными средствами, но в 2008 г. собственные средства значительно выросли.

Коэффициент соотношения заемных и собственных средств (К з/с) – это отношение заемных средств предприятия к его собственным средствам.

Он показывает долю заемных средств в источниках финансирования предприятия, то есть это коэффициент дополняющий коэффициент автономии и находящийся с ним в следующей зависимости:

Оптимальное значение К з/с < 1. Чем меньше его значение, тем оптимальнее состав активов предприятия.

К з/с (на конец 2006 г.) =  = 1,6

= 1,6

К з/с (на конец 2007 г.) =  = 1,17

= 1,17

К з/с (на конец 2008 г.) =  = 0,83

= 0,83

Выводы: значения коэффициента как в 2006 и 2007гг. находится выше верхнего предела его оптимального значения, это говорит о том что предприятие для финансирования своей деятельности использует много заемных средств, но за 2008 г. их доля в источниках финансирования производственно-хозяйственной деятельности снизилась, это тенденция положительная.

Коэффициент обеспеченности запасов и затрат собственными средствами (К об.зап.) – это отношение собственных средств вложенных в наиболее мобильные (оборотные) активы к величине материальных запасов.

Он показывает способность предприятия к самофинансированию хозяйственной деятельности, к расширенному воспроизводству.

Оптимальное значение К об.зап. > 0,6 –0,8. Чем выше его значение, тем больше степень финансовой устойчивости предприятия.

К об.зап. (на конец 2006 г.) =  = 0,661

= 0,661

К об.зап. (на конец 2007 г.) =  = 0,811

= 0,811

К об.зап. (на конец 2008 г.) =  = 1,766

= 1,766

Выводы: значение коэффициента в 2006г., 2007 г., так и в 2008 г. больше оптимального значения, и, к тому же, постепенно растет, что говорит о высокой способности предприятия к самофинансированию производственно-хозяйственной деятельности.

Коэффициент маневренности (К м) – это отношение собственных средств, вложенных в оборотные активы, ко всем оборотным активам.

Он показывает какую долю занимают собственный капитал инвестированный в оборотные средства, в общей сумме собственного капитала, т.е. какая часть капитала предприятия вложена в наиболее мобильные активы (находится в мобильной форме).

Оптимальное значение Км > 0,2-0,5; чем ближе значение к 0,5, тем больше возможностей для финансового маневрирования.

Км (на конец 2006 г.) =  = 0,898

= 0,898

Км (на конец 2007 г.) =  = 0,897

= 0,897

Км (на конец 2008 г.) =  = 0,904

= 0,904

Вывод: значение коэффициента маневренности показывает, что у предприятия достаточное количество собственных средств вложено в наиболее мобильные активы и это положительно сказывается на его финансовой устойчивости.

Коэффициент финансирования (финансовой зависимости) (Кф) – это отношение собственного капитала предприятия к его заемному капиталу.

Он показывает, какая часть производственно-хозяйственной деятельности финансируется за счет собственных средств. Оптимальное значение Кф > 1.

Кф (на конец 2006 г.) =  = 0,625

= 0,625

Кф (на конец 2007 г.) =  = 0,851

= 0,851

Кф (на конец 2008 г.) =  =1,207

=1,207

Выводы: расчет коэффициента финансирования показал, что в 2006 – 2007 гг. предприятие финансировало деятельность в основном за счет заемных средств. Но в 2008 г. ситуация изменилась собственные средства стали преобладать над заемными.

Таким образом, расчет и оценка коэффициентов финансовой устойчивости свидетельствует о недостатке собственных средств для финансирования своей деятельности в 2006 – 2007 гг. А в 2008 г. предприятие обрело финансовую независимость и находилось в оптимальном финансовом состоянии.

Оценка платежеспособности предприятия.

1. Анализ ликвидности баланса - сравнение активов, сгруппированных по степени убывания их ликвидности, с обязательствами по пассиву, сгруппированными по степени срочности их оплаты (погашения) и в зависимости от складывающегося соотношения групп актива и пассива, формулирование выводов о степени платежеспособности предприятия.

Активы в зависимости от скорости превращения в денежные средства (от степени ликвидности) подразделяются на следующие группы:

А1 – наиболее ликвидные активы – это денежные средства и краткосрочные финансовые вложения.

А1 (на конец 2006 г.) = 2 482 (тыс. руб.)

А1 (на конец 2007 г.) = 4 780 (тыс. руб.)

А1 (на конец 2008 г.) = 15 062 (тыс. руб.)

А2 – быстрореализуемые активы – это краткосрочная дебиторская задолженность и прочие оборотные активы.

А2 (на конец 2006 г.) = 8 392 тыс. руб.

А2 (на конец 2007 г.) = 9 336 тыс. руб.

А2 (на конец 2008 г.) = 5 765 тыс. руб.

А3 – медленно реализуемые активы – это запасы, долгосрочная дебиторская задолженность и долгосрочные финансовые вложения.

А3 (на конец 2006 г.) = 17 379 (тыс. руб.)

А3 (на конец 2007 г.) = 16 173 (тыс. руб.)

А3 (на конец 2008 г.) = 8 753 (тыс. руб.)

А4 - трудно реализуемые активы - это внеоборотные активы.

А 4 (на конец 2006 г.) = 1 159 (тыс. руб.)

А 4 (на конец 2007 г.) = 1 502 (тыс. руб.)

А 4 (на конец 2008 г.) = 1 639 (тыс. руб.)

Пассивы группируются по степени убывания срочности их возврата.

П1 – наиболее краткосрочные обязательства – это кредиторская задолженность и прочие краткосрочные обязательства.

П1 (на конец 2006 г.) = 18 100 (тыс. руб.)

П1 (на конец 2007 г.) = 17 171 (тыс. руб.)

П1 (на конец 2008 г.) = 14 144 (тыс. руб.)

П2 – краткосрочные обязательства - это краткосрочные кредиты банков и другие займы.

П2 (на конец 2006 г.) = 0 тыс. руб.

П2 (на конец 2007 г.) = 0 тыс. руб.

П2 (на конец 2008 г.) = 0 тыс. руб.

П3 – долгосрочные обязательства.

П3 (на конец 2006 г.) = 0 тыс. руб.

П3 (на конец 2007 г.) = 0 тыс. руб.

П3 (на конец 2008 г.) = 0 тыс. руб.

П4 - постоянные пассивы – это капитал и резервы (собственные средства).

П4 (на конец 2006 г.) = 11 312 тыс. руб.

П4 (на конец 2007 г.) = 14 62 тыс. руб.

П4 (на конец 2008 г.) = 17 075 (тыс. руб.)

Для определения степени ликвидности баланса, а значит и степени платежеспособности предприятия, необходимо группы актива и пассива баланса попарно сопоставить между собой.

Таблица 1.

Активы и пассивы ООО «Амкор-Электроникс» за 2006 – 2008 гг.

| Конец 2006 г. | Конец 2007 г. | Конец 2008 г. | ||||

| Активы | Пассивы | Активы | Пассивы | Активы | Пассивы | |

| 2 482 | 18 100 | 4 780 | 17 171 | 15 062 | 14 144 | |

| 8 392 | 9 336 | 5 765 | ||||

| 17 379 | 16 173 | 8 753 | ||||

| 1 159 | 11 312 | 1 502 | 14 620 | 1 639 | 17 075 | |

| Сумма | 29 412 | 29 412 | 31 791 | 31 791 | 31 219 | 31 219 |

На конец 2006г.:

2 482 < 18 100, т.е. А1 < П1

8 392 > 0, т.е. А2 > П2

117 379 > 0, т.е. А3 > П3

1 159 < 11 312, т.е. А4 < П4

На конец 2007 г.:

4 780 < 17 171, т.е. А1 < П1

9 336 > 0, т.е. А2 > П2

16 173 > 0, т.е. А3 > П3

1 502 < 14 620, т.е. А4 < П4

На конец 2008 г.:

15 062 > 14 144, т.е. А1 > П1

5 765 > 0, т.е. А2 > П2

8 753 > 0, т.е. А3 > П3

1 639 < 17 075, т.е. А4 < П4

Вывод: в 2006 и 2007 гг. абсолютной ликвидности у предприятия не было, так как нарушено главное неравенство (А1 > П1; А2 > П2; А3 > П3; А4 < П4). Сравним А1 + А2 с П1 + П2. А1 + А2 < П1 + П2, значит предприятие не имело и текущей платежеспособности. Но А4 < П4, т.е. у предприятия был запас собственных оборотных средств. А неравенство А3 > П3 свидетельствует о том, что ООО «Амкор-Электроникс» обладает перспективной ликвидностью, т.е. при благоприятном развертывании событий может быть платежеспособным в долгосрочной перспективе, средства для этого у него имеются, что и подтверждается анализом 2008 г. Показатели последнего рассматриваемого года говорят об абсолютной ликвидности и безоговорочной платежеспособности. А последнее неравенство свидетельствует о наличии у ООО «Амкор-Электроникс» собственных оборотных средств.

Сравнить когда баланс был ликвиднее на начало или на конец анализируемого периода позволяет использование общего показателя ликвидности (Пл).

Пл (на конец 2006 г.) =  = 0,657

= 0,657

Пл (на конец 2007 г.) =  = 0,839

= 0,839

Пл (на конец 2008 г.) =  = 1,454

= 1,454

Вывод: за период с 2006 по 2007 г. ликвидность баланса предприятия, а значит и его платежеспособность, повысились, но только в 2008 г. показатель ликвидности достиг своего оптимального значения (> 1).

Для более полной оценки платежеспособности предприятия анализ ликвидности баланса может дополняться вычислением и анализом коэффициентов платежеспособности, которые позволяют оценить платежеспособности предприятия только в краткосрочной перспективе.

Коэффициенты (показатели) платежеспособности предприятия:

1.Коэффициент абсолютной ликвидности (коэффициент абсолютной платежеспособности, норма денежных резервов и др.) – это отношение абсолютно ликвидных средств, имеющихся на предприятии (денежных средств и краткосрочных финансовых вложений) ко всей сумме краткосрочных (текущих) обязательств предприятия.

Он показывает какая часть краткосрочных обязательств предприятия может быть погашена за счет имеющейся денежной наличности.

Оптимальное значение Кал > 0,2 – 0,7. Чем выше его величина, тем больше гарантии погашения долгов. Но и при его небольшом значении предприятие может быть платежеспособным, если сумеет сбалансировать и синхронизировать приток и отток средств по объему и срокам.

К ал (на конец 2006 г.) =  = 0,137

= 0,137

К ал (на конец 2007 г.) =  = 0,278

= 0,278

К ал (на конец 2008 г.) =  = 1,065

= 1,065

Вывод: за отчетный период абсолютная платежеспособность предприятия увеличивалась, и достигла нормального значения в 2008 г.

2.Коэффициент быстрой ликвидности (коэффициент срочной ликвидности, коэффициент строгой ликвидности, коэффициент промежуточной ликвидности и др.) – это отношение денежных средств, краткосрочных финансовых вложений, суммы мобильных средств в расчетах с дебиторами к текущим пассивам.

Показывает каковы возможности предприятия погасить краткосрочные обязательства используя абсолютно ликвидные средства и дебиторскую задолженность.

Оптимальные значения К бл > 0,8 – 1,0. Но в случае, если большую долю ликвидных средств составляет трудновзыскиваемая дебиторская задолженность, нормальный интервал повышается в 1,5 раза, если же в составе оборотных активов значительную долю занимают денежные средства и их эквиваленты (ценные бумаги), то оптимальное значение может быть ниже.

К бл (на конец 2006 г.) =  = 0,601

= 0,601

К бл (на конец 2007 г.) =  = 0,822

= 0,822

К бл (на конец 2008 г.) =  = 1,472

= 1,472

Вывод: значения коэффициентов в 2006 г. меньше нормального значения. В 2007 - 2008 гг. показатель достиг нормального значения и имеет тенденцию к увеличению.

3.Коэффициент покрытия (коэффициент текущей платежеспособности, общий коэффициент покрытия и т.д.) – это отношение стоимости оборотных средств предприятия (без расходов будущих периодов) к текущим пассивам.

Характеризует в какой степени все краткосрочные обязательства предприятия обеспечены его оборотными активами.

Оптимальное значение 1 < Кп < 2

Нижняя граница указывает, что оборотных средств достаточно, чтобы покрыть свои краткосрочные обязательства. Если же значение коэффициента ниже 1,0, то это означает, что предприятие безоговорочно неплатежеспособно. Превышение оборотных активов над краткосрочными обязательствами более чем в 2 раза нежелательно и свидетельствует о нерациональном вложении своих средств и неэффективном их использовании.

Кп (на конец 2006 г.) =  = 1,556

= 1,556

Кп (на конец 2007 г.) =  = 1,759

= 1,759

К п (на конец 2008 г.) =  = 2,086

= 2,086

Вывод: в 2006 – 2007 гг. величина коэффициента покрытия находится в оптимальных границах, значит предприятие платежеспособно. В 2008 г. этот показатель больше 2, что свидетельствует о нерациональном использовании оборотных средств и неэффективном их использовании.

Рассмотренные коэффициенты платежеспособности дают разностороннюю характеристику платежеспособности предприятия, последовательно учитывая в процессе оценки различные по ликвидности активы в сопоставлении с его краткосрочными обязательствами.

Диагностика вероятного банкротства предприятия

Банкротство (финансовый крах, разорение) – это подтвержденная документально неспособность субъекта хозяйствования платить по своим долговым обязательствам и финансировать текущую деятельность из-за отсутствия средств.

Анализ и оценка удовлетворительности финансового состояния предприятия осуществляется на основании данных бухгалтерского баланса за последний отчетный период. Официальная методика позволяет оценить ближайшие перспективы платежеспособности предприятия. Прогноз же платежеспособности на 2 – 5 лет может быть получен при помощи анализа бухгалтерской отчетности с использованием модели Альтмана.

Модель Альмана определяет интегральный показатель угрозы банкротства. В основе расчета лежит двух, четырех-, пяти-, семифакторная модель, представляющая комплексный коэффициентный анализ.

Расчет вероятности банкротства ООО «Амкор-Электроникс» методом Альмана по результатам 2008 г.

Z-счет = 3,3 К1 + 1,0 К2 + 0,6 К3 + 1,4 К4 + 1,2 К 5

К1 = 0,119 К4 = 0,091

К2 = 6,131 К5 = 0,494

К3 = 1,201

Z = 7,965 > 3,0 – вероятность банкротства низкая.

Анализ прибыли

Для анализа динамики прибыли на основе формы № 2 Отчет о прибылях и убытках (приложение 4) необходимо составить аналитическую таблицу.

Таблица 2.

Анализ финансовых результатов хозяйственной деятельности ООО «Амкор-Электроникс»

| Наименование показателя | Показатели | Структура, % | Изме-нения | Темп роста, % | ||

| на конец 2007 г. | на конец 2008 г. | на конец 2007 г. | на конец 2008 г. | |||

| Доходы и расходы по обычным видам деятельности | ||||||

| Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 194 442 | 191 395 | 100,00 | 100,00 | -3 047 | -1,57 |

| Себестоимость проданных товаров, продукции, работ, услуг | 165 275 | 162 605 | 85,00 | 84,96 | -2 670 | -1,62 |

| Валовая прибыль | 29 167 | 28 790 | 15,00 | 15,04 | -377 | -1,29 |

| Коммерческие расходы | 8 263 | 8 134 | 4,25 | 4,25 | -129 | -1,56 |

| Управленческие расходы | 15 168 | 17 036 | 7,80 | 8,90 | 1 868 | 12,32 |

| Прибыль (убыток) от продаж (строки 010 - 020 - 030 - 040) | 5 736 | 3 620 | 2,95 | 1,89 | -2 116 | -36,89 |

| Операционные доходы и расходы | ||||||

| Проценты к получению | ||||||

| Проценты к уплате | 0,04 | -80 | ||||

| Доходы от участия в других организациях | ||||||

| Прочие операционные доходы | 0,10 | 0,11 | 2,51 | |||

| Прочие операционные расходы | 0,50 | 0,05 | -880 | -90,07 | ||

| Внереализационные доходы и расходы | ||||||

| Прибыль (убыток) до налогообложения (строки 050+060-070+080+090-100+120-130) | 4 878 | 3 727 | 2,51 | 1,95 | -1 151 | -23,60 |

| Налог на прибыль и иные аналогичные обязательные платежи | 1 171 | 0,60 | 0,47 | -277 | -23,65 | |

| Прибыль (убыток) от обычной деятельности | 3 707 | 2 833 | 1,91 | 1,48 | -874 | -23,58 |

| Чрезвычайные доходы и расходы | ||||||

| Чистая прибыль (нераспределенная прибыль (убыток) отчетного периода) (строки (160 + 170-180)) | 3 707 | 2 833 | 1,91 | 1,48 | -874 | -23,58 |

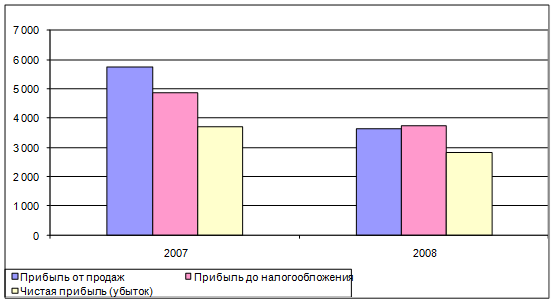

Из таблицы 2 видно, что размер чистой прибыли отчетного периода, результирующей величины, характеризующей финансовые результаты работы предприятия, свидетельствует о снижении эффективности финансово-хозяйственной деятельности предприятия. За анализируемый период она снизилась на 23,58% (на 874 тыс. руб.).

В отчетном периоде размер чистой прибыли не зависел от каких-либо форс-мажорных обстоятельств, поэтому она по своей величине была равна прибыли от обычной деятельности.

Прибыль до налогообложения в отчетном периоде снизилась на 23,60% (на 1 151 тыс. руб.), а прибыль от продаж, базовая характеристика результативности уставной деятельности пищекомбината, уменьшилась за тот же период на 36,89% (на 2 116 тыс. руб.).

Графически прибыль ООО «Амкор-Электроникс» представлена на рис. 1.

Рисунок 1. Прибыль предприятия.

Обращает на себя внимание большая величина коммерческих и управленческих расходов на предприятии и их тенденция к росту. В их снижении заключен один из резервов повышения финансовых результатов деятельности предприятия.

Валовая прибыль как исходный результирующий показатель представляет интерес в сравнении с показателем прибыли до налогообложения. В отчетном периоде показатель валовой прибыли превышал показатель прибыли до налогообложения в 6 раз, а в предыдущем периоде в 7,7 раз. Это говорит о том, что средства, дополнительно вкладываемые (или реинвестируемые) предприятием в иные, отличные от уставных, виды деятельности, в совокупности с коммерческими и управленческими расходами были меньше получаемых доходов.

Анализ рентабельности

Рентабельность– это одна из базовых экономических категорий, являющаяся наряду с абсолютным размером прибыли показателем эффективности работы предприятия.

Рентабельность продаж (R прод) = (Чистая прибыль: Выручка от продаж) х 100%

R прод (2007 г.) = (3 707: 194 442) х 100% = 1,91%

R прод (2008 г.) = (2 833: 191395) х 100% = 1,48 %

Вывод: за отчетный период предприятие стало получать на 0,43 коп прибыли с каждого рубля проданной продукции меньше, чем в прошлом году.

Показатели рентабельности ООО «Амкор-Электроникс» наглядно представлены на рис. 2.

Рисунок 2. Показатели рентабельности.

Рентабельность активов предприятия = (Чистая прибыль: Средняя величина активов предприятия за отчетный период) х 100%;

R акт. (2007 г.) = (3 707: 31 791) х 100% = 12,11%

R акт. (2008г.) = (2 833: 31 219) х 100% = 8,99%

Рентабельность внеоборотных активов = (Чистая прибыль: Средняя величина внеоборотных активов предприятия) х 100%;

R внеобор. (2007 г.) = (3 707: 1 502) х 100% = 2,47%

R внеобор. (2008г.) = (2 833: 1 639) х 100% = 1,73%

Рентабельность собственного капитала = (Чистая прибыль: Средняя величина собственного капитала) х 100%.

R кап. (2007 г.) = (3 707: 14 620) х 100% = 28,59%

R кап. (2008г.) = (2 833: 17 075) х 100% = 17,88%

Заключение

В дипломной работе был проведен комплексный анализ финансово-хозяйственной деятельности ОАО «Амкор-Электроникс». В ходе изучении я бухгалтерской документации (бухгалтерский баланс форма № 1, отчет о прибылях и убытках форма № 2 и др.) было выявлено следующее.

За анализируемый период (2006 – 2008 гг.) значительно выросла сумма баланса предприятия, что может свидетельствовать о росте организации. Отмечается рост собственного капитала по сравнению с заемным, что благоприятным образом отражается на платежеспособности предприятия.

За анализируемый период наблюдается рост активов организации на 2 379 тыс. руб., которые на 95% представлены текущими активами. Наряду с увеличением активов, наблюдается рост собственного капитала, что свидетельствует о благоприятном финансовом состоянии предприятия и расширении бизнеса.

В ходе изучения финансовой устойчивости было выявлено, что в 2008 г. происходит коренной перелом и организация приобретает финансовую независимость. В 2006 г и 2007 г. предприятие находилось в неблагоприятном финансовом состоянии, т.к. величина запасов и затрат не покрывается всей суммой источников обеспечения, имеющейся на предприятии. Более того, имеющиеся у предприятия денежные средства и дебиторская задолженность не покрывают даже его кредиторской задолженности. Но в 2008 г. ситуация коренным образом меняется, и наметилась тенденция к улучшению его за счет увеличения собственных средств.

В дипломной работе я провела расчет финансовых коэффициентов. Проанализировав полученные результаты, можно сделать следующие выводы:

1. в 2006 – 2007 гг предприятие было плохо обеспечено собственными средствами, но в 2008 г. собственные средства значительно выросли.

2. 2006 и 2007гг. предприятие для финансирования своей деятельности использует много заемных средств, но за 2008 г. их доля в источниках финансирования производственно-хозяйственной деятельности снизилась.

3. Коэффициент оборачиваемости запасов свидетельствует о высокой способности организации к самофинансированию

4. У предприятия достаточное количество собственных средств вложено в наиболее мобильные активы и это положительно сказывается на его финансовой устойчивости.

В 2006 – 2007 гг. предприятие обладало перспективной ликвидностью, т.е. при благоприятном развертывании событий может быть платежеспособным в долгосрочной перспективе, средства для этого у него имеются, что и подтверждается анализом 2008 г. Показатели последнего рассматриваемого года говорят об абсолютной ликвидности и безоговорочной платежеспособности.

За период с 2006 по 2007 г. коэффициент ликвидности, а значит и его платежеспособность, повысились, но только в 2008 г. показатель ликвидности достиг своего оптимального значения (> 1).

В дипломной работе были рассчитаны и проанализированы коэффициент платежеспособности организации. Они полностью подтвердили предыдущие выводы.

Анализируя вероятность банкротства ОАО «Амкор-Электроникс» можно с уверенностью сказать, что вероятность финансовой несостоятельности низкая.

Кроме того, в дипломной работе был проведен анализ прибыли организации.

Размер чистой прибыли отчетного периода, результирующей величины, характеризующей финансовые результаты работы предприятия, свидетельствует о снижении эффективности финансово-хозяйственной деятельности предприятия. За анализируемый период она снизилась на 23,58% (на 874 тыс. руб.).

Прибыль до налогообложения в отчетном периоде снизилась на 23,60% (на 1 151 тыс. руб.), а прибыль от продаж, базовая характеристика результативности уставной деятельности пищекомбината, уменьшилась за тот же период на 36,89% (на 2 116 тыс. руб.).

Обращает на себя внимание большая величина коммерческих и управленческих расходов на предприятии и их тенденция к росту. В их снижении заключен один из резервов повышения финансовых результатов деятельности предприятия.

Валовая прибыль как исходный результирующий показатель представляет интерес в сравнении с показателем прибыли до налогообложения. В отчетном периоде показатель валовой прибыли превышал показатель прибыли до налогообложения в 6 раз, а в предыдущем периоде в 7,7 раз. Это говорит о том, что средства, дополнительно вкладываемые (или реинвестируемые) предприятием в иные, отличные от уставных, виды деятельности, в совокупности с коммерческими и управленческими расходами были меньше получаемых доходов.

Кроме этого, было выявлено снижение показателей рентабельности предприятия. Все это свидетельствует о наличии на предприятии финансовых затруднений.

Список использованной литературы

1. Балабанов А.И., Балабанов И.Т. Финансы. – СПб.: «Питер», 2003

2. Государственное регулирование экономики. Учеб. пособ./ Под ред. А.Н. Петрова, М.И. Кныша.– СПб.: Любавич, 2002

3. Дробозина Л.А., Окунева Л.П., Ануросова Л.Д Финансы. Денежное обращение. Кредит. Учебник для вузов/Под редакцией Дробозиной Л.А.– М.: Финансы, ЮНИТИ, 2001

4. Лукасевич И.Я. Программное обеспечение финансовых решений//

Финансы, №7, 2001 г.

5. Лушин С.И. Государственные финансы в новых условиях//Финансы, 1998, №5

6. Родионова В.М. Финансы. – М.: Финансы и статистика, 2005

7. Сабанти Б.М. Теория финансов. – М.: «Менеджер», 2003

8. Тренев Н.Н. Управление финансами. – М.: Финансы и статистика, 1999

9. Финансы / Под ред. Л.А. Дробозиной. – М.: ЮНИТИ, 2000

10. Финансы: Учебное пособие / Под ред. Проф. А.М. Ковалевой. – М.: Финансы и статистка, 2005.

Приложение 1.

Форма № 1. Бухгалтерский баланс. тыс. руб.

| Актив | Код | ||||||

| на нач.пер. | на кон.пер. | на нач.пер. | на кон.пер. | ||||

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | |||||||

| Нематериальные активы (04, 05) | Б110 | ||||||

| - патенты, лицензии, товарные знаки | Б111 | ||||||

| - организационные расходы | Б112 | ||||||

| - деловая репутация организации | Б113 | ||||||

| Основные средства (01, 02, 03) | Б120 | 1 158 | 1 501 | 1 501 | 1 638 | ||

| - земельные участки и объекты природопользования | Б121 | ||||||

| - здания, машины и оборудование | Б122 | ||||||

| Незавершенное строительство (07, 08, 16, 61) | Б130 | ||||||

| Доходные вложения в материальные ценности (03) | Б135 | ||||||

| - имущество для передачи в лизинг | Б136 | ||||||

| - имущество, предоставляемое по договору проката | Б137 | ||||||

| Долгосрочные финансовые вложения (06, 82) | Б140 | ||||||

| - инвестиции в дочерние общества | Б141 | ||||||

| - инвестиции в зависимые общества | Б142 | ||||||

| - инвестиции в другие организации | Б143 | ||||||

| - займы, предоставленные организациям на срок более 12 месяцев | Б144 | ||||||

| - прочие долгосрочные финансовые вложения | Б145 | ||||||

| Прочие внеоборотные активы | Б150 | ||||||

| Итого по разделу I | Б190 | 1 159 | 1 502 | 1 502 | 1 639 | ||

| II. ОБОРОТНЫЕ АКТИВЫ | |||||||

| Запасы | Б210 | 15 351 | 16 172 | 16 172 | 8 743 | ||

| - сырье, материалы и другие аналогичные ценности (10, 12, 13, 16) | Б211 | ||||||

| - животные на выращивании и откорме (11) | Б212 | ||||||

| - затраты в незавершенном производстве (издержках обращения) (20, 21, 23, 29, 30, 36, 44) | Б213 | ||||||

| - готовая продукция и товары для перепродажи (16, 40, 41) | Б214 | 15 279 | 16 080 | 16 080 | 8 667 | ||

| - товары отгруженные (45) | Б215 | ||||||

| - расходы будущих периодов (31) | Б216 | ||||||

| - прочие запасы и затраты | Б217 | ||||||

| Налог на добавленную стоимость по приобретенным ценностям (19) | Б220 | 2 028 | |||||

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | Б230 | ||||||

| - покупатели и заказчики (62, 76, 82) | Б231 | ||||||

| - векселя к получению (62) | Б232 | ||||||

| - задолженность дочерних и зависимых обществ (78) | Б233 | ||||||

| - авансы выданные (61) | Б234 | ||||||

| - прочие дебиторы | Б235 | ||||||

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | Б240 | 8 392 | 9 336 | 9 336 | 5 765 | ||

| - покупатели и заказчики (62, 76, 82) | Б241 | 6 380 | 7 857 | 7 857 | 3 898 | ||

| - векселя к получению (62) | Б242 | ||||||

| - задолженность дочерних и зависимых обществ (78) | Б243 | ||||||

| - задолженность участников (учредителей) по взносам в уставный капитал (75) | Б244 | ||||||

| - авансы выданныe (61) | Б245 | ||||||

| - прочие дебиторы | Б246 | ||||||

| Краткосрочные финансовые вложения (56, 58, 82) | Б250 |

Поиск по сайту©2015-2025 poisk-ru.ru

Все права принадлежать их авторам. Данный сайт не претендует на авторства, а предоставляет бесплатное использование. Дата создания страницы: 2019-08-04 Нарушение авторских прав и Нарушение персональных данных |

Поиск по сайту: Читайте также: Деталирование сборочного чертежа Когда производственнику особенно важно наличие гибких производственных мощностей? Собственные движения и пространственные скорости звезд Интересно: |