Воронеж 2004 г

Ипотека и ипотечное кредитование.

Воронеж 2004 г

|

СОДЕРЖАНИЕ

1. Введение........................................................................................... 3

2. Ипотека и ипотечное кредитование............................................... 4

3. Формы ипотеки................................................................................ 5

4. Проблемы организации ипотечного бизнеса в России................ 9

5. Ипотечные механизмы выкупа недвижимости.......................... 15

6. Расчетная часть............................................................................... 16

7. Заключение..................................................................................... 20

8. Список использованной литературы........................................... 21

Введение

К настоящему времени отечественные коммерческие банки и риэлтерские фирмы разработали ряд схем кредитования строительства и приобретения жилья, которые относительно успешно применяются на практике. При этом основные усилия направлялись на решение следующих проблем:

1. обеспечение должной юридической обоснованности сделок и защита прав ее участников (в первую очередь прав кредитора);

2. превращение операций в финансово выгодные для участвующих сторон;

3. гарантирование соответствия сделок действующим правилам и

инструкциям, регулирующим коммерческую и банковскую деятельность, и отвечающим требованиям бухгалтерского учета.

В настоящее время существует ряд предпосылок для развертывания ипотечного кредитования в современных российских условиях:

- свыше 60 процентов жилья находится в частной собственности;

- принят ряд различных законодательных актов об ипотеке;

- в Москве и Санкт-Петербурге действуют первые в России ипотечные банки и в ряде субъектов Российской Федерации осуществляется реализация ипотечных программ.

Ипотека и ипотечное кредитование.

Ипотека (греч. hypoteka-залог, заклад) - представляет собой залог недвижимости для обеспечения денежного требования кредитора- залогодержателя к должнику (залогодателю).

Существует и другое понятие ипотеки. Ипотека - это кредит, полученный под залог недвижимости.

В нашей стране порядок осуществления ипотеки регулируется законом РФ «О залоге» и «Основными положениями о залоге недвижимого имущества - ипотеке».

В июле 1998 г. Государственная Дума приняла Федеральный закон «Об ипотеке (залоге недвижимости)». Этот закон - развитие существующих положений о залоге вообще и Положений Гражданского кодекса РФ о залоге недвижимости в частности. Закон об ипотеке не вносит изменений в отношения собственности, но создает четкую процедуру залога недвижимого имущества. Главная цель закона - повысить надежность и эффективность пользования ипотеки как способа обеспечения недвижимым имуществом кредитных обязательств с односторонней защитой интересов собственников этого имущества.

Основные положения закона следующие:

1) предусматривается (по выбору сторон) заключение договора об ипотеке как в традиционной форме, без передачи прав залогодержателя другим лицам, так и в форме закладной, являющейся ценной бумагой;

2) все ипотечные операции подлежат государственной регистрации;

3) детально урегулированы взаимоотношения сторон по договору перехода прав на заложенную недвижимость от залогодателя к другим лицам в случае ее дополнительного обременения правами третьих лиц (последующий залог, аренда);

4) может быть заложена только та недвижимость, на которую у владельца имеется право на отчуждение или на продажу;

5) залог сельскохозяйственных земель должен регулироваться специальным законом.

Согласно статье 42 Закона РФ «О залоге» ипотекой признается залог предприятия, строения, здания, сооружения или иного объекта, непосредственно связанного с землей, вместе с соответствующим земельным участком или правом пользования им.

Ипотека - это обеспечение обязательства недвижимым имуществом, при котором залогодержатель имеет право, в случае неисполнения залогодателем обязательства, получить удовлетворение за счет заложен-

ной недвижимости. Для организации в системе комитетов по управлению государственным имуществом единого порядка решения или вопросов о даче согласия на залог федеральной государственной собственности, закрепленной за федеральными предприятиями на праве полного хозяйственного ведения, Государственный комитет РФ по управлению государственным имуществом распоряжением N 890-р от 21 апреля 1994 г. утвердил Временное положение о согласовании залоговых сделок. Однако оно не распространяется на ипотеку и залог имущественных прав. В соответствии с этим положением федеральное предприятие может осуществлять залог предприятия в целом, его структурных единиц и подразделений как имущественных комплексов, а также отдельных зданий и сооружений только с согласия комитета управления имуществом по месту нахождения закладываемого предприятия. Имущество, на которое установлена ипотека, остается во владении и пользовании залогодателя, т. е. должника.

В ипотечном договоре предусматриваются различные варианты взаимоотношений между залогодержателем и залогодателем. Так, соглашением может быть установлено право залогодержателя пользоваться доходами от заложенной недвижимости в счет погашения кредита. Договор может предусматривать значительную свободу действий залогодателя:

возможность отчуждения заложенного имущества с переводом на приобретателя долга по обязательству, сдача его в аренду; обременение его новыми долгами и т. д. Договор об ипотеке заключается в виде закладной. Закладная должна быть нотариально удостоверена и подлежит государственной регистрации. Договор об ипотеке вступает в силу с момента регистрации закладной. Ипотека может быть установлена на:

- земельные участки;

- предприятия, здания и иное недвижимое имущество, используемое в предпринимательской практике;

- жилые дома и квартиры;

- дачи, садовые дома, гараж и другие строения;

- незавершенное строительство;

- иное недвижимое имущество.

На регистрацию ипотеки представляется заявление залогодержателя, закладная, документы, названные в закладной, в качестве приложения к ней, доказательства уплаты государственной пошлины за регистрацию.

Формы ипотеки

В странах с развитой рыночной экономикой ипотека как вид кредита существует в разных формах:

- кредит с «шаровым» платежом;

- «пружинный» кредит с выплатой только процентов;

- ипотека ролл-оверная;

- кредит с частичной амортизацией;

- самоамортизирующийся кредит;

- кредит с переменной нормой процента;

- кредит с младшими закладными;

- кредит с участием.

Кредиты с «шаровым» платежом предусматривают крупный итоговый платеж по долгу, известный как «шаровой» платеж. В течение нескольких первых месяцев или лет основная сумма либо вообще не погашается, либо погашается лишь малая ее часть. Затем наступает срок выплаты всего остатка. Владельцы недвижимости обычно стремятся заранее договориться о новом финансировании с тем, чтобы при наступлении срока «шарового» платежа не лишиться собственности из-за несоблюдения своих обязательств.

Ипотечные кредиты с «шаровым» платежом могут быть структурированы тремя основными путями:

1. Замораживание процентных выплат вплоть до истечения срока кредита;

2.Выплаты одних только процентов, затем - «шаровой» платеж;

3.Частичная амортизация с итоговым «шаровым» платежом.

Замораживание процентных выплат вплоть до истечения срока кредита

Данный вид ипотеки предусматривает полный отказ от выплат до истечения срока кредита. Затем выплате подлежат как вся первоначальная сумма, так и начисленный сложный процент.

Пример: замороженный ипотечный кредит в 400000 $, предоставленный под 12 %, подлежит погашению через 2 года, то «шаровой» платеж составит 501760 $.

| Сумма кредита | 400000$ |

| Процент, первый год, 1 2 % | |

| Остаток, конец первого года | 448000$ |

| Процент, второй год, 12 % | |

| Остаток, конец второго года | 501760$ |

Замороженные ипотечные обязательства получили ограниченное распространение. Большинство из них удерживается продавцами неосвоенной земли; часто существует возможность застройки земли до наступления срока «шарового» платежа. Для того чтобы минимизировать свои текущие затраты, заемщик, нередко являющийся земельным спекулянтом, хочет получить кредит, предусматривающий низкие выплаты.

Выплаты одних только процентов

Данный вид кредитов с итоговым внесением «шарового» платежа предусматривает периодическую выплату процентов. Оценка такого кредита при любой ставке отдачи производится в три этапа:

1 этап. Учет процентных выплат как аннуитета и определение их текущей стоимости;

2 этап. Учет «шарового» платежа как реверсии и определение его текущей стоимости;

3 этап. Сложение результатов первых двух этапов и тем самым определение общей текущей стоимости кредита.

Пример: сумма ежегодного процентного платежа по кредиту в 400000 $, предоставленного под 12 %, составляет 48000 $, вносимых в конце каждого года (4000 $ в конце каждого месяца, если установлены ежемесячные выплаты). По истечении срока кредита погашению подлежит вся основная сумма в 400000 $. Поскольку до этого момента выплаты основной суммы вообще не производились и вместе с тем не откладывались выплаты процентов, то по истечении срока кредита его первоначальная сумма подлежит возврату в форме «шарового» платежа.

Ипотечный кредит в 400000 $ при номинальной ставке 12 % и периодических выплатах одних только процентов предусматривает «шаро-вой» платеж через два года. При отдаче 25 % стоимость кредита рассчитывается следующим образом:

| 1 этап. 48000$ * 1,44 | 69120$ |

| 2 этап. 400000$ * 0,64 | 256000$ |

| 3 этап. Текущая стоимость при отдаче 25% | 325120$ |

Частичная амортизация с итоговым «шаровым» платежом

Кредиты с «шаровым» платежом могут предусматривать также частичную амортизацию еще до истечения их срока. Прогнозирование «шарового» платежа и оценка таких кредитов проводятся в том же порядке, что и самоамортизирующихся ипотек, выплачиваемых досрочно.

Ипотека «пружинная» - это кредит, предусматривающий осуществление равновеликих периодических платежей в счет погашения основной суммы, а также процентных выплат; соответственно с каждым периодом суммарный платеж снижается. «Пружинная» ипотека представляет само амортизирующийся ипотечный кредит.

Ипотека ролл-оверная - ипотечный кредит, при котором его срок делится на временные отрезки (3 или 6 месяцев) и для каждого из них с учетом конъюнктуры рынка устанавливается своя процентная ставка. Таким образом, ролл-оверный кредит - это кредит с плавающей процентной ставкой. Этим он отличается от кредита с фиксированной процентной ставкой («пружинной» ипотеки).

Кредиты с частичной амортизацией предусматривают частичную амортизацию основной суммы до истечения срока кредита, при этом выплата оставшейся основной суммы кредита производится в конце срока.

Самоамортизирующийся кредит амортизируется периодическими равновеликими платежами, состоящими из двух частей. Одна часть является платежом в счет погашения основной суммы долга, а вторая часть является процентным платежом на невыплаченный остаток кредита. Несмотря на то, что суммы платежей одинаковые, соотношение между частью, приходящейся на выплату основной суммы и между частью, приходящейся на выплату процентов, в каждом платеже меняется. При этом процентная компонента постоянно уменьшается.

Кредит с переменной нормой процента на сегодняшний день является самым распространенным, так как он разработан специально для долгосрочного кредитования в условиях высоких темпов инфляции.

Кредит с младшими закладными предусматривает наряду с существующим кредитом получения еще одного кредита либо от продавца, либо от третьей стороны под залог той же недвижимости. Новый кредитор принимает на себя обязательства по платежам старого кредита, то есть

существующий кредит как бы перезакладывается. Существующий кредит обычно имеет норму процента меньшую, чем норма процента нового кредита. В результате этого отдача нового кредитора больше, чем норма, выплачиваемая по новому кредиту. Обычно кредиторами новых кредитов являются продавцы.

Кредит с участием предполагает участие кредитора, кроме получения регулярных платежей в счет погашения, в получении части дохода или части реверсии.

В процессе ипотечного кредитования важно анализировать состояние и эффективность использования кредита. Такой анализ проводится как традиционным способом, так и с использованием финансовых коэффициентов.

В ипотечно-инвестиционном анализе ведущую роль играют коэффициент ипотечной задолженности и ипотечная постоянная.

Коэффициент ипотечной задолженности (К3) показывает долю ипотечного долга, (то есть заемных средств) в общей стоимости недвижимой собственности. Он рассчитывается по формуле:

,где

,где

И - сумма ипотечного кредита, руб.;

К - общая стоимость недвижимости, руб.

Чем выше значение данного коэффициента, тем выше доля заемных средств и ниже доля собственных средств инвестора в финансировании сделки с недвижимостью. С точки зрения кредиторов (например, ипотечного банка), более высокий коэффициент ипотечной задолженности означает более высокую степень риска нарушения заемщиком своих обязательств и лишения его права выкупа заложенной недвижимости.

Банки устанавливают и соблюдают определенные верхние пределы данного коэффициента. Обычно размер кредитов, выдаваемых банком

гражданам на строительство, покупку или ремонт дома, не превышает 70% сметы или стоимости покупки.

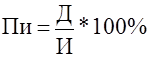

Ипотечная постоянная (Пи) представляет собой процентное отношение ежегодных платежей по обслуживанию долга к основной сумме ипотечного кредита:

, где

, где

Д - годовая сумма платежей по обслуживанию долга, руб.;

И - основная сумма ипотечного кредита, руб.

Для того чтобы ипотечный кредит был полностью погашен, ипотечная постоянная должна быть выше номинальной ставки процента по кредиту. Превышение ипотечной постоянной над процентной ставкой обеспечивает выплату основной суммы кредита. Если ипотечная постоянная равна процентной ставке по ипотечному кредиту, погашение всей первоначальной суммы кредита произойдет "шаровым" платежом.

Когда ипотечная постоянная будет меньше размера процентной ставки, выплаты по кредиту не покроют даже проценты по нему. В этом случае не выплаченная часть процентов будет накапливаться вместе с основной суммой ипотечного долга и его остаток будет расти.

Ипотечным кредитованием занимаются специализированные ипотечные банки. К этим банкам предъявляются особое требование: они должны иметь повышенную надежность. Им запрещено вести венчурные (рисковые) операции.

Ипотечные кредиты, как правило, недороги. Процент, взимаемый за такой кредит, обычно не превышает 5-7 % годовых.

Для инвестиционной активности ипотечного кредитования нужны следующие условия:

- развитая нотариальная система;

- поземельная книга, в которой должны отражаться не только отдельные участки земли, но и отношения собственности по каждому участку;

- развитая судебная система;

- развитая платежная система.

Важной проблемой получения ипотечного кредита на современном

российском рынке недвижимости является ликвидность объекта недвижимости (предмета залога).

|

| Поделиться: |

Поиск по сайту:

Читайте также:

Деталирование сборочного чертежа

Когда производственнику особенно важно наличие гибких производственных мощностей?

Собственные движения и пространственные скорости звезд