Совокупное предложение в долгосрочном и краткосрочном периоде

Совокупное предложение (AS) – это общее количество конечных товаров и услуг, которое может быть предложено (произведено) в экономике при разных уровнях цен.

Зависимость объема предложения от среднего уровня цен в стране показывает кривая AS. На характер кривой AS влияют: а) ценовые факторы; б) неценовые факторы. Первые изменяют объем совокупного предложения (перемещение вдоль кривой AS). Вторые (изменение в технологии, ценах ресурсов, объеме применяемых ресурсов, налогообложении фирм, структуре рынка и т.д.) приводят к сдвигу кривой AS.

Форма кривой AS толкуется по разному классиками и кейнсианцами. Классическая модель рассматривает экономику в долгосрочном периоде.

Долгосрочный период – это период, в течение которого цены на ресурсы успевают приспособиться к ценам на товары так, чтобы в экономике поддерживалась полная занятость.

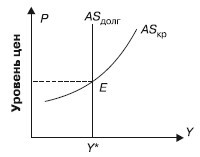

Долгосрочная кривая AS отражает производственные возможности страны и строится исходя из следующих условий:

• объем производства обусловлен только количеством факторов производства и имеющейся технологией и не обусловлен уровнем цен;

• изменения в факторах производства и технологии осуществляются медленно;

• экономика функционирует при полной занятости факторов производства и, следовательно, объем производства равен потенциальному;

• цены и номинальная заработная плата гибкие, их изменения поддерживают равновесие на рынках.

В данных условиях кривая AS вертикальна. Она характеризует естественный (потенциальный) уровень объема производства т. е. объема производства в условиях полной занятости, при котором ресурсы экономики полностью используются, а безработица находится на естественном уровне. Колебания совокупного спроса (рис. 74.1) изменяют уровень цен. Например, при уменьшении предложения денег кривая AD1 смещается влево в положение AD2. Экономическое равновесие перемещается из точки E1 в точку E2, однако количество произведенной продукции AS остается на прежнем уровне (рис. 74.1).

Рис. 74.1. Сдвиги кривой совокупного спроса

Сдвиги кривой совокупного предложения в долгосрочном периоде возможны только при изменении величины факторов производства и технологии. В краткосрочном периоде такая модель неприемлема.

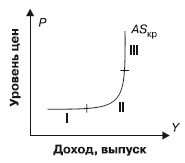

Кейнсианская модель описывает экономику в коротком периоде и основана на следующих предпосылках: неполная занятость в экономике; цены на товары и номинальная заработная плата жесткие.

В этих условиях кривая совокупного предложения горизонтальна. Колебания совокупного спроса оказывают влияние на объем производства, уровень цен не изменяется. Например, уменьшение предложения денег смещает AD 1 в положение AD2. Экономическое равновесие перемещается из точки E1 в точку E2. Объем производства – из точки Y1 в точку Y2 (рис.

74.2).

Рис. 74.2. Сдвиг кривой совокупного спроса в краткосрочном периоде

Современные концепции объясняют отличие краткосрочной кривой AS от долгосрочной несовершенством рынка, т. е. негибкостью цен и несовершенством информации. Кривая AS в краткосрочном периоде показывает, что величина выпуска отклоняется от своего естественного (потенциального) значения, если уровень цен отклоняется от ожидаемого (рис. 74.3) и описывается уравнением Y = Y* + a(P – Pe),

где: Y – фактический выпуск; Y* – естественная (потенциальная) величина выпуска; P – уровень цен; Pe – ожидаемый уровень цен; a – коэффициент, характеризующий интенсивность реакции предпринимателей на отклонение фактических цен от ожидаемых.

Рис. 74.3. Долгосрочная и краткосрочная кривые совокупного предложения

В точке Е цены на ресурсы и товары уравновешены. Краткосрочная кривая совокупного предложения имеет три участка: горизонтальный (кейнсианский) (I), промежуточный (восходящий) (II), вертикальный (классический) (III), которые представлены на рис. 74.4.

Рис. 74.4. Горизонтальный, промежуточный и вертикальный участки краткосрочной кривой совокупного предложения

Банковская система и ее структура.

Банки представляют собой финансовые посредники, поскольку, с одной стороны, они принимают вклады (депозиты), привлекая деньги сберегателей, т. е. аккумулируют временно свободные денежные средства, а с другой – предоставляют эти средства под определенный процент нуждающимся в них экономическим агентам, т. е. выдают кредиты. Таким образом, банки – это посредники в кредите, поэтому банковская система является частью кредитной системы. Кредитная система состоит из банковских и небанковских (специализированных) кредитных учреждений. К небанковским кредитным учреждениям относятся фонды (инвестиционные, пенсионные и др.), страховые компании, ссудосберегательные ассоциации, кредитные союзы, ломбарды и т. п., т. е. все организации, выполняющие функции посредников в кредите.

Главными финансовыми посредниками выступают коммерческие банки. Слово «банк» происходит от итальянского слова «banco», что означает «скамья [менялы]». Первые банки с современным бухгалтерским принципом двойной записи появились в XVI в. в Италии, хотя ростовщичество (предоставление денег в долг) как первая форма кредита процветало еще до нашей эры. Первые специальные кредитные учреждения возникли на Древнем Востоке. Кредитные функции в Древней Греции и Древнем Риме выполняли храмы, в средневековой Европе – монастыри.

Современная банковская система двухуровневая. Первый уровень составляет центральный банк (ЦБ), второй уровень – система коммерческих банков.

Первый уровень – Центральный (эмиссионный) банк. Центральный банк называют «Банк банков», поскольку в нем имеют счета и хранят свои резервы коммерческие банки.

Функции Центрального банка:

1. денежная эмиссия;

2. регулирование денежного обращения;

3. реализация официальной денежно-кредитной и валютной политики.

Денежная или банковская эмиссия – функция обеспечения потребности национальной экономики - в наличных деньгах.

Основные задачи ЦБ: проведение политики государства в области денежного обращения, кредита и расчетов, обеспечение устойчивой покупательной способности денежной единицы, регулирование и контроль деятельности коммерческих банков.

Важными регуляторами макроэкономических пропорций и поведения финансовых посредников являются методы воздействия на банковскую ликвидность (активные средства банка): учетная политика ЦБ, политика открытого рынка и политика минимальных резервов.

В России 6 специализированных государственных банков:

1. Государственный Центральный банк (Госбанк);

2. Промышленно-строительный банк (Промстройбанк);

3. Банк агропромышленного комплекса (Агропромбанк);

4. Банк жилищно-коммунального хозяйства и социального развития (Жилсоцбанк);

5. Банк трудовых сбережений и кредитования населения (Сбербанк);

6. Банк внешенеэкономических связей (Внешэкономбанк).

Центральный банк занимает особое положение среди всех юридических лиц, занятых управлением или хозяйственной деятельностью. Представляя собой орган государственного управления, Центральный банк выступает и как коммерческий банк, хотя получение прибыли не служит целью деятельности Центрального банка. Половину своей прибыли Банк России перечисляет в доход федерального бюджета. Банк России и его учреждения освобождаются от уплаты налогов, сборов, пошлин и других аналогичных платежей. Центробанк владеет такими ресурсами, которыми не в состоянии обладать ни один коммерческий банк, поскольку ЦБ:

- монопольно осуществляет эмиссию наличных денег и организует их обращение;

- выступает кредитором последней инстанции для коммерческих банков;

- от имени правительства управляет государственным долгом;

- проводит кассовое обслуживание бюджета, ведет счета внебюджетных фондов, обслуживает органы власти, выдает краткосрочные ссуды правительству и местным властям.

Второй уровень составляют частные и государственные банковские институты или коммерческие банки. К ним относят:

- собственно коммерческие (депозитные) банки, основная деятельность которых связана с приемом депозитов и выдачей краткосрочных кредитов;

- инвестиционные банки, которые занимаются помещением собственных и заемных средств в ЦБ, выступают посредниками между предпринимателями, нуждающимися в средствах для долгосрочных вложений и вкладчиками средств на длительный срок;

- ипотечные банки, предоставляющие долгосрочные кредиты под залог недвижимого имущества;

- сберегательные кассы и кредитные общества;

- страховые и пенсионные фонды.