Облигация имеет как номинальную, так и рыночную цену. Номинальная цена - цена, которая напечатана на самой облигации, она берётся в займы и подлежит возврату к концу действия её срока. Можно сказать, что эта цена является базовой, для расчета доходности по облигациям.

Процент по облигации устанавливается к номиналу, а прирост (уменьшение) стоимости облигации за определённый период рассчитывается как разница между номинальной ценой, по которой облигация будет погашена, и ценой покупки облигации. Для облигаций номинальная стоимость является очень важным параметром, значение которого не меняется на протяжении всего срока облигационного займа. Именно по изначально зафиксированной величине номинала облигации будут гаситься по окончании срока их обращения.

Как я уже говорила, облигации являются очень выгодным объектом инвестирования, а значит и товаром, выгодным к продаже. С момента их эмиссии и до погашения они продаются и покупаются по установившимся на рынке ценам. Рыночная цена в момент эмиссии (эмиссионная цена)может быть ниже номинала, равна номиналу и выше номинала. В дальнейшем рыночная ценаоблигаций определяется исходя из ситуации, сложившейся на рынке облигаций и финансовом рынке в целом к моменту продажи, а также двух главных элементов самого облигационного займа. Этими элементами являются:

• перспектива получить при погашении номинальную стоимость облигации (чем ближе в момент покупки облигации срок ее погашения, тем выше ее рыночная стоимость);

• право на регулярный фиксированный доход (чем выше доход, приносимый облигацией, тем ниже ее рыночная стоимость).

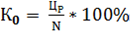

Рыночная цена облигаций зависит и от ряда других условий, важнейшим из которых является надежность (степень риска) вложений. Поскольку номиналы у разных облигаций могут существенно различаться между собой, то часто возникает необходимость в сопоставимом измерителе рыночных цен облигаций. Таким показателем является курс. Курсом облигации называется значение рыночной цены облигации, выраженное в процентах к ее номиналу:

,

,

где Ко - курс облигации, %;

Ц - рыночная цена облигации, руб.;- номинальная цена облигации, руб.

За рубежом (в их практике) помимо номинальной и рыночной цены существует ещё одна характеристика - выкупная цена облигаций, по ней эмитент по истечении срока займа погашает облигации. Выкупная цена может совпадать с номинальной, а может быть выше или, наоборот, ниже ее. Российское законодательство исключает существование выкупной цены, так как Федеральный закон «О рынке ценных бумаг» от 22 апреля 1996 г. №39-ФЗ с последующими изменениями и дополнениями закрепляет право держателя на получение от эмитента ее номинальной стоимости. Это означает, что облигации могут погашаться (выкупаться) только по номинальной стоимости.

Доход по облигации

Облигации, являясь ценной бумагой, как и другие ценные бумаги, приносит её держателю доход.

Сам доход складывается из следующих звеньев:

• периодически выплачиваемых процентов (купонного дохода);

• изменения стоимости облигации за соответствующий период;

• дохода от реинвестирования полученных процентов.

Теперь я рассмотрю каждый из этих пунктов по-подробнее.

' Федеральный закон «О рынке ценных бумаг», статья 2.

Облигация, в отличие от акции, приносит владельцу фиксированный текущий доход. Этот доход представляет собой постоянные аннуитеты годовые фиксированные выплаты в течение ряда лет. Как правило, проценты по облигациям выплачиваются 1 - 2 раза в год. При этом, чем чаще производятся процентные выплаты, тем больший потенциальный доход приносит облигация, ведь полученные процентные выплаты могут быть реинвестированы. Размер купонного дохода по облигациям зависит, прежде всего, от надежности облигации, иначе говоря, от того, кто является ее эмитентом. Чем устойчивее компания-эмитент и надежнее облигация, тем ниже предлагаемый процент. Кроме того, существует зависимость между процентным доходом и сроком обращения облигации: чем больше отдален срок погашения, тем выше должен быть процент, и наоборот.

Процентные (купонные) выплаты по облигациям условно можно разделить на 3 группы:

• фиксированные ежегодные выплаты по ставке, установленной эмитентом при выпуске облигаций;

• индексируемые ежегодные выплаты. Процентный индекс по облигациям определяется эмитентом чаще всего в соответствии с государственным инфляционным индексом. Индексация позволяет инвесторам получать стабильный доход в реальном выражении, защищенный от инфляционных колебаний цен на основные товары и услуги.

Ставка процента по облигациям может также индексироваться на некоторую величину, непосредственно связанную с целевым назначением займа. В эту же группу купонных выплат можно отнести возрастающие во времени процентные выплаты, выплачиваемые одновременно с основной суммой долга.

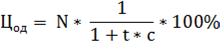

Облигация может также приносить доход в результате изменения стоимости облигации с момента ее покупки до продажи. Разница между ценой покупки облигации (Цу) и ценой, по которой инвестор продает облигацию (Ц), представляет собой прирост капитала, вложенного инвестором в конкретную облигацию (Д = Ц, - Цд). Данный вид дохода приносят, прежде всего, облигации, купленные по цене ниже номинала, т.е. с дисконтом. При продаже облигаций с дисконтом важным моментом для эмитента является определение цены продажи облигации. Иными словами, по какой цене следует продать облигацию сегодня, если известны сумма, которая будет получена в будущем (номинал), и базовая норма доходности (ставка рефинансирования). Подсчет этой цены называется дисконтированием, а сама цена сегодняшней стоимостью будущей суммы денег.

Дисконтирование осуществляется по формуле

где Цод - цена продажи облигации с дисконтом, руб.;

N - номинальная цена облигации, руб.;- число лет, по истечении которых облигация будет погашена;

с - норма ссудного процента (или ставка рефинансирования), %.

Разность (Цн - Цод) является дисконтом и представляет собой доход по данному виду облигации.

Последний элемент совокупного дохода - доход от реинвестиций полученных процентов - присутствует лишь при условии, что полученный в виде процентов текущий доход по облигации постоянно реинвестируется. Данный вид дохода может иметь довольно существенное значение при покупке долгосрочных облигаций. Общий, или совокупный, доход по облигациям обычно ниже, чем по другим ценным бумагам. Это объясняется, прежде всего, тем, что облигации обладают большей, по сравнению с другими видами ценных бумаг, надежностью. Доходы по облигациям меньше подвергнуты циклическим колебаниям и не так зависимы от конъюнктуры рынка.

Доходность облигаций

В практической деятельности довольно часто, например, при определении эмитентом параметров выпускаемого облигационного займа, выборе инвестором при покупке той или иной облигации и формировании профессиональными участниками рынка оптимальных инвестиционных портфелей, возникает потребность установить финансовую эффективность облигационного займа, что сводится к определению доходности облигаций.

В общем виде доходность является относительным показателем и представляет собой доход, приходящийся на единицу затрат. Различают текущую доходность и полную, или конечную, доходность облигаций.

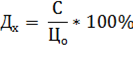

Показатель текущей доходности характеризует годовые (текущие) поступления по облигации относительно произведенных затрат на ее покупку.

Текущая доходность облигации рассчитывается по формуле

где Дх - текущая доходность облигации, %;

С - сумма выплаченных в год процентов, руб.;

Цо - цена облигации, по которой она была приобретена, руб.

Для принятия инвестиционного решения - оставить данную облигацию или продать и вложить деньги в другие ценные бумаги - доходность облигации нужно сравнить с доходностью других инструментов в настоящий момент.

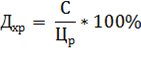

Для этого определяют текущую рыночную доходность как отношение процентного дохода к текущей рыночной цене облигации:

где Дхр - текущая рыночная доходность облигации, %;

С - сумма выплаченных в год процентов, руб.;

Цр - текущая рыночная цена облигации, руб.

Текущая доходность облигации является простейшей характеристикой облигации. Пользуясь только этим показателем, нельзя выбрать наиболее эффективную для инвестирования средств облигацию, так как в текущей доходности не нашел отражения еще один источник дохода - изменение стоимости облигации за период владения ею. Поэтому по облигациям с нулевым купоном текущая доходность равна нулю, хотя доход в форме дисконта они приносят. Оба источника дохода отражаются в показателе конечной, или полной доходности, характеризующей полный доход по облигации, приходящийся на единицу затрат на покупку этой облигации в расчете на год.

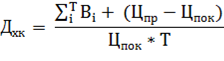

Показатель конечной доходности определяется по формуле

где Дхк - конечная доходность облигации, %;

Цпр - цена продажи, руб.;

Цпок - цена покупки, руб.;

В-купонные платежи за год, руб.;

Т - количество лет нахождения облигации у инвестора.

Известны более сложные математические формулы расчета конечного дохода, в том числе с учетом третьей составляющей совокупного дохода, приносимого облигацией, - реинвестирования процентных поступлений.

Существуют два важных фактора, влияющих на доходность облигаций. Это инфляция и налоги. Если доход от облигации равен 14% в год, а уровень инфляции - 13%, то реальная доходность составит только 1%. Если уровень инфляции повысится до 14% и выше, то инвесторы - держатели облигаций с фиксированным 14%>-ным доходом - будут иметь перспективу получить нулевой доход или даже понести убытки. Поэтому в условиях инфляции инвесторы избегают вложений в долгосрочные облигации (хотя эмитентам они, несомненно, интересны), чтобы доходность собственных инвестиций поддержать на уровне, соизмеримом с базовой ставкой доходности - ставкой рефинансирования. Налоги уменьшают доход по облигациям, а значит, и их доходность. Учитывая все вышесказанное, реальная доходность тех или иных облигаций должна рассчитываться после вычета из дохода выплачиваемых налогов с учетом инфляции.