ЭФФЕКТИВНОСТЬ ОПЕРАЦИЙ С ЦЕННЫМИ БУМАГАМИ

ЭФФЕКТИВНОСТЬ ИНВЕСТИРОВАНИЯ КАПИТАЛА

В ЦЕННЫЕ БУМАГИ

Под инвестированием понимают вложение средств с целью получения дохода от них. Инвестиции обычно бывают долгосрочными, но имеются случаи краткосрочных вложений, например, инвестирование денежных средств в покупку ГКО.

Объектами вложения средств могут быть как реальные (материальные), нематериальные (объекты интеллектуальной собственности), так и финансовые активы, т.е. вложение средств в покупку ценных бумаг и (или) помещение капитала в банки.

Принимая решение об инвестировании средств в какое-либо направление, инвестор вынужден сопоставлять расходы, которые он должен осуществить в настоящее время, с будущими результатами (доходами). ' Отношение величины дохода к инвестированным средствам называется доходностью, или нормой дохода, и характеризует рентабельность капитала, вложенного, например, в финансовые активы.

Распределение инвестиций по отдельным финансовым инструментам основывается не только на ожидаемом доходе, но и на присущем им риске, причем различные финансовые инструменты подвержены различной степени риска.

В силу многовариантности возможных результатов, получаемых в условиях неопределенности и риска осуществления инвестиций, все методы инвестированных расчетов можно разделить на две большие группы:

- методы обоснования инвестиционных решений в условиях неопределенности и риска;

- методы определения наилучшей инвестиции в условиях гарантированного получения будущих доходов.

Методы (экспертных оценок, аналитический, статистический) обоснования инвестиционных решений в условиях неопределенности и риска исходят из многовариантности будущих последствий принимаемых решений, субъективных оценок вероятностей и субъективного отношения каждого инвестора к риску и принимаемым решениям. Как правило, они учитывают доходы, возможные в ближайшее время, при этом оценка может быть различной для разных инвесторов, например, в зависимости от их личностных качеств (склонности или несклонности к риску). Это в большой степени связано с портфельным инвестированием.

Методы определения наилучшей инвестиции в условиях гарантии ванных вложений предполагают, что будущие расходы и доходы инвестора определяются однозначно. Иногда, в процессе таких расчетов, фактор риска учитывается в виде фиксированной добавки к различны параметрам, используемым в расчетах, но это принципиально не меняет самих методов. Расчеты можно вести на любой период, интересующий инвестора. Примером гарантированных вложений капитала может являться приобретение облигаций с фиксированной процентной ставкой.

Эти методы разделяются на статические и динамические.

Статические методы используются в том случае, если рассматривается только один инвестиционный период, расходы осуществляются в начале этого периода, а полезные результаты оцениваются в конце. Их можно использовать также, если долгосрочные вложения средств можно описать какими-либо среднегодовыми показателями.

Динамические методы инвестиционных расчетов применяются, когда процесс инвестирования долгосрочный, а величины расходов и доходов инвестора существенно изменяются в течение этого периода. Рассматриваемый период может быть и относительно коротким, в предела нескольких месяцев или года, но при этом существенно изменение параметров инвестиций внутри периода.

Для оценки эффективности инвестиций, т.е. сопоставления разно временных величин затрат и результатов (в общем случае - денежных потоков), используется процедура приведения их к одному момент времени - дисконтирование. Последнее состоит в вычислении текущего аналога денежных средств, выплачиваемых и (или) получаемых в различные моменты времени в будущем текущее (нынешнее) значение денежных средств является функцией их будущих значений (j):

PV=j(FVt),

где PV(Present Value) - текущая оценка денежных средств;

FVt (Future Value) - величина денежных средств, выплачиваемых или получаемые в момент времени t.

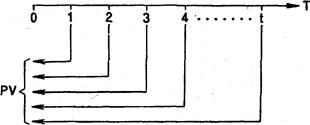

Графически эта процедура может быть представлена в виде временной шкалы денежных потоков (T), совершаемых в разные моменты времени t (рис. 1).

Одно из свойств функции PV состоит в том, что денежная сумма текущего момента оценивается выше, чем равная ей сумма в будущем, поскольку эффективное использование денежных средств предполагает со временем их увеличение. В соответствии с этим будущие доходы инвестора, например, от приобретения ценной бумаги пересчитываются к текущему моменту путем умножения на дисконтирующий множительq (q<1),

Рис. 1. Дисконтирование денежных потоков.

показывающий, во сколько раз ценность денежной единицы, получаемой в момент времени t, меньше ценности этой единицы в текущий момент. При этом множитель

q=1/(1+i)

где i - процентная ставка.

С помощью процедуры, обратной дисконтированию, можно определить будущую сумму (FV), эквивалентную сегодняшней (PV). При этом сегодняшняя сумма умножается на коэффициент наращения

1/q=1+i.

Важнейшим моментом в оценке любого финансового инструмента является соотношение между ожидаемым доходом и степенью риска. Степень риска обычно прямо пропорциональна ожидаемой доходности инвестиций. К наиболее характерным видам рисков, присущих ценным бумагам, относятся:

1) риск неплатежа, т.е. невыполнение условий обязательств, например неуплата заемщиком суммы долга или процентов по нему. Чем больше риск неплатежа, тем больше и ожидаемая в качестве компенсации премия за риск, тем больший (при прочих равных условиях) ожидаемый доход инвестора. Государственные ценные бумаги обычно рассматриваются как свободные от риска, поэтому они берутся за основу при оценке других ценных бумаг.

В западной практике обычно инвестор анализирует степень риска с помощью рейтингов надежности, определяемых специальными агентствами;

2) риск ликвидности, или способность обратить ценную бумагу в наличные деньги в короткое время без значительных ценовых уступок. Чем ниже ликвидность, тем большим должен быть уровень дохода по ценной бумаге;

3) срок погашения; обычно чем больше срок погашения, тем больше риск колебаний рыночной стоимости ценной бумаги. Отсюда инвесторам необходима премия за риск, чтобы побудить их покупать долгосрочные ценные бумаги.

Другие факторы, влияющие на доходность, таковы:

- налогообложение;

- инфляция.

Значительное влияние на ожидаемую доходность ценных бумаг оказывают инфляционные ожидания. Считается, что номинальная процентная ставка по ценным бумагам включает премию за инфляцию. Эта зависимость имеет место, если темпы изменения номинальной процентной ставки соответствуют уровню инфляции, однако в условиях нестабильной экономики взаимосвязь между инфляцией и процентными ставками также может изменяться во времени.

Итак, доходность инвестиций в различные финансовые инструменты зависит от степени риска неплатежа, ликвидности, налогообложения, а также инфляционных ожиданий.

Выбирая возможные направления вложения средств в приобретение ценных бумаг, инвестор ориентируется прежде всего на показатели текущей доходности и риска, присущие данным финансовым инструментам. Норма текущей доходности по конкретному виду ценных бумаг определяется в зависимости от текущей доходности по безрисковым инвестициям (например, по государственным облигациям) и нормы премии за возможные риски.

Таблица 1

Соотношение доходности и риска по видам ценных бумаг

| Вид ценных бумаг | Средняя Норма текущей доходности, % | Оценка риска (по пятибалльной шкале) | |||

| Риск потери дохода по инвестициям | Риск потери инвестированных средств | ||||

| При повышении ставки ссудного процента | При повышении темпа инфляции | при систематическом (рыночном) риске | При несистематическом (специфическом) риске | ||

| Правительственные облигации Облигации Типа ААА Облигации типа А Привилегированные акции Простые акции типа А+ Простые акции типа А Простые акции типа В Сберегательные (депозитные) сертификаты коммерческих банков Простые акции типа С (спекулятивные) | 4-6 5-6 6-8 6-10 7-9 8-10 9-12 10-15 15-20 | 4-5 4-5 1-2 1-2 1-2 1-2 | 3-5 4-5 4-5 1-2 1-2 | 1-2 2-3 3-4 3-4 4-5 | 1-2 2-3 3-4 3-5 |

В табл. 1 приведено соотношение нормы текущей доходности и уровня риска по отдельным видам ценных бумаг США. Первые два показателя определяют норму текущей доходности по "безрисковым финансовым инвестициям", которую можно рассматривать как основу для последующей дифференциации показателя нормы текущей доходности других видов ценных бумаг. Степень дифференциации нормы текущей доходности по отдельным финансовым инструментам в конечном счете зависит от уровня риска.

При оценке уровня риска риск потери капитала оценивается как более значительный, чем риск потери дохода от инвестиций. Поэтому общий уровень риска по правительственным облигациям, облигациям типа ААА (надежных эмитентов, с наивысшими инвестиционными качествами) оценивается преимущественно по риску потери капитала, и средняя норма текущей доходности для подобных бумаг относительно невысока по сравнению с инвестициями в обыкновенные акции типа С (спекулятивные, с низшими инвестиционными качествами), где риск потери капитала достаточно высокий и средняя норма текущей доходности также высока.

Показатель текущей доходности используется для оценки эффективности инвестиций, в частности, в ценные бумаги в соответствии с методами, принятыми в мировой практике.

Эти методы основаны на:

- оценке абсолютной эффективности инвестиций (метод чистой те-

кущей стоимости):

- оценке относительной эффективности инвестиций (метод внутренней нормы доходности).

Величина интегрального экономического эффекта (чистая приведенная стоимость) рассчитывается как разность дисконтированных, приведенных к одному временному моменту денежных потоков поступлений и затрат, осуществляемых в процессе инвестирования:

T t

NVP=åCIFt/(1+i)t-åCOFt/(1+i)t

t=1 t=1

где NPV(Net Present Value) - чистая приведенная стоимость;

CIFt (Cach-in-How) - поступления денежных средств в момент времени t;

COFt (Cach-out-Flow) - выплаты денежных средств в момент времени t;

Т - продолжительность инвестиционного периода.

Положительное значение NPV свидетельствует о целесообразности инвестирования в соответствующий вид финансовых активов. Величина NPV формируется под влиянием двух основных показателей:

- величины чистого денежного потока (разницы между поступлениями и выплатами денежных средств в интервале времени T) от конкретного вида фондовых инструментов;

- нормы текущей доходности (ставки дисконтирования).