В связи с тем, что по утверждению АО «Тинькофф Банк» (далее – Банк) «07» марта 2016 года между Банком и Ефременко Виктором Александровичем, подписана заявление-анкета 02000890358 (далее – Договор), по которому Банк обязался оказывать услуги клиенту на условиях, указанных в Договоре.

Разновидностью «Договора мены» является «Кредитный договор», хотя об этом практически ничего не сказано по тексту договора – нет и слова «мена», но исходя из сути и смысла действий второй отражает именно мену, так как сам «Кредитный договор» исходя из его условий содержит все данные, как Долговой Расписки, так и Простого Векселя, передаваемого Клиентом банка непосредственно банку в пользу последнего, а последний его принимает, а взамен выдаёт аналогичные документы Центрального Банка своего или чужого государства, в виде Билетов (от фр. billet, от средневекового billetus — записка, письмо, свидетельство; удостоверение) или Банкнот (от англ. bank-note – банковская записка) – тех же Долговой Расписки или Простого Векселя[1].

Исторически казначейские билеты - бумажные денежные знаки, выпущенные казначейством для обеспечения нужд государства.

Казначейский билет - билет мелкого номинала либо разменного знака, заменяющего собой разменную монету.

Банкноты (банковские билеты) выпускаются банками и по своей природе являются кредитными средствами - бессрочным обязательством банка.

Банкнота — банковский билет крупного номинала. Банкноты, выпущенные частным банком, каковым является любой Центральный банк любого государства мира, естественно для обеспечения нужд банка или его хозяев (учредителей).

Никто не спорит принципиально в части доходов Центрального банка любого государства мира, в части поддержания его деятельности в отношении финансовой деятельности государства, но когда она в таких объёмах, которые указаны ниже поступает в карманы учредителей и сотрудников банка, когда государство и население нищает.

Исходя из сути «Кредитного договора» сначала Клиент банка своим векселем кредитует банк, потом Банк кредитует Клиента, правда не своим векселем, а Центрального Банка своего или чужого государства. В идеале после равноценной мены данная кредитная сделка посредством мены должна закончиться зачётом взаимных прав требования, т.к. сальдо баланса сделки в этом случае равно нулю. В старину так и было, но она на то и старина, чтобы утрачивать свои способности молодости. А дальше каждая сторона могла делать со своим полученным документом всё что хотела, как своей собственностью, независимо кто был её источником. Либо по истечении времени оговорённого «Кредитным договором» стороны должны были произвести обратный обмен не нарушая баланса сделки.

В современной реальности всё иначе.

БАНК ОТ СВОЕГО КЛИЕНТА СКРЫВАЕТ:

1. Скрывают, что «Кредитный договор» - это ценная бумага именуемая Долговая Расписка или Простой Вексель, а также, что посредством её сначала кредитуется Банк, а потом встречно под неё как гарантию платежа Банк кредитует своего Клиента, правда не своим векселем, а Центрального Банка своего или чужого государства. В идеале после равноценной мены данная кредитная сделка посредством мены должна закончиться зачётом взаимных прав требования, т.к. сальдо баланса сделки в этом случае равно нулю. При этом, в этом сокрытии участвуют по умолчанию все ныне существующие юристы (не путайте их с правоведами) и бухгалтера.

2. Скрывают, что «Билеты» и «Банкноты» Центральных Банков государств мира - это исходя из названия ценная бумага именуемая Долговая Расписка или Простой Вексель, а исходя из её оформления она не тянет ни на их аналог ни даже на Бланк строгой отчётности. А из этого вытекает, первое мошенничество Центральных Банков государств мира – фальшивомонетничество. Посредством которого, происходит надувательство (калька

инфляция от лат. inflatio — вздутие) граждан (природных или физических от греч. φύσις — природа) и их сообществ (юридических и неюридических лиц).

СПРАВКА:

Инфляцией (от лат. inflatio — вздутие) называют повышение цен на услуги и товары в целом. При инфляции деньги частично утрачивают реальную стоимость, их покупательная способность снижается. Это значит, что со временем за одну и ту же сумму можно приобретать все меньшее количество услуг и товаров.

Причины возникновения инфляции:

— Растущие государственные расходы, финансирование которых происходит за счет эмиссии денег. Денежная масса растет и начинает превышать потребности товарного обращения. Причина типична для кризисных и военных периодов.

— Рост денежной массы вследствие большого объема кредитования.

— Монополия крупных предприятий, определяющих издержки производства и цены. Ситуация характерна для сырьевых отраслей.

— Монополия профсоюзов, вмешивающихся в рыночные механизмы регулирования уровня заработной платы.

— Снижение фактического объема производства национального продукта. При этом объем денежной массы остается прежним, а объем товаров уменьшается. В результате образовавшейся диспропорции цены растут.

Известны случаи, когда при возникновении сильных инфляций денежное обращение вытесняется натуральным обменом.

3. Скрывают, что «Билеты» и «Банкноты» Центральных Банков государств мира ничем не обеспечены, заявляя, что они обеспечены, например, на Советских рублях номиналом 1, 3, 5 рублей было написано: «обеспечено всем достоянием Союза ССР», а начиная с 10, 50, 100 рублей и далее: «обеспечены золотом, драгоценными металлами и прочими активами государственного банка». А на современных Билетах и Банкнотах любого государства мира вы не найдёте таких надписей, а также не найдёте подписей и их расшифровок, кем выпущены данные документы. Правда на них указан собственник-эмитент, который никогда не меняется, у кого бы не находились эти документы. А из этого следует, что мена по кредитному договору – мошенничество, так как Клиенту банка не возвращают его Векселя в виде экземпляра «Кредитного договора» находящегося у Банка, а Билеты или Банкноты Центральных банков, как минимум изымает налоговая служба государства в виде налогов, на прибыль, на приобретение, на добавленную стоимость и так далее. Всё было бы ничего, если бы государство было легитимным или пусть нелегитимным, но хотя бы заботилось о себе и своих гражданах, а то оно грабит себя и своих граждан, заботясь не столько о бюрократах высшего эшелона власти, сколько об олигархах – официальных представителей тех, кто постоянно развязывает войну против Русь, Россия, СССР, РСФСР, а ныне РФ.

4. Скрывают, что между Центральными Банками государств мира и коммерческими банками этих государств нет договорных отношений на право обращать Билеты и Банкноты Центральных банков, так как эти документы являются вещественной собственностью, то должны сопровождаться не только договорами, но и доверенностями. А так как эти Билеты и Банкноты не меняют своего собственника, то это можно осуществить только по договору аренды с правом субаренды для Клиентов банка, договору лизинга с правом сублизинга для Клиентов банка, договору проката с правом субпроката для Клиентов банка, но таких договоров между ними нет, а без них – это очередное мошенничество, но уже с организацией преступной группы возглавляемой коммерческим банком, входящей в государственное организованное преступное сообщество между банками во главе с Центральным банком государства, а последнее входит в международное организованное преступное сообщество между всеми Центральными Банками всех государств мира под крышей Международного Правительства, которое никто никогда и нигде не выбирал и не назначал.

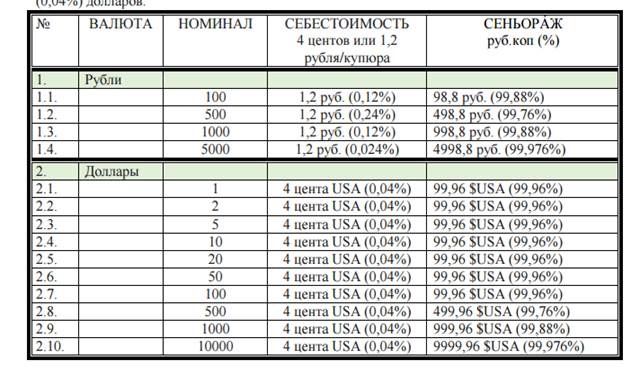

5. Скрывают, что при изготовлении Билетов и Банкнот Центральных Банков государств мира независимо от их номинала есть только реальная себестоимость. Разница между себестоимостью ценной бумаги (в нашем случае - Билетов и Банкнот) и их номиналом именуется Сеньора́ж (от фр. seigneuriage — доход, получаемый от эмиссии денег), а получается он Центральным Банком эмитентом не только после эмиссии в момент первого обмена, а при каждом обмене. Фактически сами Билеты и Банкноты Центральных Банков любых государств мира напоминают пустую ёмкость, которую можно наполнить чем угодно: товарами, работами, услугами, но в реальности она никогда не наполнена - пустая. А номинал этих документов за минусом их себестоимости есть Сеньора́ж, или доход получаемый банком в виде товаров, работ, услуг, которыми он в данный момент, до следующего подобного оборота наполняет эти документы. Из чего следует, что каждый пользователь Билетами и Банкнотами Центральных Банков любых государств мира обманывает и таким образом грабит сам себя в пользу этих банков на величину Сеньора́жа. Для сведения, напечатать любую купюру любого номинала в виде Билета или Банкноты Центральных Банков любых государств мира стоит не более 4 центов или 1,2 рубля. Народ в основном пользуется купюрами: 500 (0,24%), 1000 (0,12%), 5000 (0,024%) рублей или 100 (0,04%) долларов.

№ ВАЛЮТА НОМИНАЛ СЕБЕСТОИМОСТЬ 4 центов или 1,2 рубля/купюра СЕНЬОРА́Ж руб.коп (%)

Вам это ничего не напоминает? ― Математикам это напоминает разницу малой и большой шкалы счёта (см. Системы наименования чисел, а также Именные названия степеней тысячи).

Вам это ничего не напоминает? ― Математикам это напоминает разницу малой и большой шкалы счёта (см. Системы наименования чисел, а также Именные названия степеней тысячи).

Следовательно, по малой шкале банк считает в пользу своего Клиента, а по большой в свою пользу. Но в уголовном праве эти действия именуются – мошенничество (ст. 159 УК РФ). Для нас несложно перевести в уголовное право любого государства мира. Но везде как вы понимаете будет подобная статья, но с отягчающими обстоятельствами – в особо крупном размере и конфискацией.

При этом заметьте, Центральные Банки любых государств мира получают этот Сеньора́ж при каждом обороте, всё время жизни этих Билетов и Банкнот. Среднестатистический оборот составляет 90 дней, а среднестатистическая продолжительность жизни этих купюр 10 лет. Таким образом, получаем 40 оборотов.

Заметьте, мы здесь не заикнулись ни одним словом о разнице между реальной и продажной или залоговой стоимостью: товаров, работ, услуг, на ней также «навариваются» банки.

6. Скрывают, что ни у Центральных Банков государств мира, ни у коммерческих банков этих государств нет не столько нужды, сколько нет прав требования с Клиента банка не только Залога, Заклада, Поручительства, Страховки и так далее, но и Кредитных процентов даже Основной суммы договора (принципала), если договором не оговорён возврат в исходную точку по окончанию срока договора. Но учитывая, что такого возврата не оговорено, а также что экземпляр «Кредитного договора» - «Векселя» не возвращается Клиенту банка, но это не значит, что данный документ прекратил свою коммерческую деятельность, так как стороны практически никогда официально не разрывают договорных отношений путём окончания выполнения его условий договора, а предусматривают автоматическую пролонгацию на очередной срок, если не будет специального уведомления. Естественно, такого уведомления не может поступить, так как Клиент банка считает, что договор закончил своё существование.

7. Скрывают, что Коммерческие банки с разрешения Центральных Банков государств мира, играют в «Банковские Гарантии», в основе которых лежат «Кредитные договора». Для выпуска «Банковской Гарантии» на 100% достаточно внести в Центральный Банк РФ взнос всего – 20% или 1/5. Это значит, что «Банковская Гарантия» пустая (ничем не обеспечена) на 80% или 4/5. «Банковская Гарантия» - это такой же вексель только коммерческого банка. А теперь зайдите в обслуживающий банк и спросите сколько стоит купить Вексель Банка на 1 год и на 5 лет?, и вам станет понятна разница, которую получает банк от подобного оборота. Представим, что Банк продаёт свой Вексель за 80% (в реальности выше), при затратах 20%, доход 4-х кратный или 400 % к затратам.

А если вы по «Кредитному договору» и ему сопутствующему Договору залога, Договора Заклада, Договора Поручительства, Договору Страхования и так далее, а тем более по всем вместе передали банку: Залог, Заклад, Поручительство, Страховку и так далее, а также выплачиваете Кредитные проценты и возвращаете Основную сумму Кредитного договора (принципала), то вы своими действиями существенно обогатили банк, а себя разорили на аналогичную сумму.

8. Скрывают, что когда вы что-то даже добровольно отдаёте: товар, работу, услугу, то встречно получаете право требования к получателю не только на переданную сумму, но и иную оговорённую договором. Если договором ничего не оговорено, то вступает в силу правила договора совместной деятельности (ст.1048 ГК РФ).

Если у вас забрали обманом или силой товар, работу, услугу, то встречно получаете право требования к получателю не только на забранную у вас сумму, но и иную – всё что заработано забравшим у вас за счёт того, что было забрано. В том числе, ваши реальные убытки подтверждённые документами и недополученные выгоды.

СПРАВКА ГК РФ:

Глава 55 Простое товарищество

Статья 1048. Распределение прибыли

Прибыль, полученная товарищами в результате их совместной деятельности, распределяется пропорционально стоимости вкладов товарищей в общее дело, если иное не предусмотрено договором простого товарищества или иным соглашением товарищей. Соглашение об устранении кого-либо из товарищей от участия в прибыли.

Также подтверждение того Договор, заключенный между Банком и Клиентом носит все признаки простого векселя (далее – Вексель), который составляется и подписывается должником и содержит его безусловное обязательство оплатить кредитору определенную сумму в обусловленный срок в определенном месте, но никак не кредитного договора, который является разновидностью договора займа. По сути, вексель есть срочное письменное обязательство, т.е. долговая расписка строго установленной формы, дающее его владельцу право получить с должника определенную сумму, включая сумму начисленных процентов. Последние возрастают с увеличением времени обращения векселя.

Что исходит из нормативной базы, так из приказа Банка России от 14.02.2008 N ОД-101(ред. от 24.12.2015)"О предоставлении Банком России кредитным организациям кредитов, обеспеченных активами или поручительствами» «Вексельная сумма (сумма основного долга по кредиту), указанная в иностранной валюте, пересчитывается в рубли исходя из курса соответствующей иностранной валюты к рублю, обусловленного в векселе (кредитном договоре) для осуществления выплаты вексельной суммы (суммы основного долга по кредиту), а если указанный курс в векселе (кредитном договоре) не обусловлен - исходя из установленного Банком России официального курса соответствующей иностранной валюты к рублю на день направления Банком России кредитной организации сообщения о согласии включить указанные векселя (права требования по кредитным договорам) в состав активов, принимаемых в обеспечение кредитов Банка России. »

а также:

"Положение о порядке предоставления Банком России кредитным организациям кредитов, обеспеченных активами или поручительствами"(утв. Банком России 12.11.2007 N 312-П)(ред. от 09.09.2015)(Зарегистрировано в Минюсте России 10.12.2007 N 10658). 3.1. Активами, предоставляемыми банками в обеспечение кредитов Банка России, являются векселя и (или) права требования по кредитным договорам и (или) облигации, соответствующие критериям, установленным настоящим Положением. (в ред. Указания Банка России от 04.03.2013 N 2976-У)

«Под стоимостью векселя в целях настоящего Положения понимается выраженная в рублях и копейках стоимость его покупки банком (но не выше вексельной суммы); под стоимостью права требования по кредитному договору понимается минимальная (с учетом графика погашения соответствующего кредита, определенного в кредитном договоре, а также фактических платежей заемщика в погашение кредита)»

пунктом 3.6 настоящего Положения, обязанного по векселю (кредитному договору), выступает лицо, солидарно (субсидиарно) с векселедателем (заемщиком) отвечающее за платеж по векселю (возврат суммы основного долга по кредиту), для целей расчета стоимости соответствующего векселя (права требования по кредитному договору) вексельная сумма (непогашенная часть суммы основного долга по кредиту) принимается равной той ее части, за выплату (возврат) которой отвечает указанное лицо.

(в ред. Указаний Банка России от 03.10.2008 N 2084-У, от 10.08.2009 N 2273-У, от 04.03.2013 N 2976-У)

Таким образом, банк вводит клиента в заблуждение, скрывая факт присутствия в кредитном договоре (векселе) 3-го лица Центрального банка РФ и ФРС учётом расчётов в долларах США (см. страницу 145, 203 годового отчёта ЦБ РФ за 2013 год) в финансовой системе Соединённых Штатов Америки (далее США).. Согласно закона О ЦБ РФ пункт 18.2 ЦБ РФ является депозитарием средств Международного валютного фонда в валюте Российской Федерации, осуществляет операции и сделки, предусмотренные статьями Соглашения Международного валютного фонда и договорами с Международным валютным фондом; (п. 18.2 введен Федеральным законом от 03.11.2010 N 291-ФЗ)

Относительно кредитного договора (векселя) поясняю в 1922 году было принято «Положение о векселях» в соответствии с которым кооперативам и банкам разрешалось выдавать и принимать к учёту (выкупу) векселя, а также использовать их для оформления кредитных операций. Вторично обращение на территории России вексель был введен Постановлением Президиума ВС РСФСР от 24 июня 1991 года. № 1451-I «О применении векселя в хозяйственном обороте РСФСР»

Долговые обязательства Клиента Банка в виде Векселя спрятанного в текст "Кредитного договора" и долговые обязательства Банка России в виде Билетов Банка России, последние несмотря на то, что имеют статус "абсолютных" являются более разрекламированными средствами массовой дезинформации, но полностью не соответствующими ни Векселям, ни иным ценным бумагам, по которым Банк России не собирается отвечать. А обязательства Клиента Банка соответствуют полностью Вексельному праву, и не только добровольно исполняются по мере возможности, но и принудительно со стороны Коммерческих банков. При этом, Коммерческие банки должны были провести взаимозачёт встречных прав требования путём мены долговыми обязательствами, подобно тому как меняют иностранную валюту на рубли и наоборот рубли на иностранную валюту. Но вместо взаимозачёта они заставляют Клиента банка вернуть полученные долговые обязательства в полном объёме, заплатить за кредит, который никогда не давали, а также заставляют Клиента Банка положить залог (по договору залога), заклад (по договору заклада), совершить страховку (по договору страхования), предоставить поручителей (по договору поручителей), а порой требуют всё вместе. Тем самым, они многократно нарушают сумму и баланс сделки, заставляя Клиента Банка нести расходы и разоряться, а сами неосновательно обогащаются.

Обязательства вследствие неосновательного обогащения регулируются главой 60 Гражданского кодекса РФ. В соответствии со статьей 1102 ГК РФ приобретатель обязан возвратить потерпевшему неосновательно приобретенное или сбереженное имущество.

Из уголовного права любому юристу известно, что неосновательное повышение уровня цен на услуги без изменения их качества и количества есть хищение или кража (ст. 158 УК РФ), а учитывая структуру и штат Коммерческого Банка, а также количество юридических и физических лиц, занятых в обороте Билетов Банка России через конкретный Коммерческий Банк кроме меня, то данное деяние следует рассматривать как совершённое организованной группой (подпункт а) п.4 ст.158 УК РФ) в особо крупном размере (подпункт б) п.4 ст.158 УК РФ) против всего населения Российской Федерации (физических лиц), всех юридических лиц Российской Федерации и даже самой Российской Федерации и всех её 88 субъектов имеющих счета в данном Коммерческом Банке.

Если же заключен договора займа, то при заключении договора займа кредитор может распоряжаться только своей собственностью, либо имуществом, на которое выдана доверенность собственника с правом распоряжения данным имуществом. В данном случае Банк распоряжается собственностью ЦБ РФ (билетами банка России) без доверенности.

Я расцениваю ваши действия, как нацеленные на необоснованное обогащение.

Требую:

(на основании ст.24 ч.2 Конституции РФ):

1. Предоставить юридический договор (доверенность), заключенный между ЦБ РФ и Банком на пользование имуществом ЦБ РФ (билетов банка России) Банком.

2. Предоставить информацию когда и какие были заключены какие-либо договорные отношения между финансовой системой Российской Федерации, в том числе Центральным Банком Российской Федерацией и/или АО "Тинкькофф Банк" с какими-либо международными или национальными финансовыми системами, в том числе с Федера́льной резе́рвной систе́мой США.

3. Объяснить какой убыток понес Банк, если по утверждению банка мне были выданы деньги взамен моего Векселя, согласно ст. 382, ч.3, ч.4 ГК РФ?

4. Разъясните, в какую сторону баланса (прихода или расхода) внесен мой Вексель?

5. Объясните, если мой Вексель внесен в строку «расход» - это моя прибыль по Векселю, и я имею право на получение 50% с моей прибыли по моему Векселю.

Если мне будет отказано в получении 50% моей прибыли от моего Векселя, я подаю в суд на защиту моего права на пользование моими денежными средствами от моей прибыли по моему Векселю, согласно которому я имею право получить все 100%.

К тому же прошу принять к сведению ответ № 01/10958-10-31 от 23.07.2010 руководителя Министерства Здравоохранения и Социального РазвитияРФ Федеральной Службы по надзору в сфере защиты прав потребителей и благополучия человека (РОСПОТРЕБНАДЗОР) Г.Г.Онищенко на письмо "Об уступке банками прав требования по долгам физических лиц коллекторским компаниям" № А-01/1Е-516 от 07.07.2010, направленное Президенту Ассоциации российских банков Г.А. Тосуняну.

Все необходимые документы у вас имеются. Уведомляю кредитора о том, что до предоставления ответа я приостанавливаю выплату платежей, основание п. 1 ст. 12 Закона «О защите прав потребителей».

С Уважением

«26» апреля 2017 года _____________/В.А. Ефременко/