Группа 296

ОП.03 Налоги и налогообложение

Практическое занятие № 15.

Тема: Заполнение платежных поручений для перечисления налогов.

Цель работы: Научиться заполнять платёжные поручения автоматизированным способом в программе 1С.

Инструкция по выполнению практического занятия

Приступая к выполнению практического занятия, вы должны внимательно прочитать цель работы, ознакомиться с требованиями по выполнению практического занятия, с краткими теоретическими и справочно-информационными материалами по теме практического занятия.

При выполнении практического занятия обучающимися указываются:

- дата выполнения;

- номер практического занятия;

- тема;

- цель;

- решение задания (записать последовательность заполнения платежных поручений, заполнить форму платежного поручения с реквизитами).

Выводы по ситуациям оформите в письменном виде.

Критерии оценивания занятия:

| Оценка | Критерии оценивания |

| 1. Работа оформлена аккуратно, с соблюдением требований. 2. Задание выполнено в полном объеме. | |

| 1. Работа оформлена с соблюдением требований. 2. Задание выполнено в полном объеме, есть незначительные неточности. | |

| 1. Работа оформлена с соблюдением требований. 2. Задание выполнено с ошибками. | |

| 1. Работа выполнена не в полном объеме. 2. Нет выводов по результатам расчетов. |

Краткие теоретические и справочно-информационные материалы по теме:

Платёжные поручения в программе 1С Бухгалтерия 8.3 можно создать тремя способами.

· Вручную.

· Автоматически из списка задач.

· Автоматически из журнала «Платёжные поручения».

О механизме автоматического формирования платёжек в 1С 8.3

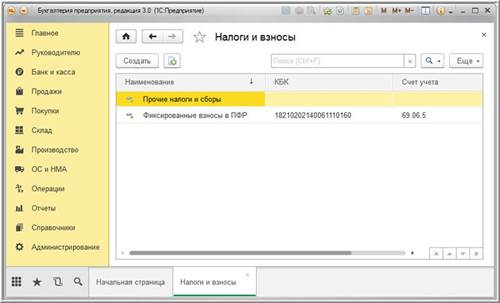

Откроем справочник «Налоги и взносы »: «Справочники → Банк и касса → Налоги и взносы» в чистой информационной базе, где не создано ещё ни одной организации. В справочнике отобразятся только два налога (рис. 1).

Рисунок 1 – Справочник «Налоги и сборы» в чистой информационной базе»

При необходимости можно воспользоваться кнопкой «Создать» и описать в нём все необходимые налоги и взносы. Но есть более удобный способ.

При открытии чистой базы программа сначала предлагает подключиться к серверам 1С, чтобы получить последнее обновление. Только после этого программа предлагает описать организации.

При создании новой организации или индивидуального предпринимателя программа автоматически формирует учётную политику, а также налоги и взносы, которые она должна уплачивать. Делается это на основании указанной при создании организации системы налогообложения.

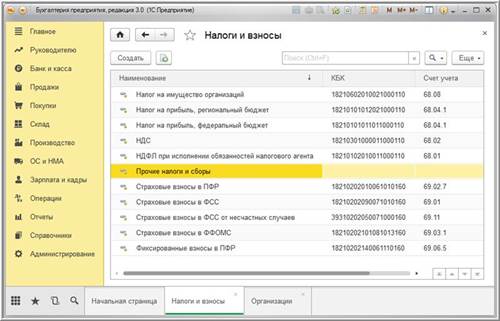

Для примера создайте организацию ООО «ОСН» с общей системой налогообложения. На данном этапе в карточке организации достаточно указать наименование организации. Остальные реквизиты нас пока не интересуют. А теперь снова откройте справочник «Налоги и взносы».

Рисунок 2 – Справочник «Налоги и сборы» для организации на общей системе налогообложения

Как можно видеть, в справочнике автоматически актуализировались налоги, которые в обязательном порядке уплачивают все налогоплательщики, применяющие общую систему налогообложения.

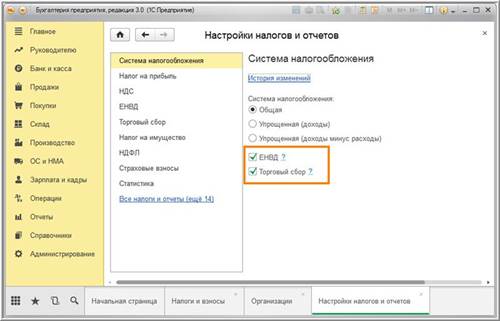

Если кроме указанных налогов организация обязана уплачивать и другие налоги (допустим, совмещает ОСН с ЕНВД и платит торговый сбор), то необходимые налоги можно легко добавить. Откройте форму «Главное → Настройки → Налоги и взносы» и установите соответствующие флаги (рис. 3).

Рисунок 3 – Установка флагов «ЕНВД» и «Торговый сбор»

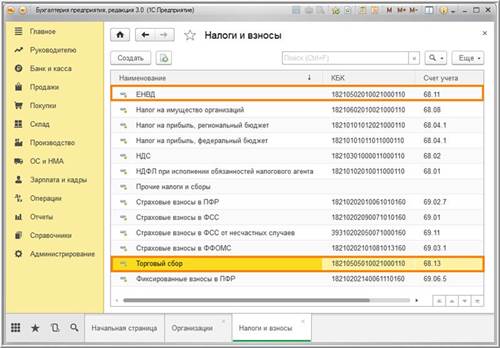

После этого в справочнике «Налоги и взносы» актуализируются ещё два налога: ЕНВД и Торговый сбор (Рис. 4).

Рисунок 4 – Справочник «Налоги и взносы» с добавленными налогами

Если требуется подключить ещё какие-то налоги, то в форме «Настройки налогов и отчётов» надо кликнуть по ссылке «Все налоги и отчёты (ещё 14)». Раскроется перечень дополнительных налогов. Этот же перечень можно открыть, кликнув по ссылке «Настройка списка налогов и отчётов» в форме «Главное → Задачи → Список задач».

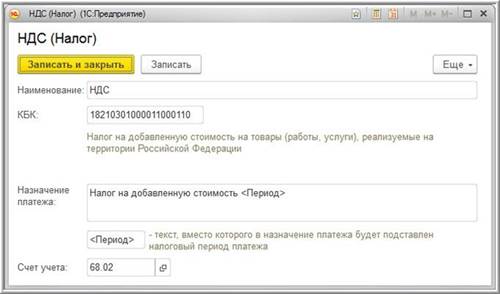

В справочнике «Налоги и взносы» каждый элемент автоматически создаётся с заполненным кодом бюджетной классификации (КБК), счётом учёта и шаблоном для назначения платежа (рис. 5).

Рисунок 5 – Элемент «НДС» справочника «Налоги и взносы»

При своевременном обновлении программы можно быть уверенным в в корректности КБК для того или иного налога.

Кроме данных об уплачиваемом налоге платёжное поручение содержит так называемые платёжные реквизиты – то есть банковские реквизиты администраторов соответствующего налога

Эти реквизиты можно ввести вручную, но если есть возможность использования сервиса 1С Контрагент (приобретается отдельно, либо без дополнительной оплаты – в рамках подписки 1С ИТС ПРОФ), то ввод платёжных реквизитов осуществляется автоматически1.

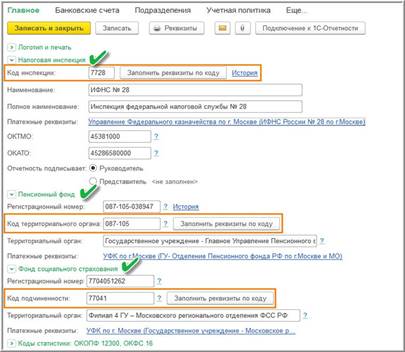

При использовании сервиса 1С Контрагент в карточке реквизитов организации надо в соответствующих полях указать код контролирующего органа и нажать на кнопку «Заполнить реквизиты по коду». В результате сервис 1С Контрагент автоматически заполнит платёжные реквизиты контролирующих органов (рис. 6).

Рисунок 6 – Ввод кодов контролирующих органов

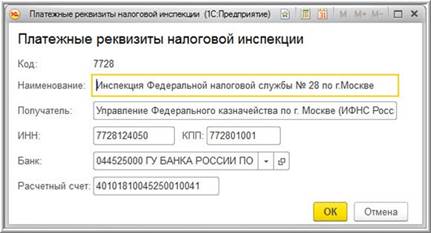

О заполнении реквизитов свидетельствуют появления ссылок против надписей «Платёжные реквизиты». Чтобы убедиться в корректности заполнения реквизитов нажмите, к примеру, на ссылку «Управление Федерального казначейства …» и проверьте правильность.

Рисунок 7 – Проверка платёжных реквизитов налоговой инспекции

Теперь всё готово для оформления платёжных поручений.

Рассмотрим автоматические способы формирования платёжек в 1С.