Практическое занятие № 2

Тема занятия: ИНВЕСТИЦИОННОЕ ПЛАНИРОВАНИЕ НА ПРЕДПРИЯТИИ

Цель занятия: изучить специфику инвестиционного планирования на предприятии

- образовательная: научиться анализировать этапы разработки инвестиционного проекта

- воспитательная: прививать понимание социальной значимости своей профессии и интерес к ней;

- развивающая: развить практические умения в анализе материала по инвестициям.

Оборудование: методические указания.

Вопросы для первичного контроля.

1. Дайте определение термина «фазы инвестиционного проекта»

2. Какие виды классификации Вы знаете, приведите примеры.

Состав и порядок работы.

1. Ознакомиться с теоретической частью задания.

2. Дайте характеристику инвестиционного планирования на предприятии

3. Изучить жизненный цикл инвестиционного проекта.

ТЕОРЕТИЧЕСКИЕ СВЕДЕНИЯ.

♦ Общие Фазы инвестиционного проекта.

♦ Предынвестиционная фаза инвестиционного проекта

♦ На стадии формулирования инвестиционной идеи в рамках стратегии предприятия пока нет ясного понимания об источниках финансирования, о потенциально заинтересованных инвесторах и возможности их участия в проекте, нет даже четко сформулированных целей и задач, которые должны быть поставлены и решены в ходе реализации инвестиционного проекта. Превращение инвестиционной идеи в инвестиционное предложение является главной задачей предынвестиционной фазы реализации инвестиционного проекта.

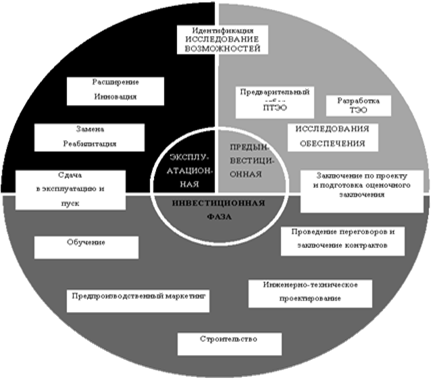

♦ Рассмотрим последовательно основные шаги предынвестиционной фазы реализации инвестиционного проекта (см. рис. 1.1 ).

♦ 1. Формулирование инвестиционной идеи. Необходимо предварительно обосновать инвестиционный замысел, определить, каких стратегических целей предприятие сможет достичь в рамках реализации рассматриваемого инвестиционного замысла. Далее необходимо наметить, а затем четко изложить обозначенные цели, которых оно должно достичь, и задачи, которые оно должно решить в рамках реализации будущего инвестиционного проекта. Данный подход актуален в том случае, если инвестиционный замысел первичен. Однако бывают ситуации, когда перед

предприятием ставятся четкие цели и задачи в рамках стратегии, а его

руководству необходимо в соответствии с ними разработать и сформулировать инвестиционную идею, посредством которой оно будет решать и

достигать поставленные задачи и цели. На этом же этапе следует согласовать сформулированные инвестиционные идеи с потенциальными участниками будущего инвестиционного проекта, а если необходимо — с федеральными, региональными и отраслевыми органами управления.

♦ 2. Рассмотрение альтернативных вариантов реализации инвестиционной идеи.

♦ Часто руководство предприятия одобряет инвестиционный проект без должного анализа имеющихся вариантов. На наш взгляд, данный подход неверен, он ведет к принятию не всегда эффективных решений и не позволяет максимально оптимизировать процесс достижения и решения поставленных целей и задач. Следовательно, на данном этапе необходимо рассмотреть альтернативные варианты реализации инвестиционной идеи. Возможно, что все рассматриваемые альтернативы могут принести предприятию прибыль и вернуть вложенные в проект ресурсы, однако компании необходимо принять только одно инвестиционное решение (в условиях ограниченности ресурсов), которое будет наиболее выгодным и эффективным. Когда осуществление одного из инвестиционных проектов делает невозможным получение прибыли от остальных проектов, такие инвестиционные проекты называют взаимоисключающими или альтернативными.

♦ 3. Предпроектное исследование инвестиционных возможностей.

Предварительное технико-экономическое обоснование (ПТЭО) должно подтвердить, что все возможные альтернативы проекта рассмотрены

|

♦ и оценены, все аспекты выбранного инвестиционного проекта осуществимы и требуют дальнейшего глубокого изучения, имеется четкое заключение о жизнеспособности инвестиционного проекта. ПТЭО включает в себя следующие основные моменты: описание продукции, анализ рынка, определение потенциальных клиентов (заказчиков), определение состава участников ИП, разработка организационно-правовой формы реализации ИП, определение укрупненных значений показателей ИП, оценка эффективности предлагаемых ИП, выбор ИП из множества.

♦ Жизненный цикл инвестиционного проекта

♦ Каждый проект имеет свой «жизненный период», называемый инвестиционным циклом. Это «период времени, охватывающий все временное пространство от идеи до ее реального воплощения.

♦ Период времени между началом осуществления проекта и его ликвидацией принято называть жизненным циклом.

♦ Инвестиционный цикл принято делить на фазы, каждая из которых имеет свои цели и задачи:

♦ − прединвестиционную – от предварительного исследования до окончательного решения о принятии инвестиционного проекта;

♦ − инвестиционную – включающую проектирование, заключение договора или контракта, подряда на строительные работы и т. п.;

♦ − операционную (производственную) – стадию хозяйственной деятельности предприятия (объекта);

♦ − ликвидационную – когда происходит ликвидация последствий реализации ИП.

♦ Каждая стадия инвестиционного проекта должна способствовать предотвращению неожиданностей и возможных рисков на последующих стадиях, помогать поиску самых экономичных путей достижения заданных результатов, оценке эффективности ИП и разработке его бизнес-плана.

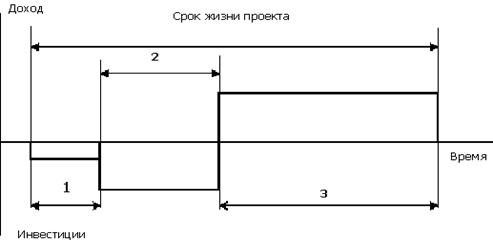

♦ Временной фактор играет ключевую роль в оценке инвестиционного проекта. В этой связи целесообразно представить весь цикл развития проекта в виде графика (рис. 3).

♦ Представленный график носит достаточно условный характер, однако на нем можно выделить три основные фазы развития проекта: предынвестиционную, инвестиционную и эксплуатационную. Суммарная продолжительность этих стадий составляет срок жизни проекта.

♦

♦ Рис. 3. График развития жизненного цикла инвестиционного проекта

♦ 1 – предынвестиционная фаза; 2 – инвестиционная фаза;

3 – эксплуатационная фаза

♦

♦ Рис. 4 Составляющие жизненного цикла

♦ Значительное влияние на общую характеристику проекта будет оказывать продолжительность эксплуатационной фазы. Очевидно, что, чем дальше будет отнесена во времени ее верхняя граница, тем большей будет совокупная величина дохода.

♦ Важно определить тот момент, по достижении которого денежные поступления проекта уже не могут быть непосредственно связаны с первоначальными инвестициями (так называемый «инвестиционный предел»). Например, при установке нового оборудования им будет являться срок полного морального или физического износа.

♦ Общим критерием продолжительности срока жизни проекта или периода использования инвестиций является существенность вызываемых ими денежных доходов с точки зрения инвестора. Так, при проведении банковской экспертизы на предмет предоставления кредита, срок жизни проекта будет совпадать со сроком погашения задолженности и дальнейшая судьба инвестиций ссудодателя уже не будет интересовать.

Содержание отчета.

1. Выполненная работа (конспект темы)

Контрольные вопросы.

1. Назовите определение термина

2. Дайте характеристику фаз развития в инвестиционном проекте.