Специальные дисциплины

1. Сущность, функции и значение финансов организаций.

Финансы– это совокупность денежных (финансовых) отношений, организованных государством, в процессе которых осуществляется формирование и использование общегосударственных фондов денежных средств для решения экономических, социальных и политических задач.

Закономерности развития денежных (финансовых) отношений:

1. Финансовые отношения порождаются государством.

2. Чем более развиты товарно-денежные отношения, тем выше роль финансов в деятельности предприятия (организации), народного хозяйства, страны.

3. Финансы выражают денежные отношения, связанные с созданием, распределением и использованием централизованных и децентрализованных денежных фондов (две сферы финансов финансовой системы страны).

Признаки финансов:

- денежный (стоимостной) характер;

-распределительный и перераспределительный характер финансовых отношений;

-фондовый характер денежных отношений;

-финансовые отношения всегда связаны с формированием доходов, принимающих форму финансовых ресурсов (пассив баланса);

-финансовые отношения будучи объективными регулируются государством.

Таким образом, финансы организации (предприятия) – это система денежных отношений предприятия, отчасти регламентируемых государством, связанных с созданием, распределением и использованием денежных фондов и накоплений предприятия.

Финансы — экономический инструмент распределения и перераспределения валового внутреннего продукта (ВВП) и национального дохода, орудие контроля за образованием и использованием фондов денежных средств.

Роль финансов в хозяйственной деятельности организаций:

|

|

- обслуживание индивидуального кругооборота фондов;

- распределение выручки от реализации товаров;

- перераспределение чистого дохода на платежи в бюджет и прибыль, оставляемую в распоряжении предприятия на производственное и социальное развитие;

- использование прибыли, оставляемой в распоряжении предприятия;

- контроль за соблюдением соответствия между движением материальных и денежных ресурсов в процессе индивидуального кругооборота фондов.

Таким образом, роль финансов предприятий состоит в следующем:

1. Распределяя и перераспределяя национальный доход и национальное богатство на общегосударственном уровне, финансы предприятий обеспечивают формирование финансовых ресурсов страны, используемых для образования бюджета и внебюджетных общественных фондов.

2. В ходе распределения и перераспределения национального дохода и национального богатства на уровне предприятий они обеспечивают сферу материального производства необходимыми финансовыми ресурсами и денежными средствами для непрерывного процесса расширенного воспроизводства.

3. На уровне производственных коллективов с помощью финансов формируются такие денежные фонды, как фонды оплаты труда и материального стимулирования, осуществляются программы социального развития коллективов предприятий.

4. Важной является роль финансов предприятий в обеспечении сбалансированности в народном хозяйстве между материальными и денежными фондами, предназначенными для целей потребления и накопления. От степени обеспечения такой сбалансированности во многом зависят стабильность национальной денежной единицы, денежное обращение, состояние платежно-расчетной дисциплины в народном хозяйстве.

|

|

5. Непосредственная связь финансов предприятий и финансов отраслей народного хозяйства со всеми фазами воспроизводственного процесса обусловливает их высокую потенциальную активность и широкую возможность воздействия на все стороны хозяйствования. Поэтому финансы предприятий могут служить важным инструментом экономического стимулирования, контроля за экономикой страны и управления ею.

6. С их помощью осуществляется регулирование воспроизводства производимого продукта, обеспечивается финансирование потребностей расширенного воспроизводства на основе оптимального соотношения между средствами, направленными на потребление и на накопление. Финансы предприятий могут использоваться для регулирования отраслевых пропорций в рыночной экономике, способствовать ускорению развития отдельных отраслей экономики, созданию новых производств и современных технологий, ускорению научно-технического прогресса.

Сущность финансов, как и каждой экономической категории, проявляется в их функциях. Финансы выполняют функции:

Финансы предприятий выполняют три основные функции:

- обеспечивающую;

-распределительную;

-контрольную.

Обеспечивающая функция заключается в систематическом формировании в необходимом объеме денежных средств из различных альтернативных источников для обеспечения текущей хозяйственной деятельности предприятия и реализации стратегических целей ее развития. Реализация этой функции достигается в результате финансового планирования на предприятии.

|

|

Распределительная функция тесно связана с обеспечивающей и проявляется через распределение и перераспределение общей суммы сформированных финансовых ресурсов. Распределительная функция основана на том, что финансовые ресурсы предприятия подлежат распределению внутри предприятия в целях развития самого предприятия и выполнения денежных обязательств перед бюджетом, кредиторами, контрагентами.

Контрольная функция предполагает осуществление финансового контроля за результатами производственно-финансовой деятельности предприятия, а также за процессом формирования, распределения и использования финансовых ресурсов в соответствии с текущими и перспективными планами.

Эти функции выполняются финансами параллельно во времени, так как каждая финансовая операция включает, с одной стороны, формирование и распределение общественного продукта и национального дохода, а с другой - контроль за этим распределением.

2. Фонды денежных средств организаций и их предназначение.

Важнейшая сторона финансовой деятельности предприятий - формирование и использование различных денежных фондов. Через них осуществляется обеспечение хозяйственной деятельности необходимыми денежными средствами, а также расширенное воспроизводство, финансирование инноваций, экономическое стимулирование, расчеты с бюджетом, банками.

Денежные фонды предприятия отражаются в его финансовой отчетности, прежде всего, в активе и пассиве баланса. Актив баланса - это имущество предприятия, подразделяющееся на внеоборотные и оборотные активы. Пассив баланса - это денежные средства, сгруппированные по источникам, за счет которых сформировано имущество. Пассив баланса подразделяется на три группы источников: капитал и резервы, долгосрочные обязательства, краткосрочные обязательства.

Денежные фонды предприятий можно разделить на пять групп:

1) фонды собственных средств:

- уставный капитал,

- переоценка внеоборотных активов,

- добавочный капитал,

- резервный капитал,

- фонд накоплений,

- нераспределенная прибыль,

- прочие;

I группа денежных фондов предприятия – фонды собственных средств. Они играют решающую роль в его деятельности, так как требования по их объёму и организации достаточно однозначны.

Собственные средства являются экономической основой всех хозяйствующих субъектов.

Собственные средства предприятий выступают в виде фондов.

При организации предприятие должно иметь уставный фонд или уставный капитал.

Источниками формирования уставного фонда могут быть:

– для государственных предприятий – бюджет; средства специальных фондов; безвозмездно полученные здания, сооружения, оборудование, которые закрепляются за ними в форме уставного фонда;

– для частных предприятий – денежные средства собственника, материальные ценности, имущественные права;

– для акционерных обществ – вклады акционеров, составляющие их акционерный фонд

Уставный капитал выступает первым денежным фондом, отражаемым в разделе пассива баланса предприятия.

Актив – имущество предприятия, пассив же денежные средства, за счёт которых сформировано имущество. Чистыми активами называют активы за вычетом долгов (расчетов с кредиторами, заемных средств, доходов будущих периодов и прочие). Существует определенный порядок расчета чистых активов предприятия. Взаимосвязь между величиной чистых активов и уставным фондом проявляется в том, что если по окончании второго и каждого последующего года стоимость чистых активов коммерческой организации окажется меньше уставного фонда, такая организация обязана объявить и зарегистрировать в установленном порядке уменьшение своего уставного фонда. В случае если стоимость указанных активов менее минимального размера уставного фонда, предприятие подлежит ликвидации.

После уставного капитала денежным фондом собственных средств предприятия является добавочный капитал, который включает:

– прирост стоимости внеоборотных и оборотных активов в результате переоценки основных фондов, то есть их дооценку, проводимой в соответствии с законодательством;

– эмиссионный доход акционерного общества или доход от продажи акций сверх их номинальной стоимости за вычетом расходов на их продажу;

– безвозмездно полученные денежные и материальные ценности на производственные цели;

– ассигнования из бюджета на финансирование капитальных вложений;

– поступления на пополнение оборотных средств.

Он может быть использован на погашение сумм снижения стоимости имущества, выявившихся по результатам его переоценки, на погашение убытков, возникших в результате безвозмездной передачи имущества другим предприятиям и лицам, на увеличение уставного капитала, на погашение убытка, выявленного по результатам работы предприятия за отчетный год

Резервный капитал – денежный фонд предприятия, который образуется в соответствии с законодательством Республики Беларусь и учредительными документами. Его размер предусматривается уставом общества, но не менее 15 % уставного фонда. Порядок его образования зависит от национальной принадлежности организации. Формирование и пополнение резервного фонда происходит путем ежегодных отчислений до образования минимально необходимой суммы.

Резервный фонд предназначен для покрытия непредвиденных коммерческих убытков акционерного общества.

Наличие резервного фонда является важнейшим условием обеспечения устойчивости финансового состояния предприятия.

Инвестиционный фонд предназначен для развития производства. В нём концентрируются: – амортизационный фонд, предназначенный для простого воспроизводства основных фондов; – фонд накопления, образуемый за счет отчислений от прибыли и предназначенный для развития производства; – заёмные и привлечённые источники

Роль инвестиционного фонда очевидна. Предприятие должно иметь возможность и обязано за счет собственной прибыли и других источников обеспечивать прирост оборотных средств и финансирование капитальных вложений.

Валютный фонд формируется на предприятиях, получающих валютную выручку от экспортных операций и покупающих валюту для импортных операций. Этот фонд не имеет самостоятельного целевого значения. Он выделяется постольку, поскольку операции с валютой имеют свои особенности. В этих целях предприятия в коммерческих банках, имеющих лицензию Национального банка Республики Беларусь для проведения валютных операций, открывают валютные счета.

2) фонды заемных средств:

- кредиты банков,

- займы юридических и физических лиц,

- коммерческий кредит,

- факторинг,

- лизинг,

- кредиторы,

- прочие;

II группа денежных фондов предприятия – фонды заёмных средств. Эффективная финансовая деятельность предприятия невозможна без постоянного привлечения заемных средств. Использование заемного капитала позволяет существенно расширить объем хозяйственной деятельности организации, обеспечить более эффективное использование собственного капитала, а, в конечном счете – повысить рыночную стоимость предприятия.

Банковский кредит – средства, предоставляемые банком взаймы клиенту для целевого использования на установленный срок за определенную плату. Он является основной формой финансового кредита. Коммерческие банки предоставляют его в следующих основных видах:

– бланковый (необеспеченный) кредит. Он выдается коммерческим банком, осуществляющим расчетно–кассовое обслуживание клиента;

– контокоррентный кредит (овердрафт). Кредит предоставляется банком обычно под обеспечение. Но это требование является необязательным;

– открытие кредитной линии. Договор на получение кредита предприятие может оформить с банком предварительно путем открытия кредитной линии;

– ипотечный кредит. Он может быть получен от банков, специализирующихся на выдаче долгосрочных займов под залог основных средств или имущественного комплекса предприятия в целом;

– ломбардный кредит. Кредит может быть получен предприятием под заклад высоколиквидных активов (векселей, государственных краткосрочных облигаций), которые на период кредитования передаются банку;

– консорциумный (консорциональный) кредит. Кредитная политика банка или высокий уровень риска иногда не позволяют ему в полной мере удовлетворить потребность предприятия–клиента в кредите. В этом случае банк, обслуживающий предприятие, может привлечь к кредитованию данного клиента другие банки. За организацию консорциумного кредита ведущий банк получает определенное комиссионное вознаграждение;

– прочие виды банковского кредита

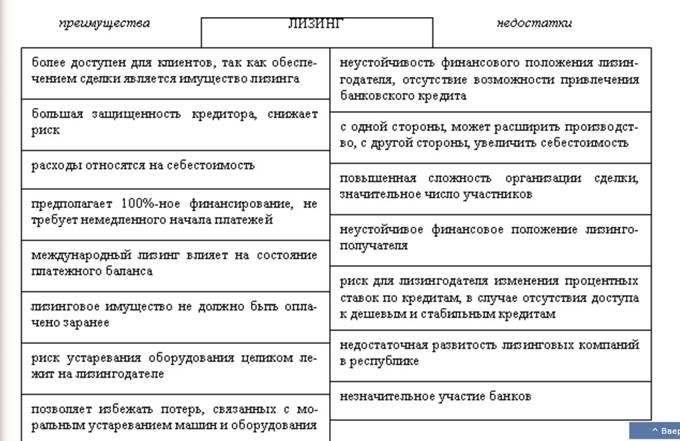

Одной из прогрессивных форм привлечения заемных средств является лизинг. Он представляет собой метод кредитования предприятия путем предоставления ему за плату в аренду основных фондов.

Альтернативными формами привлечения заемных средств являются факторинг, франчайзинг и форфейтинг.

Факторинг – это приобретение у поставщика права на получение платежа с плательщика за поставленные ему товаро-материальные ценности, выполненные работы, оказанные услуги.

Факторинг – это торгово-комиссионная операция, сочетающаяся с кредитованием оборотного капитала и связанная в любой форме с переуступкой факторинговой компании (банку) неоплаченных платежных требований, возникающих между хозяйственными организациями в процессе реализации товаров и услуг

3) фонды привлеченных средств:

- фонды потребления,

- расчеты по дивидендам,

- доходы будущих периодов,

- резервы предстоящих расходов;

III группа денежных фондов – фонды привлечённых средств. Такие фонды носят двойственный характер: с одной стороны, эти средства находятся в обороте предприятия; с другой – они принадлежат его работникам (дивиденды и фонд потребления).

Фонд потребления – денежный фонд, образуемый за счет чистой прибыли и используемый на удовлетворение материальных и социальных потребностей работников предприятия

4) фонды, образуемые за счет нескольких источников:

- внеоборотные активы (источники - заемные и собственные),

- оборотные активы (источники - собственные средства, кредит, кредиторская задолженность, привлеченные),

- инвестиционный фонд (источники - прибыль, амортизационный фонд, заемные средства),

- валютный фонд (источники - собственные и заемные средства),

- прочие;

5) оперативные денежные фонды:

- для выплаты заработной платы,

- для выплаты дивидендов,

- для платежей в бюджет,

- прочие.

3. Особенности финансов государственных предприятий.

Финансы государственных предприятий являются основным звеном общей финансовой системы РФ. Они представляют собой совокупность всех денежных средств, находящихся в распоряжении предприятия, систему их образования, распределения и использования. Финансы предприятий являются звеном финансовой системы РФ. Роль финансов предприятий в жизнедеятельности любого государства очень велика. Они обеспечивают не только материальное производство и социальную сферу самого предприятия, но и используются для образования денежных фондов в других сферах: пенсионном обеспечении, социальном и медицинском страховании, служат источником доходов бюджета и т.д. В связи с этим финансы предприятий являются основой для всей финансовой системы страны.

К финансам государственного предприятия относятся: прибыль; кредиты банков; займы у других предприятий и населения; доходы от долевого участия в деятельности других предприятий; доходы по ценным бумагам; прочие доходы.

В материальном выражении все финансы государственных предприятий формируются из выручки и распределяются от прибыли по фондам: фонд основных средств; фонд оборотных средств; фонд накопления; фонд потребления; резервный фонд.

Правовой режим финансов предприятий зависит от того, к какой форме собственности относится предприятие. Специфика финансов государственного предприятия заключается в их распорядительном характере внутри предприятия и возвратном характере части денежных средств государству.

Государственное предприятие обязательно выполняет заказ государства. Назначение государственных предприятий:

решение социально-экономических задач, определяемых потребностями общества и государства:

материальное обеспечение обороноспособности государства и защиты интересов общества;

производство товаров (работ, услуг) первой необходимости в тех сферах, которые не охвачены, либо недостаточно означены частным сектором;

осуществление деятельности в сферах, отнесенных к государственной монополии или являющихся функцией государства;

Основной источник финансов государственных предприятий определяется их взаимоотношениями с центральным правительством. С одной стороны, они, как и все фирмы и компании страны, обязаны платить налоги в государственный и местный бюджет, с другой — получают субсидии из центрального бюджета для финансирования своей деятельности. Главной особенностью государственных предприятий является их обычно невысокая рентабельность, хотя в отдельных фирмах эффективность производства пе уступает частным компаниям.

Разные уровни рентабельности непосредственно отражаются на формировании финансов государственных предприятий. Те государственные предприятия, которые в состоянии действовать рентабельно — не только возмещать свои издержки производства, но и получать прибыль, имеют самостоятельный,' автономный бюджет; в центральном государственном или местном бюджетах фиксируются лишь финансовые результаты их деятельности. Те предприятия, деятельность которых нельзя определять с точки зрения эффективности (поскольку они производят социально значимую продукцию), финансируются из государственного бюджета, т. е. находятся на бюджетном финансировании. В государственный бюджет включаются их доходы и расходы. Как правило, к первой группе предприятий относятся государственные железные дорога, почта, телеграф, телефон. Вторую группу составляют государственные издательства, предприятия атомной промышленности, верфи, военные предприятия.

Особое место среди предприятий, в работе которых принимает участие государство, занимают смешанные компании. Они создаются либо путем образования новых компаний с участием частного капитала, либо путем приобретения государством акций компаний, принадлежащих частному капиталу. Такие предприятия создаются в форме акционерных обществ открытого типа.

4. Государственное регулирование финансов организаций.

Государственное регулирование финансов осуществляется, в основном, путем принятия законодательных и нормативных актов. Кроме того, возможно воздействие на финансовые потоки через устные (экспертные, официальные, неофициальные) высказывания высших должностных лиц.

| Воздействуя на финансовые отношения, государство использует как экономические, так и административные методы. Экономические методы (косвенные) воздействия государства на предпринимательскую деятельность довольно разнообразны. Основными из них являются: налоги; способы перераспределение доходов и ресурсов; ценообразование; государственная предпринимательская деятельность; кредитнофинансовые механизмы и др. Административные методы (прямые) должны использоваться, если экономические методы неприемлемы или недостаточно эффективны. К ним относятся: - ограничения; - запреты; - лимиты; - квотирование; - и др. Экономические и административные методы оказывают влияние на финансовую деятельность предприятий. Одним из наиболее эффективных экономических методов государственного регулирования финансов предприятий является налогообложение. Система налогообложения должна решать определенные задачи: содействовать деловой активности предпринимателей, стимулировать рост производства и заинтересованность работников в результатах труда; побуждать предприятия эффективно использовать основные производственные фонды, минимизировать производственные запасы, сокращать непроизводительные расходы; обеспечивать формирование доходов бюджета в объеме, достаточном для финансирования расходов государства и выполнения им своих функций. |

Осуществляется государственное регулирование финансов.

1.Министерство финансов – составление проекта бюджета, методическое руководство бюджетным процессом в целом по стране, регистрация проспектов эмиссии ценных бумаг региональных и муниципальных органов власти, регулирование страховой, пенсионной и аудиторской деятельности.

2.Центральный Банк – проведение денежной политики, в том числе эмиссия денежных знаков, регулирование банковской сферы.

3.Федеральная комиссия по рынку ценных бумаг – регулирование фондового рынка, в том числе регистрация проспектов эмиссий корпоративных ценных бумаг.

4.Министерство по налогам и сборам – взимание налоговых и, частично, неналоговых доходов.

5.Федеральное казначейство – исполнение бюджета по расходам. госрегулирование должно стимулировать формирование этических норм в бизнесе и финансах – это всевозможные кодексы чести, принимаемые предпринимателями на добровольной основе.

Основными направлениями государственного регулирования финансовой деятельности предприятий являются: налоговая система, ценообразование, внешнеэкономическая деятельность, денежное обращение, кредитование, формы платежей и расчетов, организация обращения ценных бумаг, бюджетное финансирование, состав и компетенция органов государственного управления в решении финансовых вопросов, государственные гарантии, лицензирование отдельных видов деятельности.

5. Источники финансирования предпринимательской деятельности организаций.

6. Лизинг, как метод инвестирования средств в основной капитал организаций.

7. Сущность ценообразования на предприятии, виды цен.

8. Налоговая система Российской Федерации: основные элементы, принципы функционирования.

9. Методы финансового анализа их значение и роль в деятельности организаций.

10. Оценочная деятельность: понятие, сфера применения, объекты, субъекты.

11. Нормативное регулирование в области налогообложения: общие положения.

12. Классификация ценных бумаг. Виды ценных бумаг, обращающихся на российском рынке ценных бумаг.

13. Фондовая биржа: понятие, задачи, функции.

14. Портфель ценных бумаг: понятие, формирование, методы управления.

15. Объекты контроллинга на предприятии (в организации).

16. Налоговая декларация: понятие, порядок предоставления.

17. Банковская система России. Банковская конкуренция и ее закономерности.

18. Законодательные основы валютного регулирования и условия проведения операций на внутреннем валютном рынке России.

19. Бюджетирование, как основа финансовой политики организации. Система бюджетов. Особенности формирования бюджета капитальных вложений.

20. Принципы организации финансов организаций.

Теоретические основы финансового менеджмента

21. Информационное обеспечение финансового менеджмента.

Под информационной системой ФМ понимается- функциональный комплекс, обеспечивающий процесс непрерывного целенаправленного подбора соответствующих информационных показателей, необходимых для осуществления анализа, планирования и подготовки эффективных управленческих решений по всем аспектам финансовой деятельности предприятия.

Информационное обеспечение – совокупность информационных ресурсов (Информационная база) и способов их организации необходимых и пригодных для реализации аналитических и управленческих процедур, обеспечивающих финансово-хозяйственную деятельность предприятия.

К основным требованиям, предъявляемым к финансовой информации можно отнести:

Значимость, которая определяет насколько, привлекаемая информация, влияет на результаты принимаемых финансовых решений.

Полнота, которая характеризует завершенность круга информативных показателей

Достоверность, которая определяет насколько, формируемая информация, адекватно отражает реальное состояние и результаты финансовой деятзаключение

правдиво характеризует внешнюю финансовую среду, нейтральна по отношению ко всем категориям потенциальных пользователей

Своевременность, которая характеризует соответствие формируемой информации потребности в ней по периоду ее использования

Релевантность (избирательность) определяющая достаточно высокую степень используемости формируемой информации в процессе управления финансовой деятельностью предприятия.

Сопоставимость, которая определяет возможность сравнительной оценки.

Понятность, которая определяется простотой ее построения соответствием определенным стандартам.

Эффективность. Затраты по привлечению определенных информативных показателей не должны превышать эффект от получаемый в результате их использования.

Ключевым элементом информационного обеспечения является информационная база – функциональный комплекс, непрерывного целенаправленного подбора соответствующих информативных показателей необходимых для осуществления анализа планирования и подготовки эффективных оперативных управленческих решений по всем аспектам финансовой деятельности предприятия.

Для ее создания необходимо:

Установить объем, содержание, виды и периодичность анализа.

Определить методику решения отдельных задач, систему показателей, факторов.

Уточнить на основании принятой методики приемы решения.

Определить общую потребность в информации по задачам.

Устранить дублирование информации, изучив взаимосвязь аналитических задач.

Определить объем, содержание, периодичность, источники информации для формирования информационной базы финансового анализа.

Все информационные ресурсы можно условно сгруппировать в пять крупных блоков.

Сведения регулятивно-правового характера (законы, постановления, указы) – носят обязательный для исполнения характер.

Сведения нормативно -справочного характера (НПД гос органов – Минфина, ЦБ РФ, междунар организаций) – не все носят обязательный характер (нормативы в отношении признания структуры баланса удовлетворительной)

Данные системы бух учета (первичные д-ты, регистры, формы)

Статистические данные (общеэкономическая и финансовая статистика, внутренняя статистика)

«несистемная» инфа (внутренние оперативные данные и сведения из внешних источников – фин пресса)

Наибольшую ценность для менеджера представляет бухгалтерская отчетность. Бухгалтерская отчетность – единая система данных об имущественном и финансовом положении организации и о результатах ее хозяйственной деятельности, составляемая на основе данных финансового учета.

В системе информационного обеспечения особую роль играет финансовая (бухгалтерская) отчетность организации. Она представляет собой достаточно объективную и достоверную информационную базу, с помощью которой можно сформировать мнение об имущественном и финансовом положении организации. В соответствии с действующим законодательством бухгалтерская отчетность является открытым источником информации, а ее состав и формы представления унифицированы.

Законодательством Российской Федерации регламентирован следующий состав бухгалтерской отчетности:

Бухгалтерский баланс (форма №1)

Отчет о прибылях и убытках (форма №2)

Отчет об изменении капитала (форма №3)

Отчет о движении денежных средств (форма №4)

Приложение к бухгалтерскому балансу (форма №5)

Отчет о целевом использовании полученных средств (форма №6)

Кроме того, в состав годовой отчетности помимо указанных форм входят:

Пояснительная записка

Аудиторское заключение

Информационное обеспечение организации формируется за счет внешних и внутренних источников

К внутренним источникам информации относят данные:

o бух. учета и отчетности;

o налогового учета и отчетности;

o управленческого учета и отчетности;

o операционных и финансовых бюджетов и отчетов об их исполнении;

o оперативного финансового учета и отчетности (платежный баланс и отчет о его использовании, журналы расчетов с поставщиками и покупателями и др.);

o статистической отчетности;

o нормы и нормативы разработанные предприятием (норма расхода и запаса сырья и материалов, нормативы оборотных средств и пр.);

Данные информационные источники рассматриваются за ряд периодов - месяц, квартал, год. На основе полученных данных строят динамические ряды финансовых показателей (коэффициентов) и делают выводы о финансовой устойчивости, платежеспособности, деловой активности и инвестиционной привлекательности предприятия для кредиторов, инвесторов и иных контрагентов.

Внешняя финансовая информация включает:

o сведения государственных финансовых органах - положения, приказы, обзоры, и др. сведения ЦБ РФ;

o сообщения Федеральной службы по финансовым рынкам РФ;

o данные с фондовых и валютных бирж - о торгах финансовыми инструментами и валютой;

o обзоры Минэкономразвития РФ о макроэкономической ситуации в стране;

o договоры (контракты), заключенные с поставщиками материальных ресурсов и потребителями продукции данного предприятия;

o функциональные пакеты прикладных программ, используемых для построения системы финансового и инвестиционного управления;

o иную информацию.

Использование всей поступающей внутренней и внешней информации на предприятии позволяет создать комплексную систему информационного обеспечения финансового менеджмента. Данная система ориентирована на принятие краткосрочных и долгосрочных управленческих решений и на формирование собственной системы финансового контроля.

22. Формирование кредитной политики предприятия.

Кредитная политика — это система мер и правил, направленных на реализацию контроля за проведением и использованием кредитов, предоставляемых компанией или банком. Кредитная политика компании в числе прочего может включать в себя систему правил по выстраиванию отношений с заказчиками, куда входит и процедура взыскания задолженности. Показатели определения кредитной политики:

1. срок предоставления кредита

2. стандарты кредитоспособности – это минимальная финансовая устойчивость, которой должен обладать клиент.

3. политика сбора платежей – определяется степенью лояльности клиента

4. скидки, предоставляемые за оплату в более ранние сроки.

Этапы формирования кредитной политики:

определение принципов кредитной политики по отношению к клиентам. На этом этапе определяется, какой тип кредитной политики следует избрать предприятию. Консервативный (жесткий, безрисковый) тип кредитной политики направлен на минимизацию кредитного риска. Осуществляя такой тип кредитной политики, фирма существенно сокращает круг покупателей товара в кредит за счет групп повышенного риска, минимизирует сроки предоставления кредита и его размера, ужесточает условия предоставления кредита и повышает его стоимость, использует жесткие процедуры инкассации дебиторской задолженности. Умеренный тип – характеризует типичные условия ее осуществления в соответствии с принятой финансовой политикой и ориентируется на средний уровень кредитного риска при продаже продукции с отсрочкой платежа. Агрессивный (мягкий, рисковый) тип политики – это тип, при котором приоритетной целью является максимизация дополнительной прибыли за счет расширения объема реализации в кредит, сочетающийся с высоким уровнем кредитного риска. Механизмом реализации такого типа является распространение кредита на более рискованные группы покупателей продукции, увеличение периода предоставления кредита и его размера, снижение стоимости кредита до минимально допустимых размеров, предоставление покупателям возможности пролонгации кредита.

формирование системы кредитных условий (срок предоставления, размер кредита, стоимость кредита, система штрафных санкций за просрочку, исполнение обязательств по кредиту.)

формирование стандартов оценки показателей кредитоспособности и дифференциация условий предоставления кредита.

формирование процедуры инкассации дебиторской задолженности.

обеспечение использования на предприятии современных форм рефинансирования дебиторской задолженности.

Тип кредитной политики характеризует принципиальные подходы к ее осуществлению с позиции соотношения уровней доходности и риска кредитной деятельности предприятия. Различают три принципиальных типа кредитной политики предприятия по отношению к покупателям продукции — консервативный, умеренный и агрессивный.

Консервативный (или жесткий) тип кредитной политики предприятия направлен на минимизацию кредитного риска. Такая минимизация рассматривается как приоритетная цель в осуществлении его кредитной деятельности. Осуществляя этот тип кредитной политики предприятие не стремится к получению высокой дополнительной прибыли за счет расширения объема реализации продукции. Механизмом реализации политики такого типа является существенное сокращение круга покупателей продукции в кредит за счет групп повышенного риска; минимизация сроков предоставления кредита и его размера; ужесточение условии предоставления кредита и повышение его стоимости; использование жестких процедур инкассации дебиторской задолженности.

Умеренный тип кредитной политики предприятия характеризует типичные условия его осуществления в соответствии с принятой коммерческой и финансовой практикой и ориентируется на средний уровень кредитного риска при продаже продукции с отсрочкой платежа.