Развитие финансовых инструментов управления предприятием

Бусалаев Дмитрий Александрович

Автореферат диссертации на соискание ученой степени кандидата экономических наук

Краснодар 2006

Диссертационная работа выполнена на кафедре антикризисного управления, налогов и налогообложения Кубанского государственного университета

Общая характеристика работы

Актуальность темы исследования. В системах управления предприятиями при переходе к рыночным отношениям возрастает значение финансовых методов управления и таких важнейших функций менеджмента как оценка ресурсного потенциала, стоимости предприятий, анализа и прогнозирования финансового состояния, особенно в условиях структурной перестройки промышленности, наличии системы различных рисков, в том числе и риска несостоятельности (банкротства). Развитие этих функций менеджмента соответственно требует уточнения и разработки соответствующих конкретных финансовых инструментов и показателей.

Актуальность разработки методических основ взаимосвязи ресурсного потенциала, финансового состояния и стоимости предприятия возрастает в условиях усиления конкурентной борьбы предприятий за капитал инвесторов, а также необходимости формирования механизма мотивации управленческого персонала по принятию эффективных решений в области использования ресурсов, повышения уровня финансовой устойчивости. Эта взаимосвязь должна реализовываться через систему соответствующих показателей, моделей и инструментов уточнению которых и посвящено данное исследование.

Во взаимосвязи потенциала, финансового состояния и стоимости предприятия проявляется диалектическое единство тактических и стратегических целей предприятия. Эффективность управления предприятием определяется не только его ликвидностью или рентабельностью, не только величиной прибыли, а и увеличением «цены» бизнеса, которая является объектом преимущественно финансового стратегического управления.

В настоящее время на многих российских предприятиях уровень задолженности перед бюджетами и коммерческими кредиторами значителен. Финансовая прозрачность, как для инвесторов, так и для акционеров недостаточна, и, естественно, имеет место недостаток инвестиционных ресурсов. При этом как руководители, так и инвесторы всегда стоят перед дилеммой: «инвестировать или не инвестировать». Именно поэтому, разработка методических подходов и инструментов, позволяющих своевременно решать эту дилемму, имеет исключительно важное значение и ее решение во многом зависит от понимания форм и параметров взаимосвязи потенциала, финансового состояния и стоимости предприятия.

Актуальность данной темы важна в связи с тем, что экспорт энергоносителей не может обеспечить повышение доходов населения и уровня занятости, необходимо переходить к производству высокотехнологической продукции с высокой добавленной стоимостью. Категория экономической добавленной стоимости и соответствующие инструменты ее формирования и оценки напрямую связаны с перерабатывающими отраслями, с высокотехнологичной инновационной продукцией и интеллектуальной рентой. Чем выше уровень инновационности продукции, тем выше, теоретически, должна быть и добавленная стоимость.

С учетом вышесказанного, и с учетом того, что в России существуют специфические условия, которые накладывают определённые ограничения и придают финансовому менеджменту специфический характер, в исследовании решается проблема интеграции различных отечественных и зарубежных методов, подходов и инструментов, применяемых в области оценки потенциала, финансового состояния и стоимости предприятия. Это чрезвычайно актуально, так как до настоящего времени на рынке все еще нет научно-обоснованных норм взаимодействия различных финансовых инструментов на уровне предприятий и групп предприятий одной отраслевой принадлежности. В связи с этим предлагаются некоторые новые методы количественной оценки важнейших финансовых параметров работы предприятия, что является, по нашему мнению, дальнейшим развитием, применительно к российским условиям, концепции системы сбалансированных показателей.

Степень разработанности проблемы. Вопросы методологии исследования данной проблемы нашли широкое отражение в работах: Абдулаева Н.А., Балабанова И.Т., Григорьева В.В., Грязновой А.Г., Ковалева А.П., Ковалева В.В., Лаврухиной Н.В., Попова Г.В., Рассказова С.В., Рассказова А.Н., Федотовой М.А., Шеремета А.Д., Бернстайна Л., Генри С. Харрисона, Десмонда Г.М., Дж. Фридмана, Дж. Хикса и др. отечественных и зарубежных ученых-экономистов.

В последнее десятилетие, в связи с развитием процессов приватизации, выдвинувших проблемы стоимости предприятий и оценки их финансового состояния на первый план, эти проблемы нашли отражение в работах Валдайцева С.В., Ворониной Л.А., Горбунова А.Р., Горелова А.О. Донцовой Л.В., Желтоносова В.М., Клейнера Г.Б., Кондратьева В.В., Красновой В.Б., Кожинова В.Я., Кошкина В.И., Крейниной М.Н., Маркарбян Э.А., Ойхмана Е.Г., Попова Р.А., Стояновой Е.С., Савицкой Г.В., Шевченко И.В.

Экономическая и социальная значимость, недостаточная теоретико-методологическая и организационная проработанность различных аспектов взаимосвязи основных показателей стоимости, потенциала и финансового состояния предприятий с точки зрения эффективности работы предприятий и их инвестиционной привлекательности обусловили выбор темы, цель и задачи исследования, внутреннюю логику и структуру работы.

Целью диссертационной работы являются выявление влияния ресурсного потенциала и уровня его использования на финансовое состояние и стоимость предприятия, выявление количественных и качественных форм взаимосвязи этих показателей, разработка соответствующих финансовых инструментов.

В соответствии с целью исследования поставлены и решены следующие задачи:

- проведен обзор и сопоставимый анализ существующих российских и зарубежных методик и инструментов финансового менеджмента, в том числе анализа и прогнозирования финансово-экономического состояния предприятий;

- рассмотрены основные методические подходы к оценке предприятия (бизнеса);

- выявлены количественные и качественные параметры взаимосвязи ресурсного потенциала и стоимости предприятия;

- проведены расчеты показателя экономической добавленной стоимости;

- разработаны основные направления совершенствования системы финансового менеджмента, его инструментов и применяемых процедур финансового оздоровления с учетом необходимости взаимосвязи факторов потенциала, финансового состояния и стоимости предприятия;

- определены условия и особенности применения предлагаемых финансовых инструментов, методик, рассмотрены информационные основы автоматизации процедур оценки взаимосвязи экономической добавленной стоимости, потенциала и финансового состояния.

Предметом исследования являются финансовые отношения в промышленности, складывающиеся в процессе динамики взаимосвязи потенциала, финансового состояния и стоимости предприятия.

Объектом исследования являются предприятия тракторного и сельскохозяйственного машиностроения.

Теоретической и методологической основой исследования являются фундаментальные достижения отечественной и зарубежной науки в области определения и взаимосвязи потенциала, финансового состояния и стоимости предприятия, законодательные акты в области процедур финансового оздоровления и банкротства предприятий. В ходе исследования применялись принципы диалектической логики, экономико-статистические методы, методы математического моделирования, методы обобщения, группировки, анализа и синтеза, систематизации, сравнения.

Информационной и эмпирической базой исследования послужили труды отечественных и зарубежных ученых и специалистов в области финансового менеджмента, инвестиционной деятельности, ведомственные материалы Федеральной службы по финансовому оздоровлению предприятий, данные статистической и бухгалтерской отчетности машиностроительных предприятий, официальные статистические и информационные материалы Министерства финансов РФ, Федеральной службы государственной статистики, статистические данные Краснодарского краевого комитета государственной статистики, материалы научных конференций и совещаний.

Основные положения, выносимые на защиту:

1. В условиях повышения финансовых методов управления, объективной необходимости возрастания роли стратегического менеджмента, на первый план выходит капитализация, стоимость предприятий, как интегрирующие показатели, вбирающие в себя факторы потенциала и финансового состояния. При этом необходимо рассматривать предприятия как товар особого рода и, прежде всего, как инвестиционный товар. Российский финансовый менеджмент должен развиваться по пути поиска оптимальных форм и методов взаимосвязи потенциала, финансового состояния и стоимости предприятий. В диалектической взаимосвязи этих показателей проявляется единство тактических и стратегических целей предприятия. Исследование этой взаимосвязи необходимо, прежде всего, для выбора обоснованных текущих и перспективных направлений реструктуризации предприятий.

2. Важнейшим принципом управления финансами в современных условиях должен стать принцип единства рассмотрения в финансовом менеджменте потенциала, стоимости и финансового состояния предприятий. Посредством его реализации появляется возможность соединения инвестиционных факторов с факторами «традиционного» менеджмента. При этом полная реализация этого принципа возможна на основе применения экономико-математических методов и моделей, позволяющих моделировать и прогнозировать взаимосвязь потенциала, стоимости и финансового состояния.

3. В концепции бюджетирования, которая получает развитие в теории и практике управления предприятиями, в единстве должны сочетаться факторы ресурсного потенциала и результата, т.е. финансового состояния. При этом одной из главных задач системы бюджетирования должно являться повышение рыночной стоимости предприятия. В связи с этим определение принципов и закономерностей, лежащих в основе взаимосвязи потенциала, финансового состояния и стоимости предприятия имеет принципиальное значение для развития систем бюджетирования на российских предприятиях.

4. В современных условиях значительное внимание в финансовом менеджменте необходимо уделять и таким показателям как EVA – экономическая добавленная стоимость. Роль этого показателя особенно велика для машиностроения, так как экономическая добавленная стоимость создается именно в отраслях обрабатывающей и перерабатывающей промышленности.

5. Наибольший положительный эффект применения показателя экономической добавленной стоимости заключается в том, что он позволяет корректировать управленческие решения собственников и инвесторов при принятии инвестиционных решений в зависимости от его значения. Собственники и инвесторы при корректировке своих действий, должны ориентироваться на прирост или уменьшение рыночной стоимости предприятия над балансовой стоимостью. Так как развитие экономики России и Краснодарского края связано с инвестициями, то собственники должны планировать и прогнозировать будущие значения показателя экономической добавленной стоимости для определения своих действий.

6. В связи с постоянными изменениями условий внешней и внутренней среды традиционные подходы, основанные на определении вероятности банкротства, должны дополняться системой различных дискриминантных моделей, которые должны постоянно актуализироваться и способы формирования которых приведены в исследовании.

Научная новизна диссертационного исследования в целом заключается в формировании принципов и подходов к разработке финансовых инструментов управления предприятием с учетом специфических особенностей развития промышленного производства в России.

В процессе исследования получены следующие элементы научной новизны:

- показано, что в современных условиях эффективное финансовое управление предприятиями промышленности возможно на основе комплексного сочетания всех факторов и условий, формирующих как потенциал, так и стоимость предприятий и его финансовое состояние, определено место показателя экономической добавленной стоимости, как одного из основных финансовых инструментов, в системе стратегического и тактического управления российскими промышленными предприятиями, показано, что от уровня инновационности и технологичности продукции зависит формирование экономической добавленной стоимости;

- определено, что применение показателя экономической добавленной стоимости позволяет органически сочетать текущую и долгосрочную финансовую политику предприятия и может осуществляться только в системе бизнес-процессного и бюджетного управления;

- выявлены количественные и качественные параметры и формы взаимосвязи динамики финансового состояния и экономической добавленной стоимости и влияние этой взаимосвязи на принятие инвестиционных решений в промышленности;

- обосновано, что в современных условиях целесообразно определять стоимость предприятий не только через капитализацию предприятия, определенную через совокупную стоимость акций, но и через определение расчетной рыночной стоимости предприятия, при определении которой необходимо учитывать экономическую добавленную стоимость. Управление стоимостью предприятия необходимо проводить не только с учетом сложившихся тенденций изменения экономической добавленной стоимости, но и ее прогнозной величины, определенной на основе формирования системы прогнозных балансов и потоков денежных средств;

- предложено, помимо прогнозной прибыли, рентабельности и ликвидности определять и величину прогнозной экономической добавленной стоимости с целью определения динамики инвестиционной привлекательности предприятия для последующего обоснования инвестиционных приоритетов;

- дополнены традиционные подходы и инструменты, основанные на определении вероятности банкротства с помощью «Z - счета Альтмана», предложенной автором системой дискриминантных моделей и разработана система экономических, организационных и информационных мер, необходимая для совершенствования финансового управления предприятиями промышленности.

Теоретическая и практическая значимость исследования заключается в том, что полученные выводы и рекомендации послужат совершенствованию механизма финансового управления промышленными предприятиями, будут способствовать активизации инвестиционной деятельности, как в отраслевом, так и в региональном разрезе. Отдельные предлагаемые методические подходы могут быть использованы в учебном процессе по преподаванию соответствующих дисциплин специальности «Финансы, денежное обращение и кредит».

Апробация и внедрение результатов исследования проведено на предприятиях гг. Краснодара, Новороссийска, Майкопа, Ростова. Результаты исследования докладывались на международных конференциях: «Инвестиционный потенциал экономического роста в условиях глобализации», г. Краснодар, 2004 г., «Проблемы и пути развития современных экономических систем», г. Н.Новгород, 2005 г., «Реформирование бухгалтерского учета и аудита в соответствии с международными стандартами финансовой отчетности», г. Сочи, 2006 г.; всероссийских конференциях: «Инновации в машиностроении», г. Пенза, 2004 г., «Экономика и управление в современных условиях», г. Красноярск, 2005 г., «Проблемы управления экономикой в трансформируемом обществе», г. Пенза, 2005 г.; региональных конференциях Юга России: «Аудит в России: проблемы и перспективы», г. Сочи, 2004 г., «Реформирование бухгалтерского учета, аудита, налогообложения – 2005: Проблемы и перспективы», г. Сочи, 2005 г. Отдельные предложения и подходы учтены при формировании программ развития ОАО «Краснодарсельмаш», ОАО «Рисмаш» и других предприятий.

Основное содержание диссертации отражено в 12 публикациях, общим объемом 2,53 п.л., лично автору принадлежит 1,72 п.л.

Структура диссертации. Диссертация состоит из введения, трех глав, включающих 9 параграфов, заключения, списка использованной литературы, приложений.

ОСНОВНОЕ СОДЕРЖАНИЕ РАБОТЫ

Во введении обосновывается актуальность темы диссертационного исследования, определяется степень разработанности проблемы, формулируются цели и задачи работы, излагаются основные положения, выносимые на защиту, и элементы их научной новизны, теоретическая и практическая значимость проведенного исследования.

В первой главе «Проблемы взаимосвязи потенциала, финансового состояния и стоимости промышленного предприятия в условиях рыночных отношений» исследованы особенности функционирования предприятий. Отмечается, что российские предприятия имеют чрезвычайно низкий уровень капитализации, которая в значительной степени характеризует совокупную стоимость предприятий. Это обусловлено следующими обстоятельствами. Во-первых, прошел незначительный период после начала приватизации и предприятия, особенно не сырьевого сектора «не набрали силу». Во-вторых, фондовый рынок России, который во многом должен способствовать капитализации, не развит. В-третьих, предприятия не стали в полной мере товаром, и в связи с этим, их стоимостная оценка в отдельных случаях не является актуальной. В-четвертых, нет значительных крупных инвесторов, прежде всего российских, которые были бы заинтересованы в дальнейшем повышении уровня капитализации. В-пятых, пока на российском рынке превалируют тактические цели над стратегическими в силу того, что речь идет о простом временном, в краткосрочной перспективе, выживании предприятий.

Структура вложений имеет в основном антиинновационный характер, так как из общего объема поступающих в Россию иностранных инвестиций более половины направляется в торговлю, общественное питание, в пищевую промышленность.

Реальное вхождение России во Всемирную торговую организацию отразится на взаимосвязи потенциала, финансового состояния и стоимости предприятия следующим образом. Во-первых, процесс концентрации капитала будет происходить в высокорентабельных для инвесторов отраслях. Машиностроение не относится к таковым. В значительной мере оно обречено на ликвидацию. Во-вторых, в связи с доступом на отечественный рынок высокорентабельной импортной продукции машиностроения, произойдет дальнейшая селекция российских предприятий по уровню их финансовой устойчивости. При этом возрастет потенциал и уровень капитализации лишь отдельных предприятий, которые выживут в конкурентной борьбе. В-третьих, именно в период обострения конкуренции повысится значение взаимосвязи этих показателей, так как и потенциал, и стоимость предприятий, выживших в конкурентной борьбе, будут работать на повышение финансовой устойчивости предприятий.

В этих условиях предприятиям и организациям необходимо иметь финансовые механизмы, основанные на сложившихся закономерностях, которые позволили бы им самостоятельно, независимо от государства, принимать решения при выборе объектов и определении целесообразных объемов инвестирования. Именно этим механизмам и инструментам посвящено данное исследование.

В системе финансового управления особое значение необходимо уделять интегрирующему принципу, который бы объединил множество внутренних, внешних, зависящих и независящих от предприятия факторов. Таким принципом мог бы стать принцип единства рассмотрения в финансовом менеджменте потенциала, стоимости и финансового состояния. Положительной стороной данного принципа является то, что посредством его реализации появляется возможность соединения инвестиционных факторов с факторами «традиционного» менеджмента. При этом полная реализация этого принципа возможна на основе применения экономико-математических методов и моделей, позволяющих моделировать и прогнозировать взаимосвязь потенциала, стоимости и финансового состояния.

Описанные в переводной экономической литературе методики определения стоимости, экономической добавленной стоимости, не адаптированы к существующей финансовой отчетности предприятий и существующим системам бюджетирования, отсутствует устоявшаяся практика и опыт их использования. Все это вызывает необходимость их детального изучения и совершенствования применительно к конкретным условиям.

В этой главе проводится анализ основных зарубежных применяемых методик оценки финансового состояния предприятий. Делаются выводы о том, что различные темпы инфляции, разные системы налогообложения, особенности формирования оборотных средств и прочие отличия требуют уточнения применяемых методик, как самого состава показателей в них применяемых, так и методов их расчета, весомости различных баллов, шкал критериальных уровней и т.п. и адаптирования методик к российским условиям. При этом особое внимание обращается на то, что, например, бухгалтерский баланс, с точки зрения инвесторов, является полезным источником информации только тогда, когда балансовая (книжная) стоимость активов хотя бы приблизительно коррелирует с рыночной стоимостью. На самом деле эти показатели не совпадают, и довольно ощутимо.

Увеличение “разрыва” между рыночной и балансовой стоимостями объясняется увеличением роли нематериальных активов, таких как интеллектуальный капитал, репутация, незавершенные научно-исследовательские разработки и т.д. Отсутствие методологии оценки нематериальных активов, неприспособленность стандартов учёта для решения проблемы отображения нематериальных активов в балансе – одна из главных причин начала поисков новых средств и инструментов оценки стоимости и эффективности деятельности предприятий.

Автор исследования согласен с мнением, высказываемом в экономической литературе о том, что применяемые финансовые модели, основанные на традиционном бухгалтерском учете, не в состоянии с должной эффективностью решить задачи, которые ставит перед менеджерами необходимость управления современными предприятиями.

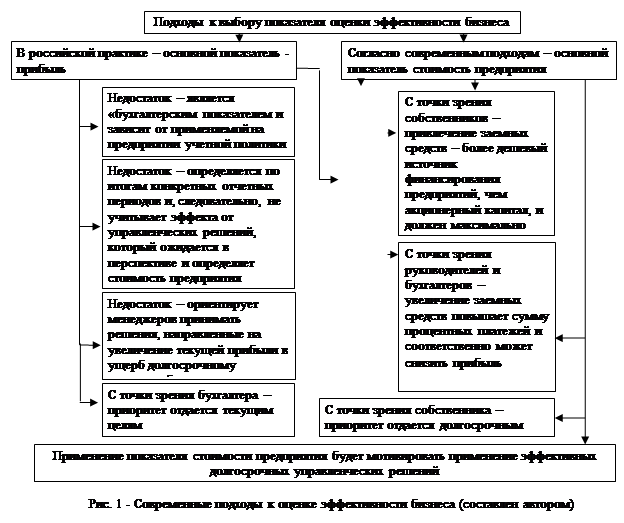

В российской практике традиционно считается, что эффективность бизнеса характеризует прибыль. Современные рыночные подходы в большей степени ориентированы на то, чтобы в качестве показателя оценки бизнеса принимать стоимость предприятия. Различие этих подходов приведено на рис. 1. В российских условиях стоимость предприятия в большей степени связана с текущей прибылью и по причине относительной неразвитости фондового рынка, в силу чего точно определить уровень капитализации и спрогнозировать тенденции его изменения не всегда представляется возможным. В развитых экономиках норма прибыли у предприятий, т.е. их фактический уровень рентабельности относительно друг друга выровнены и текущая прибыль не имеет такого существенного значения как в России. По мере развития фондового рынка, т. е. расширения степени применения ценных бумаг, степень применения экономической добавленной стоимости будет расширяться. Прибыль в российской экономике явно отражает текущие цели и именно на этот показатель обращают в большей степени российские менеджеры. Такое положение влияет и на психологию менеджеров, которая в основном направлена на приоритеты краткосрочного характера, т.е. прибыль. Согласно же современным подходам, при расширенном применении показателя стоимости предприятия собственники отдают приоритет долгосрочным целям.

По нашему мнению, стоимость предприятия более совершенный показатель, с тех позиций, что он в равной степени аккумулирует как стоимость, созданную прошлым трудом, так и стоимость, созданную настоящим трудом.

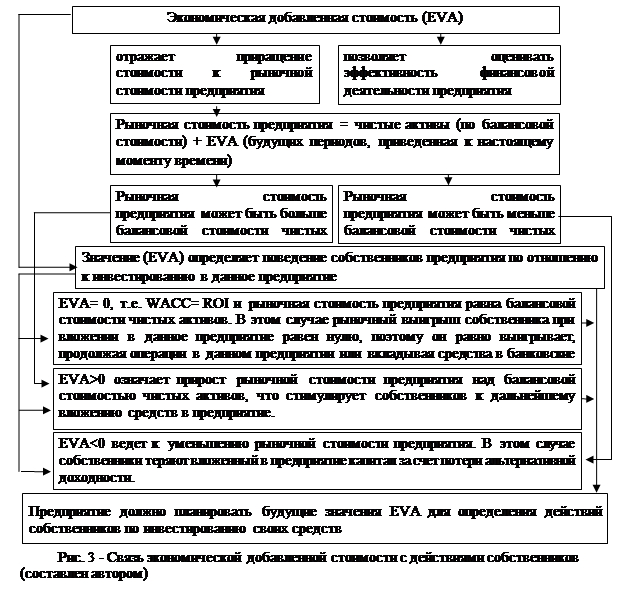

В исследовании дана характеристика системы сбалансированных показателей, которая позволяет расширить подходы к измерению, оценки и контролю на уровне стратегического и оперативного управления предприятием. Особое внимание уделено показателю экономической добавленной стоимости и ее роли в управленческой деятельности предприятия (рис. 2).

Отмечается, что в условиях рыночной экономики знание величины и динамики экономической добавленной стоимости позволяет: собственникам и инвесторам принимать обоснованные решения о вложении или не вложении денег в предприятие, анализировать стоимость и динамику их капитала, требуемый уровень доходности предприятия; менеджерам определить насколько эффективно они использовали доверенный им капитал и какую добавленную стоимость они заработали для собственников предприятия. Делается вывод о том, что в условиях нашей страны концепцию экономической добавленной стоимости было бы целесообразно применять не только на отдельных предприятиях во внутренних системах оценки эффективности и т. п., но и на государственном уровне – например, в качестве критерия при принятии решения относительно передачи части государственной собственности в управление. По нашему мнению, положительный эффект применения показателя экономической добавленной стоимости заключается в том, что он позволяет корректировать действия собственников при принятии инвестиционных решений при различных его значениях (рис. 3). Главное, на что должны ориентироваться собственники – это прирост или уменьшение рыночной стоимости предприятия над балансовой стоимостью. Развитие экономики России связано с инвестициями, поэтому собственники должны планировать и прогнозировать будущие значения показателя экономической добавленной стоимости для определения своих действий. В исследовании отмечается то, что, так как в основе методики расчета EVA лежат потоки денежных средств (объем продаж), то необходим также постоянный мониторинг платежеспособности клиентов.

В исследовании отмечается, что применение системы сбалансированных показателей невозможно без введения системы бюджетирования. При этом бюджетирование можно определить как прогнозирование будущих финансовых показателей, денежных потоков, потребности в финансовых средствах, базирующееся на модели, в т.ч. и бухгалтерской, функционирования предприятия. Поэтому целесообразно формировать прогнозный баланс, который бы характеризовал те параметры, которыми должно обладать предприятие через определенный промежуток времени, например, через год. Этот прогнозный баланс должен выполнять стратегическую функцию в финансовом управлении.

Во второй главе «Исследование взаимосвязи потенциала, финансового состояния и стоимости предприятия» отмечается, что рассмотренных в первой главе методов для принятия управленческих решений недостаточно. Теоретический и практический интерес представляют аспекты, связанные с прогнозным уровнем значения показателя экономической добавленной стоимости и связью его с показателем ликвидности. Поэтому, в ходе исследования выявлено, что для более обоснованного принятия управленческих решений необходимо проводить расчеты экономической добавленной стоимости с учетом наметившихся тенденций работы предприятия, а также с учетом нормативных и прогнозируемых показателей ликвидности.

Проведена апробация предлагаемых подходов на примере данных ОАО «Краснодарсельмаш».

По результатам расчетов сделаны выводы, что с 2003 года величина экономической добавленной стоимости и ее дисконтированная величина принимают отрицательные значения. Это означает, что с этого периода отсутствует рост стоимости предприятия. Предприятие не эффективно использовало имеющийся в ее распоряжении капитал. Капитал предприятия не обеспечил даже норму возврата на вложенный капитал, установленный собственником предприятия и не принес дополнительного дохода (добавленной стоимости). Предприятию не удалось заработать добавленную стоимость, так как доходность капитала инвестора, заработанная за анализируемый период оказалась меньше требуемой барьерной ставки доходности. Получена доходность меньшая, чем доходность, требуемая инвестором (отрицательный спрэд). Предприятию не удалось сохранить платежеспособность. Текущая ликвидность такова, что при условии погашения всей имеющейся текущей задолженности предприятие не будет иметь оборотных средств для текущей деятельности.

Однако если менеджмент предприятия задаст условия работы, при которых он достигнет норматива текущей ликвидности – к 2006 году 1,9 (норматив, в соответствии с нормативными документами по банкротству должен составлять 2,0), то экономическая добавленная стоимость будет к 2006 г. иметь положительную величину, что означает рост стоимости предприятия. К 2006 году предприятие достигнет эффективного использования имеющегося в его распоряжении капитала (как собственного, т.е. средств акционеров, так и заемного, т.е. кредитов банков).

Из результатов расчетов следует, что рыночная стоимость предприятия имеет наибольшую величину при двух условиях: когда формируется положительная величина EVA и когда в пределах норматива находится уровень текущей ликвидности. Именно в этом случае предприятие способно удовлетворить приемлемые уровни доходов инвесторов и собственников.

Общий вывод заключается в том, что при определении EVA необходимо в финансовом управлении применять систему прогнозирования активов, пассивов, выручки, затрат, текущей ликвидности.

Исследование показало, что недостаточно ограничиваться приведенными выше расчетами. Необходимо определять добавленную стоимость собственного (акционерного) капитала и добавленную стоимость потока денежных средств. Это позволить определить все структурные составляющие добавленной стоимости. В исследовании проведен расчет добавленной стоимости акционерного капитала в ОАО «Краснодарсельмаш». Выявлено, что акционерный капитал предприятия с течением времени все более теряет свою стоимость. Это свидетельствует об убыточности основной деятельности предприятия и необходимости пересмотра финансовой стратегии предприятия на долгосрочную перспективу.

Для собственника компании анализ тенденций поведения акционерного капитала позволяет контролировать эффективность деятельности предприятия. Для менеджеров он служит ориентированным на результат инструментом принятия решений по распределению оперативных ресурсов предприятия. Внедрение добавленной стоимости собственного капитала в практику оценки эффективности деятельности предприятия позволит обеспечить формальную двустороннюю связь между правлением и управленческим звеном предприятия, тем самым, повышая качество корпоративного управления.

В финансовом менеджменте представляет интерес и то, какова форма связи между потенциалом предприятия, представленным как оборотными активами, так и совокупными активами, финансовым состоянием, представленным такими показателями как краткосрочные обязательства, чистая выручка, коэффициент текущей ликвидности.

На основе статистических данных 28 предприятий тракторного и сельскохозяйственного машиностроения, в том числе ОАО «Краснодарсельмаш», построены несколько моделей, представленных ниже, в которых приняты следующие условные обозначения:

ОА – оборотные активы; КО – краткосрочные обязательства; АА – совокупные активы (потенциал); NV – чистая выручка; KTL – коэффициент текущей ликвидности.

Рассмотрим экономическое содержание полученных моделей и их значение для финансового прогнозирования.

Форма модели № 1 имеет вид: OА = 55,18 + 0,827KO.

Из модели следует, что при увеличении KO на 1 рубль оборотные активы возрастут в среднем на 82,7 коп., т.е. каждый заимствованный рубль приводит к увеличению оборотных активов на 82,7 коп.

Форма модели № 2 имеет вид: NV = e0.64 х OА0,999 х КО-0,065.

Из модели следует, что при увеличении оборотных активов на 1% чистая выручка возрастет на 0,999%, при увеличении краткосрочных обязательств на 1 % выручка уменьшится на 0,065%, но зависимость от краткосрочных обязательств не значима.

Модели № 1 и № 2 свидетельствуют, что на исследуемых предприятиях выгодно увеличивать краткосрочные обязательства и за счет этого наращивать оборотные активы, рост которых приводит к росту чистой выручки.

Форма модели № 3 имеет вид: NV = e0.26 х (AA-OА)0,4 х КО0,6 х KTL0,8.

Из модели следует, что:

увеличивая на 1% KTL за счет ОА при фиксированном КО чистая выручка возрастет на 0,8%; увеличивая КО на 1 % при фиксированных (AA-OА) (т.е. увеличивая (уменьшая) ОА должно увеличиваться (уменьшаться) и АА) и KTL чистая выручка NV возрастет на 0,6%; увеличивая AA-OА при фиксированных КО и KTL чистая выручка возрастет на 0,4%.

Наилучший вариант, при котором в наибольшей степени увеличивается чистая выручка - это тот, при котором имеет место рост текущей ликвидности при фиксированных краткосрочных обязательствах, и, соответственно, как следует из модели 1 при фиксированной величине оборотных активов. Из этого следует, что основным фактором повышения рыночной стоимости анализируемой группы предприятий является изменение структуры оборотных активов, и, в частности, изменения структуры готовой продукции, так как та часть оборотных активов, которая сформирована за счет краткосрочных обязательств – это в основном зарплата и материалы. Таким образом, основным фактором повышения рыночной стоимости анализируемых предприятий в современных условиях является изменение ликвидности готовой продукции.

Методологический подход, основанный на предлагаемой системе моделирования, может быть использован в качестве одного из инструментов прогнозирования взаимосвязи стоимости предприятия, оцененной через текущий денежный поток, потенциала, т.е. оборотных активов и ликвидности, выраженной как через задолженность (краткосрочные обязательства), так и через те же денежные потоки.

Кроме указанного выше подхода особый интерес представляет, в условиях действия Закона РФ о банкротстве, анализ динамики индикаторов банкротства, определение вероятности банкротства с применением дискриминантной функции. При этом сделана попытка адаптации известного индикатора «Z - счета Альтмана» к современным условиям. В исследовании приведен сравнительный анализ динамики индикаторов и описателей ликвидности. Результаты получены на основе данных отчетности ОАО «Краснодарсельмаш». Сделан вывод о том, что наблюдается устойчивая динамика индикатора в направлении увеличения вероятности банкротства предприятия. Указанное поведение обусловлено сильным падением отношения оборотного капитала к величине всех активов.

Более существенное влияние на указанную динамику оказывает отношение финансового результата от продаж к величине всех активов. Падение этой величины обусловлено ростом всех активов и уменьшением прибыли от продаж и, в конце концов, появлением убытка. Поскольку данный показатель имеет максимальный вес в дискриминантной функции его влияние на вероятность банкротства наиболее ощутимо. Таким образом, можно сформировать рекомендации по снижению вероятности банкротства: уменьшить себестоимость продукции за счет привлечения новых, в том числе и инновационных технологий производства.

В исследовании разработана универсальная система взвешивания показателей, которая может быть использована для любых показателей, используемых для прогнозирования неплатежеспособности предприятия.

Построена модель применительно к российским условиям. Проведен отбор показателей, наиболее часто встречающиеся в моделях других исследователей, разработана модель и проверены ее "разделительные" способности на материалах российских предприятий.

В модель включены показатели: коэффициент покрытия; отношение рабочего капитала к активам; отношение чистой стоимости собственного капитала к общей величине задолженности; рентабельность продаж; рентабельность собственного капитала; рентабельность активов; коэффициент оборачиваемости актив<